Рейтинг: 4.6/5.0 (1873 проголосовавших)

Рейтинг: 4.6/5.0 (1873 проголосовавших)Категория: Бланки/Образцы

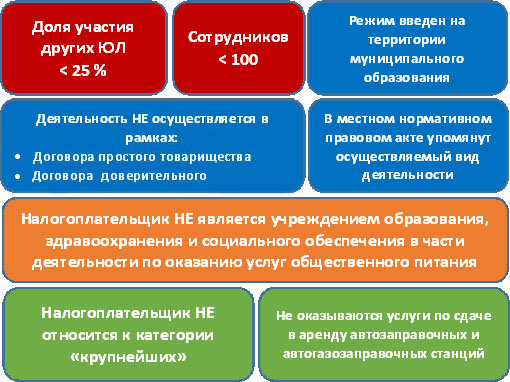

Лица, являющиеся плательщиками ЕНВД. должны не позднее 20 июля представить в налоговые органы декларацию по единому налогу на вмененный доход за II квартал 2012 г. (п. 3 ст. 346.32 НК РФ). Форма и Порядок заполнения декларации утверждены Приказом ФНС России от 23.01.2012 N ММВ-7-3/13@ (далее - Порядок). Чтобы избежать ошибок и лишней работы по их исправлению, вспомним основные положения данного документа.

Порядок сдачи декларацииФорма и срок представления

Декларация может быть представлена индивидуальным предпринимателем в налоговый орган одним из следующих способов (п. 4 ст. 80 НК РФ):

- лично или через своего представителя (дата представления - фактическая);

- по почте (дата представления - дата отправки почтового отправления с описью вложения);

- в электронном виде по телекоммуникационным каналам связи (дата представления - дата отправки, указанная в подтверждении оператора связи).

К сведению. Лица, осуществляющие один вид предпринимательской деятельности в нескольких муниципальных образованиях, обязаны представлять декларации по ЕНВД в налоговые органы по каждому месту осуществления данной деятельности (Письмо Минфина России от 11.02.2011 N 03-11-11/35). В свою очередь, при осуществлении налогоплательщиком одного вида деятельности в разных муниципальных образованиях, но подведомственных одной налоговой инспекции, сдается одна декларация (Письмо Минфина России от 20.03.2009 N 03-11-06/3/68).

Непредставление индивидуальным предпринимателем в установленный срок декларации по ЕНВД в налоговый орган влечет взыскание штрафа в размере 5% неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления. При этом максимальный размер штрафа составляет 30% от указанной суммы, а минимальный - 1000 руб. (п. 1 ст. 119 НК РФ).

К сведению. Напоминаем, что система налогообложения в виде ЕНВД устанавливается Налоговым кодексом РФ и вводится в действие местными властями (п. 1 ст. 346.26 НК РФ). При этом применение данного специального налогового режима носит обязательный характер (Письмо Минфина России от 16.04.2012 N 03-11-11/124).

Правомерность "нулевок"В данном разделе рассмотрим правомерность представления "нулевых" деклараций по ЕНВД за тот налоговый период, в котором вмененная деятельность не велась.

Представители финансового ведомства уже не один год твердят, что до снятия с учета сумма вмененного налога должна быть исчислена по соответствующему виду предпринимательской деятельности исходя из имеющихся физических показателей и базовой доходности в месяц. При этом Налоговым кодексом не предусмотрено представление "нулевых" деклараций по ЕНВД. Данный вывод прозвучал в следующих Письмах Минфина России: от 23.04.2012 N 03-11-11/135, от 06.03.2012 N 03-11-11/69, от 10.02.2012 N 03-11-06/3/8, от 02.12.2011 N 03-11-11/302, от 27.10.2009 N 03-11-06/3/253, от 22.09.2009 N 03-11-11/188, от 28.05.2009 N 03-11-09/188. Так что до снятия с учета налогоплательщик ЕНВД обязан уплачивать данный налог вне зависимости от длительности периода приостановления деятельности (Письмо Минфина России от 30.06.2009 N 03-11-09/230).

Если же говорить о мнении налоговиков, то выяснится, что ранее они не имели ничего против представления "нулевых" деклараций. Чиновники говорили, что правомерность представления пустого отчета по ЕНВД налогоплательщики могут подтвердить любыми документами, подтверждающими факт приостановления осуществляемой деятельности по объективным причинам (Письма ФНС России от 07.06.2011 N ЕД-4-3/9023 и от 27.08.2009 N ШС-22-3/669@). Правда, позднее налоговое ведомство, учтя точку зрения Минфина России, отозвало свое разъяснение от 07.06.2011 N ЕД-4-3/9023 (Письмо ФНС России от 10.10.2011 N ЕД-4-3/16690@).

Так что советуем для избежания споров с налоговой в случае приостановления вмененной деятельности подать заявление о снятии с учета в качестве плательщика ЕНВД.

К сведению. Снятие с учета налогоплательщика ЕНВД осуществляется на основании заявления, поданного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой указанным налогом (п. 3 ст. 346.28 НК РФ).

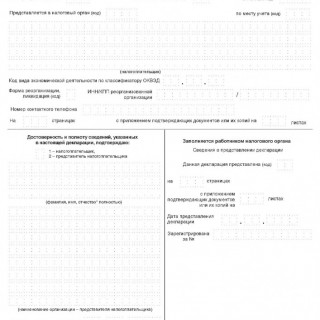

Заполняем декларациюДекларация состоит из следующих разделов:

- титульного листа;

- разд. 1 "Сумма единого налога на вмененный доход, подлежащая уплате в бюджет";

- разд. 2 "Расчет суммы единого налога на вмененный доход для отдельных видов деятельности";

- разд. 3 "Расчет суммы единого налога на вмененный доход за налоговый период".

При заполнении декларации нужно учитывать следующие моменты (п. п. 2.1, 2.3 и 2.4 Порядка):

- не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства;

- не допускается двусторонняя печать декларации;

- не допускается скрепление листов декларации, приводящее к порче бумажного носителя;

- значения корректирующего коэффициента К2 округляют после запятой до третьего знака. Значения физических показателей указывают в целых единицах. При этом значения стоимостных показателей указываются в полных рублях. Соответственно, значения менее 50 коп. (0,5 единицы) отбрасываются, а 50 коп. (0,5 единицы) и более округляются до полного рубля (целой единицы);

- заполнение текстовых полей осуществляется заглавными печатными символами.

Заполняя отчет в бумажном виде, следует учитывать, что (п. п. 2.3 и 2.4 Порядка):

- заполнение полей осуществляется слева направо, начиная с первой (левой) ячейки;

- должны использоваться чернила черного, фиолетового или синего цветов;

- в случае отсутствия данных ставится прочерк (прямая линия, проведенная посередине ячеек по всей длине поля или по правой части поля при его неполном заполнении).

При заполнении полей декларации с использованием программного обеспечения (п. 2.4 Порядка):

- значения числовых показателей выравниваются по правому (последнему) знако-месту;

- при распечатке на принтере допускается отсутствие обрамления знако-мест и прочерков для незаполненных знако-мест;

- печать знаков выполняется шрифтом Courier New высотой 16 - 18 пунктов.

В заполнении Титульного листа декларации нет ничего сложного. Так что выделим лишь некоторые моменты.

При представлении в налоговый орган первичной декларации по реквизиту "номер корректировки" проставляется "0--" (пп. 2 п. 3.2 Порядка).

Налоговый период, за который заполняется отчет, кодируют следующим образом: "21", "22", "23" и "24" - соответственно I, II, III и IV кварталы (пп. 3 п. 3.2 Порядка и Приложение N 1 к Порядку).

Фамилию, имя, отчество индивидуального предпринимателя указывают полностью построчно (пп. 7 п. 3.2 Порядка). Также необходимо проставить код вида места представления декларации по месту учета налогоплательщика: "120" - по месту жительства индивидуального предпринимателя или "320" - по месту осуществления деятельности (пп. 6 п. 3.2 Порядка и Приложение N 3 к Порядку).

К сведению. Индивидуальные предприниматели встают на учет в налоговом органе по месту своего жительства в следующих случаях: оказание автотранспортных услуг по перевозке пассажиров и грузов, развозная и разносная розничная торговля, размещение рекламы на транспортных средствах (п. 2 ст. 346.28 НК РФ).

При представлении декларации индивидуальным предпринимателем в разделе титульного листа "Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю" проставляется только его личная подпись и дата подписания отчета (пп. 3 п. 3.3 Порядка).

Количество листов подтверждающих документов или их копий включает документы, подтверждающие полномочия представителя налогоплательщика, приложенные к декларации (пп. 13 п. 3.2 Порядка).

Отметим, что в Приказе ФНС России от 23.01.2012 N ММВ-7-3/13@ не указан порядок правки ошибок, лишь сказано, что не допускается их исправление с помощью корректирующего или иного аналогичного средства (п. 2.3 Порядка). Поэтому если в отчете присутствуют какие-то неточности, то придется данный раздел декларации заполнить заново. Если же вы обнаружили ошибки в уже поданном отчете, то следует знать, что (п. 1 ст. 81 НК РФ):

- если искажения привели к занижению суммы налога, то вы обязаны представить уточненную декларацию;

- если искажения не привели к занижению суммы налога, то вы вправе представить уточненную декларацию.

Уточненную декларацию представляют по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ). При перерасчете налоговой базы и суммы налога не учитывают результаты налоговых проверок, проведенных налоговым органом за тот налоговый период, по которому предпринимателем производится перерасчет налоговой базы и суммы налога. При этом по реквизиту "Номер корректировки" указывают номер корректировки, отражающий, какая по счету уточненная декларация представляется в налоговый орган. Например, "1--", "2--" и т.д. (пп. 2 п. 3.2 Порядка).

В данном разделе показывают сумму единого налога на вмененный доход, подлежащую уплате в бюджет. Значение показателя определяют следующим образом (пп. 3 п. 4.1 Порядка):

разд. 1 стр.030 = разд. 3 стр.060 x Сумма строк 100 всех разд. 2 по данному коду ОКАТО / стр. 010 разд. 3

При этом показатель "Код по ОКАТО" отражают, начиная с первой ячейки, а пустые ячейки заполняются нулями (пп. 2 п. 4.1 Порядка).

В случае недостаточности строк, имеющих код 020, заполняют необходимое количество листов разд. 1 декларации (п. 4.3 Порядка).

Указанный раздел заполняют отдельно по каждому виду осуществляемой предпринимательской деятельности. При осуществлении одного и того же вида деятельности в нескольких отдельно расположенных местах разд. 2 декларации заполняется отдельно по каждому из кодов ОКАТО (п. 5.1 Порядка).

Строку 015 данного раздела заполняют только те налогоплательщики, которые уплачивают ЕНВД в связи с оказанием каких-либо из указанных услуг: бытовые (код 01), ветеринарные (код 02), по ремонту, техническому обслуживанию и мойке автотранспортных средств (код 03) (пп. 2 п. 5.2 Порядка). При этом перечень услуг по ОКУН, в отношении которых возможно применение "вмененки", приведен в Приложении N 7 к Порядку.

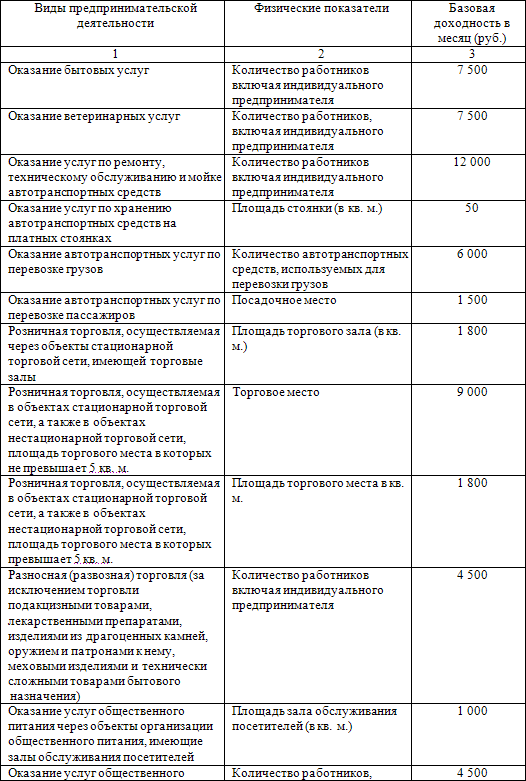

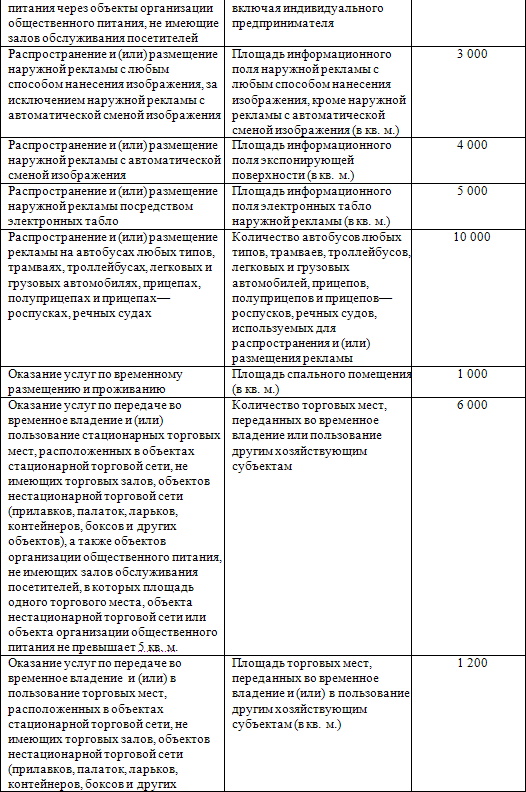

По стр. 040 отражают значение базовой доходности на единицу физического показателя в месяц по соответствующему виду деятельности в соответствии с Приложением N 5 к Порядку (пп. 5 п. 5.2 Порядка).

В свою очередь, значения физического показателя отражают помесячно по строкам 050 - 070. Кстати, если в течение налогового периода произошло изменение величины физического показателя, то при исчислении налога указанное изменение учитывают с начала того месяца, в котором оно произошло (п. 9 ст. 346.29 НК РФ). При этом налоговики в Письме от 01.02.2012 N ЕД-4-3/1500@ сказали, что при прекращении деятельности данная норма не применяется. К примеру, при переоборудовании в феврале магазина в складское помещение в декларации по ЕНВД за I квартал указывают: за февраль - та же величина площади торгового зала магазина, что и за январь; за март по стр. 070 ставится прочерк.

Обратите внимание: чиновники настаивают на том, что физический показатель "количество работников, включая индивидуального предпринимателя" не может быть меньше единицы (Письма Минфина России от 25.01.2010 N 03-11-06/3/7 и ФНС России от 29.08.2006 N 02-7-12/158).

По стр. 080 указывают значение коэффициента-дефлятора К1. На 2012 г. его размер составляет 1,4942 (Приказ Минэкономразвития России от 01.11.2011 N 612 "Об установлении коэффициента-дефлятора К1 на 2012 год").

В свою очередь, корректирующий коэффициент базовой доходности К2 показывают по стр. 090. Он учитывает совокупность особенностей ведения предпринимательской деятельности. Речь здесь идет об ассортименте, сезонности, режиме работы, величине доходов, площади информационного поля электронных табло и т.д. (ст. 346.27 НК РФ).

Напоминаем, что в настоящее время фактическое количество отработанных дней на исчисление ЕНВД не влияет. Тем не менее местный К2 может учитывать осуществление деятельности неполный календарный месяц. В этом случае единое значение коэффициента базовой доходности (стр. 090) определяют как среднеарифметическое значений К2, рассчитанных в порядке, предусмотренном региональным нормативным правовым актом (Письмо ФНС России от 01.02.2012 N ЕД-4-3/1500@).

Отметим, что местные власти вправе менять в течение года региональный коэффициент базовой доходности. Речь здесь идет исключительно о снижении действующих значений К2. Ведь если внесенные изменения ухудшают положение налогоплательщиков, то они вступают в силу только с начала следующего календарного года (Письма Минфина России от 04.06.2010 N 03-11-06/3/79 и от 10.04.2009 N 03-11-06/3/96).

Для расчета налоговой базы предназначена стр. 100:

стр. 100 = стр. 040 x стр. 080 x стр. 090 x (стр. 050 + стр. 060 + стр. 070).

При этом сумму налога по соответствующему виду предпринимательской деятельности показывают по стр. 110:

стр. 110 = стр. 100 x 15 / 100.

По данному разделу показывают расчет суммы единого налога на вмененный доход, подлежащего уплате.

Отметим, что законодательство разрешает лицам, применяющим "вмененку", уменьшить исчисленный налог (стр. 020) на следующие суммы (п. 2 ст. 346.32 НК РФ):

- страховые взносы на обязательное страхование (пенсионное, социальное и медицинское), уплаченные (в пределах исчисленных сумм) за этот же период времени с выплат работникам, занятым в деятельности, облагаемой ЕНВД;

- страховые взносы в виде фиксированных платежей, уплаченные индивидуальным предпринимателем за свое страхование;

- пособия по временной нетрудоспособности, выплаченные работникам.

При этом сумма единого налога не может быть сокращена более чем на 50%.

Минфин России в Письме от 28.04.2012 N 03-11-11/138 напомнил, что уменьшать налог следует на сумму страховых взносов, фактически уплаченных (в пределах исчисленных сумм) на дату представления декларации по ЕНВД. Между тем при уплате указанных взносов уже после подачи декларации в налоговый орган следует представить уточненный отчет.

При этом добровольные взносы в Пенсионный фонд РФ, перечисляемые на основании ст. 29 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации", сумму ЕНВД не уменьшают (Письмо Минфина России от 29.01.2010 N 03-11-11/22).

Если же говорить о пособиях по временной нетрудоспособности, то речь здесь идет лишь о той ее части, которая была выплачена в течение налогового периода из собственных средств работодателя сотрудникам, занятым в сферах деятельности, по которым уплачивается ЕНВД (пп. 4 п. 6.1 Порядка).

К сведению. В случаях утраты трудоспособности вследствие заболевания или травмы, в т.ч. в связи с операцией по искусственному прерыванию беременности или осуществлением экстракорпорального оплодотворения, выплачивается пособие (ч. 2 ст. 3 Федерального закона от 29.12.2006 N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством"):

- за первые три дня временной нетрудоспособности - за счет средств работодателя;

- начиная с 4-го дня временной нетрудоспособности - за счет средств ФСС.

НПФ "БУХинфо", 1 Апреля 2016

ЕНВД. Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности [Форма по КНД 1152016 ]Утверждена Приказом ФНС РФ от 4 июля 2014 г. N ММВ-7-3/353@ "Об утверждении формы налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности, порядка ее заполнения, а также формата представления налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности в электронной форме".

Форма декларации в редакции Приказа ФНС России от 22.12.2015 N ММВ-7-3/590@ применяется начиная с отчетности за I квартал 2016 года.

Форма налоговой декларации по ЕНВД для отдельных видов деятельности представлена в Приложении N1 к Приказу ФНС РФ от 04.07.2014 N ММВ-7-3/353@.

Декларация состоит из:

Обратите внимание на изменения, внесенные в декларацию, в частности:

При заполнении Налоговой декларации применяются справочники:

Бланк формы Налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности [Форма по КНД 1152016 ] в формате PDF рекомендуем скачать на сайте системы "КонсультантПлюс".

Налоговая декларация составляется за:

Срок регламентирован НК РФ - п.3 Статья 346.32. Порядок и сроки уплаты единого налога.

СЗВ-М. Сведения о застрахованных лицах

СПС "Консультант Плюс", 1 Апреля 2016

Внинмание! Форма для отчетности за полугодие 2015 г.

СПС "Консультант Плюс", 4 Августа 2015

НПФ "БУХинфо", 1 Января 2015

Утвержден Приказом Фонда социального страхования Российской Федерации от 26.02.2015 N 59 "Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения".

Форма расчета в редакции Приказа ФСС РФ от 25.02.2016 N 54 применяется начиная с отчетности за 1 квартал 2016 года.

НПФ "БУХинфо", 1 Апреля 2016

СПС "Консультант Плюс", 1 Апреля 2016

НПФ "БУХинфо", 1 Января 2015

СПС "Консультант Плюс", 5 Ноября 2013

СПС "Консультант Плюс", 1 Января 2013

СПС "Консультант Плюс", 5 Ноября 2013

Налоговая декларация по единому налогу на временный доход для отдельных видов деятельности (ЕНВД) – это документ финансовой отчетности, обязательный для всех субъектов предпринимательства, которые являются плательщиками данного вида налога. Форма документа, подлежащая предоставлению в налоговую службу в текущем году, унифицирована и утверждена Приказом ФНС России от 04.07.2014 г. N MMB-7-3/353@. Информация о контрольных соотношениях показателей налоговой декларации по единому налогу на временный доход для отдельных видов деятельности содержится в письме ФНС России от 09.12.2014 N ГД-4-3/25464@.

Начало действия документа - с отчетности за I квартал 2015 года.

Отличительная особенность декларации по ЕНВД от других документов финансовой отчетности состоит в том, что она содержит информацию не о фактических, а о предполагаемых доходах предпринимателя. Следовательно, нет необходимости в расчете полученного дохода и суммы налога, подлежащего уплате с него. Сумма налога рассчитывается, исходя из суммы предполагаемого дохода и ставки в размере 15% от этой суммы.

В бланке документа также не предусмотрено внесение таких показателей доходности как: количество наемных работников, площадь помещения или территории, количество единиц транспорта, торговых точек, посадочных мест и т.п. Помимо этого, при расчете суммы временного налога принимается во внимание расположение торговой точки, режим работы, сезонность вида деятельности. Коэффициенты и суммы предполагаемой доходности, применяемые в различных регионах РФ, а также перечень видов деятельности, облагаемой данным видом налога, могут отличаться друг от друга. Также следует взять во внимание, что по каждому виду осуществляемой деятельности подается отдельная декларация.

Декларация по ЕНВД состоит из титульного листа и трех разделов. Раздел 1 отображает сумму налога, раздел 2 – ее расчет по отдельным видам деятельности, раздел 3 – расчет общей суммы налога за налоговый период. Документ представляется в налоговую службу по месту фактического осуществления предпринимательской деятельности. В случае если имеет место развозная или разносная розничная торговля, оказание услуг по перевозке грузов и пассажиров, а также размещение рекламы на транспортных средствах, декларация подается по месту регистрации индивидуального предпринимателя или юридическому адресу организации.

Налоговым периодом для представления декларации ЕНВД является один квартал. Индивидуальный предприниматель должен представить её до 20 числа месяца, следующего за месяцем окончания отчетного периода. Уплата сумм налога осуществляется по итогам налогового периода не позднее 25 числа первого месяца следующего налогового периода. Суммы налога зачисляются в бюджет по месту учета налогоплательщика (п. 2 ст. 346.28 НК РФ). За несвоевременную подачу декларации предусмотрены штрафы. В случае если налог был уплачен, но декларация предоставлена не была, сумма штрафа составляет 1000 рублей. Если налог уплачен не был – 5% от суммы налога за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 рублей.

Здесь новая форма декларации - 2015-2016 года.

Использование программы бесплатно, без регистрации и без отправки СМС.

Изменения 2017С 2017 года ИП с работниками на ЕНВД смогут уменьшать налог не только на страховые взносы за работников, но и на свой платёж в ПФР (подп. 1 п. 2 ст. 346.32 НК РФ ).

Изменения 2016Появилась новая форма ЕНВД (действует с 2016 года). Изменение одно - введена новая графа 105 в Разделе 2(лист 3) - Ставка налога %

С 2016 года регионы вправе снижать ставку с 15 до 7,5%.

Взносы, уменьшающие ЕНВД, можно перечислять даже по окончанию отчетного квартала, но до подачи отчетности но до уплаты ЕНВД(письмо Минфина от 26 января 2016 г. № 03-11-09/2852 и Решение ФНС России от 9 июня 2016 г. № СА-4-9/10297@).

Действие ЕНВД продлевают еще до 2021 года. Впрочем, отменять ЕНВД собирались еще с 2008 года и его ежегодные(теперь и пятилетние) продления стали доброй традицией.

Изменения 2015C октября 2015 года власти региона могут самостоятельно снижать ставку по ЕНВД в пределах с 15 до 7,5 процентов. Т.е. смогут снижать налог в 2 раза.

Появился Бланк декларации ЕНВД(старая форма до 2016) с 1 квартала(т.е. за 1 квартал) 2015 года(отчетность за 4 кв.2014 года применять старую которая на сайте ниже) (147 кб xls). В первом разделе теперь не указывается КБК, из раздела 2 убрали коды по ОКУН и изменили технику расчета строки 100, из раздела 3 исключили поле, в котором отражалась налоговая база по всем ОКТМО. Добавлен признак налогоплательщика, который делит плательщиков на тех, кто производит выплаты физическим лицам, и ИП, которые платят фиксированные взносы «за себя».

На этой странице приведен калькулятор для новой отчетности начиная с 1 квартала 2015 года(актуальна и для 2016 года). Для старой отчетности 2014, 2013 года и более ранней смотрите калькулятор тут .

РасчетРасчет платежа ЕНВД за квартал показан будет в строке 060 Раздела 3.

На сайте, в программе, производится полный расчет всех показателей декларации 2015 года. с возможностью скачать заполненную форму КНД-1152016 "Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности" в формате Excel, ту, что принимает налоговая. Также, из платных. здесь можно рассчитать ЕНВД и отправить через интернет (от 150 р./мес).

Сервис может быть использован как пример и образец заполнения любой декларации по вмененке, а также для сверки показателей.

Декларация вмененка, подается отдельно по каждому виду деятельности и новому адресу. Для этого заполняется необходимое количество листов "Раздел 2" декларации.

Нулевой декларации не бывает. Если человек не ведет деятельность по единому налогу, то он перестает быть плательщиком вмененного налога. Но это зависит от Вашей налоговой. Иногда нулевую отчетность всё же принимают. Чтобы сформировать нулевой отчет по вмененке нужно в калькуляторе в стр. 050, 060 и 070 поставить "0".

Сервис гарантирует конфиденциальность. Для расчетов используются только цифры - никаких личных данных вводить не нужно.

Данные заполняется по каждому адресу и/или виду деятельности отдельно(для каждого - своя страница "Раздел 2"). В программе можно рассчитать три адреса и/или вида деятельности. Если у вас один адрес/вид деятельности ЕНВД, оставьте "Раздел 2-2" и "Раздел 2-3" пустыми. Если вы ведете деятельность в другом районе/городе(под другой налоговой), то на учет по вменёнке нужно встать отдельно и подавать отдельную декларацию ЕНВД.

Для того чтобы рассчитать декларацию ЕНВД, необходимо ввести 9 исходных значений:

Примечание: показатель "площадь торгового зала" определяется по фактически используемой для торговли площади(это часть, а не вся площадь аренды).

Используйте пустой бланк Ms Excel со штрих-кодом новая форма ЕНВД (действует с 2016 года) (213 кб xls), самостоятельно введите цифры, цифры даны выше.

Коды ОКАТО (с 2014 года нужно указывать ОКТМО ) для каждого региона свои, впишите свой ОКАТО. ИНН и КПП впишите только на первой странице, на остальных они поставятся автоматом. КПП для ИП не вписывать. По месту нахождения код 120 для ИП, 210 для организаций.

Заполненная декларацияНиже показан расчет, заполнение декларации ЕНВД. Зеленым выделены ячейки значения которых вы вводили выше

Стр.1На первой странице в основном информация о налогоплательщике, данных для расчетов нет. Измените, на свои, значения, выделенные в декларации красным

120-По месту жительства индивидуального предпринимателя, 214-По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком, 245-По месту осуществления деятельности иностранной организации через постоянное представительство, 310-По месту осуществления деятельности российской организации, 320-По месту осуществления деятельности индивидуального предпринимателя, 331-По месту осуществления деятельности иностранной организации через отделение иностранной организации, 332-По месту осуществления деятельности иностранной организации через иную организацию, 333-По месту осуществления деятельности иностранной организации через физическое лицо

Достоверность и полноту сведений,указанных настоящей декларации, подтверждаю:

1 - налогоплательщик,

2 - представитель налогоплательщика

Если 1 - то оставить прочерки ниже, если 2 - то вписать ФИО представителя

Форма реорганизации (ликвидация) (код) – указывается код формы реорганизации (ликвидации) организации исходя из следующих кодов(либо прочерк): 1-Преобразование; 2-Слияние; 3-Разделение; 5-Присоединение; 6-Разделение с одновременным присоединением; 0-Ликвидация.

Далее Стр.1 вы сможете заполнить сами, без труда.

Раздел 1Раздел 1. Сумма единого налога на вмененный доход для отдельных видов деятельности, подлежащая уплате в бюджет, по данным налогоплательщика

Раздел 2Раздел 2. Расчет суммы единого налога на вмененный доход для отдельных видов деятельности

Для заполнения стр. 010: Код вида предпринимательской деятельности См. графу 1 Таблицы 1(в самом начале). Данные строки 20 Раздела 2 не должны вызвать у вас затруднений: Адрес места осуществления предпринимательской деятельности. Данные других строк я просил вас заполнить выше (там же сказано как).

Код оказываемых услуг по ОКУН (код стр. 015). Указывать только в случае оказания налогоплательщиком бытовых услуг, ветеринарных услуг, а также услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств См. здесь

Код по ОКАТО (с 2014 года нужно указывать ОКТМО )

Базовая доходность на единицу физического показателя в месяц (руб.)

Это то, что вы вводили вначале

Корректирующий коэффициент К1

Это то, что вы вводили вначале

Корректирующий коэффициент К2

Это то, что вы вводили вначале

Величина физического показателя за 1 месяц налогового периода

Это то, что вы вводили вначале

Количество календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика единого налога

Это то, что вы вводили вначале. Если у вас полный месяц(вы оставили 0) то тут просто будет прочерк.

Налоговая база с учетом количества календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика единого налога

Бланк налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности утвержден приказом Федеральной налоговой службы № ММВ-7-3/13@ от 23 января 2012 г.

Данный бланк исползуется для налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности заполняется налогоплательщиками, осуществляющими предпринимательскую деятельность, облагаемую единым налогом на вмененный доход на территории муниципальных районов, городских округов, городов федерального значения Москвы и Санкт-Петербурга.

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Данный сайт является бесплатным сервисом предназначенным облегчить Вашу работу. На сайте представлено большое количество бланков которые удобно заполнять и распечатывать онлайн, сервисов по работе с текстами и многое другое.

Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником. При заполнении реквизитов необходимо убедиться в их достоверности сверив с официальными источниками. © Service-Online.SU 2013-2016

По всем вопросам обращайтесь на почту: support(@)service-online.su

ФНС России Приказом от 04.07.2014 № ММВ-7-3/353@ утвердила новую форму декларации по ЕНВД и порядок ее заполнения. Этим документом введен ряд изменений, которые нужно учитывать каждой компании, которая сдает отчетность по ЕНВД. Ведь за первый квартал 2015 года им нужно отчитаться по новой форме.

Что изменилось в декларации по ЕНВД за 2015 год1. Из раздела 1 исключена строка, по которой указывался КБК (код бюджетной классификации);

2. Из раздела 2 исключены строки, в которых указывались коды оказываемых услуг по ОКУН. Однако этот раздел дополнили. Кроме того, добавили показатели, которые позволяют рассчитывать налог, исходя из фактического количества дней осуществления деятельности в месяце постановки на учет или снятия с учета;

3. Из раздела 3 убрали строку, в которой раньше налогоплательщики отражали налоговую базу по ЕНВД, исчисленную по всем кодам ОКТМО. Данный раздел дополнили строкой 005. В ней указывается признак налогоплательщика. 1 — налогоплательщики, которые имеют наемных работников, 2 — не имеющие таковых. Кроме В этот раздел добавили новые строки, для отражения сумм страховых взносов, которые уплачены компанией за сотрудников, а также предпринимателем за себя.

Скачать декларацию по ЕНВД за 2015 год Вы сможете чуть позже.

Сейчас Вы можете скачать декларацию по ЕНВД за 2014 год, а также обрацец ее заполнения.

Скачать бланк декларации по ЕНВД за 2014 год Скачать образец заполнения декларации по ЕНВД за 2014 год Как заполнить декларацию по ЕНВД 2015Декларация по ЕНВД в 2015 году состоит из Титульного листа, Раздела 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет», Раздела 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности» и Раздела 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

При заполнении Декларации по ЕНВД значения корректирующего коэффициента К2 округляются после запятой до третьего знака включительно. Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей Декларации по ЕНВД указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Страницы Декларации по ЕНВД имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом: Например, для первой страницы — «001»; для десятой страницы — «010».

При заполнении Декларации по ЕНВД 2015 должны использоваться чернила черного, фиолетового или синего цвета. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства. Не допускается двусторонняя печать Декларации по ЕНВД на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

Каждому показателю Декларации по ЕНВД соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значением которых являются дата или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе — дробной части десятичной дроби.

Заполнение полей Декларации по ЕНВД значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа. При заполнении полей Декларации по ЕНВД с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей бланка Декларации по ЕНВД осуществляется заглавными печатными символами. В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например: при указании десятизначного идентификационного номера налогоплательщика (далее — ИНН) организацией в поле «ИНН» из двенадцати знакомест показатель заполняется следующим образом «5024002119--»При представлении Декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

При заполнении Декларации по ЕНВД в верхней части каждой страницы указываются ИНН и код причины постановки на учет (далее — КПП) организации.

При представлении в налоговый орган по месту учета организацией-правопреемником Декларации по ЕНВД за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту «по месту учета» указывается код «215», а в верхней его части указываются ИНН и КПП по месту нахождения организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации. В реквизите «ИНН/КПП реорганизованной организации» указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту постановки на учет в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности.

В Разделе 1 Декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 033-2013 (ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика единого налога на вмененный доход реорганизованная организация.

Коды форм реорганизации и код ликвидации организации (обособленного подразделения) приведены в Приложении № 2 к Порядку заполнения декларации.

Титульный лист Декларации по ЕНВДТитульный лист Декларации заполняется налогоплательщиком, за исключением раздела «Заполняется работником налогового органа».

При заполнении Титульного листа необходимо указать:

1) ИНН, а также КПП, который присвоен организации как налогоплательщику единого налога на вмененный доход тем налоговым органом, в который представляется Декларация (особенности указания ИНН и КПП по реорганизованным организациям описаны ниже).Для российской организации указываются: ИНН и КПП по месту постановки на учет в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности (с кодом причины постановки на учет «35» (постановка на учет в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности) в 5-6 позиции КПП) — согласно Уведомлению о постановке на учет организации — налогоплательщика единого налога на вмененный доход в налоговом органе по месту осуществления деятельности, подлежащей налогообложению ЕНВД.

Для индивидуального предпринимателя указывается: ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории РФ.

2) номер корректировки. При представлении в налоговый орган первичной Декларации по ЕНВД по реквизиту «номер корректировки» проставляется «0--», при представлении уточненной Декларации по ЕНВД — указывается номер корректировки (например, «1--», «2-» и так далее).

3) налоговый период, за который представляется Декларация. Коды, определяющие налоговый период, приведены в Приложении № 1 к Порядку;

4) отчетный год, за который представляется Декларация;

5) код налогового органа, в который представляется Декларация;

6) код места представления Декларации по ЕНВД по месту учета налогоплательщика согласно Приложению № 3 к Порядку;

7) полное наименование организации в соответствии с ее учредительными документами (при наличии в наименовании латинской транскрипции таковая указывается) либо построчно полностью фамилия, имя, отчество индивидуального предпринимателя;

8) код вида экономической деятельности налогоплательщика согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 (ОКВЭД);

9) код реорганизации (ликвидации) в соответствии с Приложением № 2 к Порядку;

10) ИНН/КПП реорганизованной организации;

11) номер контактного телефона налогоплательщика;

12) количество страниц, на которых составлена Декларация;

13) количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя налогоплательщика (в случае представления Декларации по ЕНВД представителем налогоплательщика), приложенных к Декларации.

В разделе Титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» указывается:

1) в случае подтверждения достоверности и полноты сведений в Декларации по ЕНВД руководителем организации-налогоплательщика или индивидуальным предпринимателем-налогоплательщиком — «1»; в случае подтверждения достоверности и полноты сведений представителем налогоплательщика — «2»;

2) при представлении Декларации по ЕНВД налогоплательщиком — организацией в поле «фамилия, имя, отчество» — построчно полностью фамилия, имя, отчество руководителя организации. Проставляется личная подпись руководителя организации, заверяемая печатью организации, и дата подписания;

3) при представлении Декларации по ЕНВД налогоплательщиком — индивидуальным предпринимателем поле «фамилия, имя, отчество» не заполняется. Проставляется только личная подпись и дата подписания;

4) при представлении Декларации по ЕНВД представителем налогоплательщика — физическим лицом в поле «фамилия, имя, отчество» — построчно полностью фамилия, имя, отчество представителя налогоплательщика. Проставляется личная подпись представителя налогоплательщика, дата подписания;

5) при представлении Декларации по ЕНВД представителем налогоплательщика — юридическим лицом в поле «фамилия, имя, отчество» — построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика — юридического лица подтверждать достоверность и полноту сведений, указанных в Декларации. В поле «наименование организации — представителя налогоплательщика» указывается наименование юридического лица — представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество*», заверяемая печатью юридического лица — представителя налогоплательщика, и дата подписания;

6) в поле «Наименование документа, подтверждающего полномочия представителя» указывается вид документа, подтверждающего полномочия представителя налогоплательщика.

3.4. Раздел «Заполняется работником налогового органа» содержит сведения о представлении Декларации:

1) способ представления Декларации по ЕНВД (указывается код согласно Приложению № 4 к Порядку);

2) количество страниц Декларации;

3) количество листов подтверждающих документов или их копий, приложенных к Декларации;

4) дату представления Декларации;

5) номер, под которым зарегистрирована Декларация;

6) фамилию и инициалы имени и отчества работника налогового органа, принявшего Декларацию;

* Отчество при наличии.

7) подпись работника налогового органа, принявшего Декларацию.

Раздел 1 Декларации по ЕНВДВ разделе 1 указывается:

1) в каждом блоке строк с кодами строк 010-020: по строке 010 — код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту осуществления деятельности (месту постановки на учет налогоплательщика единого налога на вмененный доход). При заполнении кода по ОКТМО, под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код по ОКТМО имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками). Например, для восьмизначного кода по ОКТМО 12445698 в поле «Код по ОКТМО» записывается одиннадцатизначное значение «12445698---».

2) по строке 020 — сумма единого налога на вмененный доход, подлежащая уплате в бюджет за налоговый период. Значение показателя по данному коду строки определяется как произведение значения показателя по строке 040 раздела 3 Декларации и результата от соотношения общей суммы значений показателей по строкам 110 всех заполненных листов раздела 2 Декларации с указанным кодом по ОКТМО к значению показателя по строке 010 раздела 3 Декларации.

3) Сведения, указанные в разделе 1 Декларации, в строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» подтверждаются подписью лица из числа лиц, указанных в пункте 3.3 настоящего Порядка, и проставляется дата подписания данного раздела.

4) В случае недостаточности строк, имеющих код 010, следует заполнить необходимое количество листов раздела 1 Декларации.

Раздела 2 Декларации по ЕНВДРаздел 2 Декларации заполняется налогоплательщиком отдельно по каждому виду осуществляемой им предпринимательской деятельности. При осуществлении налогоплательщиком одного и того же вида предпринимательской деятельности в нескольких отдельно расположенных местах раздел 2 Декларации заполняется отдельно по каждому месту осуществления такого вида предпринимательской деятельности (каждому коду по ОКТМО)

В разделе 2 указывается:

1) по строке 010 — код вида осуществляемой налогоплательщиком предпринимательской деятельности, по которому заполняется данный раздел Декларации, в соответствии с Приложением N 5 к настоящему Порядку;

2) по строке 020 — полный адрес места осуществления вида предпринимательской деятельности, указанного по строке 010 (код субъекта Российской Федерации указывается в соответствии с Приложением № 6 к Порядку);

3) по строке 030 — код по ОКТМО места осуществления деятельности;

4) по строке 040 — значение базовой доходности на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности в соответствии с Приложением № 5 к Порядку;

5) по строке 050 — значение установленного на календарный год коэффициента-дефлятора К1;

6) по строке 060 — значение корректирующего коэффициента базовой доходности К2, учитывающего совокупность особенностей ведения предпринимательской деятельности;

7) по строкам 070-090:

в графе 2 — значения физического показателя по соответствующему виду предпринимательской деятельности в каждом месяце налогового периода;

в графе 3 — количество календарных дней осуществления предпринимательской деятельности в месяце постановки на учет (в месяце снятия с учета) в качестве налогоплательщика единого налога, которое рассчитывается, соответственно:- начиная с даты постановки организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика единого налога на вмененный доход до конца календарного месяца, в котором налогоплательщик был поставлен на учет;- с первого дня календарного месяца, в котором налогоплательщик снимается с учета, до даты снятия с учета в налоговом органе, указанной в уведомлении налогового органа о снятии организации или индивидуального предпринимателя с учета в качестве налогоплательщика единого налога на вмененный доход;-

в графе 4 — налоговая база (величина вмененного дохода) за каждый календарный месяц налогового периода (произведение значений показателей по кодам строк 040, 050, 060, а также (070 или 080 или 090).В случае, если в течение налогового периода организация или индивидуальный предприниматель были поставлены на учет (сняты с учета) в качестве налогоплательщика единого налога на вмененный доход, то налоговая база за каждый календарный месяц налогового периода определяется как произведение значений показателей по кодам строк 040, 050, 060, а также (070 или 080 или 090) с учетом количества календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика единого налога на вмененный доход. Если в течение налогового периода налогоплательщик не вставал на учет (не снимался с учета) в качестве налогоплательщика единого налога на вмененный доход в налоговом органе, в который представлена Декларация, то во всех знакоместах полей по строкам 050-070 графы 3 проставляются прочерки;

8) по строке 100 — налоговая база (величина вмененного дохода) за налоговый период по соответствующему виду предпринимательской деятельности, осуществляемому по указанному адресу (сумма значений показателей по кодам строк (070-090) гр.4).

9) по строке 110 — сумма исчисленного за налоговый период единого налога на вмененный доход по соответствующему виду предпринимательской деятельности, осуществляемому по указанному адресу (значение показателя по коду строки 100 x 15 / 100).

Раздел 3 Декларации по ЕНВД 2015В разделе 3 указывается:

1) по строке 005 — признак налогоплательщика:- при представлении Декларации по ЕНВД организацией или индивидуальным предпринимателем, производящими выплаты и иные вознаграждения работникам, занятым в сферах деятельности налогоплательщика, по которым уплачивается единый налог, проставляется «1»;при представлении Декларации по ЕНВД индивидуальным предпринимателем, не производящим выплаты и иные вознаграждения физическим лицам, проставляется «2»;

2) по строке 010 — сумма исчисленного за налоговый период единого налога на вмененный доход. Значение данного показателя определяется как сумма значений показателей по строке 110 всех заполненных листов раздела 2 Декларации;

3) по строке 020 — сумма страховых взносов, платежей и расходов, предусмотренных пунктом 2 статьи 346.32 НК РФ, на которые может быть уменьшена сумма исчисленного за налоговый период единого налога на вмененный доход в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог;

4) по строке 030 — сумма страховых взносов, уплаченных индивидуальным предпринимателем в Пенсионный фонд Российской Федерации и в Федеральный фонд обязательного медицинского страхования в фиксированном размере;

5) по строке 040 — общая сумма единого налога на вмененный доход, подлежащая уплате в бюджет за налоговый период.

При представлении Декларации по ЕНВД организацией или индивидуальным предпринимателем, производящими выплаты и иные вознаграждения работникам, занятым в сферах деятельности налогоплательщика, по которым уплачивается единый налог (при значении показателя по строке 005, равном «1»), значение показателя по строке 040 определяется как разность значений показателей по кодам строк 010 и 020. В этом случае значение показателя по строке 040 не может быть меньше, чем 50 процентов от суммы исчисленного единого налога (строка 010).

При представлении Декларации по ЕНВД индивидуальным предпринимателем, не производящим выплаты и иные вознаграждения физическим лицам (при значении показателя по строке 005, равном «2»), значение показателя по строке 040 определяется как разность значений показателей по кодам строк 010 и 030. В этом случае значение показателя по строке 040 должно быть больше или равно нулю.

При вопросе укажите: 1) вы организация, ИП или физ. лицо 2) налог (УСН/ ОСНО, ЕНВД).