Рейтинг: 4.5/5.0 (1926 проголосовавших)

Рейтинг: 4.5/5.0 (1926 проголосовавших)Категория: Бланки/Образцы

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

Как заполнить декларацию 3-НДФЛ за учебуАктуально на: 21 апреля 2016 г.

Заполнение 3-НДФЛ при возврате налога всегда происходит по одной и той же схеме, независимо от того, какой именно вычет вы хотите заявить.

Заполнить форму 3-НДФЛ можно в программе, разработанной для этого ФНС России (скачать ее можно с сайта ФНС ), либо вручную, предварительно скачав форму 3-НДФЛ 2016 (Приложение № 1 к Приказу ФНС от 24.12.2014 № ММВ-7-11/671@ ).

На первой вкладке в программе нужно задать условия. Если налоговая декларация 2016 на возврат подоходного налога подается физлицом-работником, не являющимся ИП и не имеющим других доходов, кроме как от своей трудовой деятельности, то на данной вкладке ничего трогать не надо: тип декларации должен быть указан «3-НДФЛ», признак налогоплательщика – «иное физическое лицо» и т.д. Для вас все необходимые галочки верно расставлены по умолчанию. Вам остается отметить только код той ИФНС, в которую вы будете представлять документы на вычет.

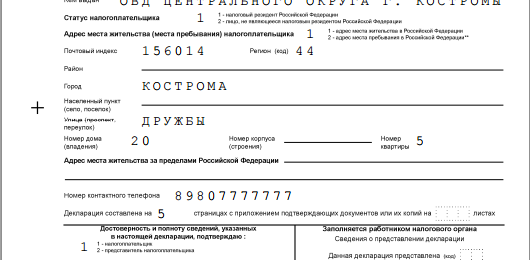

Далее нужно будет внести сведения о вас, т. е. налогоплательщике, который потратился на учебу (ФИО, ИНН, адрес по прописке, дата и место рождения и т.д.). Следующий шаг – указать помесячно доходы, полученные от работодателя, а также суммы исчисленного и удержанного НДФЛ с этих доходов в соответствии со справкой 2-НДФЛ. Ее нужно получить по месту работы. И последнее действие – отметить сумму, потраченную на обучение на соответствующей вкладке. На основании введенных сведений программа автоматически заполнит 3-НДФЛ.

Если вы будете оформлять 3-НДФЛ не в программе, то вам придется также разобраться с кодами, используемыми в декларации: кодами доходов. категорий налогоплательщиков. видов документов .

Далее поговорим о возврате подоходного налога за обучение ребенка.

Как заполнить 3-НДФЛ на ребенка за обучениеВозмещение подоходного налога за ребенка, точнее за оплаченное ему обучение, получает родитель, а не сам ребенок. Поскольку родитель это обучение оплатил. Поэтому ответ на вопрос, как заполнить декларацию 3-НДФЛ на ребенка, простой: точно так же, как в случае с оплатой собственного обучения. Только сумма потраченных на учебу денег указывается в другом поле программы. Отличаться будет набор документов, которые должны быть представлены в ИФНС, а также максимальная сумма заявляемого вычета. Но порядок заполнения декларации 3-НДФЛ останется тем же.

Таким образом, и декларация 3-НДФЛ, и заявление на возврат налога должны быть оформлены от имени родителя – налогоплательщика.

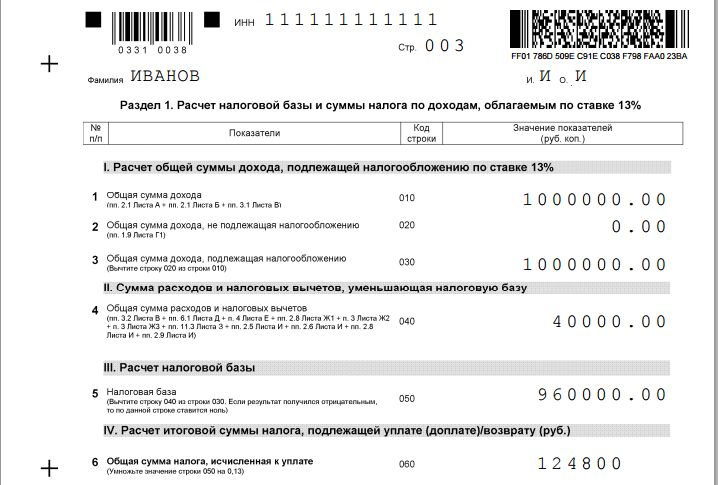

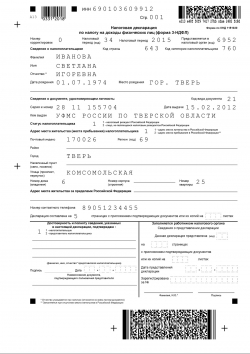

Пример. Иванова С.И. в 2015 году оплатила обучение своей дочери на сумму 86 тыс. руб. В справке из среднего образовательного учреждения указано, что ребенок учится по очной форме обучения. Доходы Ивановой С.И, облагаемые по ставке 13%, в 2015 году составили 550 300 руб. Теперь ей нужно получить возмещение подоходного налога за обучение ребенка. Заявляемый в 3-НДФЛ социальный налоговый вычет – 50 тыс. руб. (пп. 2 п. 1 ст. 219 НК РФ ).

Кроме того, поскольку дочери менее 24 лет и она учится по очной форме, Иванова С.И. в 2015 году получала стандартный вычет на ребенка в размере 1400 руб. в месяц в течение полугода (пп. 4 п. 1 ст. 218 НК РФ ). В 3-НДФЛ сумма налоговых вычетов – и стандартного, и социального, отразится на листе Е1 (п. 12.2 Приложения № 2 к Приказу ФНС России от 24.12.2014 № ММВ-7-11/671@ ).

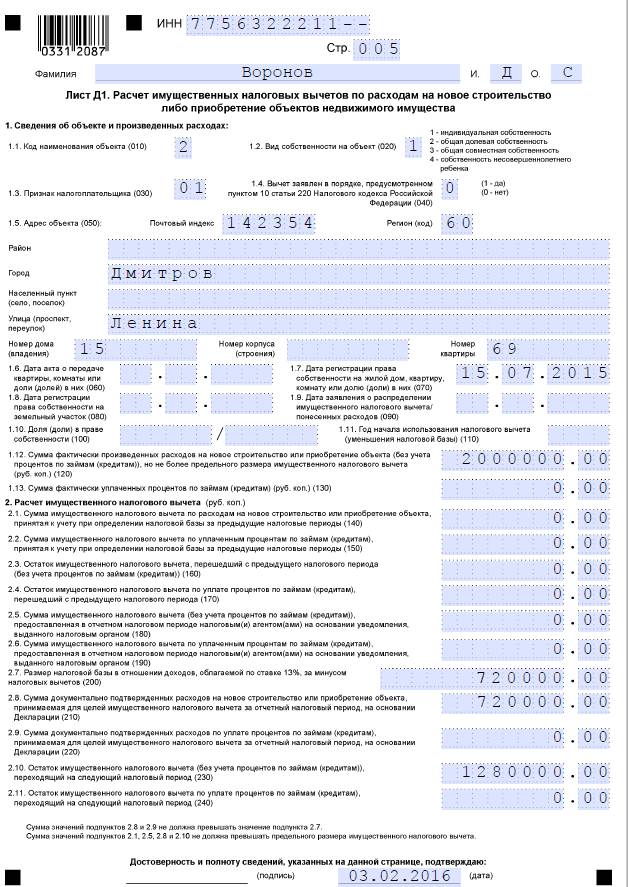

Смотрите пример заполненной декларации 3-НДФЛ за ребенка.

Сергей Бирюков

если она находилась в собственности менее 3-х лет, то да. Единственное что вы ничего не будете с этого платить, но формальность соблюсти надо.

Яков Тимофеев

Декларация 3НДФЛ подается в любом случае, а вот платить налог или нет зависит от количества лет владения а/м и стоимости ее

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Сергей Бирюков

это ни какая не "компенсация". возврат 13%НДФЛ при приобретении жилья - это имущественный налоговый вычет. в 2015 г. приобретете недвижимость, в 2016 г. подадите в ИФНС по месту жительства налоговую декларацию 3-НДФЛ, приложив к ней.

Яков Тимофеев

Везде разные требования, там масса документов и справки 2,3 НДФЛ. Через год после покупки обратитесь в налоговую, там подскажут, что предоставить. ну вы еще купите вначале Если вы ни разу не пользовались вычетом, то да.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Сергей Бирюков

Вы можете вернуть деньги за обучение только за те годы, когда Вы непосредственно производили оплату. При этом подать декларацию и вернуть деньги можно лишь в году, следующем за годом оплаты. То есть если Вы оплатили обучение в 2014 году.

Яков Тимофеев

договор надо заключать на свое имя. больше никаких особых требований нет. главное чтобы была лицензия у учебного заведения. все остальное написали выше.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Сергей Бирюков

Для того чтобы оформить налоговый вычет на обучение Вам понадобятся следующие документы: Налоговая декларация по форме 3-НДФЛ Паспорт. В ИФНС подаются копии первых страниц паспорта (основная информация + страницы с пропиской). Справка о.

Яков Тимофеев

Вам нужно обратится в налоговую инспекцию, они дадут перечень документов которые нужны для расчета и выплаты налога Смотря какая учеба. лицензия с института, договор об обучении за каждое полугодие, 3 ндфл, 2 ндфл с работы, чеки об.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Сергей Бирюков

Налоговая декларация 3-НДФЛ это специальный документ, который подается в налоговую инспекцию по месту регистрации для того, чтобы отчитаться о своих доходах и расходах. Т.е. если вы, например, продали какое-либо имущество, сдаете.

Яков Тимофеев

разбираться будет тот, кто заинтересован в получении денег. налоговой это совершенно не надо, они ни каких запросов делать не будут. они вашу справку сверяют с полученными от работодателя данными. нет данных, сверять не с чем.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Если же заполнение все же не удалось, то можно написать письмо, указав, что необходима помощь и консультант еще раз подробно разъяснит правила использования программы, а также расскажет как заполнять и как все правильно оформить. Федеральная база данных по коду поможет рассчитать точную сумму налога для конкретного лица. (для оптимизации поиска в базе нужно также указать ОКТМО своего населенного пункта).

Декларация 3-НДФЛ 2015 (за 2014 год): бланк и порядок заполнения

За 2014 год декларация 3-НДФЛ подается в соответствии с новой формой, которая утверждена Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме".

В 2016 году подается декларация за 2015 год, т.к. вы отчитываетесь за доходы полученные в 2015 году.

Для заполнения необходимо собрать и скачать программу Декларация 2015. После ее скачивания и установки вы можете приступить к заполнению декларации 3-НДФЛ на налоговые вычеты. Программа декларация 3-НДФЛ в автоматическом режиме формирует нужные листы, в зависимости от введенных данных.

Последний вариант предполагает определенную автоматизацию, поскольку программа формирует отчет самостоятельно в соответствии с актуальной формой на основании внесенной первичной информации о доходах заявителя.

Изменения, внесенные в декларацию к 2016 году.

Бланк налоговой декларации 2016 года не получил кардинальных поправок по сравнению со своим предшествующим аналогом. Ее бланк был приведен в соответствие с поправками законодательства и был утвержден в ноябре 2015.

Форма налоговой декларации 3-НДФЛ в 2016 году

11.01.2016 Период действия: c 2015 года

Приказ об утверждении формы:Приказ ФНС России от 24.12.2014 № ММВ-7-11/671@ с учетом изменений, внесенных приказом ФНС России от 27.11.2015 № ММВ-7-11/544@

(версия 1.0.0 от 30.12.2015) для заполнения в 2016 году

Кому нужно подавать декларацию 3-НДФЛ:

Если в прошедшем году вы имели доход и уплачивали с него налог по ставке 13% (НДФЛ), Вы можете вернуть обратно уплаченные деньги в случаях, предусмотренных 218-221 статьями налогового кодекса, например с сумм, уплаченных:

- за свое обучение, или обучение детей, за лечение (социальный налоговый вычет);

- на приобретение или строительство жилья (имущественный налоговый вычет);

- в сумме от 1400 р на каждого ребенка (стандартный налоговый вычет);

- на дополнительные взносы в ПФР на накопительную часть пенсии.

Удобный сервис по заполнению налоговых деклараций

В случае, если доходы налогоплательщика от продажи объекта недвижимого имущества меньше, чем кадастровая стоимость этого объекта по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект недвижимого имущества, умноженная на понижающий коэффициент 0,7, в целях налогообложения налогом доходы налогоплательщика от продажи указанного объекта принимаются равными кадастровой стоимости этого объекта по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на соответствующий объект недвижимого имущества, умноженной на понижающий коэффициент 0,7.

В случае, если кадастровая стоимость объекта недвижимого имущества, указанного в настоящем пункте, не определена по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на указанный объект, положения настоящего пункта не применяются.

При новом строительстве или приобретении на территории Российской Федерации жилого дома (доли/долей в нем):

разработка проектной и сметной документации;

приобретение строительных и отделочных материалов;

собственно приобретение жилого дома (доли/долей в нём), в том числе на стадии незаконченного строительства;

работы или услуги по строительству (достройке) и отделке;

монтаж на жилом объекте электро-, водо- и газоснабжения и канализации (в том числе автономных).

При открытии этого файла прямо в интерент-браузере декларация будет отображаться только в режиме просмотра.

Форма декларации в формате PDF и текст Приказа Федеральной Налоговой Службы от 24 декабря 2014 г. N ММВ-7-11/671@ (в ред. "Приказа" ФНС России от 25.11.2015 N ММВ-7-11/544@) на сайте "Консультант Плюс" Скачать бланк формы 3-НДФЛ 2015 (для подачи в 2016 году) в формате Excel

Приведенный выше шаблон формы налоговой декларации 3-НДФЛ в формате PDF, можно легко посмотреть и распечатать,

однако, заполнить форму в формате TIF можно только вручную после распечатки на принтере.

Для тех, кто привык работать с Excel и хотел бы сначала заполнить форму 3-НДФЛ и распечатать ее уже в заполненном виде,

можно использовать бланк налоговой декларации 3-НДФЛ в формате Excel.

Этот файл (файл 3-ndfl.xls

0.6 Mb) 3-НДФЛ 2015 в формате Excel можно скачать с нашего сайта по ссылке справа.

Какие изменения внесены в 3-НДФЛ в 2015 году?

Скачать бланк формы 3-НДФЛ 2016 можно Формат: xls ; Размер: 577 кб

Формат: PDF ; Размер 211 кб

Формат: PDF ; Размер 149 кб

Подача декларации 3 НДФЛ в налоговую службу

Налоговая декларация 3 ндфл в 2016 году подается либо по месту проживания, либо по месту прописки лица. При подаче декларации по месту проживания вам придется подать заявление в налоговую с просьбой рассмотрения НДФЛ.

Формат и требования:

Обязательно помнить, что вся вносимая информация должна иметь документальное подтверждение.

Вопрос: Нужно ли подавать налоговую декларацию по форме 3 НДФЛ в ИФНС, при продаже автомобиля по стоимости 170 т.р.?

Вопрос: Как получить компенсацию (налоговый вычет 13%) от покупки недвижимости?

Вопрос: Как правильно оформить договор на обучение молодой маме чтобы получить налоговый вычет?

Вопрос: Как вернуть налог с обучения?

Рекомендуем посмотреть видео инструкцию по заполнению декларации 3-НДФЛ в нашем сервисе.

Мы покажем вам пример заполнения 3-НДФЛ за обучение для самостоятельного заполнения. Поэтому надо выбрать раздел “Вернуть налог”. После чего вам остается выбрать год (программа предложит четыре года на выбор: 2011, 2012, 2013 и 2014 годы). Вам остается лишь выбрать тот год, за который вы и хотели вернуть налог. Например, вы будете выбирать 2013 год.

После выбора года сервис вам открывает программу для заполнения личных данных: сюда входит заполнение ФИО, паспортных данных, ИНН, адреса прописки, выбора кодов ОКТМО и ИФНС (по адресу прописки).

После заполнения каждой страницы раздела “Данные” вам необходимо нажимать внизу кнопку “Сохранить и продолжить”, в противном случае информация не сохранится и вам надо будет заново вносить данные.

Итак, вы заполнили личные данные и программа вам предложила выбрать вид дохода, который вы будете заносить в декларацию. Это может быть ваша работа, если кроме работы у вас нет иных доходов. Но в любом случае указание дохода необходимо, чтобы вернуть налог. Рассмотрим самый распространенный случай – это данные по работе.

Вы выбираете “галочкой” раздел “Работа” и на основании справки 2-НДФЛ (полученной с места работы) заполняете данный раздел.

Строка “Наименование работодателя” – в этой строке надо писать название компании (ФИО индивидуального предпринимателя) у которых вы трудитесь. Зачастую налогоплательщики пишут в этой строке “Работа”, но это неверно.

Ниже идут строки по ИНН, КПП, ОКТМОработодателя. Вам остается лишь внимательно переписать данные со справки 2-НДФЛ.

Строка “Общая сумма дохода за год” – эти данные надо взять из пункта 5.1 справки 2-НДФЛ.

Строка “Налоговая база (облагаемая сумма дохода) за год” – данные надо взять из справки 2-НДФЛ из пункта 5.2.

Строка “Сумма налога удержанная” – данные берем из пункта 5.4 справки 2-НДФЛ.

Как только вы заполнили раздел по вашим доходам, программа предложит выбрать вид налогового вычета. Вы выбираетевычет по обучению. как представлено в образце.

После того, как выбор вида налогового вычета сделан, программа предлагает вам заполнить раздел по расходам на обучение. Сумму оплаты за обучение необходимо вносить внимательно: есть строки “за свое” обучение, а есть строка за обучение ребенка. Например, если вы заполняете декларацию 3-НДФЛ за свое обучение и за вашего ребенка, то вам надо внести данные, как представлены на рисунке.

После того, как данные внесены в нужные строки, надо обязательно нажать кнопку “Сохранить и продолжить” и программа предложит заполнить заявление на возврат налога. Мы рекомендуем вам выбрать данную функцию, чтобы программа автоматически за вас сформировала документ.

Кроме заявления программа формирует реестр документов, который мы также

рекомендуем заполнять. Данный реестр необходим, чтобы в дальнейшем вы смогли доказать факт предоставления в налоговый орган декларации на обучение. Функцию по формированию реестра также надо выбрать “галочкой”.

Теперь декларация 3-НДФЛ по обучению готова. При формировании декларации в нашем сервисе, налоговые консультанты помогут вам не только заполнить декларацию, но и ответят на все ваши вопросы. Приглашаем вас заполнить налоговую декларацию 3-НДФЛ в мастере NDFLka.ru .

Удачного вам декларирования!

Декларация 3-НДФЛ при обучении. Образцы и примеры заполнения

Рассмотрим важную часть социального вычета — это образец заполнения за обучение 3-НДФЛ 2015.

На нашем сайте представлены разные ситуации, когда возникает право вернуть подоходный налог. Одной из его составляющих является социальный налоговый вычет. Он предоставляется при лечении, обучении (себя и детей), уплате пенсионных взносов или отчисление сумм в фонды добровольного страхования.

Здесь же речь пойдет о правильном оформлении формы 3-НДФЛ для возврата подоходного налога за обучение. Вся теоретическая часть более подробно (о том, кому положен этот вычет, в каком размере, как часто его можно получать) — вся информация есть на нашем сайте: www.nalog-prosto.ru/tag/obuchenie

А здесь представлены примеры заполненных бланков 3-НДФЛ. Вы можете выбрать ситуацию, которая наиболее близка Вашей, и за символическую плату скачать правильный образец заполнения.

Что Вы получите после скачиванияСразу после оплаты можно будет скачать архив с заполненными бланками. Вот пример окна подтверждения оплаты. Не торопись его закрывать!

Для доступа к архиву нажмите в появившемся окне ссылку

«Перейти на сайт магазина» или «Вернуться на сайт магазина».

После скачивания Вам необходимо:

Образцы заполнения 3-НДФЛ(13% 9% 35% ставки) (бланк 2016)

Вы посещаете учебное учреждение на контрактной основе и оплачиваете средства за свое обучение? Или поступил ваш ребенок, сестра, брат? Значит, появилась возможность воспользоваться вычетом.

Что он собой представляет, кто и когда может получить сумму уплаченного налога обратно и как заполнить документацию – рассмотрим основные нюансы.

ОБЩИЕ СВЕДЕНИЯ ↑

Цены на образование постоянно растут. Но государство предоставляет возможность гражданам частично вернуть уплаченные средства. Поэтому не стоит упускать такой шанс.

Как же получить вычет социального характера на свое обучение и образование ребенка. Кто может воспользоваться такой льготой и какими законами стоит руководствоваться?

ОБРАЗЕЦ ЗАПОЛНЕНИЯ 3-НДФЛ ЗА ОБУЧЕНИЕ ↑

Для того чтобы обратиться в налоговый орган, стоит разобраться с главным – как подготовить отчет, чтобы подтвердить свое право на вычет и получить разрешение на его использование от представителя уполномоченной инстанции.Оформление 3-НДФЛ при стандартных налоговых вычетах смотрите в статье: налоговый вычет по 3-НДФЛ.

Лист Ж2 – расчет социальных вычетов. Обратите внимание на такой момент – оплату за собственное обучение и обучение ребенка стоит отобразить разными строками.

ВОЗНИКАЮЩИЕ ВОПРОСЫ ↑

Даже при знании всех особенностей заполнения документа и сроков предоставления декларации, у граждан остаются вопросы при обращении в Налоговый орган.

Как поступить при наличии ошибки в отчете? Какие правила оформления вычета на свое обучение и обучение детей действуют?

ЕСЛИ ОБНАРУЖЕНА ОШИБКА

Часто декларанты допускают ошибки при заполнении отчета. Если они обнаружены еще до подачи документации инспектору и начала проведения камеральной проверки, их исправить не составит труда.

Достаточно будет распечатать еще один бланк и внести изменения. В остальных случаях невнимательность заявителя приведет к трате времени и лишним вопросам со стороны проверяющего органа.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Семинары