Рейтинг: 4.3/5.0 (1804 проголосовавших)

Рейтинг: 4.3/5.0 (1804 проголосовавших)Категория: Бланки/Образцы

Необходима для Организаций на ОСНО

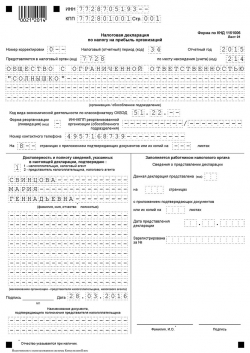

Образец нулевой декларации Налога на прибыльпример и бланк нулевой налоговой декларации

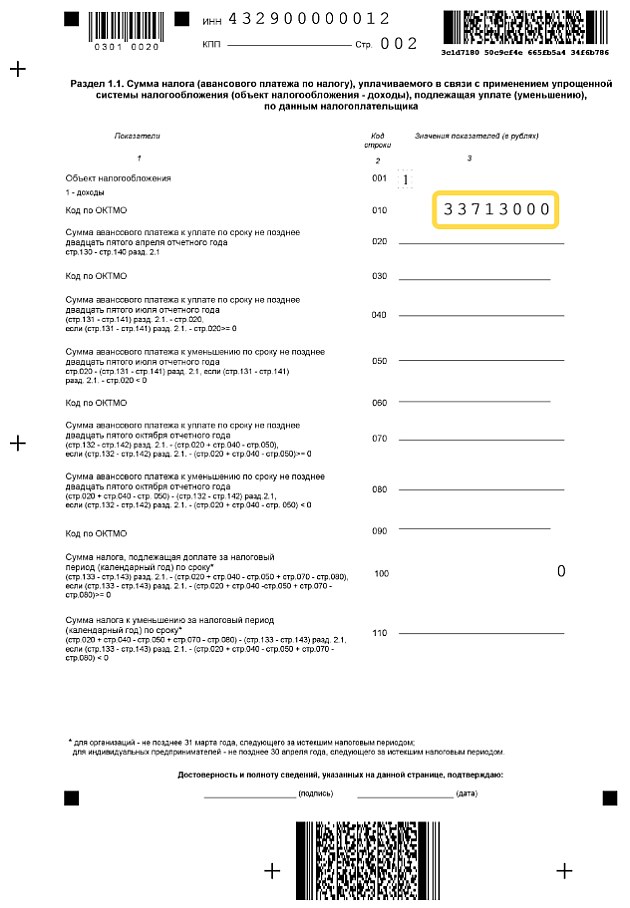

Как заполнить нулевую отчетность Налога на прибыль?Заполняется только Титульный лист, Раздел 1 (1.1, 1.2, 1,3) и Лист 02.

Измените, на свои, значения выделенные в декларации красным

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

По месту нахождения (учета) (код): 213 - по месту учета крупнейшего налогоплательщика 214 - по месту нахождения российской организации 221 - по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс 245 - по месту постановки на учет в налоговом органе иностранной организации 281 - по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога).

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО. КБК Налога на прибыль у всех одинаковый.

Форма реорганизации, ликвидация (код): для преобразования - 1, для слияния - 2, для разделения - 3, для присоединения - 4, для разделения с одновременным присоединением - 5 или прочерк.

Сроки сдачи нулевой декларации Налога на прибыльI кв. - до 28.04, II кв. - до 28.07, III кв. - до 28.10, IV кв. - до 28.03

Налоговый период (код) (нарастающим итогом): 21 - I квартал, 31 - Полугодие, 33 - 9 месяцев, 34 - Год. При ликвидации - 50.

Штрафы за предоставление нулевой декларации, нулевого отчета по Налогу на прибыль не предусмотрены. За предоставление не в срок - 1000 руб.

Сервис позволяет: Скачать новую форму декларации по налогу на прибыль за 2014-2015 год В MS EXCELДекларация по налогу на прибыль утверждена Приказом ФНС России от 26.11.2014 N ММВ-7-3/600@ "Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме".

Новая форма налоговой декларации подлежит применению, начиная с представления налоговой декларации по налогу на прибыль организаций за 2014 год.

Бланк новой налоговой декларации по прибыли

Налоговая декларация по налогу на прибыль в программе БухСофт и Бухсофт Онлайн заполняется автоматически по данным налогового учета.

Нулевая отчетность (декларация): УСН, ЕНВД, ОСНО для ООО и ИПНулевая отчетность (декларация)

Нулевая отчетность в ИФНС. Сдается нулевая отчетность в ИФНС, обычно, в случае отсутствия фактической деятельности компании, расхода и прихода по счетам. Когда вы зарегистрировали ООО или ИП, однако первое время не ведете деятельность, вы все равно в обязательном порядке должны отчитываться перед вашей ИФНС.

Бланк нулевой налоговой декларацииКак правило, одной из самых частых ошибок, которую часто совершают предприниматели, едва начавшие свое личное дело, – это, конечно, не сдача в налоговый орган вовремя нулевой отчетности в конце всего расчетного периода, в ПФР и в ФСС. В случае даже когда ваше предприятие еще не ведет никакой деятельности в силу каких-то определенных обстоятельств, в налоговый орган, а также в Фонд социального страхования или в Пенсионный фонд России обязательно нужно подавать отчетность. В данном случае она будет просто нулевой.

Нулевая отчетность при УСН должна сдаваться раз в год. Так, для ИП – где-то до 30 апреля, а для ООО – уже до 31 марта. Декларацию необходимо сдавать даже за неполный год. Поквартально отчетность сдается в фонд социального страхования, после чего в Пенсионный фонд России.

Образец нулевой КУДиРПри наличии деятельности либо при ее отсутствии, у ООО или же ИП, в любом случае, обязательно должна быть Книга расходов и доходов. Просто при отсутствии деятельности она точно также как и обычная налоговая декларация будет нулевой. Во многих ИФНС ее нужно заверить, однако где-то это делать совсем не обязательно, потому уточните данный вопрос по месту регистрации в налоговом органе.

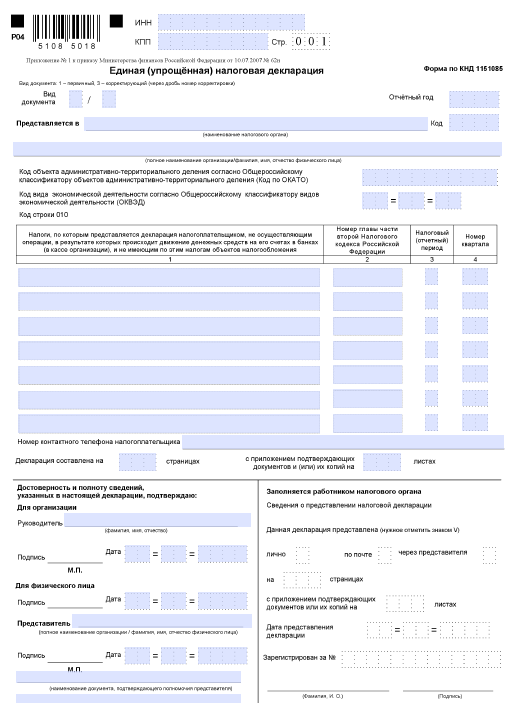

Образец Единой (несколько упрощенной) налоговой декларацииПредставленный вид декларации для ИП и ООО, которые применяют ОСНО, также у которых по кассе и по расчетному счету за квартал не было совсем никаких движений и не было совершенно никаких объектов налогообложения (автомобилей, земли и прочее) обязателен.

В декларацию включаются все без исключения "нулевые" налоги. Располагаться они должны в точно таком же порядке как обычные главы в части 2-ой НК РФ.

Так, для ИП: это налог на добавленную стоимость, т.е. глава 21. А для организаций: это налог на прибыль организаций, т.е. глава 25. И налог на добавленную стоимость, т.е. глава 21. Кроме того, НДФЛ в Единую (т.е. упрощенную) налоговую декларацию включен, не может быть.

Помимо прочего для организаций к Единой (т.е. упрощенной) налоговой декларации в обязательном порядке сдается бухгалтерская отчетность, а именно баланс и отчет об убытках и прибылях.

Сроки сдачи Единой (т.е. упрощенной) налоговой декларацииДо 20.04 – I кв. до 20.07 – II кв. до 20.10 – III кв. до 20.01 – IV кв. Не стоит забывать, что вы должны отчитываться по отдельности по всем налогам, как только у вас уже будут движения по кассе, по расчетному счету, либо появятся хотя бы какие-нибудь объекты налогообложения (автомобили, земля и прочее).

Нулевая декларация ЕНВДЖаль, но образец правильного заполнения нулевой декларации ЕНВД любому из вас вряд ли удастся найти, потому, как данный налог платится лишь при определенном виде деятельности, который подпадает под ЕНВД.

Сроки сдачи, а также уплаты декларации ЕНВДИтак, срок уплаты налога ЕНВД: до 25.04 – I кв. до 25.07 – II кв. до 25.10 – III кв. до 25.01 – IV кв. Срок сдачи декларации ЕНВД: до 20.04 – I кв. до 20.07 – II кв. до 20.10 – III кв. до 20.01 – IV кв.

Нулевая декларация НДСПредставленный вид декларации для ИП и для ООО, которые применяют ОСНО, обязателен.

Сроки сдачи данной нулевой декларации НДСДо 20.04 – I кв. до 20.07 – II кв. до 20.10 – III кв. до 20.01 – IV кв. Как правило, штрафы за предоставление такой нулевой декларации, а также нулевого отчета по НДС совершенно не предусмотрены законом.

Нулевая декларация 3-НДФЛТакой вид декларации для ИП, которые применяют ОСНО, обязателен. Коды категории налогоплательщика следующие: ИП – Код 720 нотариус – Код 730 адвокат – Код 740 иное физическое лицо – Код 760 ИП глава крестьянского (иначе фермерского) хозяйства – Код 770. Код страны: Россия – Код 643. Кроме того, Код вида документа: паспорт – Код 21. Налоговый период (т.е. код): 34 (в случае ликвидации – 50).

Сроки сдачи данной нулевой декларации 3-НДФЛДо 30 апреля, всего один раз в год. Для закрываемых ИП декларацию нужно предоставить даже за весь неполный год.

Налог на прибыль. Нулевая декларацияДанный вид декларации для ООО, которые применяют ОСНО, обязателен. В нулевой декларации такого Налога на прибыль заполняется лишь Титульный лист, это Раздел 1, а также Лист 02. Кроме того, по месту нахождения (т.е. учета) (код): для организаций – Код 210. Налоговый период (в частности код): I-ый квартал – 21, II-ой квартал – 22, III-ий квартал – 23, IV-ый квартал – 24 (в случае ликвидации – 56-IV, 55-III, 54-II, 51-I).

Форма реорганизации или ликвидация (код): «1-ый» – для преобразования, «2-ой» – для слияния, «3-ий» – для разделения, «4-ый» – для присоединения, «5-ый» или прочерк – для разделения с присоединением одновременным. Сроки сдачи такой нулевой декларации Налога на определенную прибыль. До 28.04 – I кв. до 28.07 – II кв. до 28.10 – III кв. до 28.01 – IV кв.

Нулевой балансНулевой баланс важен для ООО, которые применяют ОСНО. В форму необходимо вписать свои данные. Лист 5, а также Лист 6 в балансе не нужно заполнять. Код ОКПО присваивается лишь в момент регистрации определенного юридического лица и показывает его вид деятельности. Налоговый период (т.е. код): I-ый квартал – 21, II-ой квартал – 22, III-ий квартал – 23, IV-ый квартал – 24 (в случае ликвидации – 56-IV, 55-III, 54-II, 51-I). Из-за уставного капитала быть полностью пустым баланс не может.

Сроки сдачи нулевого балансаДо 30.04 – I кв. до 30.07 – II кв. до 30.10 – III кв. до 30.03- IV кв. (иначе годовой).

Нулевой отчет об убытках и прибылях Нулевая отчетность в ПФРВажно помнить, что даже когда ваше предприятие совсем не ведет никакой деятельности, тем не менее, в Пенсионный фонд РФ вам необходимо сдавать отчетность поквартально. Нулевая отчетность в случае отсутствия работников сдается уже по форме РСВ-1.

Как заработать на Форекс без опыта? Нулевая декларация по налогу на прибыльТитульный лист нулевой декларации - Руководитель (либо уполномоченный доверенностью представитель) организации ставит свою подпись в разделе "Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю" в месте, отведенном для подписи (в образце выделено желтым цветом).

Печать организации ставится только на титульном листе нулевой декларации в разделе "Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю" в месте, обозначенном буквами М.П. под местом для подписи (в образце выделено зеленым цветом).

пример и бланк нулевой налоговой декларации

Как заполнить нулевую отчетность НДС?Измените, на свои, значения выделенные в декларации красным. Нужно заполнить только стр.1 и стр.2 в декларации НДС

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться. КПП только для организаций, для ИП - прочерки

По месту нахождения (учета) (код): Код 400 всегда в декларации НДС. Это значение кода означает, что декларация представляется по месту постановки на учет налогоплательщика.

Налоговый период (код): 21 - I квартал, 22 - II квартал, 23 - III квартал, 24 - IV квартал (при ликвидации - 51-I, 54-II, 55-III, 56-IV кв.)

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО. КБК НДС у всех одинаковый.

Сроки сдачи нулевой декларации НДСI кв. - до 20.04, II кв. - до 20.07, III кв. - до 20.10, IV кв. - до 20.01

Штрафы за предоставление нулевой декларации, нулевого отчета по НДС не предусмотрены. За предоставление не в срок - 1000 руб.

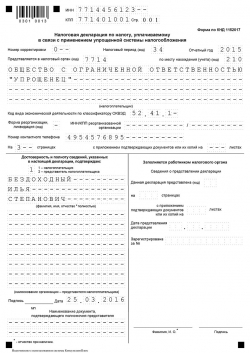

Нулевая декларация 3-НДФЛНеобходима для ИП на ОСНО

Образец нулевой декларации 3-НДФЛпример и бланк нулевой налоговой декларации

Как заполнить нулевую отчетность 3-НДФЛ?Измените, на свои, значения выделенные в декларации красным. Нужно заполнить только стр.1 и стр.2 в декларации 3-НДФЛ и оставить пустыми раздел 1, раздел 6, лист А, листы В, Г1, Ж1.

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

Коды категории налогоплательщика: Код 720 - ИП; Код 730 - нотариус; Код 740 - адвокат; Код 760 - иное физическое лицо; Код 770 - ИП глава крестьянского (фермерского) хозяйства

Код страны: Код 643 - Россия.

Код вида документа: Код 21 - паспорт.

Налоговый период (код): 34(при ликвидации-50).

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО.

Сроки сдачи нулевой декларации 3-НДФЛРаз в год, до 30 апреля. Для закрываемых ИП необходимо предоставить декларацию даже за неполный год.

Штрафы за предоставление нулевой декларации, нулевого отчета по 3-НДФЛ не предусмотрены. За предоставление не в срок - 1000 руб.

ИП одновременно с 3-НДФЛ должен предоставить в налоговую 4-НДФЛ.

В 4-НДФЛ пишется сумма предполагаемого дохода на год.

В случае значительного (более чем на 50%) увеличения или уменьшения доходов в текущем налоговом периоде индивидуальные предприниматели обязаны представить новую декларацию 4-НДФЛ

4-НДФЛ.XLS образец 55 кб. Новая форма на 2011 год. Исправьте данные красным в форме на свои.

Нулевая декларация Налог на прибыльНеобходима для Организаций на ОСНО

Образец нулевой декларации Налога на прибыльпример и бланк нулевой налоговой декларации

Как заполнить нулевую отчетность Налога на прибыль?Заполняется только Титульный лист, Раздел 1 (1.1, 1.2, 1,3) и Лист 02.

Измените, на свои, значения выделенные в декларации красным

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

По месту нахождения (учета) (код): 213 – по месту учета крупнейшего налогоплательщика; 214 – по месту нахождения российской организации; 221 – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс; 245 – по месту постановки на учет в налоговом органе иностранной организации; 281 – по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога).

Налоговый период (код) (нарастающим итогом): 21 - I квартал, 31 - Полугодие, 33 - 9 месяцев, 34 - Год. При ликвидации - 50.

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО. КБК Налога на прибыль у всех одинаковый.

Форма реорганизации, ликвидация (код): для преобразования — «1», для слияния — «2», для разделения — «3», для присоединения — «4», для разделения с одновременным присоединением — «5» или прочерк.

Сроки сдачи нулевой декларации Налога на прибыльI кв. - до 28.04, II кв. - до 28.07, III кв. - до 28.10, IV кв. - до 28.01

Штрафы за предоставление нулевой декларации, нулевого отчета по Налогу на прибыль не предусмотрены. За предоставление не в срок - 1000 руб.

Нулевой балансНеобходим Организаций на ОСНО

Образец нулевого балансапример и бланк нулевого баланса

Как заполнить Нулевой баланс?Измените, на свои, значения выделенные в декларации красным .

ИНН и КПП: нужно вписать только на главной странице, на остальных он автоматом проставиться.

Код ОКПО присваивается в момент регистрации юридического лица и показывает вид деятельности.Форма собственности (по ОКФС) посмотрите здесь. Организационно-правовая форма (по ОКОПФ) здесь. Единица измерения: тыс. руб. — код по ОКЕИ 384; млн. руб. — код по ОКЕИ 385. Вам нужен 384 скорей всего.

Налоговый период (код) (нарастающим итогом): 21 - I квартал, 31 - Полугодие, 33 - 9 месяцев, 34 - Год. При ликвидации - 50.

Совсем пустым баланс быть не может из-за уставного капитала. Уставный капитал, к примеру- 10000 рублей, тогда в пассиве баланса(стр.4) по в графе 4 по строке 410, 490, 700 в образце мы поставили 10 (в балансе данные в тысячах рублей) ,теперь в пассиве баланса(стр.3) смотря как формировался уставный капитал, если вносились материалы то ставим 10 в графе 4 по строкам 211, 210 как в образце, если же вносились денежные средства, то по строке 260, а также 10 поставить и по строкам 290 и 300.

Если Уставный капитал вносили через кассу (на расчетник), то нужно будет их отразить в активе баланса по строке "денежные средства", а не "запасы".

Сроки сдачи нулевого балансаI кв. - до 30.04, II кв. - до 30.07, III кв. - до 30.10, IV кв.(годовой) - до 30.03

Штрафы за предоставление нулевого баланса(отчета) не предусмотрены, совсем пустым баланс не может быть из-за уставного капитала. За предоставление не в срок - 200 руб.

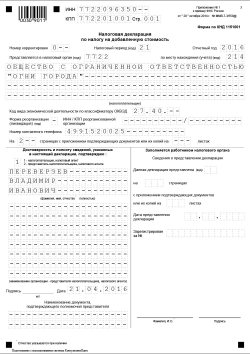

Нулевой отчет о прибылях и убыткахНеобходим Организаций на ОСНО

Образец нулевого отчета о прибылях и убыткахпример и бланк нулевого отчета о прибылях и убытках

Как заполнить отчет о прибылях и убытках?Измените, на свои, значения выделенные в декларации красным. В целом на первой странице тоже самое что и в балансе.

ИНН и КПП: нужно вписать только на главной странице, на остальных он автоматом проставится.

Код ОКПО присваивается в момент регистрации юридического лица и показывает вид деятельности.Форма собственности (по ОКФС) посмотрите здесь. Организационно-правовая форма (по ОКОПФ) здесь. Единица измерения: тыс. руб. — код по ОКЕИ 384; млн. руб. — код по ОКЕИ 385. Вам нужен 384 скорей всего.

Налоговый период (код) (нарастающим итогом): 21 - I квартал, 31 - Полугодие, 33 - 9 месяцев, 34 - Год. При ликвидации - 50.

Сроки сдачи нулевого отчета о прибылях и убыткахI кв. - до 30.04, II кв. - до 30.07, III кв. - до 30.10, IV кв.(годовой) - до 30.03

Штрафы за предоставление нулевого отчета о прибылях и убытках не предусмотрены. За предоставление не в срок - 200 руб.

Письмо об отсутствии хозяйственной деятельности в налоговую, ПФР и ФССНулевую отчетность в ПФР и ФСС можно не сдавать, ограничась письмом.

Письмо составляется в произвольной форме для организаций и ИП с работниками, в 2 копиях. Одну со штампом себе оставьте.

Предприятия, использующие основной режим налогообложения (ОСН), обязаны регулярно отчитываться в налоговую службу независимо от результатов деятельности. Поэтому, когда отсутствуют доходы или расходы, учитываемые при расчете налоговых платежей, все равно подают нулевую декларацию по налогу на прибыль. В 2016 году требование остается в силе.

Об отчетностиДекларация представляет собой подробный отчет о деятельности компании за определенный период. В ней отражают сумму выручки, затрат, структуру расходов. На основании предоставляемых данных происходит анализ и оценка текущего состояния организации.

Но иногда хозяйственная деятельность временно приостанавливается либо не приносит прибыли. Так бывает, например, после регистрации нового юридического лица. Тогда показатели, используемые для расчета налога, отсутствуют. Однако организации, находящиеся на ОСН, в любом случае обязаны подавать отчетность – нулевую декларацию по налогу на прибыль. И при необходимости прилагать дополнительную документацию.

От сдачи прибыльной декларации (в т. ч. нулевой) освобождены организации на «вмененке». Условие – вид деятельности предусмотрен ЕНВД.

Содержание нулевой отчетности по налогу за прибыльСостав налоговой декларации, подаваемой по итогам отчетных периодов, зависит от способа выплаты аванса (см. таблицу).

Один раз/квартал, в том числе с ежемесячным начислением

Титульный лист

Подраздел 1.1 первого раздела

Лист 02 + приложения 1 и 2 к нему

Один раз/месяц на основании фактической прибыли

При сдаче отчетности за 3, 6 и 9 месяцев оформляют:

• титульный лист;

• подраздел 1.1 первого раздела;

• лист 02 с приложениями 1 и 2.

Когда декларацию подают за остальные периоды, приложения не нужны.

Имей те в виду: налогоплательщики, не начисляющие авансовые платежи ежемесячно, могут не вносить сведения в Раздел 1.2.

Если нужно сдавать отчет по итогам года, прилагают все перечисленные выше элементы.

Как заполнятьОрганизации, находящиеся на ОСН, обязаны внести необходимую информацию в соответствующие разделы отчетности. Ее форма утверждена приказом налоговой службы № ММВ-7-3/600. Благодаря нашей консультации, процедура не займет много времени.

Юридические лица должны помнить об общих правилах оформления документов:

Порядок заполнения налога на прибыль в нулевой декларации упрощен. Так, заполнять Лист 02 и приложения к нему не нужно, однако требуется внести такие данные:

В остальных графах ставят прочерки. Обязательно отчет снабжают подписью директора организации и датой составления.

Когда предприятие получало доходы и производило расходы, а чистая прибыль отсутствует (такие случаи нередко встречаются на практике), документ оформляют по общим правилам. Он содержит все имеющиеся показатели. Нулевой такую декларацию именуют условно, так как налоговую базу и соответствующие суммы не прописывают.

Варианты подачиЕсть разные способы сдачи нулевой декларации по налогу на прибыль в 2016 году в ИФНС. Руководитель фирмы или сотрудник, на которого оформлена доверенность, может лично передать ее в канцелярию инспекции. Когда визит невозможен и т. п. допустима отправка по почте заказным письмом с описью вложения и уведомлением. Но наиболее простой и удобный вариант – отправка по интернету через официальный сайт налоговой службы.

Отправка декларации по ТКС – обязательное требование для организаций с численностью свыше 100 человек. Это установлено в п. 3 ст. 80 НК РФ.

В какие сроки сдатьСроки подачи нулевого отчета по налогу на прибыль зависят от того, за какой период выплачивается в бюджет аванс (см. таблицу).

До 28 марта года, следующего после отчетного

Такие правила установлены в ст. 289 НК РФ.

Когда крайний срок сдачи отчетности совпадает с выходным, он перехолит на ближайший рабочий день.

ПРИМЕР

ООО «Эконом Сервис» должно ежемесячно подавать в ИФНС декларацию по налогу на прибыль. Каким будет крайний срок сдачи отчетности за июль 2016 года (28.08 – воскресенье)?

Решение

На основании п. 7 ст. 6.1 Налогового кодекса, последним днем предъявления документов будет 29 августа 2016 г. ООО «Эконом Сервис» должно передать их не позднее этого числа.

Законодательство предусматривает штрафное наказание за нарушение сроков предоставления отчетности. Удерживаемая сумма зависит от периодичности подачи документов:

Однако для компаний предусмотрены исключения в таких случаях, как незначительный срок задержки, тяжелое материальное положение и т. п. Заметим, что полного списка смягчающих обстоятельств вы нигде не найдете. Этот вопрос отдан на откуп практике (также см. п. 1 ст. 112 НК РФ и постановления ВС (ВАС) РФ).

Для уменьшения размера штрафа необходимо вместе с нулевой отчетностью по налогу на прибыль написать письмо с соответствующей просьбой, указанием причины и ссылкой на статью закона.

Внимание!

Если инспектор выписывает штраф 1000 руб. за несвоевременную подачу декларации за отчетный период, пишите жалобу в УФНС своего региона. Такие действия неправомерны!

За нарушение сроков подачи отчетности возможна временная блокировка банковских счетов организации (ст. 76 НК РФ). Такая мера предусмотрена для организаций, задержавших отправку декларации по итогам года на срок больше 10 рабочих дней.

Возможность другого отчетаЗаконодательство разрешает вместо нулевой декларации по налогу на прибыль в 2016 году подавать единую упрощенную декларацию (ЕУД). Она утверждена приказом Министерства финансов № 62-н и отличается более ранним сроком представления – до 20 числа месяца, следующего за отчетным периодом.

Оформлять нужно только первую страницу, так как вторая предназначена для граждан, не являющихся ИП или юрлицом. Как заполняют графы документа (см. таблицу).

Сегодня декларация по налогу на прибыль – основной вид отчетности юрлиц о результатах своего хозяйствования. В ней отражаются полученные доходы, понесенные расходы и рассчитывается сумма налога. Расчет производится самим предприятием, как и остальное заполнение декларации.

Предназначение документа

В НК 289-я статья полностью посвящена налоговой отчетности по прибыли, сумме сбора, доходах, убытках, расходах предприятия. Основные нормы, касающиеся документа:

В документе налогоплательщик отчитывается о таких результатах хозяйствования:

Образец налоговой декларации можно найти на официальном сайте ФНС. Она состоит из таких разделов:

Эти разделы заполняются в обязательном порядке, остальные – по необходимости: операции по ценным бумагам, получение дивидендов, деятельность обособленных филиалов и так далее.

Титульный лист в бланке декларации по налогу на прибыль организации содержит ИНН, КПП, номер корректировки (первая отчетность – 0), код периода, данные о плательщике – юридическом лице. Внизу ставится дата и подпись лица, составлявшего документ. Далее заполняется раздел, содержащий суммы авансовых платежей, если именно такое перечисление средств установлено для организации.

На втором листе производится исчисление суммы налога. В Приложениях указываются суммы доходов/расходов. Все данные должны иметь документальное подтверждение – чеки, квитанции, договоры и так далее.

Валютой декларации являются российские рубли. Копейки округляются в сторону увеличения. Исправления не разрешены, тем более путем использования корректоров, в отсутствующих показателях надо поставить прочерки, не отставляя поля пустыми. Если за период был убыток, он проставляется с минусовым значением. При заполнении разрешено использовать синюю или черную пасту, можно распечатать документ на принтере. Страницы нумеруются.

При заполнении каждого раздела стоит придерживаться таких правил:

Приказом ФНС № 7–3/600 установлены изменения в порядке подачи декларации по налогу на прибыль в 2015 году, заполнения листа 03 (доход, удерживаемый налоговым агентом), листа 05 (определение базы по ценным бумагам, фининструментам срочных сделок). К листу 02 теперь полагается Приложение № 6б. В нем найдут отражение доходы участников консолидированных обществ.

Декларацию можно подать:

Есть два варианта подачи отчетности:

Первый вариант обязателен для таких категорий налогоплательщиков:

Небольшие организации, в которых трудится менее 100 работников, могут сдавать декларацию по налогу на прибыль, как и в 2014 году в бумажном виде.

Подать отчетность можно несколькими способами:

Расчет суммы сбора имеет несколько этапов: расчет валовой прибыли, корректировка ее для дальнейшего налогообложения, исключение необлагаемых налогов, учет льгот, определение прибыли для непосредственно налога и определение суммы. Техника расчета для всех организаций одинакова, различаются только ставки (при наличии льгот) и периоды внесения сумм.

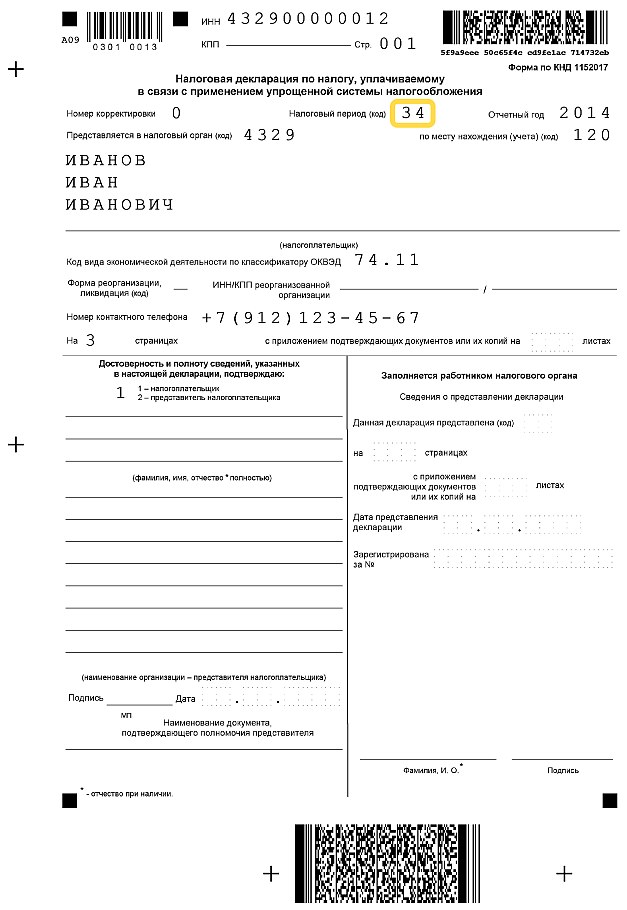

пример и бланк нулевой налоговой декларации

Как заполнить нулевую отчетность Налога на прибыль?Заполняется только Титульный лист, Раздел 1 (1.1, 1.2, 1,3) и Лист 02.

Измените, на свои, значения выделенные в декларации красным

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

По месту нахождения (учета) (код): 213 – по месту учета крупнейшего налогоплательщика; 214 – по месту нахождения российской организации; 221 – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс; 245 – по месту постановки на учет в налоговом органе иностранной организации; 281 – по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога).

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО. КБК Налога на прибыль у всех одинаковый.

Форма реорганизации, ликвидация (код): для преобразования — «1», для слияния — «2», для разделения — «3», для присоединения — «4», для разделения с одновременным присоединением — «5» или прочерк.

Сроки сдачи нулевой декларации Налога на прибыльI кв. - до 28.04, II кв. - до 28.07, III кв. - до 28.10, IV кв. - до 28.03

Налоговый период (код) (нарастающим итогом): 21 - I квартал, 31 - Полугодие, 33 - 9 месяцев, 34 - Год. При ликвидации - 50.

Штрафы за предоставление нулевой декларации, нулевого отчета по Налогу на прибыль не предусмотрены. За предоставление не в срок - 1000 руб.

Нулевая декларация по налогу на прибыль — это декларация, в которой налог к уплате равен 0. В данной статье мы расскажем, когда нужно сдавать нулевую декларацию по налогу на прибыль, как ее правильно составить и что будет, если ею пренебречь.

В каких случаях сдается нулевая декларация по налогу на прибыль?Кому не нужно сдавать нулевую декларацию по налогу на прибыль?

Во-первых, нулевую декларацию по налогу на прибыль не сдают те, кто освобожден от уплаты этого налога. В частности, организации на ЕНВД, не осуществляющие иных видов деятельности, кроме вмененной (см. например, письма Минфина России от 01.06.2012 № 03-11-09/41 и 18.05.2012 № 03-11-06/3/34, ФНС России от 07.05.2010 № ШС-37-3/1285@).

Также не сдавать «нулевку» можно, если заменить ее единой (упрощенной) декларацией. Но в этом случае помимо отсутствия объекта обложения у вас не должно быть движения денег по счетам или кассе. Форма единой декларации утверждена приказом Минфина РФ от 10.07.2007 № 62н. Имейте также в виду, что сдается она раньше «прибыльной» — не позднее 20 числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (абз. 4 п. 2 ст. 80 НК РФ).

Какая ответственность за непредставление нулевой декларации?

Поскольку представление нулевой декларации по налогу на прибыль — обязанность, за ее несдачу или просрочку возможен штраф по ст. 119 НК РФ. Его размер определяется в процентах от суммы налога, не уплаченной на основании несданной/опоздавшей декларации.

В данном случае сумма налога равна 0, поэтому взыскать с вас могут штраф лишь в минимальном размере — 1000 рублей. Но — только за годовую декларацию, за декларации по итогам отчетных периодов оштрафуют не более чем на 200 рублей — по ст. 126 НК РФ.

Итоги28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Спор между компанией и налоговиками начался после того, как у ООО была проведена камеральная налоговая проверка уточненной налоговой декларации общества по НДС за II квартал 2014 года, после которой инспекторы выписали штрафы на сумму 7,8 млн руб. (ст. 122 НК РФ). ООО обратилось в арбитражный суд с требованием признать это решение налоговиков недействительным в связи с наличием смягчающих обстоятельств, а именно тяжелого финансового положения ООО.

27 Сентября 2016

Законодатели обратили внимание на то, что в Российской Федерации остается значительной суммарная задолженность по заработной плате. Например, по данным Крымстата на 20.07.2016 такая задолженность по предприятиям Республики Крым составила 116,3 млн руб. С целью повышения защищенности работников от недобросовестных работодателей в части оплаты труда принят Федеральный закон от 03.07.2016 № 272‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам повышения ответственности работодателей за нарушения законодательства в части, касающейся оплаты труда».

В условиях кризиса индексация заработной платы порой становится непосильной ношей для работодателей. Тем не менее индексация зарплаты в связи с инфляцией является обязанностью работодателя, а не его правом. В этом единодушны и Роструд, и Конституционный Суд РФ.

СеминарыВ статье мы разберем декларацию по налогу на прибыль. Для заполнения необходимо использовать новую форму, утвержденную Приказом ФНС России от 26.11.2014 №ММВ-7-3/600@.

Кто заполняет декларацию по налогу на прибыль?Все плательщики данного налога – российские организации, а также иностранные организации, имеющие представительства на территории РФ и получающие прибыль.

Сроки подачи декларации по налогу на прибыль

Декларацию за 2014 год нужно подать в отделение ФНС, в котором организация стоит на учете в качестве налогоплательщика, до 28 марта 2015 года. Так как 28 марта в этом году выпадает на субботу, то последний срок подачи переносится на понедельник 30 марта.

В каком виде подавать декларацию?В отличие от декларацию по НДС, которую нужно подавать только в электронном виде всем без исключения налогоплательщикам, декларацию по налогу на прибыль можно подать и в бумажном виде.

Организации со среднесписочной численностью персонала до 100 человек включительно могут подавать отчет как в электронном, так и в бумажном виде (на свое усмотрение).

Организации со среднесписочной численностью персонала свыше 100 человек обязаны отчитываться по налогу на прибыль только в электронном виде.

Правила заполнения декларации по налогу на прибыльПодавать нужно только те листы и страницы, по которым есть данные. Пустые страницы подавать не нужно.

При ручном заполнении:

Какие изменения произошли в новой форме декларации по налогу на прибыль, действующей с 2015 года, можно почитать здесь .

Скачать бланк декларации по налогу на прибыльОрганизации на ОСН обязаны по итогам каждого отчетного и налогового периода подавать в ИФНС декларацию по налогу на прибыль.

Если компания уплачивает квартальные авансы, декларацию она подает 4 раза за год (по итогам 3 кварталов и годовую).

Если компания уплачивает ежемесячные авансы по фактической прибыли, то декларацию она представляет 12 раз.

Обратите внимание. если в отчетном (налоговом) периоде у организации прибыль отсутствовала и не было движения по расчетным счетам и кассе, она может сдать в ИФНС единую упрощенную декларацию.

Многие ИП и ООО для заполнения отчетности используют эту интернет-бухгалтерию .

Бланк декларации по налогу на прибыльСкачать бланк декларации по налогу на прибыль (форма по КНД 1151006), действующий в 2016 году (скачать бланк ).

Примечание. форма налоговой декларации (при отчете за 2015 год), порядок ее заполнения и формат сдачи в электронном виде утверждены Приказом ФНС России от от 26 ноября 2014 г. N ММВ-7-3/600@).

Образец заполнения декларации в 2016 годуДекларация по налогу на прибыль для организаций на ОСН в 2016 году (образец заполнения ).

Срок сдачи декларации по налогу на прибыльНалогоплательщики сдают декларации по итогам каждого отчетного и налогового периода.

Отчетными периодами для организаций, уплачивающих квартальные авансы являются 1 квартал. полугодие и 9 месяцев .

Для организаций, выбравших порядок ежемесячной платы авансов по фактической прибыли, отчетными периодами являются месяц. два месяца. три месяца и так далее до 11 месяцев.

Декларации по итогам отчетного периода предоставляются в ИФНС не позднее 28 дней с окончания отчетного периода.

Сроки сдачи налоговой декларации по итогам отчетного периодаТаблица № 1. Сроки сдачи декларации в зависимости от способа уплаты авансов

Декларацию по налогу на прибыль за 2016 год необходимо сдать до 28 марта 2017 года.

Штрафы за несвоевременное представление декларации:

Примечание. декларации по итогам отчетного периода по своей сути являются налоговыми расчетами, в связи с чем ИФНС не вправе оштрафовать организацию по статье 119 НК РФ если не представлен расчет по налогу на прибыль, несмотря на то, что в НК РФ данные расчеты именуются декларацией. Штраф за непредставление расчета взимается исключительно по ст. 126 НК РФ.

Способы сдачи декларации по налогу на прибыль организацийОрганизации должны сдавать декларации:

Примечание. если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на имущество может быть направлена в налоговый орган тремя способами:

Примечание. для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание. при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме) не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. № ПА-4-6/7440.

Как заполнить декларацию по налогу на прибыльОфициальную инструкцию по заполнению декларации вы можете скачать по этой ссылке .

Основные правила заполнения декларацииНалоговую декларацию по имуществу можно заполнить также с помощью: