Рейтинг: 4.3/5.0 (1853 проголосовавших)

Рейтинг: 4.3/5.0 (1853 проголосовавших)Категория: Инструкции

Открыть полный текст документа

Документ недоступен на сайте

Данный документ доступен в коммерческой версии системы КонсультантПлюс. Вы можете купить систему или заказать ее бесплатную демонстрацию .

Для ознакомления с текстом данного документа можно обратиться в региональный информационный центр (РИЦ) Сети КонсультантПлюс. расположенный в Вашем городе/регионе.

Дополнительная информация к документу

Дополнительная информация к документу или его части по значку i (разъяснения, комментарии, судебная практика) представлена в коммерческой версии системы КонсультантПлюс.

На сайте возможность недоступна.

В коммерческой версии системы КонсультантПлюс представлены все редакции документа (в том числе с изменениями, не вступившими в силу):

- указан период действия редакции

- можно найти редакцию на определённую дату

- можно сравнить редакции друг с другом

На сайте не представлены редакции документа

Налог на прибыль рассчитывают все организации на ОСНО. Кодекс предусматривает два типа отчетных периодов (ст. 285 НК РФ), т. е. периодичность представления декларации по налогу на прибыль:

Отличительным свойством налога на прибыль является то, что считается он нарастающим итогом. Если компания отчитывается раз в квартал, то декларации нужно представлять по итогам I квартала, полугодия, 9 месяцев и года. Соответственно, в 2016 году отчетными датами будут: 28.04.2016, 28.07.2016, 28.10.2016 и 28.03.2017.

Небольшие компании со среднесписочной численностью работников до 100 человек могут сдать декларацию на бумаге, остальным придется отчитаться в электронном формате (п. 3 ст. 80 НК РФ ).

Сдавайте электронную отчетность через интернет. Контур.Экстрен дарит вам 3 месяца бесплатно! Порядок заполненияСогласно Порядку заполнения налогоплательщики обязательно представляют в составе декларации следующие листы:

Остальные листы и приложения заполняются при наличии определенных показателей.

Рассмотрим заполнение обязательных разделов.

Титульный листЗаполняются все данные об отчитывающейся организации.

Раздел 1Сумму налога, которую нужно заплатить в бюджет, отражают в разделе 1 .

Подраздел 1.1 заполняется в обязательном порядке. Здесь показывается сумма налога на прибыль, подлежащая уплате за отчетный период. Данные берутся из строк 270–281 листа 02 декларации. Налог к доплате или к уменьшению показывается с учетом авансовых платежей.

Если компания в I квартале в федеральный бюджет заплатила 5 000 рублей, а налог на прибыль в этот бюджет за полугодие равен 8 000 рублей, по итогам полугодия нужно доплатить 3 000 рублей (8 000–5 000). То есть по строке 040 подраздела 1.1 нужно указать сумму 3 000 рублей.

Подраздел 1.2 подлежит заполнению организациями, уплачивающими авансовые платежи каждый месяц. В годовой декларации этого раздела быть не должно.

По строкам 120–140 и 220–240 отражается третья часть сумм, указанных по строкам 300–310 и 330–340 листа 02.

Если компания платит налог на прибыль с процентов и дивидендов, заполняется подраздел 1.3.

Лист 02Налоговая база определяется как разница между доходами и расходами организации, которые находят свое отражение в листе 02 налоговой декларации.

Подробная расшифровка доходов и расходов отражается в приложениях к листу 02. В самом же листе показываются общие суммы доходов и расходов, налоговая база и исчисленный налог.

В строке 110 отражаются убытки прошлых лет, перенесенные на текущий период.

Ставка налога на прибыль (строки 140–170) составляет 20 %: 2 % — федеральный бюджет, 18 % — бюджеты субъектов РФ (ст. 284 НК РФ).

Приложение № 1 к листу 02В данном приложении отражаются все доходы, включая внереализационные .

Итоговая сумма полученных доходов записывается в строку 040, которая затем дублируется в строке 010 листа 02.

Внереализационные доходы отражаются отдельно от доходов с продажи товаров или услуг (работ). При этом некоторые виды внереализационных доходов выделяются в отдельные строчки, например доходы в виде безвозмездно полученного имущества (строка 103).

Приложение № 2 к листу 02Данное приложение содержит информацию о расходах компании, в том числе о внереализационных .

Условно расходы, которые присутствуют в деятельности почти любого предприятия, можно разделить на три блока:

Если организация работает по кассовому методу, строки 010–030 не заполняются.

Отдельными строками отражаются расходы, касающиеся оборота ценных бумаг, имущественных прав и т д.

Суммы убытков показываются в строках 090–110 приложения № 2.

Отдельно выделяется сумма начисленной амортизации (строка 131).

В строке 205 показывают суммы штрафных санкций и пени за неисполнение условий договоров.

Обратите внимание, что штрафы контролирующих органов за нарушение учета или несвоевременную уплату налогов в строке 205 не отражаются.

Скачать бланк декларации по налогу на прибыль бесплатно

Для сдачи отчетности за 2015 год, индивидуальным предпринимателям придется заполнить налоговую декларацию по УСН. В ней учтена возможность уменьшения суммы налога на уплаченный торговый сбор, а также льготные ставки налога, утвержденные региональными властями.

Самые актуальные сведения о сдаче отчетности по упрощенной системе налогообложения за 2015 год с учетом последних изменений в законодательстве можно также найти в статье Налоговая декларация по УСН за 2015 год. опубликованной на Петербургском правовом портале.

Состав декларации УСН и требования к порядку ее заполненияДекларация УСН состоит из титульного листа и трех разделов:

Ее форма утверждена приказом ФНС от 26 февраля 2016 г. № ММВ-7-3/99@. Суммы в декларации вносятся в рублях. Копейки округляются. Если документ заполняется от руки, необходимо использовать чернила синего, фиолетового или черного цвета. Никакие исправления не допустимы! Также нужно помнить о том, что каждая страница отчета распечатывается на отдельном листе (двусторонняя печать запрещена). Обычно налогоплательщики не придают значения, при заполнении декларации такому моменту, как выравнивание цифр в полях. А это очень важно. Если декларацию УСН заполняют от руки, числа проставляют с самого первого - левого поля, для электронного заполнения - цифры выравнивают по правому краю. Если остаются свободные клетки - ставят прочерк. Все текстовые значения проставляют заглавными печатными буквами.

Сроки представления декларации по УСН - 31 марта для фирм и 30 апреля для индивидуальных предпринимателей. Если организация или ИП прекращают применять упрощенку, то отчет они сдают не дожидаясь окончания налогового периода - до 25 числа месяца, следующим за снятием с учета в качестве плательщика УСН. А если право на упрощенную деятельность утеряно из-за нарушений требований ст. 346.13 НК РФ. то декларацию УСН нужно подать до 25 числа после окончания квартала, в котором предпринимательская деятельность перестала соответствовать условиям НК РФ.

Декларация УСН: заполняем раздел 2Объект налогообложения «Доходы»

Отметим, что для каждого объекта налогообложения в декларации по УСН предусмотрен свой раздел.

Для «Доходов» предназначен подраздел 2.1. В строке 101 указываем код 1 («Доходы»), далее в стр. 102 - признак налогоплательщика. Для фирм, ИП, которые являются работодателями значение - 1, а для организаций и предпринимателей без работников - 2.

В строках 110-113 отражают полученные в отчетном периоде доходы (нарастающим итогом за каждый квартал), которые являются налогооблагаемой базой в соответствии со ст. 249 и 250 НК РФ. Т.е. в 110 стр. - доходы за первый квартал, в 111 - за полугодие, в 112 - за 9 месяцев и в 113 - за год. Далее эти значения будут умножены на ставку налога из стр. 120.

В строках 130-132 рассчитывают суммы авансовых платежей, которые необходимо перечислять в бюджет до 25 числа месяца, следующего после окончания каждого квартала:

В строках 140-143 нужно будет отразить перечисленные за работников страховые взносы, выплаченные социальные пособия и взносы на добровольное страхование. На эти суммы можно уменьшить налог к уплате по УСН в пределах 50%. Если у индивидуального предпринимателя нет работников, в этих строках он ставит суммы фактически перечисленных страховых взносов за себя, в тех налоговых периодах, когда осуществлялась уплата денежных средств в бюджет. Т. к. ИП имеет право платить взносы по своему усмотрению до 31 декабря, то, к примеру, если он перечислил всю сумму в декабре, в налоговой декларации УСН он заполнит только строку 143. Уменьшить сумму налога к уплате предприниматель может на все перечисленные за себя в отчетном периоде взносы.

Объект налогообложения «Доходы, уменьшенные на величину расходов»

В строке 201 указываем значение 2 «Доходы минус расходы». В строках 210-213 поквартально нарастающим итогом проставляем полученные доходы, из которых формируется налогооблагаемая база. А в стр. 220-223 будут стоять суммы расходов (Нарастающим итогом), соответствующих перечню из статьи 346.16 НК РФ. Как и в предыдущих случаях, каждой строке соответствует свой налоговый период (1 квартал, полугодие, 9 месяцев, год). Если в предыдущем отчетном периоде был получен убыток, его нужно отразить по строке 230. Он уменьшит налогооблагаемую базу.

В строках 240-243 указывается налогооблагаемая база для исчисления авансового платежа:Если сумма убытка по строке 230 равна налогооблагаемой базе, в стр. 243 будет значение 0. Убытки отчетного года отражают с строках 250-253, в случае, если показатели строк 210-213 меньше 220-223. В строках 260-263 указывается налоговая ставка 15%, или иная, предусмотренная законодательством субъекта РФ, где зарегистрирована деятельность налогоплательщика.

Авансы по налогу рассчитываются и отражаются так:При получении убытков по итогам налоговых периодов, в этих строках ставится прочерк. В строке 280 указывают минимальный налог к уплате. Он определяется, как стр. 213 х 1 /100.

Декларация УСН: заполняем раздел 3Третий раздел налоговой декларации УСН предназначен для заполнения только теми организациями, которые получили денежные средства в соответствии с п. 1 и 2 ст. 251 НК РФ. Речь идет о целевом финансировании, целевых поступлениях и доходах, поступивших в рамках благотворительной деятельности. Ранее, фирмы на УСН при наличии таких сумм должны были заполнять лист 7 декларации по налогу на прибыль. Поэтому порядок заполнения нового раздела схож с предыдущими требованиями. Это специфический раздел, поэтому он не распространен среди упрощенцев.

Коды для графы 1 «Код вида поступлений» приведены в Приложении №5 к Порядку заполнения декларации.

Далее заполнение раздела 3 нужно начать с переноса денежных средств, не использованных в срок (или без срока использования), но полученных в предыдущем году. По тем суммам, где установлен срок использования, нужно указать дату их поступления в графе 2, а в графе 3 - их размер. Если срок денежных средств, полученных в предыдущем отчетном периоде, не истек, то их сумму ставят в графе 6.

Только после этого заполняют данные о денежных средствах, полученных в отчетном периоде:

По строке "Итого по отчету" указываются итоговые суммы по соответствующим графам 3, 4, 6, 7 Раздела 3.

И, последнее, в налоговую инспекцию необходимо отправлять только заполненные разделы. А те организации, которые в соответствии с Уставом работают без печати, могут не заверять отчет круглой печатью.

Сформировать декларацию по УСН году помогут разнообразные бухгалтерские программы и сервисы. Среди них, например, программа Бухсофт УСНО. сервис Контур. Эльба. онлайн-бухгалтерия Мое дело и другие.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Обсуждение статьи Документы

PPT.RU - Власть. Право. Налоги. Бизнес

Законодательство России обязывает индивидуальных предпринимателей и юридических лиц при регистрации в налоговом органе выбирать систему налогообложения, посредством которой они будут уплачивать налоговые сборы. Предлагается 2 вида таких систем: упрощенная и общая.

Упрощенная система получила свое название потому, что при ее использовании создается особый порядок уплаты. Этот вид создан специально для представителей малого бизнеса. Также с использованием УСН возможна деятельность представителей и среднего уровня предпринимательства.

Условия применения УСН Для того чтобы отчитываться перед «налоговой» посредством УСН необходимо выполнить некоторые требования. Причем они различны для ИП и ЮЛ.

Для того чтобы отчитываться перед «налоговой» посредством УСН необходимо выполнить некоторые требования. Причем они различны для ИП и ЮЛ.

Индивидуальные предприниматели должны:

Для чего нужен и как заполнить журнал регистрации трудовых договоров и дополнительных соглашений?

Юридические лица должны:

Если за 3 квартала одного календарного года доходы юридического лица не превысили 45 миллионов рублей, то организация вправе подать уведомление о переходе на упрощенную систему налогообложения.

Как заполнять? Скачайте бланк налоговой декларации по УСН.

Скачайте бланк налоговой декларации по УСН.

В 2015 году для заполнения предлагается обновленная форма, и чтобы отчитаться перед налоговым органом о своих доходах за год минувший необходимо использовать уже новую редакцию.

Заполнение несложно. Ниже приведенный образец поможет вам:

Остальные листы заполняются в соответствии с данными, внесенными на третьей странице.

Перед сдачей необходимо проверить бланк декларации, убедиться в том, что проставлены номера страниц, даты, подписи. Если ИП использует печать, требуется ее проставить.

Куда подать и как?Заполненная налоговая декларация по упрощенной системе налогообложения подается в государственный орган тремя способами:

Подается декларация в тот налоговый орган, где ИП или ЮЛ зарегистрировано. Если сдача происходит первым способом, то нужно сделать 2 экземпляра декларации: первая сдается, а на второй ставится отметка сотрудника государственного органа и она хранится у налогоплательщика. При отправке документа по почте вам выдадут квитанцию. Дата, которая указана на ней и будет датой сдачи.

«Нулевая» декларация и сроки сдачи Каждому лицу, связанному с бизнесом известно понятие «нулевой» декларации. Сдача такого отчета означает, что индивидуальный предприниматель либо организация не вела никакой деятельности по получению доходов и движение по ее расчетному счету отсутствовало. Соответственно и налог равен нулю.

Каждому лицу, связанному с бизнесом известно понятие «нулевой» декларации. Сдача такого отчета означает, что индивидуальный предприниматель либо организация не вела никакой деятельности по получению доходов и движение по ее расчетному счету отсутствовало. Соответственно и налог равен нулю.

Важное примечание: для подачи такой декларации требуется подать в налоговый орган разъяснение о том, что деятельность не велась. Оно пишется в свободной форме.

Сроки подачи декларации по упрощенке различны для индивидуальных предпринимателей и организаций. ИП обязан отчитаться перед налоговым органом до 30 апреля года, следующего за истекшим. А вот юридические лица должны подать сведения о доходах на месяц раньше – до 31 марта года, следующего за прошедшим годом.

Если гражданин или компания нарушают эти сроки и задерживает подачу сведений о доходах, то к ним применяются штрафные санкции. Их размер варьируется от 5% до 30% суммы не уплаченных налогов за каждый календарный месяц (полный или частичный) просроченного периода. Также, если просрочка составляет более 10 дней, то возможна «заморозка» расчетного счета ИП или ЮЛ.

Если предприниматель или организация задерживает и уплату штрафа, то возможно наложение пени за каждый день следующий за установленной датой платежа.

Исходя из вышесказанного, можно заметить, что упрощенная система налогообложения может оказаться способом, значительно облегчающим жизнь, а может и существенно ограничить возможности. Например, если организация имеет контрагентов, которые претендуют на возмещение НДС бюджетными средствами, то, скорее всего сотрудничество прекратится. Это случится, поскольку НДС государство им возмещать уже не будет. Однако если не предполагается расширение штата или резкого скачка доходов – «упрощенка» будет идеальным вариантом.

Также, возможен вариант использования двух систем налогообложения одним ИП или организацией, например УСН и ЕНВД. В этом случае нужно будет подать две декларации, одну для одной системы, вторую – для другой. Сдача отчета о доходах по УСН не требует каких-то особых знаний и навыков в бухгалтерии,поэтому индивидуальный предприниматель может сделать все сам, без привлечения специалиста.

Как осуществлять разведение и содержание перепелов? Как кормить птиц и где их разводить?

Приглашаем посмотреть видео инструкцию по заполнению документа.

С начала 2015 года была введена новая форма декларации по УСН. В связи с этим налогоплательщики должны отчитаться за 2014 год, используя декларацию новой формы.

В нашей сегодняшней публикации мы рассмотрим порядок заполнения налоговой декларации для ИП на УСН с объектами налогообложения доходы и доходы минус расходы.

В нижней части страницы читатель может скачать бланк налоговой декларации для ИП на УСН в 2015 году.

Когда и как подавать декларацию по УСН?Для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, налоговым периодом является календарный год. ИП предоставляют отчетность в налоговую инспекцию за прошедший налоговый период в такие сроки:

Налоговая декларация ИП на УСН в 2015 году подается в ФНС по месту постановки на учет индивидуального предпринимателя (организации).

Декларацию по УСН в ФНС можно подавать тремя способами:

Основные правила оформления налоговой декларации по УСН следующие:

Индивидуальные предприниматели, применяющие УСН, выбирают объект налогообложения - доходы (6%) или доходы минус расходы (15%). От выбранного объекта налогообложения зависит и порядок заполнения налоговой декларации.

Рассмотрим, как заполняется налоговая декларация ИП по УСН в 2015 году в зависимости от выбранного объекта налогообложения.

1. Налоговая декларация УСН - доходы (ставка 6%)При ставке 6% (доходы) порядок заполнения декларации будет следующий:

Заполнение Раздела 2:

Заполнение Раздела 1:

Заполнение титульного листа декларации по УСН

Титульный лист декларации по УСН должен содержать такие сведения и реквизиты:

Помимо этого, в специальном блоке для удостоверения предоставленной информации, прописываются ФИО предпринимателя (налогоплательщика), дата и печать.

При подаче документов посредником, данные подтверждаются его подписью. В этой ситуации указываются реквизиты доверенности.

2. Налоговая декларация УСН доходы минус расходы (15%)Декларация УСН доходы минус расходы (15%) заполняется таким образом:

Заполнение Раздела 2:

Таким образом, если по итогам года имеется убыток, в бюджет уплачивается сумма минимального налога.

Заполнение Раздела 1:

Оформление титульного листа документа доходы минус расходы (15%) точно такое же, как и в декларации по УСН доходы (ставка 6%).

Скачать бланк налоговой декларации УСН 2015По ссылкам ниже вы можете скачать образец заполнения декларации для ИП на УСН в 2015 году и бланк этого документа:

Мета Минимальный налог при УСН за 2014 год: расчет, пример, заполнение в декларации.Декабрь 5th, 2014 admin

Прежде, чем исчислить налог по УСН с режимом «Доходы минус расходы», необходимо рассчитать минимальный налог. Поскольку, даже если вы получили убытки от деятельности за налоговый период, вы все равно обязаны исчислить и уплатить минимальный налог.

Прежде, чем исчислить налог по УСН с режимом «Доходы минус расходы», необходимо рассчитать минимальный налог. Поскольку, даже если вы получили убытки от деятельности за налоговый период, вы все равно обязаны исчислить и уплатить минимальный налог.

Как рассчитать минималку по УСН с режимом «доходы минус расходы»?

Сделаем расчет упрощенного налога, учитывая особенности заполнения новой формы по УСН за 2014 год. Для этого определим сумму всех доходов за налоговый период, т.е. за 2014 год. При этом расходы в расчет не берем.

Затем полученную сумму дохода умножаем на 1% - это будет размер минимального налога по УСН. Для большего понимания рассмотрим расчет минималки по УСН на примере.

Пример. ООО «Маскарад», занимающееся производством и продажей праздничных костюмов, работает на УСН с режимом «Доходы минус расходы». За 2014 год компания получила доходов в размере 6 000 000 рублей. Расходы, которые компания приняла к учету, составили 5 700 000 руб. Определим сумму минимального налога для УСН. Ставка УСН для данного региона – 15%.

1. Минимальный налог при УСН (1% от дохода).

6 000 000 руб.x 1% = 60 000 руб. – сумма минимального налога, которую компания обязана уплатить в бюджет за 2014 год.

2. Определим сумму упрощенного налога по общим правилам.

6 000 000 руб. – 5 700 000 руб. = 300 000 руб. – сумма прибыли за 2014 год.

300 000 руб.x 15% = 45 000 руб. – сумма упрощенного налога за 2014 год.

3. Поскольку сумма минимального налога по УСН (60 000) больше, чем сумма упрощенного налога, рассчитанная на общих основаниях (45 000), то к уплате ставим сумму 60 000 рублей.

Как отразить данные суммы минимального налога в декларации?

1. По строкам 211,212,213 проставляем сумму доходов нарастающим итогом за квартал, полугодие, год.

2. По строкам 221, 222, 223 пишем сумму расходов нарастающим итогом за квартал, полугодие, год.

3. По строкам 241, 242, 243 считаем сумму прибыли также нарастающим итогом. Это положительная разница между строками 211 и 221, 212 и 222, 213 и 223.

4. Сумму убытков заполняем в строках 251, 252, 253. Это положительная разница между строками 221 и 211, 222 и 212, 223 и 213.

5. В строках 261, 262, 262 заполняем размер тарифа.

6. По строкам 271, 272, 273 указываем сумму налога, для чего нужно перемножить строки 241, 242, 243 и 261,262, 263.

7. Сумму минимального налога записываем в строку 280, для чего нужно строку 213 умножить на 1%.

Заполним декларацию по УСН за 2014 год для нашего примера.

Строка 213 = 6 000 000

Строка 223 = 5 700 000

Строка 243 = 300 000

Строка273 = 45 000 (300000x 15%)

Налоговая декларация УСНИП и организации на УСН обязаны сдавать декларацию после окончания налогового периода (календарного года).

Декларацию по УСН необходимо также сдавать, если ИП и ООО не вели фактической деятельности (тогда ее называют нулевой декларацией УСН) или индивидуальный предприниматель решил закрыть ИП (в этом случае декларация сдается за неполный год).

Многие ИП и организации для формирования и сдачи декларации УСН используют специальные программы или онлайн сервисы .

Бланк декларации УСНОбратите внимание, что с 2015 года необходимо отчитываться уже по новой декларации (за 2014 год). Актуальная версия бланка декларации УСН (форма по КНД 1152017) доступна для скачивания по этой ссылке (подходит для ИП и ООО).

Образцы заполненияДекларация УСН доходы (образец заполнения ).

Декларация УСН доходы минус расходы (образец заполнения ).

Сроки сдачи декларацииДекларация на УСН предоставляется раз в год – после каждого налогового периода. Поквартальная отчетность на УСН не предусмотрена, однако ежеквартально необходимо не забывать уплачивать авансовые платежи.

Крайний срок сдачи декларации по УСН:

Штрафы за несвоевременную сдачу декларации:

Декларация предоставляется в налоговый орган:

Декларацию на УСН можно подать тремя способами:

Примечание, для подачи декларации через представителя — ИП необходимо оформить нотариальную доверенность, а организациям выписать доверенность в простой письменной форме (с подписью руководителя и печатью).

Обратите внимание. при подаче декларации в бумажной форме некоторые ФНС могут потребовать:

Такие требования не основаны на НК РФ, но на практике их невыполнение может привести к неудачной попытке сдачи декларации.

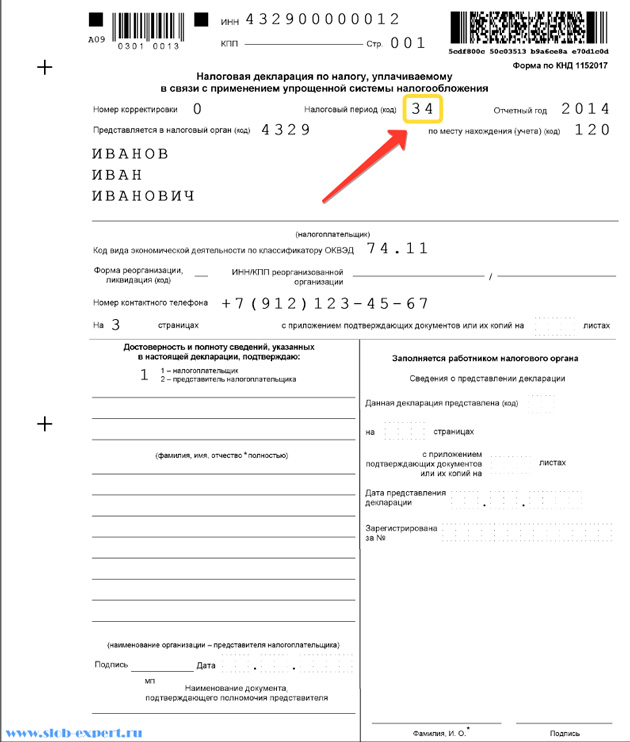

Основные правила заполнения декларацииПоле «Номер корректировки». Ставится: «0 » (если за налоговый период декларация сдается первый раз), «1 » (если это первое исправление), «2 » (если второе) и т.д.

Поле «Налоговый период (код)». Указывается код налогового периода, за который сдается декларация:

«50» - код для налоговой декларации, которая подается в середине года в связи с закрытием ИП, переходом на другой режим налогообложения либо изменением или ликвидацией ООО.

Поле «Отчетный год». В этом поле записывается год (налоговый период), за который предоставляется декларация. Т.е. если вы ее сдаете в 2015 году, то необходимо писать 2014 год.

Поле «Представляется в налоговый орган (код)». ИП могут найти этот код в уведомлении о постановке на учет в налоговом органе, а организации в уведомлении о постановке на учет российской организации.

Поле «По месту нахождения (учета) (код)». ИП пишут «120», организации «210».

Поле «Налогоплательщик». Индивидуальный предприниматель пишет полностью фамилию, имя, отчество. Организации пишут свое полное наименование.

Поле «Код вида экономической деятельности по классификатору ОКВЭД». ИП и ООО могут найти этот код в выписке из ЕГРИП (ЕГРЮЛ) соответственно.

Поле «Форма реорганизации, ликвидация (код)» и поле «ИНН/КПП реорганизованной организации». Данные поля заполняют только организации в случае их реорганизации или ликвидации.

Поле «Номер контактного телефона». Указывается в любом формате.

Поле «На страницах». Обычно декларация состоит из трех страниц, поэтому в нем необходимо писать «3 ».

Поле «С приложением подтверждающих документов или их копий». Здесь ставится количество листов у документов, которые прилагаются к декларации (например, доверенность представителя). Если таких документов нет, то поставьте прочерки.

Блок «Доверенность и полнота сведений, указанных в настоящей декларации».

В первом поле необходимо указывать: «1» (если декларацию подписал ИП или руководитель организации), «2» (если подписал представитель налогоплательщика).

В остальных полях этого блока:

Если декларацию представляет организация, то необходимо указать: фамилию, имя, отчество руководителя в поле «Фамилия, имя, отчество полностью» и поставить подпись и дату подписания декларации.

Если декларацию сдает представитель, то нужно указать: фамилию, имя, отчество представителя налогоплательщика в поле «Фамилия, имя, отчество полностью», поставить подпись, дату подписания декларации и указать наименование документа, подтверждающего полномочия представителя.

Раздел 2.1 (для налогоплательщиков на УСН «Доходы»)

Строка «102». Укажите «1» (если ИП или ООО в истекшем году производили выплаты физическим лицам) или «2» (если ИП в истекшем году работал один).

Строки 110 – 113. Указывается сумма доходов нарастающим итогом:

Строка «110». Укажите сумму доходов за первый квартал.

Строка «111». Укажите сумму доходов за полугодие (сумма за первый и второй квартал).

Строка «112». Укажите сумму доходов за 9 месяцев (сумма за первый, второй и третий квартал).

Строка «113». Укажите сумму доходов за год (сумма за первый, второй, третий и четвертый квартал).

Строки 130 – 133. Рассчитывается и указывается произведение суммы дохода за соответствующий период и ставки налога (6%):

Строка «130». Рассчитайте и укажите авансовый платеж за первый квартал: строка 110 x строку 120. 100 .

Строка «131». Рассчитайте и укажите авансовый платеж за полугодие: строка 111 x строку 120. 100 .

Строка «132». Рассчитайте и укажите авансовый платеж за 9 месяцев: строка 112 x строку 120. 100 .

Строка «133». Рассчитайте и укажите налог за год: строка 113 x строку 120. 100 .

Строка 140 – 143. Указываются нарастающим итогом суммы налоговых вычетов, уменьшающие рассчитанные выше авансовые платежи и налог.

Строка «140». Укажите сумму налогового вычета за первый квартал.

Строка «141». Укажите сумму налогового вычета за полугодие (сумма за первый и второй квартал).

Строка «142». Укажите сумму налогового вычета за 9 месяцев (сумма за первый, второй и третий квартал).

Строка «143». Укажите сумму налогового вычета за год (сумма за первый, второй, третий и четвертый квартал).

Обратите внимание! Если вы производили выплаты физическим лицам (в строке 102 указали «1»), то по закону вы не можете уменьшить авансовые платежи и налог УСН более чем наполовину. Поэтому в данном случае вам придется проследить за тем, чтобы:

ИП не производившие выплаты физическим лицам (в строке 102 указали «2») могут уменьшить авансовые платежи и налог полностью. Поэтому строки 140 – 143 могут быть равны (но не превышать) строкам 130 – 133 соответственно (если хватит суммы вычета).

Подробнее о том, как ИП и ООО уменьшают налог, можно узнать на странице о налоге (авансовых платежах) УСН .

Раздел 1.1 (для налогоплательщиков на УСН «Доходы»)

Строка «010». строка «030». строка «060». строка «090». В данных строках указывается код ОКТМО места жительства ИП или места нахождения (юридического адреса) ООО. При этом в обязательном порядке должна быть заполнена только строка 110. Строки 030, 060 и 090 заполняются, если в течение года предприниматель менял свое место жительство либо организация меняла свое местонахождение. В противном случае в них ставятся прочерки.

Если код ОКТМО состоит из 8 знаков, то три свободные ячейки справа заполняются прочерками (например, «12345678 »). Код по ОКТМО вы можете узнать при помощи этого сервиса .

Строка «020». Рассчитайте по формуле строка 130 – строка 140 и укажите сумму авансового платежа за первый квартал.

Строка «040». Рассчитайте по формуле строка 131 – строка 141 – строка 020 и укажите сумму авансового платежа за полугодие. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 050.

Строка «050». Заполняется значением из предыдущей строки 040, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «070». Рассчитайте по формуле строка 132 – строка 142 – строка 020 – строка 040 + строка 050 и укажите сумму авансового платежа за 9 месяцев. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 080.

Строка «080». Заполняется значением из предыдущей строки 070, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «100». Рассчитайте по формуле строка 133 – строка 143 – строка 020 – строка 040 + строка 050 – строка 070 + строка 080 и укажите сумму налога за год. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 110.

Строка «110». Заполняется значением из предыдущей строки 100, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Раздел 2.2 (для налогоплательщиков УСН «Доходы минус расходы»)

Строки 210 – 213. Указывается сумма доходов нарастающим итогом:

Строка «210». Укажите сумму доходов за первый квартал.

Строка «211». Укажите сумму доходов за полугодие (сумма за первый и второй квартал).

Строка «212». Укажите сумму доходов за 9 месяцев (сумма за первый, второй и третий квартал).

Строка «213». Укажите сумму доходов за год (сумма за первый, второй, третий и четвертый квартал).

Строки 220 – 223. Указывается сумма расходов нарастающим итогом (здесь также можно включить разницу между минимальным налогом и налогом, исчисленным в общем порядке, уплаченную в предыдущие годы):

Строка «220». Укажите сумму расходов за первый квартал.

Строка «221». Укажите сумму расходов за полугодие (сумма за первый и второй квартал).

Строка «222». Укажите сумму расходов за 9 месяцев (сумма за первый, второй и третий квартал).

Строка «223». Укажите сумму расходов за год (сумма за первый, второй, третий и четвертый квартал).

Строка «230». Если у вас был убыток за предыдущие годы, то укажите сюда сумму, на которую вы желаете уменьшить налоговую базу. При этом приведенные выше доходы должны превышать расходы по итогам отчетного года.

Строка 240 – 243. Рассчитывается и указывается налоговая база (т.е. разница между доходами и расходами за соответствующий период):

Строка «240». Рассчитайте по формуле строка 210 – строка 220 и укажите сумму налоговой базы за первый квартал. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 250.

Строка «241». Рассчитайте по формуле строка 211 – строка 221 и укажите сумму налоговой базы за полугодие. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 251.

Строка «242». Рассчитайте по формуле строка 212 – строка 222 и укажите сумму налоговой базы за 9 месяцев. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 252.

Строка «243». Рассчитайте по формуле строка 213 – строка 223 – строка 230 и укажите сумму налоговой базы за год. При нулевом значении данной строки ставится «0». При отрицательном значении в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 252.

Строки 260 – 263. Укажите построчно ставку налога по отчетному (налоговому) периоду, действующую в вашем регионе (субъекты РФ имеют право устанавливать ставку от 5% до 15%). В большинстве субъектов используется ставка 15%.

Строки 270 – 273. Рассчитывается и указывается произведение налоговой базы за соответствующий период и ставки налога. Если в строках 240 – 243 прочерки, то в соответствующих им строках 270 – 273 тоже нужно поставить прочерки.

Строка «270». Рассчитайте по формуле строка 240 x строку 260. 100 и укажите авансовый платеж за первый квартал.

Строка «271». Рассчитайте по формуле строка 241 x строку 261. 100 и укажите авансовый платеж за полугодие.

Строка «272». Рассчитайте по формуле строка 242 x строку 262. 100 и укажите авансовый платеж за 9 месяцев.

Строка «273». Рассчитайте по формуле строка 243 x строку 263. 100 и укажите налог за год.

Строка «280». Рассчитайте по формуле строка 213 x 1 / 100 и укажите минимальный налог. Обратите внимание, что данную строку нужно заполнить. даже если по итогам года вы не обязаны уплачивать минимальный налог.

Раздел 1.2 (для налогоплательщиков УСН «Доходы минус расходы»)

Строка «010». строка «030». строка «060». строка «090». В данных строках указывается код ОКТМО места жительства ИП или места нахождения (юридического адреса) ООО. При этом в обязательном порядке должна быть заполнена только строка 110. Строки 030, 060 и 090 заполняются, если в течение года предприниматель менял свое место жительство либо организация меняла свое местонахождение. В противном случае в них ставятся прочерки.

Если код ОКТМО состоит из 8 знаков, то три свободные ячейки справа заполняются прочерками (например, «12345678 »). Код по ОКТМО вы можете узнать при помощи этого сервиса .

Строка «020». Укажите значение из строки 270 .

Строка «040». Рассчитайте по формуле строка 271 – строка 020 и укажите сумму авансового платежа за полугодие. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 050.

Строка «050». Заполняется значением из предыдущей строки 040, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «070». Рассчитайте по формуле строка 272 – строка 020 – строка 040 + строка 050 и укажите сумму авансового платежа за 9 месяцев. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 080.

Строка «080». Заполняется значением из предыдущей строки 070, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «100». Рассчитайте по формуле строка 273 – строка 020 – строка 040 + строка 050 – строка 070 + строка 080 и укажите сумму налога за год. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 110.

Строка «110». Заполняется значением из предыдущей строки 100, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «120». Заполняется, если значение строки 280 получилось больше значения строки 273. Рассчитывается по формуле строка 280 – строка 020 – строка 040 + строка 050 – строка 070 + строка 080. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 110. Это значит, что в счет минимального налога вы засчитываете уплаченные авансовые платежи (необходимо предоставить в ИФНС в произвольной форме заявление о зачете, к которому приложить копии документов подтверждающих оплату авансовых платежей).

Данный раздел является справочным и введен с 2015 года в новой декларации УСН (используется при отчете за 2014 год).

Налогоплательщикам, которые не получали имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования (пункты 1 и 2 статьи 251 НК РФ) раздел 3 заполнять не нужно.

Нулевая декларация УСНЧтобы заполнить нулевую декларацию на УСН «доходы» нужно:

Чтобы заполнить нулевую декларацию на УСН «доходы минус расходы» нужно:

Налоговую декларацию по УСН можно также заполнить с помощью:

в связи с применением упрощенной системы налогообложения с ОКТМО

На нашем сайте Вы сможете бесплатно заполнить декларации по УСН, для этого Вам необходимо просто заполнить минимально возможный объем информации, после чего бланк будет сформирован автоматически. Все что в дальнейшем вам необходимо сделать - это просто распечатать его в онлайн режиме и отдать в налоговую инспекцию.

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником. При заполнении реквизитов необходимо убедиться в их достоверности сверив с официальными источниками.

Декларация по УСН с примером заполненияС окончанием 2011 года закончился налоговый период и пришла пора для составления декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (далее - УСН).

Декларацию по налогу, уплачиваемому в связи с применением УСН заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса.

Предоставление декларации и уплата налога производится налогоплательщиками в следующие сроки:

- организациями - не позднее 31 марта 2012г. по месту своего нахождения (регистрации в ИФНС).

- индивидуальными предпринимателями (ИП) - не позднее 30 апреля 2012г. по месту своего жительства (регистрации в ИФНС).

Налоговая декларация по налогу связанному с применением УСН, заполняется налогоплательщиками, применяющими УСН в соответствии с главой 26.2 Налогового кодекса и законами субъектов РФ, на территории которых они зарегистрированы.

УСН является специальным налоговым режимом с добровольным порядком его применения организациями и ИП.

В связи с применением УСНО, налогоплательщики освобождается от уплаты следующих налогов:

налога на имущество

НДС (кроме налога, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности)).

налог на доходы физических лиц

налог на имущество физических лиц

НДС (кроме налога, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности)).

По выбору налогоплательщика объектами налогообложения могут являться:

Налоговой базой по налогу, связанному с УСНО, признаются:

Обратите внимание: При отсутствии движения денежных средств на банковских счетах и в кассе организации, у плательщиков налога при УСН нет объектов налогообложения (доходов), подлежащих отражению в декларации. В этом случае декларация не представляется, налогоплательщик представляет упрощенную налоговую декларацию, утвержденную Приказом Минфина от 10.07.2007г. №62н до 20.01.2012г.

Декларация представляется по установленной форме:

При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Обратите внимание: В соответствии с п.3 ст.80 Налогового кодекса, если среднесписочная численность сотрудников превышает 100 человек, отчетность предоставляется в электронном виде, заверенная электронной цифровой подписью. В случае, если среднесписочная численность сотрудников компании не превышает 100 человек, декларацию можно представить на бумажных носителях.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

Обратите внимание: При расчете налога нужно руководствоваться законом того субъекта РФ, где зарегистрирован налогоплательщик, т.к. в соответствии с п.2 ст.346.20 НК РФ, налоговые ставки устанавливаются законами субъектов РФ и могут отличаться от указанных в Налоговом кодексе.

В соответствии со ст.346.19 НК РФ, Налоговым периодом признается календарный год. Отчетными периодами признаются:

Форма налоговой декларации по налогу, связанному с УСНО и порядок ее заполнения утверждены приказом Минфина РФ от 22.06.2009 г. №58н.

В состав декларации включаются:

Опираясь на положения НК РФ, порядок заполнения налоговой декларации по налогу, связанному с УСН и положения Закона г. Москвы от 07.10.2009г. №41 Об установлении налоговой ставки для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, составим декларацию по налогу за 2011 год, для организации ООО Ромашка.

В соответствии со ст.1 Закона г. Москвы №41, для налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, устанавливается ставка налога 10%, если они осуществляют следующие виды экономической деятельности:

1) обрабатывающие производства (в соответствии с Разделом D Обрабатывающие производства ОКВЭД)

2) управление эксплуатацией жилого и (или) нежилого фонда

3) научные исследования и разработки

4) предоставление социальных услуг

5) деятельность в области спорта.

Налоговая ставка 10%, применяется налогоплательщиком, выручка которого от реализации товаров (работ, услуг) по вышеуказанным видам экономической деятельности за отчетный (налоговый) период составляет не менее 75% от общей суммы выручки

1. Титульный лист декларации

При заполнении декларации в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия показателей, в строке и соответствующей графе ставится прочерк.

ИНН, КПП - указываются в соответствии со свидетельством о постановке на учет организации, ИП, в той ИФНС, в которую предоставляется декларация.

При указании ИНН организации, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенной для записи показателя ИНН, в последних двух ячейках следует проставить прочерки ( - - ).

Номер корректировки - при предоставлении декларации за отчетный период впервые указывается цифра 0--, если предоставляются корректирующие декларации, то указывается номер корректировки по порядку - 1--, 2-- и т.д.

Налоговый период (код) - в соответствии с Приложением №1 к Порядку заполнения налоговой декларации по налогу при УСН, налоговым периодам соответствуют следующие коды:

Отчетный год - указывается отчетный год, за который предоставляется декларация.

Представляется в налоговый орган (код) - указывается код ИФНС, в которую предоставляется декларация, согласно документам о постановке на учет в налоговом органе. Этот код состоит из четырех цифр. Первые две цифры - код региона (например Москва - 77, Московская область - 50), вторые две цифры - номер ИФНС.

По месту нахождения (учета) (код) - указывается код в соответствии с Приложением №2 к Порядку заполнения налоговой декларации. Данный код означает, что декларация представляется:

Коды представления налоговой декларации по месту нахождения (учета)