Рейтинг: 4.7/5.0 (1835 проголосовавших)

Рейтинг: 4.7/5.0 (1835 проголосовавших)Категория: Бланки/Образцы

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

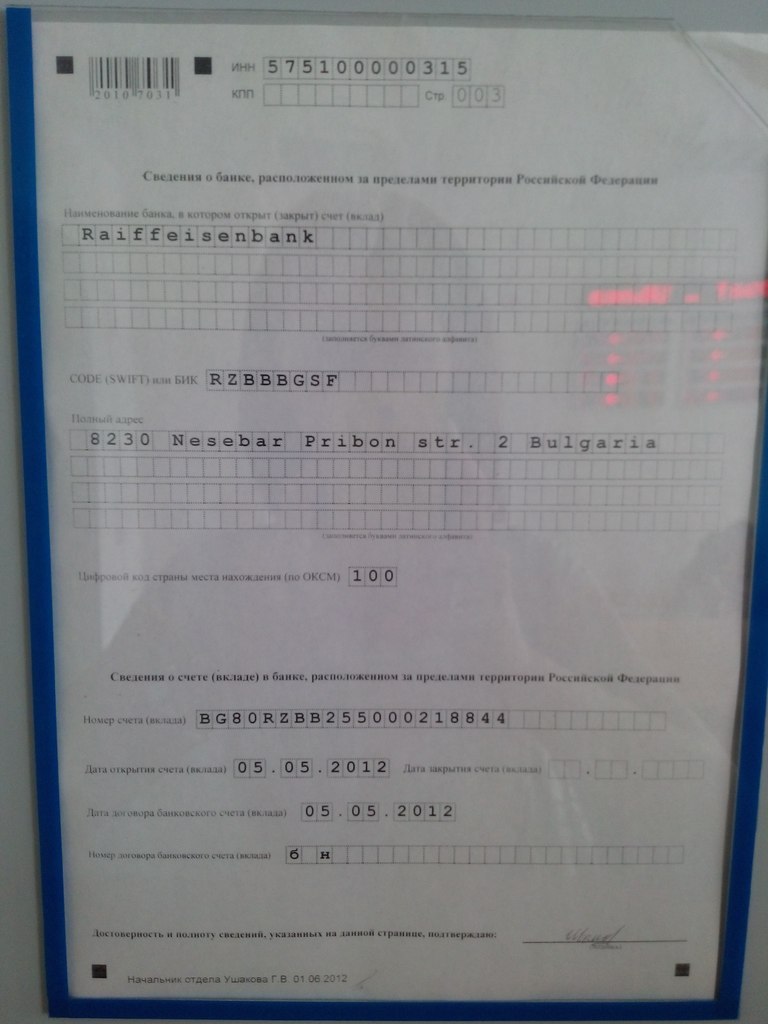

Отчет о движении средств по счетам за пределами РФ за 1 квартал 2016 г.

Отчет о движении средств по счетам за пределами РФ за 1 квартал 2016 г.

Код вашей налоговой инспекции  Для организации – это первые четыре цифры КПП самой организации (или ее обособленного подразделения, если вас интересует уплата налогов и представление отчетности по месту нахождения ОП). Для предпринимателя – это код инспекции, в которой он стоит на учете в качестве предпринимателя :

Для организации – это первые четыре цифры КПП самой организации (или ее обособленного подразделения, если вас интересует уплата налогов и представление отчетности по месту нахождения ОП). Для предпринимателя – это код инспекции, в которой он стоит на учете в качестве предпринимателя :

Такой ИФНС не существует, введите правильный код

в России Индекс

потребительских цен

Используется

для индексации зарплаты

0 Минимальный

размер оплаты труда

Используется для

регулирования зарплаты

Приходилось ли вам самостоятельно разрабатывать форму бланка строгой отчетности (БСО)?

Мы взяли форму БСО из правовой базы

Для наших услуг форма БСО утверждена госорганом

Нет, мы не применяем БСО

БЛИЖАЙШИЕ БУХГАЛТЕРСКИЕ МЕРОПРИЯТИЯ

вер. 5.0.0 | © Главная книга 2012—2016 г. | По всем техническим вопросам пишите на support@glavkniga.ru

Правила представления физическими лицами - резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации

Правила представления физическими лицами - резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации

Постановление Правительства РФ от 12 декабря 2015 г. N 1365

"О порядке представления физическими лицами - резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации"

В соответствии с частью 7 статьи 12 Федерального закона "О валютном регулировании и валютном контроле" Правительство Российской Федерации постановляет:

1. Утвердить прилагаемые Правила представления физическими лицами - резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации.

2. Федеральной налоговой службе обеспечить организацию учета и контроль за представлением физическими лицами - резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации.

3. Отчеты о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации представляются физическими лицами - резидентами налоговым органам в соответствии с Правилами. утвержденными настоящим постановлением, начиная с отчетности за 2015 год.

4. В случае закрытия физическими лицами - резидентами счетов (вкладов) в банках за пределами территории Российской Федерации в 2015 году положения абзаца третьего пункта 9 Правил, утвержденных настоящим постановлением, не распространяются на указанных физических лиц - резидентов. Отчеты о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации представляются указанными физическими лицами - резидентами налоговым органам до 1 июня 2016 г.

Председатель Правительства

Российской Федерации

Правила

представления физическими лицами - резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации

(утв. постановлением Правительства РФ от 12 декабря 2015 г. N 1365)

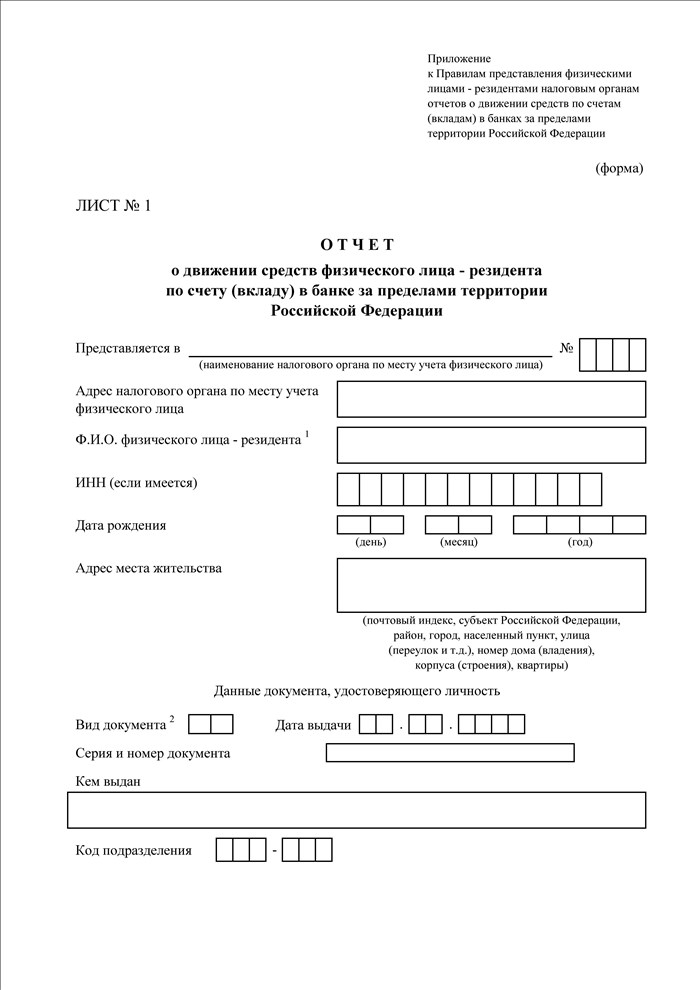

1. Настоящие Правила устанавливают порядок представления физическими лицами - резидентами налоговым органам по месту своего учета (далее - налоговый орган) отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации (далее - отчеты).

2. Физическое лицо - резидент представляет в налоговый орган отчет ежегодно, до 1 июня года, следующего за отчетным годом, за исключением случаев представления отчетов в иные сроки в соответствии с пунктом 9 настоящих Правил.

3. Отчет по форме согласно приложению представляется в одном экземпляре, за исключением случая, предусмотренного пунктом 6 настоящих Правил.

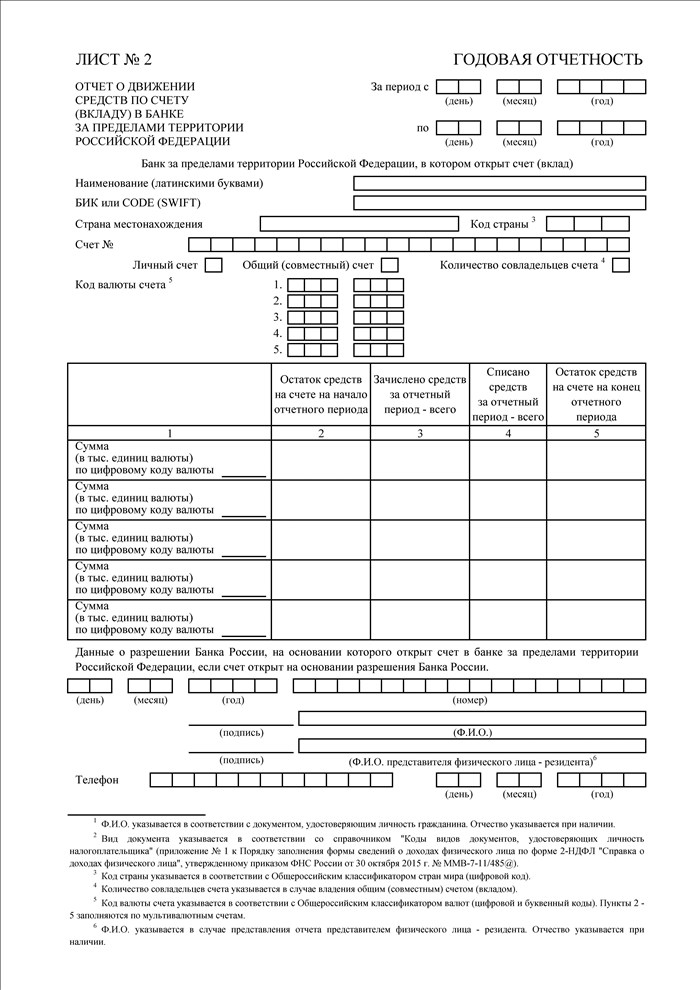

Количество листов N 2. представляемых в составе отчета, должно соответствовать количеству счетов (вкладов), открытых физическим лицом - резидентом в банках за пределами территории Российской Федерации.

4. В случае если несколькими физическими лицами - резидентами открыт общий (совместный) счет (вклад) в банке за пределами территории Российской Федерации, отчет представляется каждым таким физическим лицом - резидентом.

В случае если общий (совместный) счет (вклад) в банке за пределами территории Российской Федерации открыт физическим лицом - резидентом и физическим лицом - нерезидентом, отчет представляется только физическим лицом - резидентом.

5. Отчет представляется в электронной форме через личный кабинет налогоплательщика, который размещен на официальном сайте федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, в информационно-телекоммуникационной сети "Интернет" (далее - личный кабинет налогоплательщика), или представляется на бумажном носителе непосредственно физическим лицом - резидентом либо представителем физического лица - резидента, полномочия которого подтверждены в соответствии с законодательством Российской Федерации (далее - представитель), или направляется заказным почтовым отправлением с уведомлением о вручении.

Технические требования к представлению отчета через личный кабинет налогоплательщика устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Отчет, представляемый физическим лицом - резидентом в налоговый орган через личный кабинет налогоплательщика, подписывается усиленной неквалифицированной электронной подписью в соответствии с Федеральным законом "Об электронной подписи" и признается равнозначным документу на бумажном носителе, подписанному собственноручной подписью физического лица - резидента.

6. В целях получения отметки налогового органа о принятии отчета отчет представляется на бумажном носителе в 2 экземплярах непосредственно физическим лицом - резидентом либо его представителем или направляется физическим лицом - резидентом в налоговый орган заказным почтовым отправлением с уведомлением о вручении. Один экземпляр отчета с отметкой налогового органа о принятии отчета возвращается физическому лицу - резиденту либо его представителю в день представления отчета или направляется заказным почтовым отправлением с уведомлением о вручении в течение 5 рабочих дней со дня получения налоговым органом отчета. Второй экземпляр отчета остается в налоговом органе.

7. Днем представления в налоговый орган отчета считается:

а) для отчета, представленного через личный кабинет налогоплательщика, - дата, которая фиксируется соответствующей информационной системой в момент направления физическим лицом - резидентом отчета;

б) для отчета, представленного на бумажном носителе непосредственно физическим лицом - резидентом либо его представителем, - дата, указанная в отметке налогового органа о принятии отчета;

в) для отчета, направленного заказным почтовым отправлением с уведомлением о вручении, - дата направления физическим лицом - резидентом заказного почтового отправления с уведомлением о вручении.

8. В целях осуществления валютного контроля налоговый орган в пределах своей компетенции имеет право запрашивать и получать от физического лица - резидента подтверждающие документы (копии документов) и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов (вкладов) (далее - подтверждающие документы и информация).

Подтверждающие документы и информация представляются в налоговый орган в соответствии со статьей 23 Федерального закона "О валютном регулировании и валютном контроле" в порядке, установленном постановлением Правительства Российской Федерации от 17 февраля 2007 г. N 98 "Об утверждении Правил представления резидентами и нерезидентами подтверждающих документов и информации при осуществлении валютных операций агентам валютного контроля, за исключением уполномоченных банков".

Физическое лицо - резидент вправе представить в налоговый орган подтверждающие документы и информацию одновременно с отчетом.

9. Отчет представляется за период с 1 января по 31 декабря отчетного года включительно.

В случае если счет (вклад) в банке за пределами территории Российской Федерации открыт после 1 января отчетного года, отчет представляется за период с даты открытия счета (вклада) по 31 декабря отчетного года включительно.

В случае закрытия счета (вклада) в банке за пределами территории Российской Федерации в отчетном году отчет представляется за период с 1 января отчетного года или с даты открытия счета (вклада) в банке за пределами территории Российской Федерации в отчетном году по дату закрытия счета (вклада) включительно одновременно с уведомлением о закрытии счета (вклада) в срок, установленный частью 2 статьи 12 Федерального закона "О валютном регулировании и валютном контроле".

10. Обязанность физического лица - резидента представить налоговому органу отчет считается исполненной, если физическим лицом - резидентом представлен отчет в полном объеме и в установленный срок.

11. В случае выявления налоговым органом неправильных сведений (ошибок, неточных сведений), указанных физическим лицом - резидентом в отчете, а также заполнения отчета не в полном объеме налоговый орган письменно уведомляет физическое лицо - резидента о необходимости представления исправленного (уточненного) отчета (далее - уведомление).

Уведомление направляется налоговым органом через личный кабинет налогоплательщика, или выдается непосредственно физическому лицу - резиденту либо его представителю под расписку, или направляется заказным почтовым отправлением с уведомлением о вручении.

Исправленный (уточненный) отчет должен быть представлен физическим лицом - резидентом в налоговый орган в течение установленного в уведомлении срока, который не может быть менее 7 рабочих дней со дня его получения, в порядке, предусмотренном пунктами 3 - 6 настоящих Правил.

12. Днем получения физическим лицом - резидентом уведомления считается:

а) для уведомления, направленного через личный кабинет налогоплательщика, - дата, которая фиксируется соответствующей информационной системой в момент направления налоговым органом уведомления;

б) для уведомления, выданного налоговым органом непосредственно физическому лицу - резиденту либо его представителю, - дата, указанная в отметке физического лица - резидента либо его представителя о принятии уведомления;

в) для уведомления, направленного заказным почтовым отправлением с уведомлением о вручении, - дата получения физическим лицом - резидентом уведомления, указанная в уведомлении о вручении.

ГАРАНТ:См. данную форму в редакторе MS-Excel

Приложение

к Правилам представления

физическими лицами - резидентами

налоговым органам отчетов

о движении средств по счетам

(вкладам) в банках за пределами

территории Российской Федерации

*(1) Ф.И.О. указывается в соответствии с документом, удостоверяющим личность гражданина. Отчество указывается при наличии.

*(2) Вид документа указывается в соответствии со справочником "Коды видов документов, удостоверяющих личность налогоплательщика" (приложение N 1 к Порядку заполнения формы сведений о доходах физического лица по форме 2-НДФЛ "Справка о доходах физического лица", утвержденному приказом ФНС России от 30 октября 2015 г. N ММВ-7-11/485@).

*(3) Код страны указывается в соответствии с Общероссийским классификатором стран мира (цифровой код).

*(4) Количество совладельцев счета указывается в случае владения общим (совместным) счетом (вкладом).

*(5) Код валюты счета указывается в соответствии с Общероссийским классификатором валют (цифровой и буквенный коды). Пункты 2 - 5 заполняются по мультивалютным счетам.

*(6) Ф.И.О. указывается в случае представления отчета представителем физического лица - резидента. Отчество указывается при наличии.

Физлица-резиденты обязаны представлять в инспекцию по месту своего учета отчеты о движении средств по счетам (вкладам) в иностранных банках.

Установлено, как это делается.

Отчет подается ежегодно до 1 июня года, следующего за отчетным. В некоторых случаях отчеты представляются в иные сроки (перечислены).

Установлены требования к оформлению отчета. Приведена его форма. В частности, отчет содержит персональные данные резидента, информацию о банке, в котором открыт счет (вклад), реквизитах такого счета, общие сведения об остатках средств на начало (конец) года, зачислении (списании) средств за отчетный период и др.

Отчет можно представить несколькими способами. Во-первых, в электронной форме через личный кабинет налогоплательщика на сайте ФНС России. В таком случае отчет должен быть подписан усиленной неквалифицированной электронной подписью. Во-вторых, лично либо через представителя на бумажном носителе. В-третьих, заказным почтовым отправлением с уведомлением о вручении.

Вместе с отчетом физлицо вправе представить подтверждающие документы и информацию.

Отчеты представляются в соответствии с данным порядком начиная с отчетности за 2015 г.

Постановление Правительства РФ от 12 декабря 2015 г. N 1365 "О порядке представления физическими лицами - резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации"

Настоящее постановление вступает в силу по истечении 7 дней после дня его официального опубликования

Текст постановления опубликован на "Официальном интернет-портале правовой информации" (www.pravo.gov.ru) 22 декабря 2015 г. в Собрании законодательства Российской Федерации от 28 декабря 2015 г. N 52 (часть I) ст. 7601

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

1. Резиденты, за исключением случаев, предусмотренных Федеральным законом от 7 мая 2013 года N 79-ФЗ "О запрете отдельным категориям лиц открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами", открывают без ограничений счета (вклады) в иностранной валюте и валюте Российской Федерации в банках, расположенных за пределами территории Российской Федерации.

(часть 1 в ред. Федерального закона от 02.07.2013 N 155-ФЗ)

------------------------------------------------------------------

2. Резиденты обязаны уведомлять налоговые органы по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов), указанных в части 1 настоящей статьи, не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации, по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(часть вторая в ред. Федерального закона от 30.10.2007 N 242-ФЗ)

3. Действовал до 1 января 2007 года. - Абзац 1 части 3 статьи 26 данного Федерального закона.

4. Резиденты вправе переводить на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, средства со своих счетов (с вкладов) в уполномоченных банках или других своих счетов (вкладов), открытых в банках за пределами территории Российской Федерации.

Абзац действовал до 1 июля 2006 года. - Абзац 3 части 3 статьи 26 данного Федерального закона.

Переводы резидентами средств на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, со своих счетов (с вкладов) в уполномоченных банках осуществляются при предъявлении уполномоченному банку при первом переводе уведомления налогового органа по месту учета резидента об открытии счета (вклада) с отметкой о принятии указанного уведомления, за исключением операций, требуемых в соответствии с законодательством иностранного государства и связанных с условиями открытия указанных счетов (вкладов).

Абзац действовал до 1 января 2007 года. - Абзац 1 части 3 статьи 26 данного Федерального закона.

5. Наряду со случаями, указанными в части 4 настоящей статьи, на счета (во вклады) резидентов, открытые в банках за пределами территории Российской Федерации, могут быть зачислены суммы процентов на остаток средств на таких счетах (во вкладах), денежные средства в виде минимального взноса, требуемого правилами соответствующего банка при открытии счета (вклада), наличные денежные средства, вносимые на счет (во вклад), денежные средства, полученные в результате совершения конверсионных операций за счет средств, зачисленных на такие счета (во вклады), средства, полученные в случаях, установленных подпунктами "ж" и "з" пункта 9 части 1 статьи 1, пунктами 10 - 12, 16 - 18 части 1 статьи 9, абзацами шестым - восьмым части 2, пунктом 2 части 3 статьи 14, а также пунктами 1 - 3 и 6 части 2 статьи 19 настоящего Федерального закона.

(в ред. Федеральных законов от 18.07.2005 N 90-ФЗ, от 30.12.2006 N 267-ФЗ, от 05.07.2007 N 127-ФЗ, от 22.07.2008 N 150-ФЗ, от 02.07.2013 N 155-ФЗ, от 21.07.2014 N 218-ФЗ)

Наряду со случаями, указанными в абзаце первом настоящей части, на счета физических лиц - резидентов, открытые в банках, расположенных за пределами территории Российской Федерации, могут быть зачислены следующие денежные средства, полученные от нерезидентов:

(в ред. Федерального закона от 21.07.2014 N 218-ФЗ)

выплачиваемые в виде заработной платы и иных выплат, связанных с выполнением физическими лицами - резидентами за пределами территории Российской Федерации своих трудовых обязанностей по заключенным ими с нерезидентами трудовым договорам (контрактам), а также выплачиваемые в виде оплаты и (или) возмещения расходов таких физических лиц - резидентов, связанных с их служебными командировками, осуществляемыми в рамках выполнения физическими лицами - резидентами за пределами территории Российской Федерации своих трудовых обязанностей по заключенным ими с нерезидентами трудовым договорам (контрактам);

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

выплачиваемые в соответствии с решениями судов иностранных государств, за исключением решений международного коммерческого арбитража;

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

выплачиваемые в виде пенсий, стипендий, алиментов и иных выплат социального характера;

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

в виде страховых выплат, осуществляемых страховщиками-нерезидентами;

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

выплачиваемые в порядке возврата ранее уплаченных физическими лицами - резидентами денежных средств, включая возврат ошибочно перечисленных денежных средств, возврат денежных средств за возвращаемый физическим лицом - резидентом нерезиденту ранее купленный им у такого нерезидента товар, оплаченную такому нерезиденту услугу.

(абзац введен Федеральным законом от 21.07.2014 N 218-ФЗ)

5.1. На счета резидентов, открытые в банках, расположенных на территориях государств, являющихся членами Организации экономического сотрудничества и развития (далее - ОЭСР) или Группы разработки финансовых мер борьбы с отмыванием денег (далее - ФАТФ), могут быть зачислены суммы кредитов и займов в иностранной валюте, полученные по кредитным договорам и договорам займа с организациями-нерезидентами, являющимися агентами правительств иностранных государств, а также по кредитным договорам и договорам займа, заключенным с резидентами государств - членов ОЭСР или ФАТФ на срок свыше двух лет.

Наряду со случаями, указанными в абзаце первом настоящей части, на счета физических лиц - резидентов, открытые в банках, расположенных на территориях государств - членов ОЭСР или ФАТФ, могут быть зачислены следующие денежные средства, полученные от нерезидентов:

суммы доходов от сдачи в аренду (субаренду) нерезидентам расположенного за пределами территории Российской Федерации недвижимого и иного имущества физического лица - резидента;

абзац утратил силу. - Федеральный закон от 28.11.2015 N 350-ФЗ;

денежные средства, выплачиваемые в виде накопленного процентного (купонного) дохода, выплата которого предусмотрена условиями выпуска принадлежащих физическому лицу - резиденту внешних ценных бумаг, иных доходов по внешним ценным бумагам (дивиденды, выплаты по облигациям, векселям, выплаты при уменьшении уставного капитала эмитента внешней ценной бумаги);

(в ред. Федерального закона от 28.11.2015 N 350-ФЗ)

6. Юридические лица - резиденты вправе без ограничений осуществлять валютные операции со средствами, зачисленными в соответствии с настоящим Федеральным законом на счета (во вклады), открытые в банках за пределами территории Российской Федерации, за исключением валютных операций между резидентами, за исключением валютных операций, указанных в части 6.1 настоящей статьи.

(в ред. Федерального закона от 18.07.2005 N 90-ФЗ)

Физические лица - резиденты вправе без ограничений осуществлять валютные операции, не связанные с передачей имущества и оказанием услуг на территории Российской Федерации, с использованием средств, зачисленных в соответствии с настоящим Федеральным законом на счета (во вклады), открытые в банках за пределами территории Российской Федерации.

6.1. Со средствами, указанными в части 6 настоящей статьи, между резидентами без ограничений осуществляются следующие валютные операции:

1) операции по выплате заработной платы сотрудникам дипломатических представительств, консульских учреждений Российской Федерации и иных официальных представительств Российской Федерации, находящихся за пределами территории Российской Федерации, а также постоянных представительств Российской Федерации при межгосударственных или межправительственных организациях;

2) операции по выплате заработной платы сотрудникам представительства юридического лица - резидента, находящегося за пределами территории Российской Федерации;

3) операции по оплате и (или) возмещению расходов, связанных с командированием указанных в пунктах 1 и 2 настоящей части сотрудников на территорию страны местонахождения указанных в пунктах 1 и 2 настоящей части представительств, учреждений и организаций и за ее пределы, за исключением территории Российской Федерации;

4) операции, указанные в подпунктах "ж" и "з" пункта 9 части 1 статьи 1, пунктах 10, 11, 16, 18 и 19 части 1 статьи 9, а также абзацами шестым - восьмым части 2 статьи 14 настоящего Федерального закона.

(в ред. Федеральных законов от 30.12.2006 N 267-ФЗ, от 22.07.2008 N 150-ФЗ, от 02.07.2013 N 155-ФЗ)

(часть шестая.1 введена Федеральным законом от 18.07.2005 N 90-ФЗ)

7. Резиденты, за исключением физических лиц - резидентов, дипломатических представительств, консульских учреждений Российской Федерации и иных официальных представительств Российской Федерации, находящихся за пределами территории Российской Федерации, а также постоянных представительств Российской Федерации при межгосударственных или межправительственных организациях, представляют налоговым органам по месту своего учета отчеты о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации с подтверждающими банковскими документами в порядке, устанавливаемом Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации.

Физические лица - резиденты представляют налоговым органам по месту своего учета отчеты о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации в порядке, устанавливаемом Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации.

(часть 7 в ред. Федерального закона от 28.11.2015 N 350-ФЗ)

8. Требования к порядку открытия счетов (вкладов) в банках за пределами территории Российской Федерации, проведения по указанным счетам (вкладам) валютных операций, а также представления отчетов о движении средств по этим счетам (вкладам), установленные настоящей статьей, не применяются к уполномоченным банкам, которые открывают счета (вклады) в банках за пределами территории Российской Федерации, проводят по ним валютные операции и представляют отчеты в порядке, установленном Центральным банком Российской Федерации.

(в ред. Федерального закона от 21.11.2011 N 327-ФЗ)

9. Положения настоящей статьи не распространяются на счета (вклады) резидентов, открытые в расположенных за пределами территории Российской Федерации филиалах уполномоченных банков.

(часть 9 введена Федеральным законом от 21.07.2014 N 218-ФЗ)

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Семинары24.12.2015 23:06 5453

Согласно документу, такие отчеты представляются физлицами-резидентами ежегодно начиная с отчетности за 2015 год. Отчет должен быть направлен налоговикам до 1 июня года, следующего за отчетным. Если это совместный зарубежный счет (вклад) нескольких физлиц-резидентов, то отчитаться должно каждое лицо.

Отчет направляется в электронной форме через «Личный кабинет» налогоплательщика на сайте федерального органа исполнительной власти, отвечающего за налоговый контроль, с усиленной неквалифицированной электронной подписью либо на бумажном носителе — лично физлицом или его уполномоченным представителем либо заказной почтой с уведомлением о вручении.

«В целях осуществления валютного контроля налоговый орган в пределах своей компетенции имеет право запрашивать и получать от физического лица — резидента подтверждающие документы (копии документов) и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов (вкладов)», — говорится в одном из пунктов правил. Гражданин праве и сам представить эти документы одновременно с отчетом.

В случае открытия счета после начала отчетного периода или закрытия до его окончания отчет представляется за период с/до соответствующей даты; в последнем случае должно быть включено уведомление о закрытии счета. Как можно понять из текста правительственного документа, сообщать о закрытии счета и отчитываться по нему не требуется, если он был закрыт в 2015 году.

По каждому счету (вкладу) в иностранном банке в отчет включается информация об остатке средств на счете на начало и конец отчетного периода, а также об объеме зачисленных на счет и списанных со счета средств за отчетный период. Если счет был открыт на основании разрешения Банка России, то это должно быть указано.

Ряд важных законодательных нюансов, не вытекающих непосредственно из текста вышеуказанного постановления правительства, приводит в своем материале на эту тему РБК .

В частности, информагентство обращает внимание на то, что частное лицо отчитывается перед налоговиками о собственных операциях и действиях контролируемой им иностранной компании (КИК) по-разному. В обоих случаях отчитываться надо ежегодно, но на подготовку декларации по КИК дается год: например, про 2015 год налоговикам нужно будет рассказать только в 2017-м. Это дает КИК возможность выплатить дивиденды, поясняет партнер практики оказания консультационных услуг по международному налогообложению PwC Михаил Филинов.

Также РБК указывает на «очень скромное число законных операций» по иностранным счетам. Это получение процентов по вкладам, зарплаты, переводы со счета на счет и завещание средств. Также разрешено получение купонного дохода (при этом получать доход от продажи облигаций на иностранный счет нельзя) и дохода от сдачи жилья в аренду, но только в странах ОЭСР и ФАТФ. Это тоже серьезное ограничение: например, популярные у россиян Болгария, Черногория и Кипр ни в одно из этих объединений не входят, отмечает агентство.

С 1 января 2016 года к числу законных операций добавится получение дохода от доверительного управления, если управляющий — нерезидент.

РБК также отмечает, что со следующего года россиянам придется платить налог в размере 13% с дохода по депозитам в иностранных банках, и приводит другие нюансы налогообложения доходов граждан за рубежом.

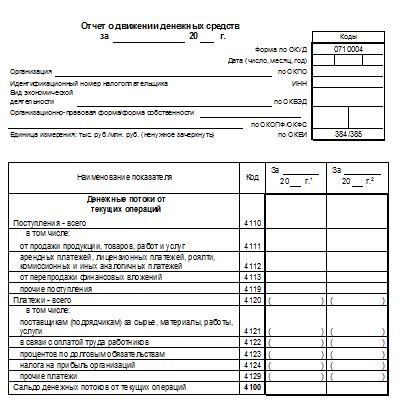

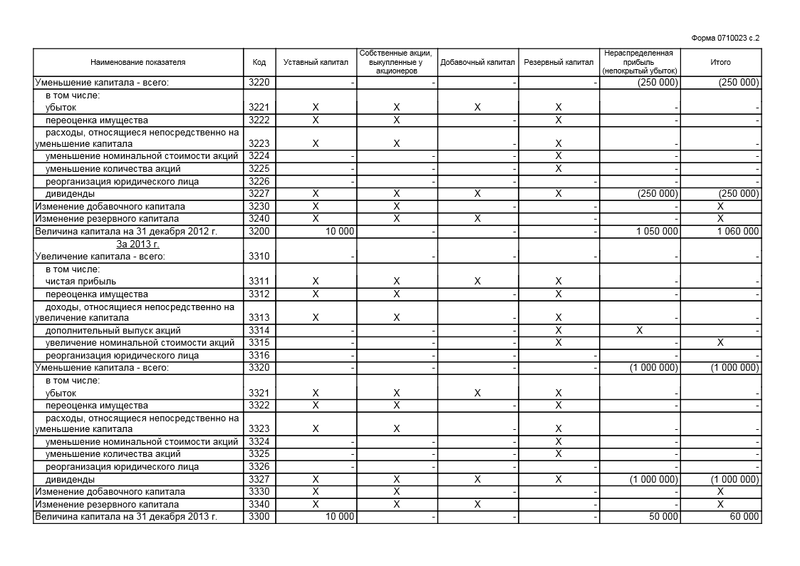

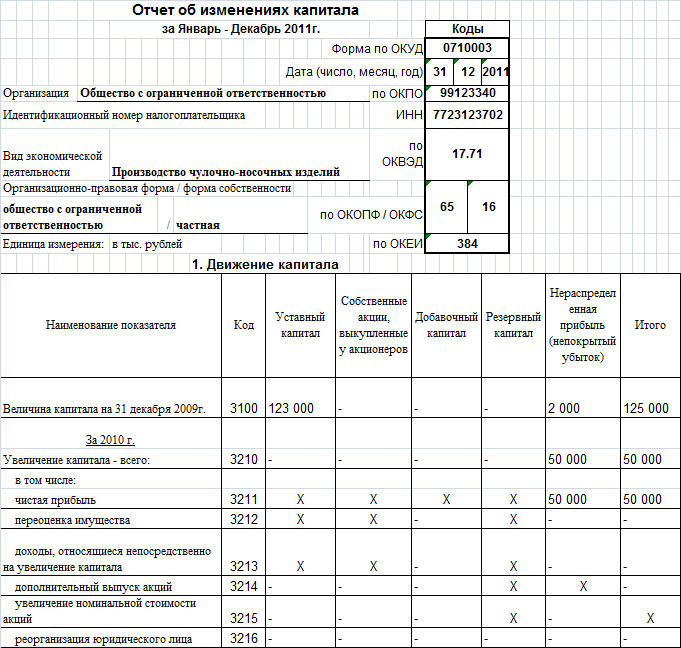

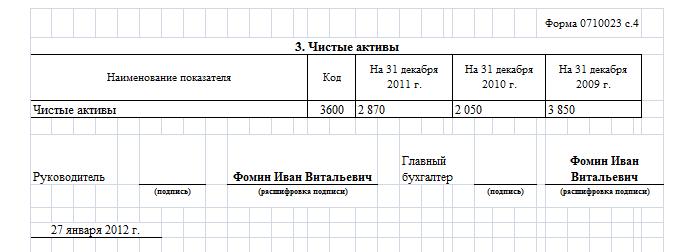

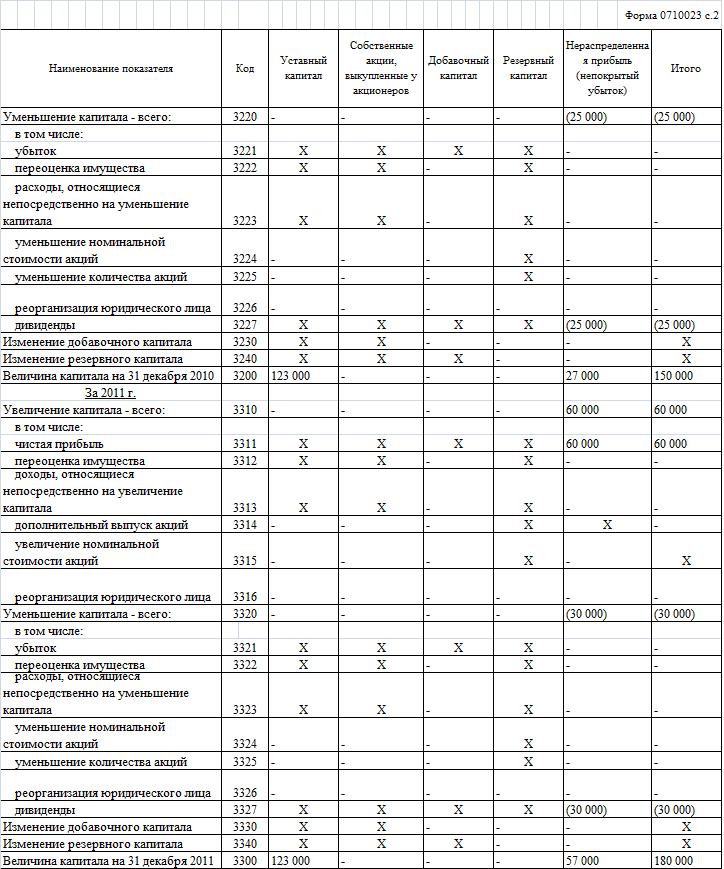

Все коммерческие организации, если не применять это утверждение к страховым компаниям, банкам и бюджетным организациям, обязуются формировать отчет о движении денежных средств форма 4 согласно заполненному образцу.

В этом финансовом документе должна присутствовать информация о состоянии предприятия на конкретное время, также в нем нужно отражать сведения не только о доходах или прибыли, но также и убытках. Когда отчетность по форме 4 будет сформирована, потребуется нанести визит в налоговый орган, но предварительно собираются подписи как руководителя, так и главного бухгалтера.

Отчет о движении денежных средств форма 4 как заполнять: инструкция, порядок действийЕсли нужно сдавать реферат по теме заполнения бухгалтерских форм 4, предстоит курсовая или же составляется презентация, то вместе с источниками, куда входит и Википедия, поможет инструкция, как правильно составить отчет 4 о движении денежных средств построчно. Структура заполненного по образцу бланка формы 4 является такой:

1. Для начала, в соответствующем разделе, следует представлять данные о компании, включая вид деятельности, а также идентификационный код, который должен совпадать с учредительной документацией. Далее отражение денежных потоков происходит путем разбиения их на текущие, финансовые и инвестиционные разделы, которые отдельно разбиваются на поступления и на платежи. Утвержденный формат бланка предполагает указывать возле каждого вида операций две денежные суммы, одна их которых будет составляться по результатам текущего года (графа 3), а вторая – за прошедший год (графа 4).

В тему: Уведомление о прибытии иностранного гражданина - бланк для заполнения

2. Дальше порядок составления предполагает формирование строки по текущим операциям или по операционной деятельности, где в строке 4110 указывается вся сумма, поступившая на баланс, после чего следуют строки, которые поясняют поток, например, продажа товара, выплата за лицензию или другое поступление от поставщика.

3. Методика заполнения данных о платежах учреждения базируется на основе ранее указанного способа, разве что заполняться будут строки от 4120 до 4129-й. Информация о сальдо — 4100.

4. Теперь можно начинать представлять данные о вложениях в научные проекты, об участии в других предприятиях, то есть, речь идет об инвестиционных операциях. Поступившая сумма на счет указывается в строке 4210, а расшифровка будет происходить до строки 4219 включительно. Что касается платежей, то в строке 4220 будет содержаться вся сумма, а расшифровка осуществляться до 4229-й строки включительно. Информация о сальдо — 4200.

5. Любые изменения баланса, затрагивающие привлечение дополнительного капитала, указываются в 4310 строке, которая отражает общую сумму, вся расшифровка будет происходить с 4311 по 4319-ю строку. Порядок отражения платежей, затрагивающих страховые взносы по кредитам, уплату долговых обязательств, происходит с 4320-й строки, которая используется для всей суммы, а разъяснение будет выполняться с 4231 по 4329, также отражаются показатели сальдо, в 4300.

Возникла проблема? Позвоните юристу:

+7 (499) 703-41-47 - Москва, Московская область

+7 (812) 309-83-52 - Санкт-Петербург, Ленинградская область

6. Образец заполненного отчета на специальном бланке, неважно, для физических лиц или для предприятия, требует выполнять подводку итога о финансовых результатах, в частности, общий показатель сальдо (4440), остаток на начало года (4450) на конец года (4500), включать нужно итоговую сумму разниц курса иностранных валют по отношению к валюте РФ (4490) – это характеризует изменение валюты России по курсовому пересчету.

В тему: Скачать договор поручительства между юридическими лицами - образец 2016

Как правильно составить отчет о движении денежных средств на зарубежных счетах?Финансовую взаимосвязь предприятия с компаниями, которые располагаются за пределами РФ, например, субъект зарегистрирован в Казахстане, следует подтверждать отчетом формы 4, за исключением тех, кто связан с ЦБ. Сдает форму тот, кто намерен принимать капитал за рубежом. Указывать следует главные учетные данные о владельце счета, реквизиты, сведения о различных изменениях за выбранное время.

Косвенный методОтразить отчет формы 4, заполненный по образцу, можно в двух вариантах составления. Есть прямой и косвенный метод, последний из которых характеризуется корректировкой показателей прибыли (убытка), по неденежным операциям, по существующим отсрочкам, и по денежным потокам финансового или инвестиционного плана. Это скорее прогнозный вариант, тогда как прямой метод должен раскрывать содержание всех основных классов валовых поступлений.

Проценты по депозитуВсе зависит от того, считается ли депозит денежным эквивалентом. Если депозит определяется, как денежный эквивалент, то строка 4233 будет содержать перечисление денег, тогда как возврат вписывается в 4213. Учет процентов происходит в 4119. Если же депозит таковым не считается, то ничего указывать не нужно.

Анализ отчета о движении денежных средств формы 4Когда возникают вопросы, для чего нужен отчет в принципе, каково его назначение, как происходит обобщение финансовых данных, какие именно показатели используются, то для этого стоит выбрать один из сайтов, где есть таблица с нужными кодами мфо, Работа выполняется онлайн, можно бесплатно скачать готовый бланк бесплатно как в ворде, так и в ексель. Пошагово выполнять инструкцию лучше не в ворд, так как данный документ редко используется в целях отразить финансовые потоки, показатели баланса, уплату ндс и прочее. Ексель лучше подходит для этого.

В тему: Детское пособие и список документов для его оформления

Отчет о движении денежных средств форма 4 — отразец заполненныйЧтобы разобраться в том, как заполнить форму 4 отчет о движении денежных средств за 2016 год, следует перейти по следующей ссылке, где есть правила заполнения бланка, а также рекомендации, которые помогут оформить аудит предпринимательской деятельности за нужный период в соответствии с пбу образца 2016 года.

Отчет о движении денежных средств как заполнять пример построчно 2016 скачать можно тут: бланк здесь:

Задать вопрос юристу