Рейтинг: 4.1/5.0 (1845 проголосовавших)

Рейтинг: 4.1/5.0 (1845 проголосовавших)Категория: Бланки/Образцы

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

6-НДФЛ9 января 2643 0 Автор: Шмидт Николай 2643 0

На данной странице вы сможете всегда скачать актуальный бланк формы 6-НДФЛ.

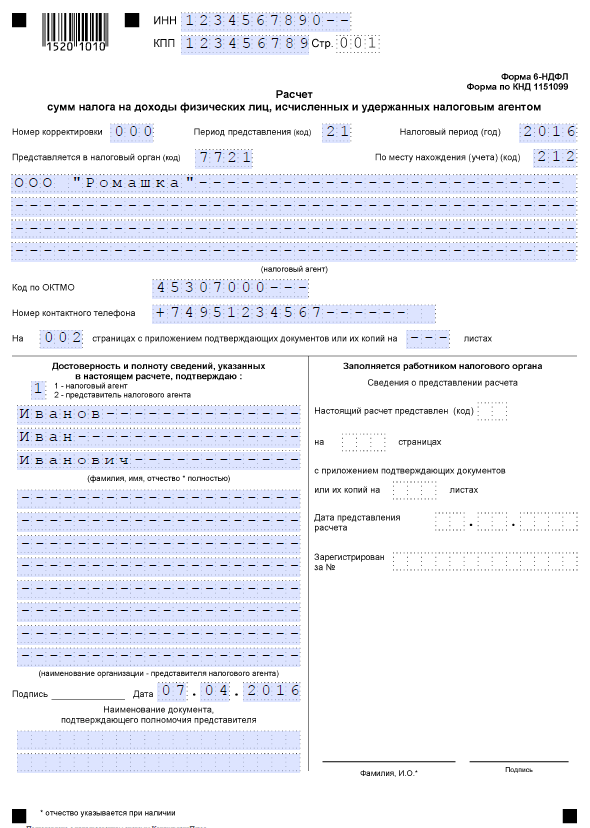

Форма 6-НДФЛ введена в действие с 2016 года, утверждающий документ – Приказ ФНС России № ММВ-7-11/450@ от 14.10.2015 г. Форма является квартальной и сдается по итогам квартала, полугодия, 9 месяцев – в срок не позднее месяца после окончания соответствующего периода, и по итогам года – в срок до 1 апреля.

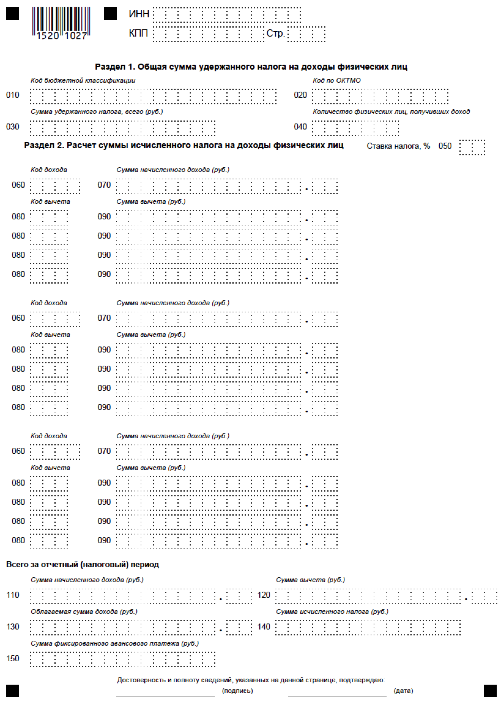

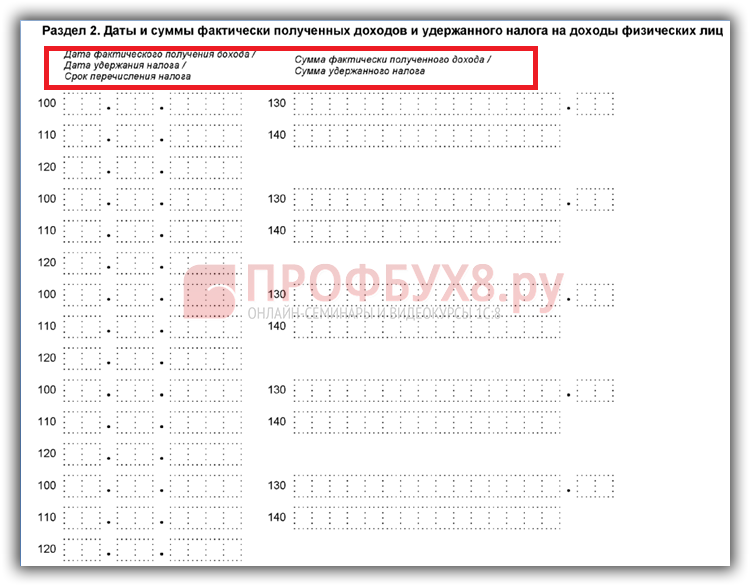

Форма 6-НДФЛ представляет собой сведения по физлицам, получившим доход, по суммам этих доходов, вычетов по налогу и удержанным суммам НДФЛ. Подробно про нововведение мы писали ЗДЕСЬ. Бланк формы расчета состоит из двух страниц – титульника и страницы с разделами 1 и 2, в которых отражаются обобщенные цифры и суммы фактически полученных доходов и удержанного налога. Расчет заполняется нарастающим итогом.

Общие требования по заполнению формы соответствуют требованиям к заполнению других аналогичных документов – все их можно увидеть в приложениях к указанному приказу. Если показатели разделов формы нельзя разместить на одной странице, то необходимо заполнить столько страниц, сколько требуется, например, при наличии нескольких ставок налога. Исключение составляют итоговые строк 060-090 – в этом случае они заполняются только на первом таком листе. Остальные листы выступают в роли дополнительных.

Расчет по данной форме сдается в электронном виде, сдать его на бумаге могут только те, кто в течение отчетного года выплачивал доходы не более чем 25 работникам.

Скачать бланк формы расчета 6-НДФЛ можно скачать ниже:

Скачать форму 6-НДФЛ (в формате PDF редактируется в Adobe Reader)

Документы на сайте Как зарабатывать.ру всегда актуальны, но лучше перепроверить актуальность в сервисе «Консультант Плюс».

Внимание! Если заметили ошибку или неактуальность документа, сообщите в комментариях.

Понравилась статья? Отблагодарите автора, поделитесь с друзьями!

Скачать бланк формы 6-НДФЛ 2016 бесплатно

Форма 6-НДФЛ утверждена Приказом Федеральной Налоговой Службы РФ от 14.10.2015 г. № ММВ-7-11/450@ "Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) и порядка по ее заполнению, а также формата и порядка представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в электронной форме".

Зарегистрирован в Минюсте РФ 30.10.2015 № 39578.

С 2016 года налоговые агенты должны ежеквартально подавать расчет сумм НДФЛ, исчисленных и удержанных с доходов физических лиц.

Работодатели должны ежеквартально отчитываться по НДФЛ с 1 января 2016 года

Налоговые агенты обязаны в течение месяца, следующего за первым кварталом, полугодием и девятью месяцами, подавать в инспекцию расчет исчисленных и удержанных сумм НДФЛ (п. 2 ст. 230 НК РФ в новой редакции). Расчет за год подается не позднее 1 апреля следующего года. В указанном документе отражается обобщенная информация по всем ФЛ: суммы начисленных и выплаченных им доходов, предоставленные им вычеты, исчисленные и удержанные суммы налога, а также другие данные, которые нужны для определения суммы НДФЛ. Расчет представляется в электронной форме. Однако если численность физлиц, получивших доходы от налогового агента за год, до 25 человек, то он может подать этот документ на бумажном носителе (абз. 7 п. 2 ст. 230 НК РФ). Источник: ФНС.

Новое от 18.05.2016:

Федеральная Налоговая Служба подготовила проект приказа о внесении изменений в форму 6-НДФЛ и порядок ее заполнения. Предполагается, что изменения вступят в силу в январе 2017 года. regulation.gov.ru

Федеральная налоговая служба направляет для использования в работе разъяснения по вопросам представления и заполнения формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ).

Обязаны ли организации и индивидуальные предприниматели сдавать «нулевой» расчет по форме 6‑НДФЛ?Если российская организация и индивидуальный предприниматель не имеют работников, а также не производят выплату доходов физическим лицам, то обязанности по представлению расчета по форме 6‑НДФЛ не возникает.

Обоснование: пунктом 1 статьи 226 Налогового кодекса Российской Федерации (далее – Кодекс) предусмотрено, что российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 Кодекса, признаются налоговыми агентами в отношении таких доходов, выплачиваемых физическому лицу, и обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со статьей 224 Кодекса.

Кроме того, в пункте 2 статьи 226.1 Кодекса перечислены лица, которые признаются налоговыми агентами при осуществлении операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, при осуществлении выплат по ценным бумагам в целях данной статьи, а также статей 214.1, 214.3 и 214.4 Кодекса.

Согласно абзацу 3 пункта 2 статьи 230 Кодекса налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее – расчет по форме 6‑НДФЛ), за первый квартал, полугодие, девять месяцев не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

Таким образом, обязанность по представлению в налоговый орган по месту своего учета расчета по форме 6‑НДФЛ у организаций возникает в случае, если они в соответствии со статьей 226 Кодекса и пунктом 2 статьи 226.1 Кодекса признаются налоговыми агентами.

Как заполнить расчет при выплате дохода в натуральной форме?В случае если работнику 01.06.2016 выплачивается доход в натуральной форме, то данная операция отражается в строках 020, 040, 080 раздела 1 и строках 100 – 140 раздела 2 расчета по форме 6‑НДФЛ за полугодие 2016 года.

В разделе 2 расчета по форме 6‑НДФЛ за полугодие 2016 года данная операция должна быть отражена следующим образом:

по строке 100 указывается 01.06.2016;

по строкам 110, 120 – 00.00.0000;

по строке 130 – соответствующий суммовой показатель;

по строке 140 – 0.

Какие суммы включать в строку 030 раздела 1?Строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденных приказом ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов».

Подлежат ли отражению доходы, не подлежащие обложению налогом на доходы физических лиц, в строке 020?В расчете по форме 6‑НДФЛ не отражаются доходы, не подлежащие обложению налогом на доходы физических лиц, перечисленные в статье 217 Кодекса.

Какие суммы необходимо отражать в строке 080?По строке 080 «Общая сумма налога, не удержанная налоговым агентом нарастающим итогом с начала налогового периода» раздела 1 расчета по форме 6‑НДФЛ указывается общая сумма налога, не удержанная на отчетную дату налоговым агентом, нарастающим итогом с начала налогового периода, с учетом положений пункта 5 статьи 226 Кодекса и пункта 14 статьи 226.1 Кодекса.

По данной строке отражается общая сумма налога, не удержанная налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме.

Как отразить исчисленную сумму НДФЛ с заработной платы, начисленной за июнь, но выплаченной в июле, по строкам 070 и 080 за полугодие 2016 года?По строке 070 «Сумма удержанного налога» раздела 1 указывается общая сумма налога, удержанная налоговым агентом, нарастающим итогом с начала налогового периода. По строке 080 «Сумма налога, не удержанная налоговым агентом» раздела 1 указывается общая сумма налога, не удержанная на отчетную дату налоговым агентом, нарастающим итогом с начала налогового периода, с учетом положений пункта 5 статьи 226 Кодекса и пункта 14 статьи 226.1 Кодекса.

Поскольку удержание суммы налога с дохода в виде заработной платы, начисленной за июнь, но выплаченной в июле, налоговым агентом должно производиться в июле непосредственно при выплате заработной платы (при условии отсутствия выплат доходов в январе – июне), в строках 070 и 080 раздела 1 расчета 6‑НДФЛ за полугодие 2016 года проставляется 0. Данная сумма налога отражается в строке 040 раздела 1 расчета по форме 6‑НДФЛ за полугодие 2016 года.

При этом данная сумма налога должна быть отражена в строке 070 раздела 1, а также непосредственно сама операция в разделе 2 расчета по форме 6‑НДФЛ за девять месяцев 2016 года.

Порядок представления расчета по форме 6‑НДФЛ в случае, если налоговый агент и его обособленные подразделения (дополнительные офисы) состоят на учете в одном налоговом органе, но находятся в различных муниципальных образованиях, подведомственных этому налоговому органу, так как дополнительных листов для отражения строки «Код по ОКТМО» с разными ОКТМО не предусмотрено.

Расчет по форме 6‑НДФЛ заполняется налоговым агентом отдельно по каждому обособленному подразделению, включая те случаи, когда обособленные подразделения состоят на учете в одном налоговом органе.

Обоснование: в соответствии с положениями пункта 2 статьи 230 Кодекса налоговые агенты представляют в налоговый орган по месту своего учета расчет по форме 6‑НДФЛ за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

В соответствии с абзацем 1 пункта 1.10 раздела I Порядка заполнения и представления расчета по форме 6‑НДФЛ, утвержденного Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. форма расчета заполняется по каждому ОКТМО отдельно.

Налоговые агенты – российские организации, имеющие обособленные подразделения, представляют расчет по форме 6‑НДФЛ в отношении работников этих обособленных подразделений в налоговый орган по месту учета таких обособленных подразделений, а также в отношении физических лиц, получивших доходы по договорам гражданско-правового характера, в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры.

Налоговые агенты – организации, отнесенные к категории крупнейших налогоплательщиков, имеющие обособленные подразделения, заполняют расчет по форме 6‑НДФЛ отдельно по каждому обособленному подразделению и представляют его, в том числе в отношении работников этих обособленных подразделений в налоговый орган по месту учета в качестве крупнейшего налогоплательщика, либо в отношении работников этих обособленных подразделений в налоговый орган по месту учета такого налогоплательщика по соответствующему обособленному подразделению.

Индивидуальный предприниматель, совмещающий два режима налогообложения – ЕНВД и УСН, имеет несколько торговых точек в разных городах. Индивидуальный предприниматель, как плательщик ЕНВД, состоит на учете в ИФНС по месту осуществления торговой деятельности по каждой торговой точке, как плательщик УСН – по месту жительства индивидуального предпринимателя. У индивидуального предпринимателя имеются наемные работники. Куда уплачивать налог на доходы физических лиц и, соответственно, представлять расчет по форме 6‑НДФЛ?

Индивидуальный предприниматель, осуществляющий деятельность с применением упрощенной системы налогообложения (далее – УСН), налог на доходы физических лиц с доходов, выплачиваемых работникам, нанятым в целях осуществления такой деятельности, перечисляет в бюджет по месту жительства индивидуального предпринимателя, а с доходов, выплачиваемых работникам, занятым в деятельности, в отношении которой применяется система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее – ЕНВД), налог на доходы физических лиц перечисляет в бюджет по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности.

Индивидуальный предприниматель, осуществляющий деятельность с применением УСН, расчет по форме 6‑НДФЛ в отношении работников, нанятых в целях осуществления такой деятельности, представляет в налоговый орган по месту своего жительства, а в отношении доходов, выплачиваемых работникам, занятым в деятельности, в отношении которой применяется система налогообложения в виде ЕНВД, расчет по форме 6‑НДФЛ представляется в налоговый орган по каждому месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности.

Обоснование: в соответствии с пунктом 7 статьи 226 Кодекса совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета (месту жительства) налогового агента в налоговом органе, если иной порядок не установлен данным пунктом.

Согласно абзацу 4 пункта 7 статьи 226 Кодекса налоговые агенты – индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, с доходов наемных работников обязаны перечислять исчисленные и удержанные суммы налога в бюджет по месту своего учета в связи с осуществлением такой деятельности.

Индивидуальные предприниматели обязаны вести раздельный учет доходов, полученных по каждому из видов предпринимательской деятельности.

При этом с учетом положений пункта 2 статьи 230 Кодекса налоговые агенты – индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде ЕНВД, представляют расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ), в отношении своих наемных работников, нанятых в целях осуществления такой деятельности, в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

В соответствии с абзацами 1 и 5 пункта 1.10 раздела II Порядка заполнения и представления расчета по форме 6‑НДФЛ, утвержденного Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. форма расчета заполняется по каждому ОКТМО отдельно.

Индивидуальные предприниматели, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде ЕНВД для отдельных видов деятельности, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

Как заполнить расчет в случае выплаты работнику премии к юбилею?Разберем на примере. Если работнику доход в виде премии к юбилею в размере 10 000 рублей выплачен 20.05.2016, то данная операция отражается в разделе 2 расчета по форме 6‑НДФЛ за полугодие 2016 года следующим образом:

Обоснование: в соответствии с подпунктом 1 пункта 1 статьи 223 Кодекса дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц – при получении доходов в денежной форме.

Таким образом, дата фактического получения дохода в виде премии к юбилею определяется как день выплаты дохода в виде премии к юбилею налогоплательщику, в том числе перечислении дохода на счета налогоплательщика в банке.

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (пункт 6 статьи 226 Кодекса).

В мае 2016 года работнику начислена заработная плата 10 000 руб. назначено пособие по временной нетрудоспособности за первые три дня за счет работодателя – 1 000 руб. за счет ФСС РФ – 2 000 руб. начислена доплата до среднего заработка на период нетрудоспособности по коллективному договору – 2 000 руб. Вычеты по НДФЛ не предоставлялись. Исчислен НДФЛ с заработной платы и доплат – 1 560 руб. ((10 000 + 2 000) х 13%). Исчислен НДФЛ с пособия по временной нетрудоспособности – 390 руб. ((1 000 + 2 000) х 13%).

Фактически заработная плата и пособие по временной нетрудоспособности были перечислены работнику 15.06.2016 в размере 13 050 руб. А также 15.06.2016 был удержан и перечислен в бюджет НДФЛ в размере 1 950 руб.

Как отразить данные операции в расчете по форме 6‑НДФЛ за полугодие 2016 года?Расчет по форме 6‑НДФЛ за полугодие 2016 года заполняется следующим образом.

В разделе 1 операции по выплате доходов в виде заработной платы и пособий по временной нетрудоспособности отражаются в строках 020, 040, 070.

При этом операция по выплате заработной платы за май 2016 года в разделе 2 отражается по строке 100 – 31.05.2016, по строке 110 – 15.06.2016, по строке 120 – 16.06.2016, по строке 130 – 10 000, по строке 140 – 1 300.

Операция по выплате пособий по временной нетрудоспособности в разделе 2 отражается по строке 100 – 15.06.2016, по строке 110 – 15.06.2016, по строке 120 – 30.06.2016, по строке 130 – 3 000, по строке 140 – 390.

Операция по выплате дохода в виде доплаты до среднего заработка на период нетрудоспособности по коллективному договору в разделе 2 отражается по строке 100 – 15.06.2016, по строке 110 – 15.06.2016, по строке 120 – 16.06.2016, по строке 130 – 2 000, по строке 140 – 260.

Обоснование: в соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Дата фактического получения доходов в виде пособий по временной нетрудоспособности, а также в виде доплаты до среднего заработка на период нетрудоспособности по коллективному договору определяется в соответствии с подпунктом 1 пункта 1 статьи 223 Кодекса как день выплаты этих доходов, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (пункт 6 статьи 226 Кодекса).

Подлежит ли отражению в строках 020 и 040 раздела 1 доход в виде пособия по временной нетрудоспособности, начисленный работнику за июнь, но перечисленный 5 июля 2016 года.В случае если доход в виде пособия по временной нетрудоспособности, начисленный работнику за июнь, фактически перечислен в июле, основания для отражения данной операции в строках 020 и 040 расчета по форме 6‑НДФЛ за полугодие 2016 отсутствуют. Данная операция подлежит отражению в разделе 1 расчета по форме 6‑НДФЛ за девять месяцев 2016 года.

При заполнении раздела 2 расчета по форме 6‑НДФЛ за девять месяцев 2016 года операция по выплате в июле указанного дохода отражается следующим образом:

по строке 100 – 05.07.2016;

по строке 110 – 05.07.2016;

по строке 120 – 01.08.2016 (с учетом пункта 7 статьи 6.1 Кодекса, первый рабочий день, следующий за сроком перечисления налога);

по строкам 130, 140 – соответствующие суммовые показатели.

Обоснование: в соответствии с абзацем 3 пункта 2 статьи 230 Кодекса налоговые агенты представляют в налоговый орган по месту своего учета расчет по форме 6‑НДФЛ за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

Пунктом 1.1 Порядка заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6‑НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/450@, установлено, что расчет по форме 6‑НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц, содержащихся в регистрах налогового учета.

Раздел 1 расчета по форме 6‑НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Датой фактического получения дохода в виде пособий по временной нетрудоспособности считается день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (подпункт 1 пункта 1 статьи 223 Кодекса).

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (пункт 5 статьи 226 Кодекса).

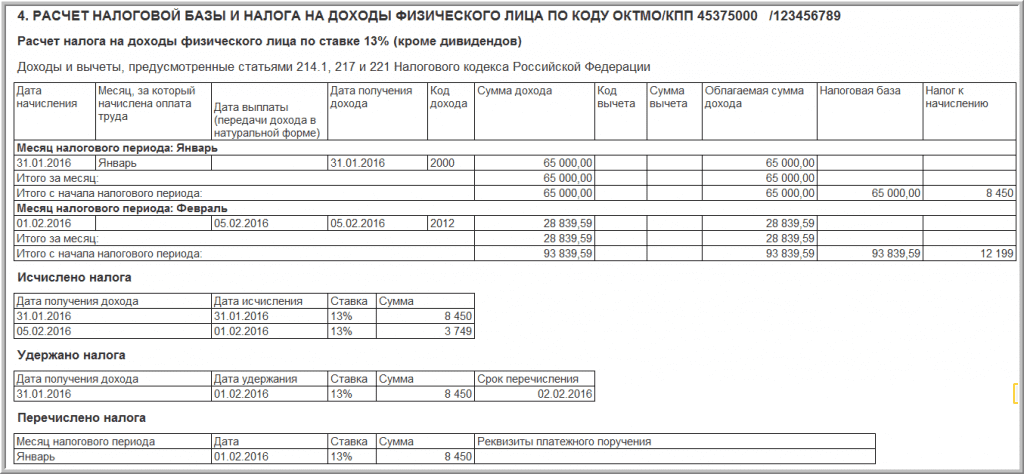

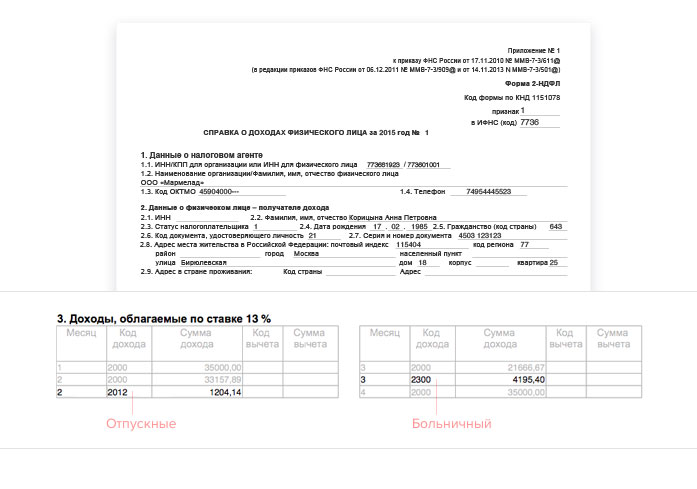

Как определить период, за который выплачен доход, для целей заполнения формы 2‑НДФЛ и расчета 6‑НДФЛ?Период, за который выплачен доход, определяется по дате фактического получения дохода с учетом положений статьи 223 Кодекса.

действительный государственный советник Российской Федерации 2-го класса

В июле мы готовимся сдавать форму 6-НДФЛ "Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом" уже второй раз, но вопросов стало только больше. В этой статье мы рассмотрим некоторые из них.

Кто должен сдавать 6-НДФЛС 2016 года налоговые агенты обязаны представлять расчет по форме 6-НДФЛ. В него включается обобщенная информация по всем физическим лицам, получившим доход от налогового агента.

Как правило, налоговые агенты по НДФЛ – это работодатели, то есть организации и индивидуальные предприниматели, которые выплачивают доходы по трудовым договорам. Или заказчики – организации и ИП, которые выплачивают доходы исполнителям на основании гражданско-правовых договоров.

Куда сдавать 6-НДФЛРасчеты по форме 6-НДФЛ нужно сдавать в налоговую инспекцию. Как правило, организации представляют такие расчеты в инспекции, где они состоят на учете, по своему местонахождению, а предприниматели – по местожительству.

Однако порядок представления расчетов по форме 6-НДФЛ может быть иным. Рассмотрим несколько ситуаций:

Форма 6-НДФЛ предназначена для контроля за перечислением налога, удержанного налоговым агентом.

Если в отчетном периоде (квартале) выплаты в пользу физических лиц не производились (а значит, и не было оснований удерживать налог), то и представлять 6-НДФЛ не надо.

Тем более не нужно сдавать нулевой расчет когда в штате вообще нет сотрудников.

Это ответ налоговиков на вопрос о нулевых формах 6-НДФЛ.

В реальности же все не так гладко. Уже известны случаи блокировки счета за не сданную форму 6-НДФЛ (нулевую). Поэтому сдавать или нет нулевую форму 6-НДФЛ уточните в своей налоговой.

Срок сдачи 6-НДФЛФорма 6-НДФЛ представляется не позднее последнего дня месяца, следующего за первым кварталом, полугодием и девятью месяцами года, а годовой расчет — не позднее 1 апреля.

Сроки сдачи формы в 2016 году:

Если численность получателей дохода в организации до 25 человек, расчет можно представить на бумажном носителе. В остальных случаях - в электронном виде.

Порядок заполнения формы 6-НДФЛРасчет по форме 6-НДФЛ заполняется на отчетную дату - на 31 марта, 30 июня, 30 сентября, 31 декабря.

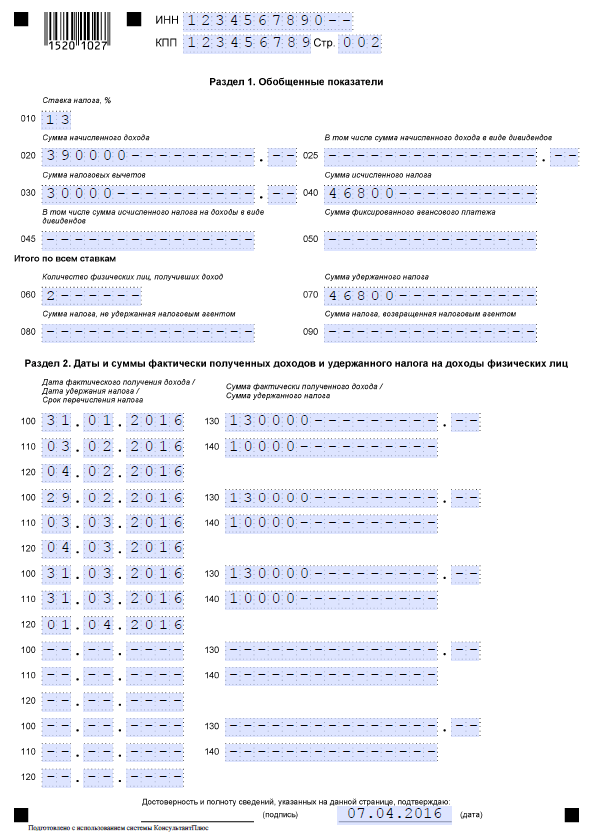

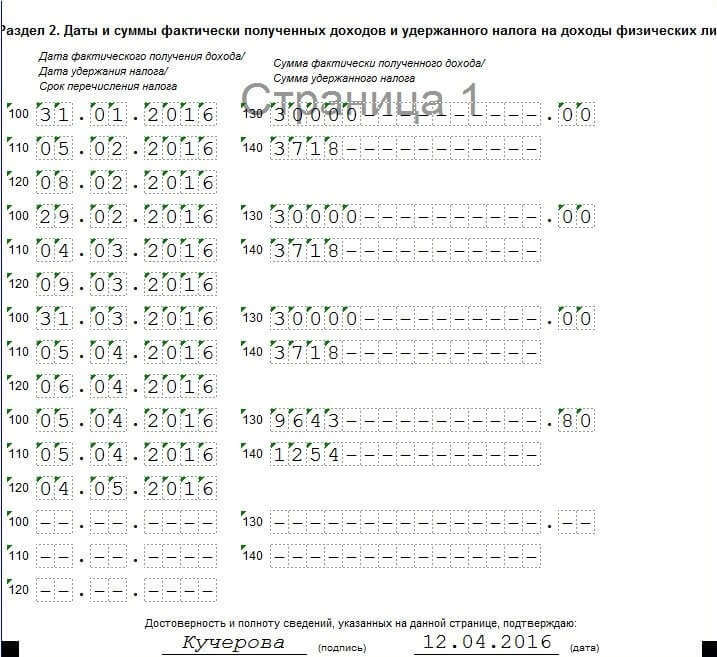

Расчет состоит из титульного листа, раздела 1 «Обобщенные показатели» и раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Все разделы формы обязательны для заполнения.

Заполнение титульного листа 6-НДФЛВ верхней части титульного листа проставьте ИНН и КПП организации. Если подаете форму по обособленному подразделению, указывайте КПП подразделения. При заполнении ИНН организации в двух последних ячейках ставят прочерки. Предприниматели, адвокаты, нотариусы указывают только свой ИНН.

В строку «Номер корректировки» первичного расчета впишите «000». Если сдаете исправленный расчет, укажите порядковый номер корректировки («001», «002» и т. д.).

По строке «Отчетный период (код)» проставьте код:

Далее в графе «Налоговый период (год)» укажите год, за который подаете расчет (например – 2016).

По строке «Представляется в налоговый орган (код)» укажите код налоговой инспекции, в которую подаете расчет.

В поле «По месту нахождения (учета) (код)» также проставляются специальные трехзначные коды:

В строке «Налоговый агент» укажите краткое наименование организации в соответствии с учредительными документами, а если такого нет – полное наименование. Предприниматели, адвокаты, нотариусы указывают полные имена, без сокращений.

Заполнение раздела 1 формы 6-НДФЛРаздел 1 расчета заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

По каждой налоговой ставке нужно составить отдельный раздел 1. Строки 060–090 в такой ситуации заполняйте только на первой странице.

В строке 010 укажите налоговую ставку.

По строке 020 отразите весь доход сотрудников нарастающим итогом с начала года.

В строке 025 выделите доходы в виде дивидендов.

В строке 030 нужно показать общую сумму вычетов по всем сотрудникам – на эту сумму будет уменьшен налогооблагаемый доход. Строку заполняйте также нарастающим итогом с начала года.

В строке 040 отразите сумму исчисленного налога нарастающим итогом с начала года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, удержанные из доходов всех сотрудников. Аналогично заполняйте строку 045 по дивидендам.

В строке 050 укажите сумму фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Эта сумма не должна превышать общую величину исчисленного налога.

В строке 060 укажите количество человек, которые получали доход в течение отчетного (налогового) периода.

По строке 070 покажите сумму удержанного налога.

Суммы исчисленного (строка 040) и удержанного (строка 070) НДФЛ могут не совпадать. Неравенство будет, если какой-либо доход уже признан, налог с него исчислен, но фактической выплаты еще не было.

Раньше налоговики устно разъясняли, что в строке 070 надо писать налог, который компания удержала до даты сдачи расчета. Например, если зарплату за март компания выдала 5 апреля, то в этот день удержала налог. Раз налог удержан, то инспекторы рекомендовали записывать его в строке 070.

В письме № БС-4-11/8609 ФНС решила, что в строку 070 попадает только налог, удержанный на отчетную дату. То есть на 31 марта, 30 июня и т. д.

В строке 080 нужно указать сумму НДФЛ, которая была исчислена, но не удержана в текущем отчетном периоде. Речь идет именно о суммах, которые организация должна была удержать, но по каким-либо причинам не смогла этого сделать. «Переходящие» доходы, НДФЛ с которых организация удержит в следующем квартале, отражать по строке 080 не нужно.

По строке 090 укажите сумму налога, возвращенного в соответствии со статьей 231 Налогового кодекса РФ.

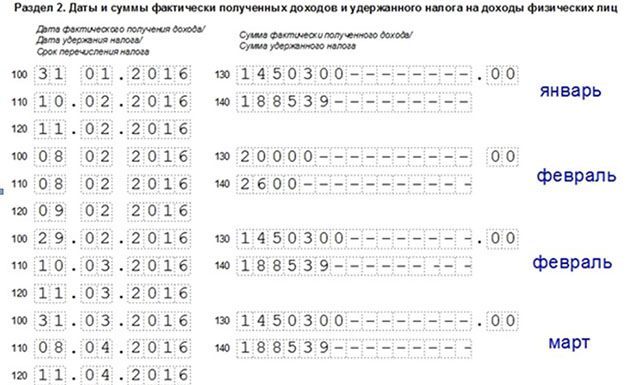

Заполнение раздела 2 формы 6-НДФЛВ разделе 2 расчета за соответствующий отчетный период отражаются только те операции, которые произведены за последние три месяца этого периода.

Заполняя раздел 2, укажите:

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, установлены различные сроки перечисления налога на доходы физических лиц, то строки 100 — 140 раздела 2 расчета заполняются по каждому сроку перечисления налога отдельно.

Если же операция начата в одном отчетном периоде, а завершена в другом отчетном периоде, то она отражается в периоде завершения.

Как отразить зарплату за март

Например, зарплата за март 2016 года будет выплачена 5 апреля, а НДФЛ перечислят 6 апреля. В этом случае сумма удержанного и перечисленного НДФЛ включается только в раздел 1 расчета за I квартал, а включать ее в раздел 2 необязательно. Отразить данную операцию нужно будет в расчете за полугодие 2016 года. А именно:

Налог с зарплаты за март, выданной компанией в апреле, надо показать в строке 040 расчета 6-НДФЛ. А удержанный налог не надо отражать в строке 070 (письмо ФНС от 16.05.16 № БС-4-11/8609).

Как отразить декабрьскую зарплату

Если зарплата за декабрь 2015 года выплачена 12 января 2016 года, то заполнять 6-НДФЛ нужно следующим образом. В раздел 1 расчета за I квартал сумма удержанного и перечисленного НДФЛ не включается. А в разделе 2 данная операция отражается так:

Дата получения дохода

Датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

При этом работодатель обязан перечислять налог не позднее дня, следующего за днем выплаты работнику дохода.

При выплате работнику пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных НДФЛ перечисляется не позднее последнего числа месяца, в котором производились такие выплаты.

Как отражать авансы в 6-НДФЛ

Авансы отражайте в расчете вместе с зарплатой. Отдельно их выделять не нужно. Датой получения дохода в виде зарплаты является последний день месяца, за который она начислена. В этот день вы рассчитаете налог со всей зарплаты, включая и ранее выданный аванс. Сумма аванса доходом для целей обложения НДФЛ не признается. Поэтому дату выплаты аванса в разделе 2 не указывайте.

Отражение дохода в виде мат.выгоды от экономии на процентах

Сумма дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами, отражается по строкам 020, 080 раздела 1 и по строкам 100 — 140 раздела 2. При этом дата фактического получения дохода в виде материальной выгоды от экономии на процентах определяется как последний день каждого месяца в течение срока, на который были предоставлены денежные средства.

Отпускные/больничные начислены в одном месяце, а выплачены в другом

При заполнении раздела 2 формы 6-НДФЛ для больничных и отпускных абсолютно не важно, когда они начислены и за какой период. Важно лишь знать дату их выплаты, именно она должна быть проставлена в строках 100 и 110. В строке 120 при этом указывается последний день месяца (с учетом переноса, если он пришелся на выходной день), отраженного в строках 100 и 110.

Внимание! Новые разъяснения.

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты (Письмо ФНС от 01.08.2016 № БС-4-11/13984 ).

Ранее ФНС разъясняла, что в случае, когда начисленное, например, в июне пособие фактически выплачено в июле, сумму такого пособия нужно отразить по строке 020 «Сумма начисленного дохода», а соответствующую сумму налога - в строке 040 «Сумма исчисленного налога» в 6-НДФЛ за полугодие (Письмо ФНС от 16.05.2016 № БС-4-11/8568@).

Из нового разъяснения следует, что в такой ситуации в отчет за полугодие эти суммы попадать не должны. И в разделе 1, и в разделе 2 сумма пособия по временной нетрудоспособности и начисленный с него НДФЛ отражаются только при заполнении 6-НДФЛ за 9 месяцев.

Зарплату выдают до конца месяца

Если зарплата за январь 2016 года выплачена 25.01.2016, то в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года эта операция отражается так:

Есть и другие разъяснения налоговиков. Статья 223 НК РФ говорит, что датой фактического получения заработной платы является последний день месяца, за который она начислена. Зарплата, выданная до этой даты, признается авансом. А удержать из нее налог организация вправе только при ближайшей денежной выплате. Например, при выплате аванса за февраль.

Уплатили неверную сумму налога

Форма 6-НДФЛ является отчетностью по исчисленному и удержанному налогу на доходы физических лиц. К этой форме платежные поручения на уплату НДФЛ никакого отношения не имеют. Никакая информация из них в форму 6-НДФЛ не вносится.

В строке 140 расчета указываем сумму удержанного налога независимо от того, какая сумма потом перечислялась в бюджет. Точно так же в строку 120 вносим срок уплаты НДФЛ, то есть дату, не позднее которой НДФЛ должен быть уплачен по закону. В большинстве случаев в строке 120 стоит дата, следующая за датой в строке 110, для отпускных и больничных — конец месяца, указанного в строке 110. Если же исходный срок уплаты приходится на выходной день, он сдвигается на следующий после выходных рабочий день.

Данные об НДФЛ, удержанном налоговым агентом, налоговая служба самостоятельно сверит с карточкой расчетов с бюджетом этого налогового агента.

Как заполнить 6- НДФЛ по уволенному сотруднику

Как правило, срок перечисления НДФЛ для уволенных не совпадает со сроком перечисления НДФЛ по остальным работникам организации.

Датой фактического получения дохода (строка 100) для заработной платы уволенного сотрудника признается день увольнения.

В этот же день в соответствии со статьей 140 ТК РФ производится выплата всех причитающихся ему сумм. Если работник в день увольнения не работал, то соответствующие суммы должны выплачиваться не позднее следующего дня после предъявления уволенным требования о расчете. Именно при выплате этих сумм и удерживается НДФЛ.

При увольнении сотрудника в строку 110 поставьте ту дату, когда произведены выплаты. Сроком перечисления налога (строка 120) укажите следующий день после даты из строки 110 (или следующий рабочий день, если срок уплаты пришелся на выходной).

Налог по разным ставкам

В разделе 1 расчета 6-НДФЛ компания заполняет отдельные строки 010–050, когда считает налог по разным ставкам. Например, если работники получали зарплату и выгоду от займов, ставки по доходам разные — 13 и 35 процентов.

Раздел 2 заполнять по такому же принципу не надо. В нем главное разбить доходы по датам получения и налог по датам удержания и срокам оплаты.

Налог по разным ставкам можно показать в одной строке 140 раздела 2. Об этом ФНС сообщила в письме от 27.04.16 № БС-4-11/7663.

Подарки, призы, мат.помощь в 6-НДФЛ

В статье 217 Налогового кодекса РФ перечислены некоторые виды доходов, которые освобождены от налогообложения не полностью, а только в пределах норм. К ним, в частности, относятся полученные от организации подарки, материальная помощь, возмещение расходов на покупку лекарств.

В расчете 6-НДФЛ такие доходы отражайте так же, как в справке 2-НДФЛ. То есть в состав доходов включайте всю выплаченную сумму, а ту часть, которая не облагается НДФЛ, отражайте в составе вычетов.

Например, сотрудник получил от организации подарок стоимостью 6000 руб. От налогообложения освобождена не вся эта сумма, а только ее часть в размере 4000 руб. (п. 28 ст. 217 НК РФ). В разделе 1 расчета 6-НДФЛ общую стоимость подарка нужно указать по строке 020, а сумму вычета – по строке 030. В результате налоговая база по этому доходу 2000 руб. (6000 руб. – 4000 руб.), а сумма НДФЛ, которая должна быть удержана со стоимости подарка, – 260 руб. (2000 руб. ? 13%). В разделе 2 по строке 130 укажите всю сумму выплаченного дохода (6000 руб.), а по строке 140 – сумму фактически удержанного налога (260 руб.).

Если доход выплачен в сумме, не превышающей норматив, то обязанность рассчитать и удержать НДФЛ у налогового агента не возникает. Тем не менее эту сумму тоже нужно отразить в расчете 6-НДФЛ.

Для целей НДФЛ суточные тоже относятся к категории нормируемых расходов. Однако предельную величину суточных, освобожденных от налогообложения, нужно определять не нарастающим итогом с начала года, а при каждой выплате. При этом датой фактического получения доходов в виде суточных является последний день месяца, в котором утвердили авансовый отчет сотрудника о командировке.

В расчете 6-НДФЛ отражайте только сверхнормативную часть суточных. Суточные в пределах нормативов в расчет не включайте.

Нужно ли отражать в расчете 6-НДФЛ доходы, налоговая база по которым равна нулю ,например, сумма стандартных вычетов больше начисленной зарплаты

Как отразить в расчете 6-НДФЛ доход в натуральной форме

Удержать налог с дохода в натуральной форме невозможно. Обычно в этом случае налог удерживают из других денежных выплат. Но если других доходов в организации человек не получает, то и удерживать налог не из чего. В таком случае выплату отразите в форме 6-НДФЛ следующим образом:

Внимание! Новые разъяснения.

В строках 110 и 120 нужно написать 00.00.0000 (Письмо ФНС от 01.08.2016 № БС-4-11/13984)

ОтветственностьНалогового агента могут оштрафовать, если он:

В первых двух случаях размер штрафа составит 1000 рублей за каждый полный или неполный месяц со дня, установленного для подачи расчета (п. 1.2 ст. 126 НК РФ).

Штраф за каждый расчет с недостоверными сведениями – 500 рублей. Но его можно избежать, если вы успели обнаружить ошибку и подать уточненный расчет до того, как ошибку нашли инспекторы.

Помимо налоговых штрафов, должностным лицам организации (например, руководителю) может быть назначен административный штраф в размере от 300 до 500 руб. (ст. 15.6 КоАП РФ).

Кроме того, за несвоевременное представление расчетов 6-НДФЛ налоговая инспекция вправе заблокировать банковский счет налогового агента (п. 3.2 ст. 76 НК РФ).

Предприниматели, адвокаты, нотариусы к административной ответственности не привлекаются (ст. 15.3 КоАП РФ).

Подпишись на рассылку "Ваш налоговый консультант" и получи подарок и доступ к закрытым разделам сайта.