Рейтинг: 5.0/5.0 (1869 проголосовавших)

Рейтинг: 5.0/5.0 (1869 проголосовавших)Категория: Бланки/Образцы

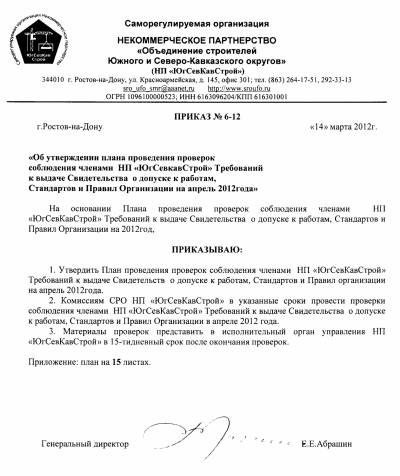

Приказ N _____ о проведении в организации ремонта собственными силами

2. Ремонт осуществить собственными силами в соответствии с дефектной сметой и сметой расходов (Приложения N 1, 2).

3. Все расходы на ремонтные работы включить в принимаемые расходы для целей налогового учета единовременно.

4. _________________________ обеспечить в период с "__"___________ ____ г. по "__"___________ ____ г. проведение ремонтных работ согласно утвержденным планам-графикам (Приложение N 3).

5. Ответственными за выполнение работ назначить _______________.

6. Контроль за выполнением приказа возлагаю на ________________.

С приказом ознакомлен:

______________________ "__"___________ ____ г.

1. Дефектная смета (Приложение N 1).

Заявление о признании организации пригодной эксплуатировать ядерную установку, радиационный источник или пункт хранения и осуществлять собственными силами или с привлечением других организаций деятельность по размещению, проектированию, сооружению, эксплуатации и выводу из эксплуатации ядерной установки, радиационного источника или пункта хранения, а также деятельность по обращению с ядерными материалами и радиоактивными веществами

Заявление о признании организации пригодной эксплуатировать ядерную установку, радиационный источник или пункт хранения и осуществлять собственными силами или с привлечением других организаций деятельность по размещению, проектированию, сооружению, эксплуатации и выводу из эксплуатации ядерной установки, радиационного источника или пункта хранения, а также деятельность по обращению с ядерными материалами и радиоактивными веществами

Типовая форма соглашения о взаимодействии по вопросам признания организации пригодной эксплуатировать ядерную установку, радиационный источник или пункт хранения и осуществлять собственными силами или с привлечением других организаций деятельность по размещению, проектированию, сооружению, эксплуатации и выводу из эксплуатации ядерной установки, радиационного источника или пункта хранения, а также деятельность по обращению с ядерными материалами и радиоактивными веществами

Договор о целевом использовании средств государственной поддержки на строительство или восстановление жилья собственными силами вынужденного переселенца

Новости и аналитика Правовые консультации (практика) Налоги и налогообложение Организация, применяющая общую систему налогообложения, имеет в собственности здание, которое использует для торговли товарами. Организация планирует провести в здании капитальный ремонт (замена полов, потолочных покрытий, ремонт стен с переносом ненесущих перегородок). Ремонт будет проводиться как собственными силами, так и с привлечением подрядчиков. Какие документы необходимы для учета затрат на ремонт в целях налогообложения прибыли? Можно ли учесть затраты единовременно?

Организация, применяющая общую систему налогообложения, имеет в собственности здание, которое использует для торговли товарами. Организация планирует провести в здании капитальный ремонт (замена полов, потолочных покрытий, ремонт стен с переносом ненесущих перегородок). Ремонт будет проводиться как собственными силами, так и с привлечением подрядчиков.

Налоговый учет расходов на ремонт

В целях исчисления налога на прибыль важно правильно квалифицировать произведенные работы (являются ли они капитальным ремонтом или реконструкцией), поскольку от этого зависит способ их признания в налоговом учете (в составе текущих расходов или путем начисления амортизации).

Согласно п. 1 ст. 260. п. 5 ст. 272 НК РФ расходы на ремонт основных средств (далее также - ОС), произведенные налогоплательщиком, рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены (вне зависимости от их оплаты), в размере фактических затрат. При этом налоговое законодательство при определении налоговой базы не ставит расходы, связанные с ремонтом, в зависимость от вида произведенного ремонта (текущего, среднего или капитального) или способа его осуществления (хозяйственный или подрядный) (письмо Минфина России от 03.11.2006 N 03-03-04/1/718).

В целях главы 25 НК РФ к реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции. Расходы организации на реконструкцию объекта основных средств увеличивают его первоначальную стоимость и включаются в расходы, уменьшающие налоговую базу по налогу на прибыль, посредством начисления амортизации (п. 2 ст. 257 НК РФ).

Обращаем внимание, что налоговое законодательство не разъясняет, какие непосредственно работы относятся к ремонту ОС.

При этом п. 1 ст. 11 НК РФ установлено, что институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Определение капитального ремонта дано в Градостроительном кодексе РФ. Капитальным ремонтом объектов капитального строительства (за исключением линейных объектов*(1)) является замена и (или) восстановление строительных конструкций объектов капитального строительства или элементов таких конструкций, за исключением несущих строительных конструкций, замена и (или) восстановление систем инженерно-технического обеспечения и сетей инженерно-технического обеспечения объектов капитального строительства или их элементов, а также замена отдельных элементов несущих строительных конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановление указанных элементов (п. 14.2 ст. 1 Градостроительного кодекса РФ).

Под реконструкцией объектов капитального строительства (за исключением линейных объектов) Градостроительный кодекс РФ подразумевает изменение параметров объекта капитального строительства, его частей (высоты, количества этажей, площади, объема), в том числе надстройку, перестройку, расширение объекта капитального строительства, а также замену и (или) восстановление несущих строительных конструкций объекта капитального строительства, за исключением замены отдельных элементов таких конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановления указанных элементов (п. 14 ст. 1 Градостроительного кодекса РФ).

Представители Минфина России при определении терминов "капитальный ремонт" и "реконструкция" рекомендуют руководствоваться, в частности, Положением о проведении планово-предупредительного ремонта производственных зданий и сооружений МДС 13-14.2000, утвержденным постановлением Госстроя СССР от 29.12.1973 N 279 (далее - Положение N 279) (письмо Минфина России от 23.11.2006 N 03-03-04/1/794).

Кроме того, представители Минфина России рекомендуют для более детальной конкретизации понятия "реконструкция" обращаться в Министерство регионального развития РФ (письмо Минфина России от 15.02.2012 N 03-03-06/1/87).

Согласно п. 3.11 Положения N 279 к капитальному ремонту производственных зданий и сооружений относятся такие работы, в процессе которых производится смена изношенных конструкций и деталей зданий и сооружений или замена их на более прочные и экономичные, улучшающие эксплуатационные возможности ремонтируемых объектов, за исключением полной смены или замены основных конструкций, срок службы которых в зданиях и сооружениях является наибольшим (каменные и бетонные фундаменты зданий и сооружений, все виды стен зданий, все виды каркасов стен, трубы подземных сетей, опоры мостов и др.). Перечень работ по капитальному ремонту приведен в Приложении 8 (далее - Перечень) к Положению N 279.

Таким образом, из норм законодательства следует, что капитальный ремонт основных средств производится в целях сохранения их первоначальных характеристик, улучшения эксплуатационных возможностей, а реконструкция направлена увеличение (улучшение) этих характеристик или на создание новых. После проведения ремонтных работ не меняется технологическое (служебное) назначение основных средств, не происходит усовершенствование производства и не повышаются его технико-экономические показатели (смотрите дополнительно письмо Минфина России от 13.12.2010 N 03-03-06/1/772).

В рассматриваемой ситуации организация планирует произвести в здании работы по замене полов, потолочных покрытий, ремонту стен с переносом ненесущих перегородок.

Согласно Перечню частичная (более 10% общей площади пола в здании) или сплошная смена всех видов полов и их оснований относится к капитальному ремонту. Признаются работами по капитальному ремонту зданий также замена в здании изношенных перегородок на более прогрессивные конструкции всех видов перегородок, а также частичная перепланировка с увеличением общей площади перегородок не более 20%. Ремонт штукатурки потолков с предварительной отбивкой штукатурки (до 10% оштукатуренной поверхности стен и потолков), согласно Приложению 3 к Положению N 279, относится к работам по текущему ремонту.

Как мы поняли из вопроса, организация не предполагает менять назначение ремонтируемого помещения, оно и дальше будет использоваться для торговли. Этот факт, по нашему мнению, является также аргументом в пользу того, что планируемые работы не являются реконструкцией, а относятся к ремонтным.

Аналогичную позицию занимают представители Минфина России в письмах от 24.03.2010 N 03-03-06/4/29, от 18.04.2006 N 03-03-04/1/358 при рассмотрении вопросов по схожим ситуациям.

Таким образом, учитывая изложенное, считаем, что стоимость работ по замене полов, потолочных покрытий, ремонту стен с переносом ненесущих перегородок, организация вправе учесть в целях налогообложения прибыли единовременно в составе расходов на капитальный (текущий) ремонт основных средств.

Однако следует обратить внимание, что на практике, при проверках, в случае проведения организацией перепланировки помещений, сноса и монтажа перегородок (независимо от уменьшения или увеличения их общей площади), налоговые органы квалифицируют такие работы как реконструкцию помещения.

Мнение налоговых органов о том, что расходы организации, понесенные в связи с перепланировкой, как в целом здания, так и его отдельных помещений, увеличивают первоначальную стоимость здания, отражено, в частности, в письме УФНС России по г. Москве от 19.09.2007 N 20-12/089231.1.

При этом анализ арбитражной практики показывает, что, в зависимости от конкретной рассматриваемой ситуации, выводы судов по данному вопросу могут быть различными.

Например, в отдельных случаях, если имело место увеличение количества помещений, изменилось качество инженерно-технического обеспечения объекта недвижимости, увеличилась энергетическая нагрузка, изменилось назначение объекта в целом (либо отдельных помещений объекта), суды соглашаются с налоговыми органами в том, что работы по перепланировке следует квалифицировать как реконструкцию (постановления ФАС Уральского округа от 27.06.2011 N Ф09-9075/10-С3, ФАС Поволжского округа от 21.09.2010 N А65-33483/2009. ФАС Московского округа от 06.08.2007 N КА-А40/7305-07-А).

В то же время некоторые суды указывают, что перепланировка сама по себе не определяет характера работ и может быть элементом как реконструкции, так и капитального ремонта. Понятие "перепланировка" не содержится в нормах п. 2 ст. 257 НК РФ как элемент, определяющий наличие соответственно "реконструкции" или иных работ, стоимость которых должна относиться на увеличение первоначальной стоимости основного средства. Перераспределение площади помещений внутри здания не является согласно положениям НК РФ основанием для признания работ реконструкцией. Перепланировка здания может и не приводить к изменению его основных технико-экономических показателей (например, к увеличению общей площади) в целом, равно как и к изменению его технологического (служебного) назначения (постановления ФАС Уральского округа от 21.07.2011 N Ф09-4274/11, ФАС Центрального округа от 30.12.2010 N А68-1971/10. ФАС Московского округа от 07.09.2009 N КА-А40/6263-09). Аналогичное мнение высказано в постановлениях ФАС Уральского округа от 19.09.2012 N Ф09-8315/12, ФАС Северо-Кавказского округа от 20.03.2012 N А53-21781/2010. ФАС Северо-Западного округа от 07.11.2006 N А56-13460/04, от 25.09.2006 N А56-28039/2005, ФАС Московского округа от 28.09.2006 N КА-А40/7292-06. Стоит отметить, что суды, принимая решение в пользу налогоплательщика, учитывают то обстоятельство, что налоговая инспекция не представила доказательств того, что произведенные работы повлекли переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществлялись по проекту реконструкции основных средств.

Учитывая неоднозначность приведенной арбитражной практики, полагаем, что при единовременном учете в расходах в целях исчисления налога на прибыль стоимости работ по перепланировке помещений здания существует вероятность возникновения претензий налоговых органов и данную позицию организации, возможно, придется отстаивать в судебном порядке.

В качестве доказательств того, что работы по перепланировке являются ремонтом, организация может заказать техническую экспертизу состояния объекта и строительно-ремонтной документации. Результаты данных исследований помогут подтвердить, что в результате ремонтно-строительных работ основные технико-экономические показатели здания в целом не изменились.

Так, в постановлении ФАС Московского округа от 24.11.2008 N КА-А40/10938-08 судьи, признавая произведенные налогоплательщиком расходы ремонтными, учли тот факт, что в договорах, сметах, актах выполненных работ отсутствуют какие-либо сведения об улучшении (повышении) ранее принятых нормативных показателей функционирования здания (срок полезного использования, мощность, качество применения и т.п.) или об изменении технико-экономических показателей здания (количества и площади помещений, строительного объема и общей площади здания, вместимости, пропускной способности и т.д.). Основанием для выполнения ремонтных работ послужили результаты обследования Технической службой налогоплательщика соответствия текущего состояния показателей нормативным показателям функционирования здания и оценки рисков потерь от их ухудшения.

Напоминаем, что любые расходы организации, в том числе и на ремонт, в первую очередь должны удовлетворять требованиям, предъявляемым к расходам ст. 252 НК РФ, согласно которой расходы принимаются в уменьшение налогооблагаемой прибыли только в случае, если они признаются экономически обоснованными, документально подтвержденными и произведены для осуществления деятельности, направленной на получение дохода.

Документальное оформление ремонтных работ

В силу п. 1 ст. 252 НК РФ под документально подтвержденными расходами понимаются затраты, в частности, подтвержденные документами, оформленными в соответствии с законодательством РФ.

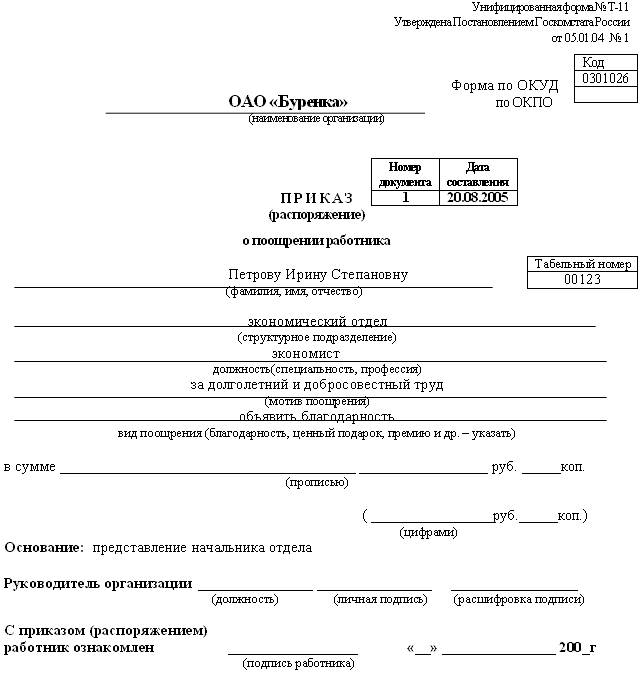

Все формы первичных учетных документов утверждаются руководителем экономического субъекта, а разрабатываются лицом, на которое возложено ведение бухгалтерского учета (ч. 4 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ)).

Закон N 402-ФЗ не предусматривает обязательного применения документов, которые содержатся в альбомах унифицированных форм. Однако при разработке собственных первичных учетных документов организации могут в качестве образца использовать и унифицированные формы, утвержденные Госкомстатом России.

Первичные учетные документы принимаются к учету, если они содержат обязательные реквизиты, указанные в ч. 2 ст. 9 Закона N 402-ФЗ. При составлении собственных документов можно воспользоваться правилами по оформлению документов, приведенными в ГОСТ Р 6.30-2003 "Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов".

Документами, подтверждающими ремонтный характер работ, могут быть:

- положение организации о ремонтах, в котором четко прописано, какие виды работ относятся к капитальному ремонту (виды работ должны соответствовать Перечню);

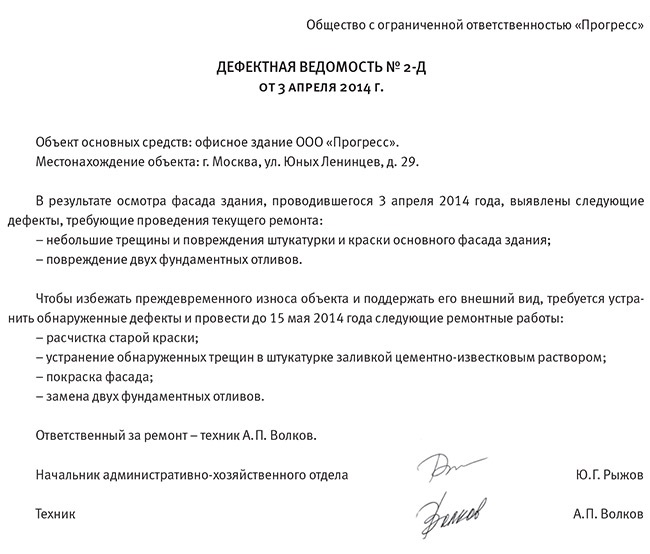

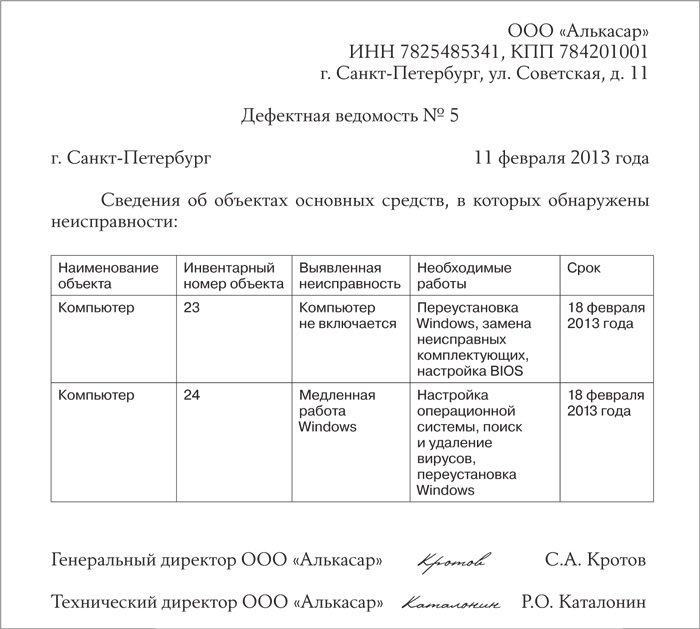

- приказ на осмотр здания, акт технического обследования объекта с указанием обнаруженных дефектов, мер по их устранению и сроков выполнения, дефектная ведомость;

- сметная и техническая документация на проведение ремонта, договоры на ремонтные работы, акты приемки-передачи выполненных работ, счета-фактуры, платежные поручения (письмо Минфина России от 06.03.2007 N 03-03-06/1/149).

При проведении ремонта собственными силами подтверждающими документами будут также являться первичные документы по передаче материалов в ремонт (например требование-накладная по форме М-11), начислению оплаты труда.

Независимо от способа проведения ремонта (хозяйственным или подрядным способом) считаем целесообразным после завершения ремонта оформить также Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств. При этом организация может воспользоваться унифицированной формой N ОС-3, утвержденной Постановлением Госкомстата РФ от 21.01.2003 N 7 (либо разработать на основе акта N ОС-3 собственную форму документа).

В случае проведения ремонта подрядным способом (с привлечением специализированной организации) расходы признаются в соответствии с п. 2 ст. 272 НК РФ на дату подписания организацией акта приемки-передачи работ по ремонту объекта. При осуществлении ремонта хозяйственным способом на основании ст. 272 НК РФ расходы, понесенные организацией, признаются для целей налогообложения на дату списания строительных материалов на выполнение ремонтных работ, на дату начисления заработной платы рабочим, занятым на ремонтных работах, на дату признания начисленной амортизации (по основным средствам, используемым для проведения ремонта) и т.д.

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

23 декабря 2013 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Согласно п. 11 ст. 1 Градостроительного кодекса РФ к линейным объектам относятся линии электропередачи, линии связи (в том числе линейно-кабельные сооружения), трубопроводы, автомобильные дороги, железнодорожные линии и другие подобные сооружения.

Как провести в бухгалтерии в авансовом отчете расходы на ремонт помещения? слышала, что необходима смета на материалы? как ее составить и необходимо ли что-то еще?

Герда Гений (94127) 4 года назад

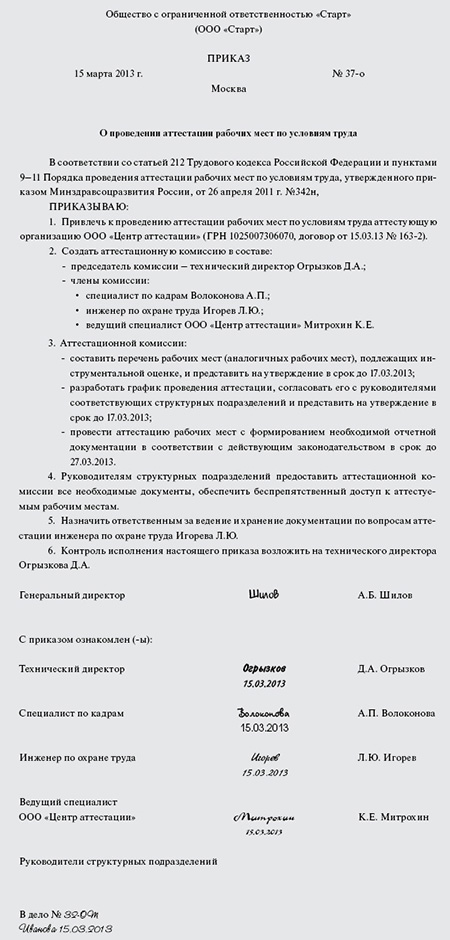

Организация должна иметь приказ руководителя о проведении ремонта. В нем нужно указать исполнителей ремонтных работ (собственными силами, то есть хозяйственным способом, или с привлечением подрядных организаций). состав комиссии по организации ремонта и приемки из ремонта объекта основных средств, сроки проведения ремонта, ответственных лиц за подготовку объекта к ремонту, за организацию и проведение ремонта, а также обеспечение безопасности при проведении ремонтных работ и пуск объекта в эксплуатацию.

При проведении ремонта подрядным способом необходимо заключить договор подряда на проведение ремонтных работ со специализированной организацией и утвердить проектно-сметную документацию.

Если ремонт будет проводиться хозяйственным способом, то подтверждающими могут быть такие документы, как смета расходов на ремонт, план и график проведения ремонта. В этих документах следует указать наименование ремонтируемых объектов, подробный перечень и объемы работ (по видам). перечень и количество материалов, необходимых для ремонта. Кроме того, к подтверждающим документам относятся накладная на внутреннее перемещение объектов основных средств (по форме N ОС-2), счета и товарные накладные от поставщиков материалов, использованных для ремонта, накладные на отпуск материалов для ремонта, лимитно-заборные карты, требования-накладные на передачу материальных ценностей, расчетно-платежные ведомости на выплату зарплаты работникам, проводившим ремонт, бухгалтерские справки и др.

После окончания ремонта (независимо от того, выполнен он хозяйственным или подрядным способом) нужно заполнить форму N ОС-3 "Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств". В нем отражаются виды ремонтных работ и их стоимость.

Помимо акта по форме N ОС-3, данные о выполненных работах нужно отразить в разд. 6 "Затраты на ремонт" инвентарной карточки учета объекта основных средств по форме N ОС-6.При выполнении работ подрядным способом необходим акт о приемке выполненных работ (форма № КС-2) и справка о стоимости выполненных работ и затрат (форма № КС-3).

Материалы для ремонта приходуются на основании товарных и (или) кассовых чеков по авансовому отчету. Затем передаются собственным работникам по накладной М-15 или подрядчику, если в договоре предусмотрены работы с использованием материалов заказчика. После выполнения работ подрядчик составляет отчет об использовании материалов заказчика. Если своими силами, то составляется собственный акт об использовании материалов для ремонта, который подписывает комиссия, назначенная приказом директора и утверждает директор.

alex Искусственный Интеллект (128311) 4 года назад

уже не первый раз замечаю - полноценность ответов

- откуда всё тырите. )

alex Искусственный Интеллект (128311) 4 года назад

Смотря как проводился ремонт.

Варианты: подрядно или хозспособом ( при наличии штатной ремонтной службы)

Смет на материалы не бывает. Бывают накладные и чеки.

Смета - это на работы.

мало информации для полного ответа.

СОЛОМОН Мыслитель (7927) 4 года назад

Сметы делаются по ГК только на капитальный ремонт.

на текущий ремонт нет обязанности делать сметы.

имейте ввиду, если всё-таки Вы сделаете сметы - то надо делать строго по правилам (ТЕРы ФЕРРы и т. п.) - иначе ИФНС при проверке может забраковать их и, соответственно ваши затраты на ремонт!

Великий Мыслитель (9004) 4 года назад

договор с подрядчиком на выполнение работы.

чеки на материалы и расходники

Источник: форум малого бизнеса http://идеи-дела. рф/

Общество планирует произвести собственными силами текущий ремонт офиса. Какими документами должны быть оформлены расходы на ремонт? Требуется ли оформление для проведения ремонта приказа руководителя Общества?

Правила ведения бухгалтерского учета не устанавливают особенности оформления материальных расходов в виде строительных материалов, использованных для ремонта офисных помещений, если ремонтные работы осуществляются собственными силами организации.

Типовая форма требования-накладной (форма № М-11) содержит графы «Код вида операции», «Корреспондирующий счет», «Код аналитического учета», через содержание которых может быть выражено, что материалы отпущены для ремонта со склада для ремонта конкретного офиса.

Требование-накладная содержит также строку «Разрешил», в которой может содержаться подпись ответственного работника Общества (например, Генерального директора, заместителя Генерального директора), разрешившего отпуск и использование соответствующих материалов при выполнении ремонтных работ.

Вместо разрешительной подписи в требовании-накладной на отпуск материалов Обществом (его учетной политикой) может быть предусмотрено оформление сметы на ремонт и отпуск материалов для проведения ремонта, а также списание стоимости материалов на расходы на основании не указанного требования-накладной, а акта на списание (п. 98 Методических указаний по бухгалтерскому учету материально-производственных запасов (утв. Приказом Минфина РФ от 28.12.2001 г. № 119н). Однако применение данных методов учета в качестве одного из возможных способов документального оформления материальных расходов применяется по усмотрению организации, является элементом ее учетной политики в большей мере характеризует лишь систему внутреннего контроля за использованием материалов, а не собственно оправданность произведенных материальных расходов.

Расходы на оплату труда работников Общества, занятых ремонтом офиса, оформляются в общеустановленном порядке (трудовыми договорами, штатным расписанием, табелем учета рабочего времени и расчетной ведомостью), если только оплата труда за время ремонта не оплачивается на специальных условиях (например, по сдельным расценкам).

Для признания в бухгалтерском учете и для целей налогообложения расходов на ремонт офиса оформление приказа руководителя не требуется (по аналогии с большинством текущих операций, осуществляемых Обществом, таких как отпуск со склада канцелярских товаров, эксплуатация автомобиля с осуществлением соответствующих расходов и др.). Если же оплата труда работников, осуществляющих ремонт офиса, будет производиться по сдельным расценкам, то начисление заработной платы требует оформления соответствующих документов (например, наряда на производство работ) по форме, разработанной Обществом самостоятельно.

Если Общество будут заключены срочные трудовые договоры с работниками, привлеченными непосредственно для выполнения ремонта офиса, основанием для начисления заработной платы им могут служить Акт о приеме работ, выполненных по срочному трудовому договору, заключенному на время выполнения определенной работы (форма № Т-73, утв. Постановлением Госкомстата РФ от 05.01.2004 г. № 1).

Одновременно обращаем внимание, что офисные помещения, в которых Общество планирует осуществить текущий ремонт, принадлежат Обществу на праве аренды. В связи с этим расходы, связанные с проведением ремонта, могут быть признаны в бухгалтерском учете и учтены Обществом при исчислении налога на прибыль только при условии, что по условиям договора аренды обязанность по проведению текущего ремонта помещений не возложена на арендодателя (п. 2 ст. 616 ГК РФ).

У нас некоммерческая общественная организация на УСН. В марте в одном из помещений офиса произошел залив ламината из-за лопнувшей в кране прокладки. Вину управляющей компании в этом нет. Мы приобрели ламинат и силами своих сотрудников (у них нет в должностных обязанностях ремонта помещений) перестелили его. Подскажите: 1. На какой счет необходимо приходовать ламинат в нашем случае 2. Какие документы нам необходимо оформить для отражения факта замены.

ОтветУказанные операции отражайте как текущий ремонт хозяйственным способом.

1. На текущие расходы.

Дебет 10 Кредит 60

Дебет 26 Кредит 10

- отражено списание ламината на цели текущего ремонта.

2. Для оформления факта замены потребуются следующие документы:

- акт о выявленных неисправностях (или дефектная ведомость);

- приказ руководителя о необходимости замены пола;

- требование-накладная на списание материалов.

Почему этот документ важен: С помощью акта вы легко обоснуете расходы на ремонт имущества компании.

В чем часто ошибаются: Забывают сделать отметки о том, какие работы выполнены и когда.

Когда потребуется документ и по какой форме его лучше составитьДопустим, оборудование или какое-то другое основное средство, которое ваша компания использует в своей деятельности, вышло из строя. Другими словами, требуется ремонт. Суммы, которые придется в связи с этим потратить, вы сможете списать в налоговом учете в составе прочих расходов (п. 1 ст. 260, подп. 48 п. 1 ст. 264 Налогового кодекса РФ). При этом не важно, кто будет выполнять ремонтные работы — ваша компания собственными силами или же сторонний исполнитель.

Но чтобы признать затраты на ремонт, нужно их обосновать. То есть доказать, что без починки имущество было бы дальше невозможно использовать в работе.

Раньше при ремонте основных средств вам приходилось оформлять кучу бумаг. Выявив дефект или неисправность, вы сначала заполняли акт или ведомость. Далее, если ремонтом занималось подразделение компании, обычно делали накладную на внутреннее перемещение по форме № ОС-2. Если же объект чинили на месте, накладную не заполняли.

Когда же ремонтом занималась сторонняя организация, приходилось составлять в двух экземплярах дефектную ведомость. После починки же всегда оформляли акт по форме № ОС-3. То есть этот акт был нужен как при ремонте хозспособом (не важно, перемещали имущество или нет), так и подрядным.

Но с 2013 года составить документы по ремонту можно проще. Ведь больше не нужно применять унифицированные формы первички. Вы вправе самостоятельно разработать свои бланки. Главное утвердите свою форму документа в приложении к учетной политике.

Мы предлагаем вам универсальный вариант: объединить несколько бумаг в одну. То есть в документе вы и дефекты зафиксируете, и факт передачи его исполнителям работ, и приемку вещи обратно. Образец такого удобного бланка вы найдете ниже. В нем есть тот минимум информации, без которого не обойтись. А дальше подскажем, как его лучше заполнить.

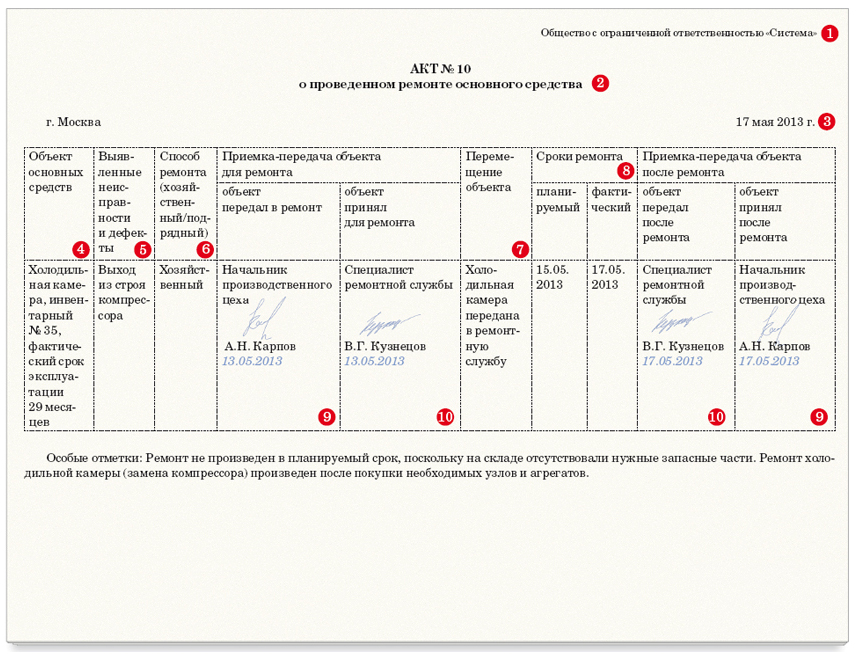

В акте, как и в любом первичном документе, должны быть все реквизиты, предусмотренные частью 2 статьи 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ. Поэтому в шапке документа напишите название компании (1) и наименование самого бланка (2). Мы назвали его «Акт о проведенном ремонте основного средства». Не забудьте также отметить дату, когда составили акт (3).

Поскольку вы объединяете в акте несколько событий, выделите следующее. Напишите, какой объект сломался (4). Далее отразите в документе выявленные дефекты и неисправности (5). Это условно получится первый блок содержательной части акта.

Во втором блоке напишите, как именно вы будете ремонтировать имущество: своими силами или передадите на сторону (6).

Если вы выбрали подрядный способ (то есть второй), исполнитель оформит и выдаст вам свои документы. Обычно это предварительный заказ-наряд (его заполняют при передаче объекта для диагностики и ремонта). Плюс в процессе починки могут быть выявлены дополнительные дефекты, которые подрядчик предложит устранить. Поэтому часто бывает так: по факту работ больше, чем планировали изначально. В связи с этим обычно делают окончательный заказ-наряд и акт приемки-передачи объекта. Подчеркнем, что все эти документы заполняет исполнитель. Со стороны же вашей компании нужно только расписаться в готовых документах. То есть, по сути, вам нужно оформить не полноценный акт ремонта, а только дефектную ведомость. Остальные отметки делать не обязательно. Ведь подрядчик предоставит вам вполне достаточный пакет документов, на основании которых вы сможете и расходы списать, и НДС к вычету поставить.

Ваша компания ремонтирует объект собственными силами? Тогда сделайте отметку о том, будете ли перемещать имущество в другое подразделение или нет (7). И тут же стоит зафиксировать сроки ремонта: планируемый и реальный (8).

Потребуются и подписи работников. Во-первых, того, кто передает основное средство в починку, а также забирает отремонтированный объект (9). Во-вторых — ответственного за выполненный ремонт (10). При этом проверьте, чтобы были вписаны фамилии с инициалами и должности таких сотрудников.

Вдобавок можно предусмотреть дополнительные строки «Особые отметки». Например, здесь можно написать какие-либо рекомендации на будущее, причины задержки с ремонтом и пр.

Важная детальАвтономное учреждение (школа) в целях подготовки к новому учебному году провело текущий ремонт учебных кабинетов своими силами, в связи с чем были закуплены краска, лак, фанера и т.д. Вопрос: 1. Какие документы, кроме акта на списание, необходимы чтобы списать материалы для текущего ремонта (читала что нужны приказ на проведение текущего ремонта, дефектная ведомость, смета и акт выполненных работ)? 2. Как правильно оформить данные документы, прошу привести примеры?

ОтветНеобходимость проведения ремонтных работ должна быть подтверждена документально. Таким документом может быть акт о выявленных неисправностях (дефектах) основного средства (дефектная ведомость). Можно использовать самостоятельно разработанный бланк, например, акт о выявленных неисправностях (дефектах) основного средства. Примерная форма акта приведена ниже. Также учреждению целесообразно составить смету на проведение ремонтных работ. Если ремонт ведется собственными силами, то расходы на его проведение отражаются по соответствующим статьям затрат и, как правило, ограничиваются стоимостью использованных материалов.

При ремонте своими силами для подтверждения выполнения ремонтных работ потребуются:

– документы, в которых отражена оплата приобретенных материалов для проведения работ;

– акт на списание материальных запасов (ф. 0504230), отражающий расходование материалов.

Данный акт применяется для оформления решения о списании материальных запасов и служит основанием для отражения в бухгалтерском учете учреждения выбытия со счетов бухучета материальных запасов. В случае если расходование материальных запасов производится на основании документов, утвержденных руководителем учреждения, они прилагаются к Акту (Методические указания по применению форм первичных учетных документов, утвержденные приказом Минфина России от 15.12.2010 г. № 173н). В графе 8 «Направление расхода» данного акта указывается соответствующее основание (ремонт определенного объекта). Если имеются какие-то распорядительные документы руководителя о ремонте (приказ, расчеты, сметы) – они прилагаются к акту. Пример заполнения акта на списание материальных запасов (ф. 0504230) приведен ниже.

Подтверждение объема фактически выполненных работ может осуществляться на основании акта, оформленного по форме, утвержденного в составе учетной политики учреждения. Формы № КС-2 или № КС-3 в данном случае не подходят.

Заключительный этап оформления хозяйственных операций, связанных с текущим ремонтом зданий (сооружений) - оформление Акта приемки-сдачи отремонтированных, реконструированных и модернизированных объектов основных средств (форма 0306002). При осуществлении текущего ремонта хозяйственным способом данный Акт составляется в одном экземпляре, подписывается членами приемочной комиссии или лицом, уполномоченным на приемку объектов основных средств, утверждается руководителем организации или уполномоченным им лицом и сдается в бухгалтерию. Пример заполнения Акта приемки-сдачи отремонтированных, реконструированных и модернизированных объектов основных средств (форма 0306002) приведен ниже.

1. Рекомендация:Как документально оформить проведение ремонта основных средств

Необходимость проведения ремонтных работ должна быть подтверждена документально (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ. п. 7 Инструкции к Единому плану счетов № 157н ). Таким документом может быть акт о выявленных неисправностях (дефектах) основного средства (дефектная ведомость).* Для некоторых отраслей предусмотрены унифицированные формы таких документов. Например, для оформления выявленных дефектов подъемно-транспортного оборудования морских торговых портов используется дефектная ведомость. утвержденная постановлением Минтранса России от 9 января 2004 г. № 2. Дефекты основных элементов трубопроводов тепловых электростанций отражаются в ведомости дефектов трубопроводов (утверждена постановлением Госгортехнадзора России от 18 июня 2003 г. № 94 ).

Если унифицированной формы документа, подтверждающего обнаруженные дефекты, не установлено, используйте самостоятельно разработанный бланк, например, акт о выявленных неисправностях (дефектах) объекта основных средств. Главное, чтобы самостоятельно разработанный бланк содержал все обязательные реквизиты, перечисленные в пункте 7 Инструкции к Единому плану счетов № 157н. В акте необходимо указать неисправности основного средства и предложения по их устранению.

Количество экземпляров акта о выявленных неисправностях (дефектах) основного средства (дефектной ведомости) будет зависеть от того, кому принадлежит имущество и кто будет делать ремонт. Если учреждение решило своими силами отремонтировать основные средства, достаточно одного экземпляра. Если работы будет выполнять сторонний подрядчик, акт (дефектную ведомость) лучше заполнить в нескольких экземплярах по числу участвующих в ремонте организаций. В этом случае документы должны подписать представители всех задействованных сторон.*

Если ремонтируется новое оборудование, неисправность которого была выявлена при его монтаже (т. е. до принятия на учет в качестве основного средства), используется акт о выявленных дефектах оборудования (форма № ОС-16 ).

При передаче основного средства в ремонт в специальное подразделение учреждения (например, ремонтную службу) следует составить накладную на внутреннее перемещение по форме № ОС-2 (0306032). Если при ремонте местонахождение основного средства не меняется, накладную составлять не нужно. Такой порядок следует из указаний. утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7 .

Если учреждение выполняет ремонтные работы не собственными силами, с исполнителями должен быть заключен договор подряда (ст. 702 ГК РФ ).

Главбух советует: если объект основных средств передается подрядчику для длительного ремонта, оформите акт о приеме-передаче объекта основных средств в ремонт. В случае утраты (порчи) объекта основных средств подписанный акт позволит учреждению потребовать у подрядчика возмещения причиненных убытков (ст. 714 и 15 ГК РФ). При отсутствии такого акта доказать передачу данного объекта основных средств подрядчику будет затруднительно.

В договоре подряда может быть прописано, что материалы для ремонта основного средства заказчик передает подрядчику (ст. 704 ГК РФ ). При передаче материалов составьте накладную на отпуск материалов на сторону (ф. 0315007 ). На ее основании в учете отразите перемещение материальных запасов. Для контроля за ними к аналитическому счету 0.105.00.000. на котором учитываются передаваемые материальные запасы, можно открыть субсчет «Материальные запасы у подрядчика».

По окончании ремонта подрядчик должен сдать заказчику отчет об израсходованных материальных запасах (ст. 713 ГК РФ ). На основании полученного отчета материальные запасы нужно списать на счета учета затрат.

По окончании ремонтных работ составляется акт о приеме-сдаче отремонтированных основных средств по форме № ОС-3. Его заполняют независимо от того, хозяйственным или подрядным способом выполнен ремонт. Только в первом случае учреждение оформляет бланк в одном экземпляре, а во втором – в двух (для себя и для подрядчиков). Акт подписывается:

После этого акт утверждает руководитель учреждения, и его передают бухгалтеру. При получении акта сведения о проведенном ремонте отразите в инвентарной карточке учета основного средства по форме № 0504031 (№ 0504032 ). Об этом сказано в указаниях. утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7. и Методических указаниях. утвержденных приказом Минфина России от 15 декабря 2005 г. № 173н .

Если подрядчик проводил ремонтные работы здания (сооружения или помещения), которые признаются строительно-монтажными, то дополнительно к акту по форме № ОС-3 (0306002) должны быть подписаны акт приемки по форме № КС-2 и справка о стоимости выполненных работ и затрат по форме № КС-3. утвержденные постановлением Госкомстата России от 11 ноября 1999 г. № 100 .

2. Статья: Списываем материалы для ремонта

Какие документы нужно оформить для списания стройматериалов на выполнение в учреждении ремонтных работ хозспособом?

В рассматриваемом случае основание для списания строительных материалов – Акт о списании материальных запасов ( ф. 0504230 ). Данный акт применяется для оформления решения о списании материальных запасов и служит основанием для отражения в бухгалтерском учете учреждения выбытия со счетов бухучета материальных запасов. В случае если расходование материальных запасов производится на основании документов, утвержденных руководителем учреждения, они прилагаются к Акту ( Методические указания по применению форм первичных учетных документов, утвержденные приказом Минфина России от 15 декабря 2010 г. № 173н ).

В графе 8 «Направление расхода» данного акта указывается соответствующее основание (ремонт определенного объекта). Если имеются какие-то распорядительные документы руководителя о ремонте (приказ, расчеты, сметы) – они прилагаются к акту.*

Другие документы, относящиеся к ремонту (например, табеля учета рабочего времени, накладные), являются основанием для отражения в учете иных соответствующих операций – начисления оплаты, перемещения материалов и т. д.

3. Статья:Ремонт офиса: подтверждение затрат

Какими документами оформить ремонт офиса собственными силами, а какими – с привлечением подрядчика?

Порядок оформления документов при ремонте помещений различного назначения не урегулирован. Организации самостоятельно разрабатывают систему внутреннего документооборота.

Например, для подтверждения экономической обоснованности расходов, связанных с ремонтом офиса, организация может составить акт осмотра офиса комиссией с указанием показаний для ремонта. Перечень необходимых работ следует утвердить приказом руководителя с назначением ответственного исполнителя. По перечню составляется смета на ремонт. В ней основными позициями будут объем работ и расчет необходимого количества материалов. Стоимостные показатели в такой смете будут играть условную роль. Здесь главное – не допустить перерасхода материалов либо обосновать его. Списание материалов можно оформлять актами, форма которых подлежит утверждению учетной политикой.* В них для списываемых материалов рекомендуется предусмотреть позиции: «По норме на объем выполненных работ», «Перерасход», «Экономия». В случае отклонения фактического списания материалов от нормы решения по таким отклонениям принимаются руководителем организации на основании служебной записки ответственного лица. Если допущен перерасход, то в случае признания его обоснованным стоимость перерасхода материалов подлежит учету в составе налоговых расходов.

В противном случае он покрывается за счет виновных лиц или за счет собственных средств организации без учета для целей налогообложения. Окончание ремонта можно оформить актом произвольной формы. Формы № КС-2 или № КС-3 в данном случае не подходят. Впрочем, можно оформить и № КС-2. подписав его в одном экземпляре.*

Если ремонт производится подрядчиком, то к договору с ним следует приложить смету с объемами работ и расчетом их стоимости. Утвержденная заказчиком смета будет являться обоснованием цены договора подряда. Ремонтные работы можно принимать по форме № КС-2. В ней отражаются объемы завершенных работ, по которым к заказчику переходят риски случайной гибели или повреждения результатов работ. Приемка работ производится в соответствии со статьей 753 ГК РФ и условиями договора.

ЖУРНАЛ «УЧЕТ В СТРОИТЕЛЬСТВЕ», № 9, СЕНТЯБРЬ 2009

4. Статья:Учет затрат на ремонт школы

Субъекты РФ должны отчитываться о числе общеобразовательных учреждений, здания которых находятся в аварийном состоянии или требуют капремонта*. Расскажем о том, на какие нюансы учета расходов надо обратить внимание в данном случае.

Что считается ремонтом

Ремонт основных средств следует отличать от иных мероприятий по восстановлению основных средств – реконструкции, модернизации и дооборудования.

Указания о порядке применения бюджетной классификации РФ, утвержденные приказом Минфина России от 21 декабря 2012 г. № 171н. устанавливают следующий перечень работ, которые относятся к текущему и капитальному ремонту (реставрации) нефинансовых активов:

устранение неисправностей (восстановление работоспособности) отдельных объектов нефинансовых активов, а также объектов и систем (охранная, пожарная сигнализация, система вентиляции и т.п.), входящих в состав отдельных объектов нефинансовых активов;

поддержание технико-экономических и эксплуатационных показателей объектов нефинансовых активов (срок полезного использования, мощность, качество применения, количество и площадь объектов, пропускная способность и так далее) на изначально предусмотренном уровне;

проведение некапитальной перепланировки помещений;

реставрация нефинансовых активов, за исключением работ, носящих характер реконструкции, модернизации, дооборудования.

Как правило, ремонты в образовательных учреждениях проводятся согласно системе планово-предупредительного ремонта. Она предполагает разработку и утверждение плана и сметы всех видов ремонтов на очередной финансовый год и на ближайшую перспективу (три–пять лет).

При разработке плана учитываются техническое состояние зданий и сооружений, необходимость замены конструктивных элементов, обеспечения нормального температурно-влажностного режима в помещениях школы и иные характеристики. Смета ремонта рассчитывается по объемам планируемых работ (с учетом потребности в материальных запасах). При этом могут отдельно планироваться и оцениваться ремонты, проводимые подрядным способом и собственными силами (хозяйственным способом). *

Для целей бухгалтерского учета основное отличие всех видов ремонта (текущего, капитального и среднего) от иного восстановления основных средств заключается в том, что расходы на ремонт не увеличивают первоначальную (балансовую) стоимость активов, а списываются на увеличение текущих расходов.

В государственных и муниципальных учреждениях ремонт, как правило, финансируется за счет субсидий на выполнение госзадания (иногда капитальный ремонт может финансироваться за счет субсидий на иные цели), а мероприятия по восстановлению, увеличивающие первоначальную стоимость основных средств, – за счет субсидий на цели осуществления капитальных вложений (код финансового обеспечения – «6»).

Для финансирования расходов на ремонт основных средств могут привлекаться не только средства бюджета, но и собственные средства учреждения (полученные от приносящей доход деятельности).

Ремонтные работы на объектах, используемых в основной деятельности, как правило, финансируются за счет средств субсидий, выделяемых на финансирование государственных и муниципальных услуг.

Ремонт объектов основных средств, используемых в приносящей доход деятельности, обычно финансируется из собственных средств учреждения, которые получены от соответствующего вида деятельности, согласно плану финансово-хозяйственной деятельности учреждения.

Для учета расходов на ремонт основных средств применяется код 225 «Работы, услуги по содержанию имущества» КОСГУ. Однако Указаниями о порядке применения бюджетной классификации установлено, что по данной подстатье отражаются только расходы по оплате договоров на выполнение работ, оказание услуг, связанных с содержанием нефинансовых активов.

То есть код 225 следует применять только при осуществлении ремонта подрядным способом – когда для выполнения работ привлекаются сторонние специализированные организации.

При этом может возникнуть вопрос: следует ли отражать стоимость материальных запасов, использованных подрядчиком (исполнителем работ) по коду 340 «Увеличение стоимости материальных запасов»? По мнению автора, в подобных случаях следует руководствоваться нормами гражданского законодательства. В соответствии со статьей 704 Гражданского кодекса РФ, если иное не предусмотрено договором подряда, работа выполняется иждивением подрядчика – из его материалов, его силами и средствами. При этом предполагается, что в цену договора включается стоимость и работ, и материалов.

Таким образом, если не заключается отдельный договор или соглашение на поставку материалов для ремонта, оснований для отражения их стоимости по коду 340 нет.

На практике данный вопрос должен решаться на стадии планирования бюджетных средств – если средства будут выделяться общей строкой по коду 225 (без выделения средств на финансирование ремонтных материалов), то договор подряда следует заключать без дополнительных условий.

В этом случае обязательства будут приниматься также в общей сумме.

Если же средства на приобретение материальных запасов выделяются отдельно, по нашему мнению, следует уточнить порядок их отражения в системном бухгалтерском учете – так как складской учет в данном случае вестись не будет (материалы фактически на склад учреждения не поступают).

При проведении ремонта основных средств, используемых в приносящей доход деятельности, соответствующие расходы, как правило, относятся на увеличение себестоимости услуг.

При этом предполагается, что ремонту за счет собственных средств подлежат здания и помещения, используемые при оказании платных образовательных услуг – то есть объекты основных средств общехозяйственного назначения.

Если ремонт ведется собственными силами, то расходы на его проведение отражаются по соответствующим статьям затрат и, как правило, ограничиваются стоимостью использованных материалов. *

Штатные работники образовательного учреждения могут проводить ремонтные работы в рамках своих обязанностей. Поэтому обособление расходов на оплату труда (как в плановых документах, так и при отражении в учете произведенных затрат) работников, занятых ремонтом зданий и помещений школы, представляется необоснованным.

Особенностью ремонтных работ в школах является то, что часть материалов может поступать безвозмездно – от родителей учеников или местных организаций. Такие материалы должны приходоваться по соответствующему счету учета материальных запасов.

Налоговый учет операции

Напомним, что в соответствии с подпунктом 22 пункта 1 статьи 251 Налогового кодекса РФ доходы в виде имущества, безвозмездно полученного государственными и муниципальными образовательными учреждениями на ведение уставной деятельности, при определении налоговой базы по налогу на прибыль не учитываются.

В отношении материалов, полученных от разборки, демонтажа объектов или отдельных конструкций (что может быть обусловлено особенностями проведения ремонта), подобная льгота налоговым законодательством не предусмотрена.

В соответствии со статьей 250 Налогового кодекса РФ стоимость материально-производственных запасов, прочего имущества, полученного при ремонте, модернизации, реконструкции, техническом перевооружении, частичной ликвидации основных средств, учитывается в составе внереализационных доходов.

Таким образом, стоимость материалов, полученных в результате ремонта, увеличивает налоговую базу, но если впоследствии они будут использованы в приносящей доход деятельности образовательного учреждения, их стоимость может быть включена в состав налоговых расходов (в налоговом учете суммы признаются, только если они экономически обоснованы и документально подтверждены).

Важно запомнить

Ремонт в школе может выполняться за счет средств бюджета, доходов от приносящей доход деятельности и взносов родителей учеников.

5. Форма: Акт о выявленных неисправностях (дефектах) основного средства