Рейтинг: 4.9/5.0 (1915 проголосовавших)

Рейтинг: 4.9/5.0 (1915 проголосовавших)Категория: Инструкции

Программа документы ПУ 6 пришла на смену версии ПУ 5. разрабатывается пенсионным фондом и применяется для формирования документов персонифицированного (индивидуального) учета и последующей их сдаче в ПФ. Стоит отметить, что версия ПУ 6 начала действовать с 1 января 2016 года, в то время как версия ПУ 5 больше не действует. Программа постоянно обновляется, поэтому необходимо проверять текущую версию, перед формированием документов.

Применимость программного обеспеченияПрограмма ПУ 6 является бесплатным программным обеспечением, которое разрабатывается программистами Пенсионного Фонда (отделением ПФР по республике Коми). Необходима, как и предыдущая версия ПУ 5 для формирования документов персонифицированного (индивидуального учета) и последующей их сдачи в территориальное отделение ПФР в электронном виде.

Формы, которые заполняются данным программным обеспечением:

Ссылки для скачиванияАктуальное на сегодня версия:

Также необходимо скачать для корректной работы приложения:

Новое в версии 1.0.65.883 от 13.05.2016

* Обновлены компоненты форм до версии 2016.1.216.40 (Q1 2016 SP1)

- Исправлено: при округлении некоторых расчетов могли быть не точности, если 3 знак после запятой равен 5

Новое в версии 1.0.50.880 от 18.03.2016

* Для установки программы используется новый инсталлятор. Рекомендуется сделать архивную копию базы данных и деинсталлировать прошлую версию.

* Контроль окончания предыдущего и начала следующего периода (рекомендуется)

* Добавлено предупреждение при закрытии окна "Формирование пачек РСВ-1" во время формирования.

- Исправлена опечатка в печатной форме СЗВ-М в шапке таблицы "Фимилия" -> "Фамилия"

- В Разделе 2.1 при смене Кода тарифа не обнулялись данные за прошлый период, если был переход с тарифа для которого были данные в прошлом периоде, а для выбранного нет

- Исправлена возможность когда можно было в Разделе 2.1 сохранить две записи с одним Тарифом. При добавлении нескольких записей Раздела 2.1 и до сохранения всей Формы РСВ-1, в режиме редактирования записи Раздела 2.1 можно было сохранить дублируемый Тариф, но при сохранении РСВ-1 была бы ошибка

- Исправлена ошибка при попытке просмотра сформированной пачки XML для удаленной Формы РСВ-1

- В Льготном стаже в Условиях для досрочной трудовой пенсии, максимальное значение показателя Доля ставки увеличено до 2.00

- Не отображался ИНН в таблице с сотрудниками в окне Экспорт DBF

Новое в версии 1.0.46.858 от 05.02.2016

* В заголовок главного окна добавлено название текущей базы данных

* В XML файлах Формата СПВ-2 добавлено пространство имён по умолчанию "schema.pfr.ru", таким образом корневой тэг имеет вид - <ФайлПФР xmlns="http://schema.pfr.ru">

- Исправлена ошибка при сохранении РСВ-1 если в поле "Количество застрахованных лиц" и "Среднесписочная численность" были разряды чисел

- При формировании отменяющей формы СПВ-2 в пачку выводились тэги "ПризнакНачисленияВзносовОПС" и "ПризнакНачисленияВзносовПоДопТарифу"

- При формировании формы XML при значении элемента "ОснованиеТУ" выводился пустой тэг "Коэффициент"

- Добавлено предупреждение при сохранении корр. инд. сведений если незаполнен корр. период.

- Исправлена ошибка при сохранении Формы РСВ-1 при смене номера уточнения.

- Исправлена ошибка пр добавлении стажа в Форме СЗВ-6

- Прочие изменения в интерфейсе и исправления в исходном коде.

Новое в версии 1.0.45.858 от 27.01.2016

* В XML файлах корректирующих сведений Формата СЗВ-6 и СЗВ-6-4 добавлено пространство имён по умолчанию "schema.pfr.ru", таким образом корневой тэг имеет вид - <ФайлПФР xmlns="http://schema.pfr.ru">

* Добавлены предупреждения на удаление записей в Разделах 2.1, 2.4, 3.4, 4, 5

- Исправлен импорт из DBF Код позиции списка, если Код льготного стажа указан "27-2"

- Исправлено создание пустых льготных записей стажа при импорте из DBF

- Исправления в таблицах при работе с несохраненными данными

- Исправлено предупреждение о дублировании данных при добавлении РВ-3 и РСВ-2

- Исправлена ошибка возникающая в определенных ситуациях при сохранении Раздела 4

- Игнорируются действия с таблицей Раздела 2.1 если выбрана итоговая строка

- Небольшие изменения интерфейса

- Оптимизация исходного кода

Налогоплательщик ЮЛ .

Налогоплательщик ЮЛ .

Spu ORB .

Spu ORB .

Адресный классификатор КЛАДР .

Адресный классификатор КЛАДР .

Как заполнить СЗВ-М в ПУ-6на сегодняшний день, можно понять, только начав работать в программе и ознакомившись со сведениями, которые можно найти в интернете. К сожалению, подробных инструкций для работы в 6-й версии «Документы ПУ» пока не существует. Практическому опыту заполнения СЗВ-М в ПУ-6 посвящен данный материал.

Общий порядок, как формировать документы в ПУ-6Работа в ПУ-6 после того, как программа была установлена на компьютер пользователя, начинается с входа в программу. Автоматически предлагается пользователь «Администратор», лучше всего его и оставить. Стандартный пароль для входа «111».

Чтобы обеспечить корректное заполнение реквизитов в документах, на следующем шаге надо заполнить данные о вашей организации. Для этого осуществляем выбор:

Меню — Справочники — Страхователи/работодатели — кнопка «Добавить».

В открывшемся окне последовательно вводим данные в каждую предлагаемую программой вкладку. Закончив ввод, выбираем действие «Сохранить».

ОБРАТИТЕ ВНИМАНИЕ! В ПУ-6 возможно ввести несколько организаций-работодателей. Для каждого нового страхователя операции, приведенные выше, следует повторить.

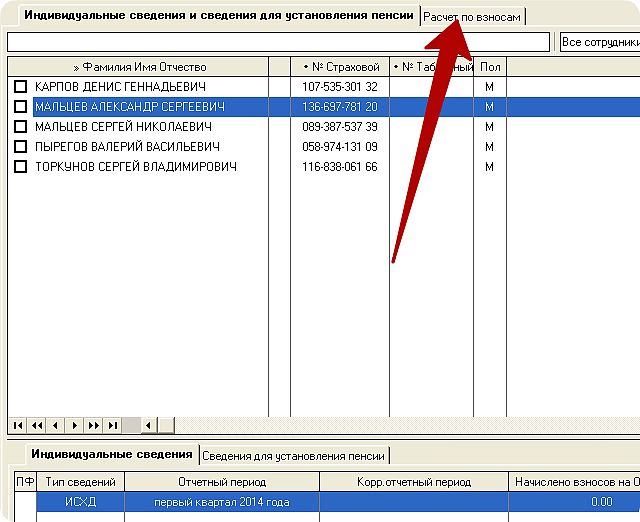

Теперь можно переходить ко внесению сведений о застрахованных лицах.

Доступ к данным сотрудников возможен двумя путями:

В новом окне сначала в верхнем левом углу выбираем работодателя-страхователя (особенно важно, если ПУ-6 используется для нескольких организаций), затем вводим сотрудников. Ввод сотрудников осуществляется через клавишу «Добавить» и заполнение предлагаемых программой таблиц. Не забываем сохранять данные о каждом введенном сотруднике.

Когда все необходимые сведения о сотрудниках внесены и сохранены, возвращаемся в главное меню программы и выбираем кнопку «СЗВ-М». В окне для заполнения отчета снова выбираем организацию-страхователя, жмем «Добавить» и заполняем новый отчет по необходимым параметрам (периоду, типу формы и т. п. согласно постановлению правления Пенсионного Фонда РФ «Об утверждении формы “Сведения о застрахованных лицах”» от 01.02.2016 №83п). Добавление сотрудников в отчет тоже происходит через кнопку «Добавить» в самом отчете. Сотрудников нужно будет выбрать из заполненного справочника индивидуальных сведений.

ОБРАТИТЕ ВНИМАНИЕ! Данный порядок действителен для тех, кто впервые установил ПУ-6 с целью формирования СЗВ-М. Если же ПУ-6 уже использовалось для создания других отчетов в ПФР (например, РСВ-1), то заполнение СЗВ-М может повлечь за собой определенные трудности. В настоящее время ПУ-6 все еще дорабатывается и совершенствуется разработчиками, однако нюансы использования все еще случаются. О них — далее.

Ограничение возможности использовать данные из предыдущих версийВ ПУ-6 нельзя использовать данные предыдущих версий программы «Документы ПУ». Например, нельзя целиком воспользоваться данными из ПУ-5, которая успела полюбиться пользователям за время ее существования. Это связано с тем, что не реализован импорт файлов в формате dbf (позволяющий импортировать документы). Единственное, что доступно, — это импорт данных из других программ в формате xml (импорт списков (таблиц) с данными). Так можно попробовать перенести справочники, чтобы не набивать их вновь вручную.

ОБРАТИТЕ ВНИМАНИЕ! При использовании ПУ-6 для подготовки других отчетов в ПФР и импорте данных из других программ могут возникнуть проблемы с ИНН сотрудников — они не попадают в СЗВ-М. Причина тому — отсутствие сведений по ИНН в «старых» формах отчетов в ПФР, например, в РСВ-1.

Проблемы с ИНН застрахованных лиц для СЗВ-МНа сайте, где можно задавать вопросы разработчикам ПУ-6, сформулирована такая проблема с заполнением СЗВ-М в ПУ-6:

«Если при загрузке СЗВ-М база была пустая, все данные ложатся хорошо. Но если уже загружено РСВ-1, где у работников нет ИНН, то и в СЗВ-М по работникам ИНН в ПУ-6 не попали».

Из ответов разработчиков сложилась следующая картина: в РСВ-1 нет данных об ИНН. Если перед подготовкой СЗВ-М в той же программе загружалась РСВ-1 — программа берет данные из РСВ-1. Соответственно ИНН теряются. Коллективным разумом рекомендованы 2 пути для решения проблемы:

Детальной инструкции, как заполнять отчеты в ПФР в ПУ-6, пока не выпущено. При заполнении отчетов рекомендуем пользоваться общими сведениями о работе в программах ПУ, советами специалистов и нашими материалами.

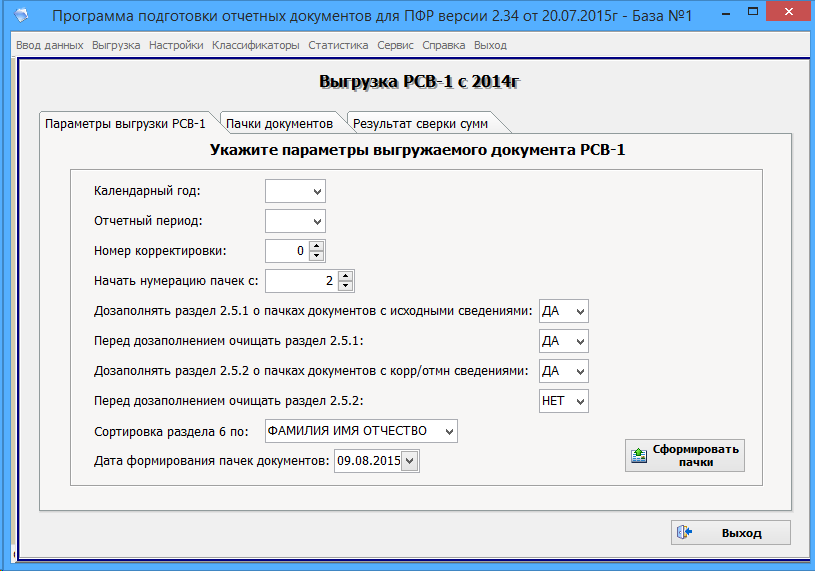

На сегодняшний день доступна версия документы ПУ 6 1.0.24.834 от 20.08.2015 года. Последняя версия документы ПУ 6, скачать бесплатно которую вы можете на нашем сайте или сайте ПФ РФ, это новая программа для подготовки отчетности в пенсионный фонд, в том числе отчета по форме РСВ-1.

На сегодняшний день доступна версия документы ПУ 6 1.0.24.834 от 20.08.2015 года. Последняя версия документы ПУ 6, скачать бесплатно которую вы можете на нашем сайте или сайте ПФ РФ, это новая программа для подготовки отчетности в пенсионный фонд, в том числе отчета по форме РСВ-1.

Следить за обновлениями программы вы можете непосредственно на официальном сайте ПФ РФ. Помимо Документы ПУ 6 в 2015 году продолжает применяться и программа документы ПУ 5. подробнее о которой смотрите по приведенной ссылке. Для того чтобы войти в программу вам потребуется пароль. Пароль для входа: 111.

Документы ПУ 6 Microsoft Visual C++ 2010 x86 Драйвер для работы импорта из DBFВ следующем видео наглядно показано, как установить программу Документы ПУ 6.

Сроки сдачи отчетности РСВ-1 в 2015 году

Сроки сдачи отчетности РСВ-1 в 2015 году Новая форма РСВ-1 2014 года с образцами заполнения

Новая форма РСВ-1 2014 года с образцами заполнения Выписка из ЕГРЮЛ бесплатно всего за несколько минут

Выписка из ЕГРЮЛ бесплатно всего за несколько минут Проверка отчетности с помощью CheckXML и CheckXML-UFA

Проверка отчетности с помощью CheckXML и CheckXML-UFA Последняя версия СПУ ОРБ

Последняя версия СПУ ОРБ На пути к совершеннолетию: со скольки лет дают кредит

На пути к совершеннолетию: со скольки лет дают кредитАНГЛИЙСКИЙ НА КАЖДЫЙ ДЕНЬ

2 комментариев. Оставить новыйТатьяна, такие вопросы нужно адресовать разработчикам программы.

Добавить комментарий Отменить ответ Новости RL вКонтакте Регистрация ИП или ООО Налоги Свежие записи Рубрики РУБРИКИ Формы регистрации(function(i,s,o,g,r,a,m)

я вот только одного не понял

в бумажном отчёте РСВ вроде как есть клеточка в которой Х ставят, что данный чел в течение этого периода уволен

и в порядке заполнения такое вроде как требуется с недавних пор

а иде этот момент в программе ПУ-6 отражается я не нашёл

и в ПУ-5 - тоже не натыкался

просто так сдавал: период укажу (например по 28.01) и всё.

никто не знает где этот момент в этих программах ?

или эта клетка автоматом тянет из личных сведений Там где ФИО, СНИЛС. на другой закладочке есть возможность поставить =принят с= и =уволен с=

.

Arhimed0. в окошке "Данные о сотруднике" справа от снилс ставлю галку "Сотрудник уволен" В бумажном отчете клетка с ИКСОМ получается

Свечков. СПАСИБО !

закладку "Даты приёма/увольнения" увидел, а

справа от снилс ставлю галку "Сотрудник уволен"

интересно: это серьёзное нарушение, если у меня были люди, которые в тесчении 1-го квартала работали и успели уволилиться, а я это в отчёте не отметил

отметил только просто, что период работы был 01.01 - 01.02 и всё ?

и в дальнейшем я, получается, про этого человека больше не буду сведений подавать

Arhimed0. вот ента вкладка и галка.

Свечков. да увидел уже

мене теперь беспокоит насколько это серьёзно что в ПФРе в моём отчёте в клеточке об увольнении нет отметки об увольнении

при этом период работы указан верно. только клеточка не заполнена

я и в прошлых годах тоже самое сделал

я и в прошлых годах тоже самое сделал

да я и сам только с этого года начал так умничать. Так что не страшно

Уважаемые, доброго вечера, чтоб новые темы не плодить позвольте у Вас поинтересоваться, вижу из диалогов что Вы специалисты в учете.

А я, понимашь, сдавал нулевки целых два года (до этого деятельность велась и вел проф.бух. а с 14года фирма заморожена) и 6й раздел вообще не сдавал, а только 1й и 2й.

В штате два человека - директор и кладовщик.

Директор работает в другом основном месте работы и тут з.п. не получает (деятельность то не ведется - оборотов нет).

Кладовщик пенсионер. В трудовом договоре написано "по совместительству" но он, в отличии от директора нигде больше не числится.

15января2016г кладовщик уволен по соглашению сторон. Как я понимаю, даже несмотря на то что в приказе о приеме на работу и в трудовом договоре у кладовщика написано "по совместительству" раздел 6 за 1й квартал лучше в отношении него заполнить и крестик поставить?

И по директору. Как я уже говорил - никогда за 14-15гг я 6й раздел не сдавал, вопросов у ПФР не возникало. А тут вот угораздило меня прочитать http://www.pfrf.ru/branches/moscow/n. 15/08/21/96372 или в том случае по ссылке (там в самом низу - крайний вопрос) речь таки идет о директоре для которого место работы, пусть и неоплачиваемой, является основным? Но даже в этом случае как сочетается ответ сотрудницы ПФР с (цитирую) Сведения, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физических лиц, за последние три месяца отчетного периода, то есть в подразделах 6.4 - 6.8 данные содержатся только в строках 400, 410 подраздела 6.4, в строках 700, 710 подраздела 6.7, не представляются. - третий абзац, п.27 Порядка заполнения формы.

Извините что влез в тему

Опыт - критерий истины.

15января2016г кладовщик уволен по соглашению сторон. Как я понимаю, даже несмотря на то что в приказе о приеме на работу и в трудовом договоре у кладовщика написано "по совместительству" раздел 6 за 1й квартал лучше в отношении него заполнить и крестик поставить?

Вы лишите человека индексации пенсии.

Хоттабыч. да поздно уже. Даже работавшие в 4 квартале 2015 года уже пострадали, закон-то задним числом принят. И отчетность персонифицрованная за 4 квартал давно сдана

Индексацию он начнет получать после того, как уволится, но те, которые пропущены, ему уже не дадут.

Надежда, так и я об том. Закон, по сути, принят задним числом. И нарушает Конституцию РФ - право на труд, равенство всех перед законом, невозможность задним числом ухудшать условия для субъекта - гражданина. Бред короче. И ПФР от этого больше недополучит чем сэкономит. А уж какой от этого общий вред - трудно переоценить. Ведь пенсионеры это, как правило, уникальные носители информации и старой классической школы - в науке, на производстве и т.п. Одно слово не ведают что творят, или наоборот - ведают. Тот же Улюкаев не похож на дурачка ни разу, хоть таковым и прикидывается. Сегодня в администрацию Путина об этом написал. Не об Улюкаеве разумеется, а о том что они ПФРу этим законом оказали медвежью услугу. А услуга и впрямь Медвежья - бо Медведев её проталкивал (как и СРО в своё время) и что они добились? Тысячи микро спец.строй фирм - работают в тени. Теперь еще и миллионы пенсов в тень уйдут.

С уважением к вашей подвижнической деятельности Наденька,

и с Днем Победы, ну и просто с новой весной! Удачи Вам.

Михаил.

Последний раз редактировалось Хоттабыч; 08.05.2016 в 17:43.

Опыт - критерий истины.

Хоттабыч. спасибо, и Вас тоже с Праздником

помогите и мне, уважаемые клерки!

в ПУ 6 пытаюсь выгрузить СЗВ-М а мне при отправлении через АРГОС-там встроенная проверка-пишет что файл не соответсвует формату ( я так понимаю что файл формируеться с маленькими буквами латинскими) а при самой проверке пишет вот такое:

a. СТРУКТУРА

30

как исправить? у меня прямо паника-форма простая-но столько сложностей((

помогите и мне, уважаемые клерки!

в ПУ 6 пытаюсь выгрузить СЗВ-М а мне при отправлении через АРГОС-там встроенная проверка-пишет что файл не соответсвует формату ( я так понимаю что файл формируеться с маленькими буквами латинскими) а при самой проверке пишет вот такое:

a. СТРУКТУРА

30

как исправить? у меня прямо паника-форма простая-но столько сложностей((

Возьмите откройте файл в блокноте ,вид,состояние строки и найдите строку и сравните ее с другими сотрудниками и найдите ошибку вот как у меня в файле <СтраховойНомер>059-074-063 68</СтраховойНомер>

Последний раз редактировалось Ната 17; 12.05.2016 в 20:33.

Хочется набраться у хороших людей - ума и терперия. но пока не все олучается

Приложение 2 Порядок заполнения формы расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ-1 ПФР)

I. Общие требования

1. Форма расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации (далее – ПФР) и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов (далее – плательщик), производящими выплаты и иные вознаграждения физическим лицам (далее – Расчет), заполняется с использованием средств вычислительной техники или от руки печатными буквами шариковой (перьевой) ручкой черного либо синего цвета.

Плательщики представляют Расчет в ПФР в соответствии со статьей 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее - Федеральный закон от 24 июля 2009 г. № 212-ФЗ) с учетом положений статьи 11 Федерального закона от 1 апреля 1996 г. № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» (Собрание законодательства Российской Федерации, 1996, № 14, ст. 1401, 2001, № 44, ст. 4149; 2003, № 1, ст. 13; 2005, № 19, ст. 1755; 2007, № 30, ст. 3754; 2008, № 18, ст. 1942; № 30, ст. 3616; 2009, № 30, ст. 3739; № 52, ст. 6454; 2010, № 31, ст. 4196; № 49, ст. 6409; № 50, ст. 6597; 2011, № 29, ст. 4291; № 45, ст. 6335; № 49, ст. 7037, 7057, 7061; 2012, № 50, ст. 6965, 6966; 2013, № 14, ст. 1668, Официальный интернет-портал правовой информации http://www.pravo.gov.ru, 30.12.2013). Основанием для заполнения Расчета являются данные бухгалтерского и кадрового учета.

2. При заполнении Расчета в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных Расчетом, в строке и соответствующей графе разделов 1-5 Расчета ставится прочерк. В разделе 6 Расчета при отсутствии какого-либо показателя в строке соответствующая графа не заполняется.

Для исправления ошибок следует перечеркнуть неверное значение показателя, вписать правильное значение показателя и поставить подпись плательщика или его представителя под исправлением с указанием даты исправления. Все исправления заверяются печатью организации (штампом для иностранных организаций) при ее наличии. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

3. После заполнения Расчета проставляется сквозная нумерация заполненных страниц в поле «Стр.».

Титульный лист, раздел 1, подраздел 2.1 раздела 2 Расчета заполняются и представляются всеми плательщиками, состоящими на регистрационном учете в территориальном органе ПФР. В случае если в течение отчетного периода применялось более одного тарифа, то в Расчет включается столько страниц раздела 2 Расчета, сколько тарифов применялось в течение отчетного периода.

Раздел 3 Расчета заполняется и представляется плательщиками, применяющими пониженные тарифы в соответствии со статьей 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ.

Раздел 4 Расчета заполняется и представляется плательщиками в случае, если органом контроля за уплатой страховых взносов были доначислены страховые взносы по актам проверок (камеральных и (или) выездных), по которым в отчетном (расчетном) периоде вступили в силу решения о привлечении (в отказе в привлечении) к ответственности за совершение нарушения законодательства Российской Федерации о страховых взносах, а также если органом контроля за уплатой страховых взносов выявлены излишне начисленные плательщиком страховых взносов суммы страховых взносов.

Кроме того, в случае самостоятельного выявления факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате за предыдущие отчетные (расчетные) периоды, а также в случае корректировки базы для начисления страховых взносов предшествующих отчетных (расчетных) периодов (на основании данных бухгалтерского учета), не признаваемой ошибкой, плательщик отражает в разделе 4 суммы перерасчета страховых взносов, начисленные в отчетном (расчетном) периоде.

Раздел 5 Расчета заполняется и представляется плательщиками - организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) в рамках трудовых отношений или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг.

Раздел 6 Расчета заполняется и представляется плательщиками на всех застрахованных лиц, в пользу которых в последние три месяца отчетного периода начислены выплаты и иные вознаграждения в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа, в пользу авторов произведений по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства, в том числе вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам, заключенным с пользователями, или с которым заключены трудовые договоры и (или) вышеуказанные гражданско-правовые договоры.

В конце каждой страницы Расчета проставляются подпись плательщика (правопреемника) либо его представителя и дата подписания Расчета.

В верхней части каждой заполняемой страницы Расчета указывается регистрационный номер плательщика в соответствии с выданным при регистрации (учете) в ПФР извещением (уведомлением) страхователя по месту постановки на учет.

В случае приобретения или утраты права на применение пониженного тарифа по итогам текущего отчетного (расчетного) периода в составе Расчета за отчетный (расчетный) период представляются, в том числе сведения по застрахованным лицам, корректирующие данные за предыдущие отчетные периоды текущего расчетного периода.

II. Заполнение титульного листа Расчета

4. Титульный лист Расчета заполняется плательщиком, кроме подраздела «Заполняется работником ПФР».

5. При заполнении титульного листа Расчета:

5.1. в поле «Номер уточнения» указывается:

при представлении первичного Расчета код 000;

при представлении в территориальный орган ПФР Расчета, в котором отражены изменения в соответствии со статьей 17 Федерального закона от 24 июля 2009 г. № 212-ФЗ (уточненный Расчет за соответствующий период) - номер, указывающий какой по счету Расчет с учетом внесенных изменений представляется страхователем в территориальный орган ПФР (например: 001, 002, 003. 010 и т.д.);

в поле «Причина уточнения» указывается код причины предоставления уточненного Расчета и обозначается: «1» - уточнение Расчета в части показателей, касающихся уплаты страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам), «2» - уточнение Расчета в части изменения сумм начисленных страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам), «3» - уточнение Расчета в части страховых взносов на обязательное медицинское страхование или других показателей, не затрагивающих сведения индивидуального учета по застрахованным лицам.

При представлении уточненного Расчета в случае изменения показателей, касающихся уплаты страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам) или изменения сумм начисленных страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам) в разделе 6 данного Расчета индивидуальные сведения с типом «исходные» представляютсядо момента наступления срока представления Расчета за отчетный период, следующий после отчетного периода, за который представляется уточненный Расчет.

При представлении уточненного Расчета после окончания вышеуказанного срока в случае изменения плательщиком страховых взносов показателей, касающихся изменений сумм начисленных страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам), индивидуальные сведения с типом «исходные» не представляются. При этом индивидуальные сведения с типом «корректирующие» или «отменяющие» в отношении застрахованных лиц, данные по которым корректируются, представляются вместе с Расчетом за отчетный период, срок представления которого наступил. Уточненный Расчет представляется по форме, действовавшей в том периоде, за который выявлены ошибки (искажения). 5.2. в поле «Отчетный период (код)» проставляется период, за который представляется Расчет. Отчетными периодами признаются I квартал, полугодие, девять месяцев календарного года, календарный год, которые обозначаются соответственно как «3», «6», «9» и «0»;

5.3. в поле «Календарный год» проставляется календарный год, за отчетный период которого представляется Расчет (уточненный Расчет);

5.4. поле «Прекращение деятельности» заполняется только в случае прекращения деятельности организации в связи с ликвидацией либо прекращения деятельности в качестве индивидуального предпринимателя в случаях, указанных в части 15 статьи 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ. В указанных случаях в данном поле проставляется буква «Л»;

5.5. в поле «Наименование организации, обособленного подразделения/ Ф.И.О. индивидуального предпринимателя, физического лица» указывается наименование организации в соответствии с учредительными документами (при наличии в наименовании латинской транскрипции таковая указывается) либо наименование отделения иностранной организации, осуществляющей деятельность на территории Российской Федерации, обособленного подразделения; при подаче Расчета индивидуальным предпринимателем, адвокатом, нотариусом, занимающимся частной практикой, главой крестьянского (фермерского) хозяйства, физическим лицом, не признаваемым индивидуальным предпринимателем, заполняется фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность);

5.6. в поле «ИНН» (идентификационный номер налогоплательщика (далее – ИНН) указывается ИНН в соответствии со свидетельством о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации.

Для физического лица ИНН указывается в соответствии со свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

При заполнении плательщиком ИНН, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенных для записи показателя ИНН, в последних двух ячейках следует поставить прочерк;

5.7. в поле «КПП» (код причины постановки на учет по месту нахождения организации (далее – КПП) указывается КПП в соответствии со свидетельством о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации.

КПП по месту нахождения обособленного подразделения указывается в соответствии с уведомлением о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения обособленного подразделения на территории Российской Федерации;

5.8. в поле «Код по ОКВЭД» указывается код согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 (КДЕС Ред. 1) (далее – ОКВЭД) по основному виду экономической деятельности плательщика;

5.9. в поле «Номер контактного телефона» указывается городской или мобильный номер телефона плательщика (правопреемника) или представителя плательщика с кодом города или оператора сотовой связи соответственно. Цифры заполняются в каждой ячейке без применения знаков «тире» и «скобка»;

5.10. в поле «Количество застрахованных лиц, на которых представлены сведения о сумме выплат и иных вознаграждений и/или страховом стаже» указывается общее количество застрахованных лиц в соответствии с количеством представленных Разделов 6 «Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица» за каждое застрахованное лицо за отчетный период;

5.11. в поле «Среднесписочная численность» указывается среднесписочная численность работников организации или среднесписочная численность физических лиц, которым индивидуальный предприниматель или физическое лицо, не признаваемое индивидуальным предпринимателем, производили выплаты и иные вознаграждения в рамках трудовых отношений;

5.12. информация о количестве страниц представляемого Расчета с подтверждающими документами указывается в полях «На страницах» и «с приложением подтверждающих документов или их копий на листах» соответственно;

5.13. в подразделе титульного листа «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю»:

в поле «плательщик страховых взносов», «представитель плательщика страховых взносов», «правопреемник» в случае подтверждения достоверности и полноты сведений в Расчете руководителем организации, индивидуальным предпринимателем, физическим лицом, не признаваемым индивидуальным предпринимателем, проставляется цифра «1»; в случае подтверждения достоверности и полноты сведений представителем плательщика страховых взносов проставляется цифра «2»; в случае подтверждения достоверности и полноты сведений правопреемником плательщика страховых взносов проставляется цифра «3»;

в поле «Ф.И.О. руководителя организации, индивидуального предпринимателя, физического лица, представителя плательщика страховых взносов – физического лица» при подтверждении достоверности и полноты сведений в Расчете:

- руководителем организации - плательщиком (правопреемником) указываются фамилия, имя, отчество (при наличии) руководителя организации полностью в соответствии с документом, удостоверяющим личность;

- физическим лицом, индивидуальным предпринимателем указываются фамилия, имя, отчество (при наличии) физического лица, индивидуального предпринимателя полностью;

- представителем плательщика (правопреемника) – физическим лицом указываются фамилия, имя, отчество (при наличии) физического лица полностью в соответствии с документом, удостоверяющим личность;

в поле «наименование организации, представителя плательщика страховых взносов – юридического лица» представителем плательщика (правопреемника) – юридическим лицом указывается полное наименование данного юридического лица в соответствии с учредительными документами;

в полях «Подпись», «Дата» проставляется подпись плательщика (правопреемника) либо его представителя и дата подписания Расчета, в позиции «М.П.» печать проставляется при ее наличии;

в поле «Документ, подтверждающий полномочия представителя плательщика страховых взносов» указывается вид документа, подтверждающего полномочия представителя плательщика (правопреемника).

6. В подразделе «Заполняется работником ПФР», «Сведения о представлении расчета»:

поле «Данный расчет представлен (код)» указывается способ представления («01» - на бумажном носителе, «02» - почтовым отправлением);

в поле «на страницах» указывается количество страниц, на которых плательщиком представлен Расчет;

в поле «с приложением подтверждающих документов или их копий на листах» указывается количество листов подтверждающих документов или их копий, приложенных к Расчету;

в поле «Дата представления расчета» проставляется дата представления Расчета лично или через представителя, при отправке по почте - дата отправки почтового отправления с описью вложения.

Подраздел заверяется подписью сотрудника территориального органа ПФР, принявшего Расчет, с указанием фамилии, имени и отчества (при наличии).

III. Заполнение раздела 1 «Расчет по начисленным и уплаченным страховым взносам» Расчета

7. При заполнении раздела 1:

7.1. значения граф строки 100 должны быть равны значениям соответствующих граф строки 150 Расчета за предыдущий расчетный период;

при наличии переплаты в графе 4 строки 150 Расчета за предыдущий расчетный период значение графы 3 строки 100 Расчета за текущий расчетный период должно быть равно сумме значений граф 3 и 4 строки 150 Расчета за предыдущий расчетный период; значение графы 4 строки 100 не должно быть меньше нуля;

7.2. значение строки 110 должно равняться сумме значений строки 110 Расчета за предыдущий отчетный период календарного года и строки 114 представляемого Расчета, а также должно равняться сумме соответствующих значений подраздела 2.1 (по каждому коду тарифа), подразделов 2.2, 2.3, 2.4 представляемого Расчета (в случае приобретения или утраты права на применение пониженного тарифа по итогам отчетного (расчетного) периода указанные равенства не выполняются):

значение строки 110 графы 3 должно равняться сумме значений строк 205 и 206 графы 3 подраздела 2.1 по всем кодам тарифов;

в строке 110 графы 6, 7 отражаются начисленные страховые взносы по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в частях 1, 2 и 2? статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ, которые подлежат уплате в ПФР;

значение графы 6 строки 110 должно равняться значению сумм строки 224 графы 3 подраздела 2.2 и строк 244, 250, 256, 262, 268 графы 3 подраздела 2.4 с кодом основания «1»;

значение графы 7 строки 110 должно равняться значению сумм строки 234 графы 3подраздела 2.3 и строк 244, 250, 256, 262, 268 графы 3 подраздела 2.4 с кодом основания «2»;

значение строки 110 графы 8 должно равняться сумме строк 214 графы 3 подраздела 2.1 по всем кодам тарифов;

значение строки 111 графы 3 должно равняться сумме строк 205 и 206 графы 4 подраздела 2.1 по всем кодам тарифов;

значение строки 112 графы 3 должно равняться сумме строк 205 и 206 графы 5 подраздела 2.1 по всем кодам тарифов;

значение строки 113 графы 3 должно равняться сумме строк 205 и 206 графы 6 подраздела 2.1 по всем кодам тарифов;

в строках 111, 112, 113 графы 4 и 5 не подлежат заполнению;

в строках 111, 112, 113 графы 6 отражаются начисленные страховые взносы по дополнительному тарифу в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях» (Собрание законодательства Российской Федерации, 2013, № 52, ст. 6965; 2014, № 2 (поправка)) (далее - Федеральный закон от 28 декабря 2013 г. № 400-ФЗ), плательщиками страховых взносов, указанными в частях 1 и 2? статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ, которые подлежат уплате в ПФР, в соответствующих месяцах отчетного периода;

в строках 111, 112, 113 графы 7 отражаются начисленные страховые взносы по дополнительному тарифу в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на видах работ, указанных в пунктах 2-18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ, плательщиками страховых взносов, указанными в частях 2 и 2? статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ, которые подлежат уплате в ПФР, в соответствующих месяцах отчетного периода;

значение графы 6 строки 111 должно равняться значению сумм строки 224 графы 4 подраздела 2.2 и строк 244, 250, 256, 262, 268 графы 4 подразделов 2.4 с кодом основания «1»;

значение графы 6 строки 112 должно равняться значению сумм строки 224 графы 5 подраздела 2.2 и строк 244, 250, 256, 262, 268 графы 5 подразделов 2.4 с кодом основания «1»;

значение графы 6 строки 113 должно равняться значению сумм строки 224 графы 6 подраздела 2.2 и строк 244, 250, 256, 262, 268 графы 6 подразделов 2.4 с кодом основания «1»;

значение графы 7 строки 111 должно равняться значению сумм строки 234 графы 4 подраздела 2.3 и строк 244, 250, 256, 262, 268 графы 4 подразделов 2.4 с кодом основания «2»;

значение графы 7 строки 112 должно равняться значению сумм строки 234 графы 5 подраздела 2.3 и строк 244, 250, 256, 262, 268 графы 5 подразделов 2.4 с кодом основания «2»;

значение графы 7 строки 113 должно равняться значению сумм строки 234 графы 6 подраздела 2.3 и строк 244, 250, 256, 262, 268 графы 6 подразделов 2.4 с кодом основания «2»;

значение строки 111 графы 8 должно равняться сумме строк 214 графы 4 подраздела 2.1 по всем кодам тарифов;

значение строки 112 графы 8 должно равняться сумме строк 214 графы 5 подраздела 2.1 по всем кодам тарифов;

значение строки 113 графы 8 должно равняться сумме строк 214 графы 6 подраздела 2.1 по всем кодам тарифов;

значение строки 114 должно равняться сумме значений строк 111 – 113 соответствующих граф;

В строке 114 графы 4 и 5 не подлежат заполнению.

7.3. в строке 120 отражаются суммы страховых взносов, доначисленные по актам проверок (камеральной и (или) выездной), по которым в отчетном периоде вступили в силу решения о привлечении (об отказе в привлечении) к ответственности плательщиков страховых взносов за совершение нарушения законодательства Российской Федерации о страховых взносах, а также выявленные органом контроля за уплатой страховых взносов излишне начисленные плательщиком страховых взносов суммы страховых взносов.

Кроме того, в случае самостоятельного выявления факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате за предыдущие отчетные (расчетные) периоды, а также в случае корректировки базы для начисления страховых взносов предшествующих отчетных (расчетных) периодов (на основании данных бухгалтерского учета), не признаваемой ошибкой, в строке 120 отражаются суммы перерасчета, начисленные в отчетном (расчетном) периоде.

Значение строки 120 графы 3 должно равняться значению, указанному в строке «Итого сумма перерасчета» графы 6 раздела 4.

Значение строки 120 графы 4 должно равняться значению, указанному в строке «Итого сумма перерасчета» графы 8 раздела 4.

Значение строки 120 графы 5 должно равняться значению, указанному в строке «Итого сумма перерасчета» графы 10 раздела 4.

Значение строки 120 графы 6 должно равняться сумме значения, указанного в строке «Итого сумма перерасчета » графы 11 и сумме значений графы 13 по коду основания «1» раздела 4.

Значение строки 120 графы 7 должно равняться сумме значения, указанного в строке «Итого сумма перерасчета» графы 12 и сумме значений графы 13 по коду основания «2» раздела 4.

7.4. по строке 121 в графах 3 и 4 отражаются суммы перерасчета страховых взносов на финансирование страховой пенсии с сумм, превышающих предельную величину базы для начисления страховых взносов, устанавливаемую ежегодно Правительством Российской Федерации в соответствии с частью 5 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ.

Значение строки 121 графы 3 равняется значению, указанному в строке «Итого сумма перерасчета» графы 7 раздела 4;

значения строки 121 графы 4 равняется значению, указанному в строке «Итого сумма перерасчета» графы 9 раздела 4;

в строке 121 графы 5, 6, 7, 8 не подлежат заполнению.

7.5. по строке 130 отражается сумма значений соответствующих граф строк 100, 110 и 120;

7.6. в строке 140 отражаются суммы страховых взносов, уплаченные с начала расчетного периода нарастающим итогом до окончания отчетного периода, и рассчитываются как сумма значений строки 140 Расчета за предыдущий отчетный период календарного года и строки 144 за последние три месяца отчетного периода.

По строкам 141, 142, 143 отражаются суммы платежей по страховым взносам, уплаченные в соответствующих месяцах отчетного периода.

Значение всех граф строки 144 равняется сумме значений соответствующих граф строк 141, 142, 143.

Значение графы 4 строки 140 должно быть не больше значения графы 4 строки 130;

7.7. по строке 150 указывается остаток страховых взносов, подлежащих уплате на конец отчетного периода, который равен разности значений строк 130 и 140;

графа 4 строки 150 не должна иметь отрицательное значение при отсутствии отрицательного значения в графе 4 строки 120.

IV. Заполнение раздела 2 «Расчет страховых взносов по тарифу и по дополнительному тарифу» Расчета

Заполнение подраздела 2.1 «Расчет страховых взносов по тарифу» раздела 2 Расчета

8. Раздел 2 заполняется плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, подлежащим обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

9. При заполнении подраздела 2.1:

9.1. в поле «Код тарифа» указывается код тарифа, применяемый плательщиком в соответствии с кодами тарифов плательщиков страховых взносов согласно приложению № 1 к настоящему Порядку. В случае если в течение отчетного периода применялось более одного тарифа, то в Расчет включается столько страниц подраздела 2.1, сколько тарифов применялось в течение отчетного периода. При этом значения строк 200-215 для включения в состав других разделов Расчета участвуют как сумма значений по соответствующим строкам для каждой таблицы подраздела 2.1, включенной в Расчет;

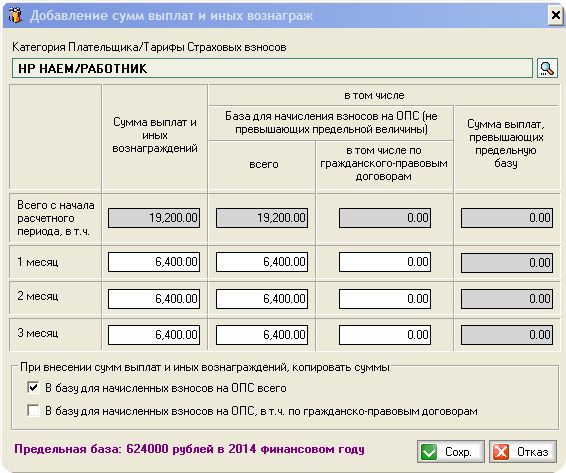

9.2. по строкам 200-204 производится расчет базы для начисления страховых взносов на обязательное пенсионное страхование, исходя из суммы выплат и иных вознаграждений, производимых в пользу физических лиц, являющихся застрахованными лицами в системе обязательного пенсионного страхования;

9.3. по строке 200 в соответствующих графах отражаются выплаты и иные вознаграждения, поименованные в частях 1, 2 статьи 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ, а также начисленные в соответствии с международными договорами нарастающим итогом с начала года и за каждый из последних трех месяцев отчетного периода;

9.4. по строке 201 отражаются суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное пенсионное страхование в соответствии со статьей 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ и в соответствии с международными договорами;

9.5. по строке 202 отражаются суммы фактически произведенных и документально подтвержденных расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору, лицензионному договору о предоставлении права использования произведения науки, литературы, искусства, или суммы расходов, которые не могут быть подтверждены документально и принимаемые к вычету в размерах, установленных частью 7 статьи 8 Федерального закона от 24 июля 2009г. № 212-ФЗ;

9.6. по строке 203 отражаются суммы выплат и иных вознаграждений, произведенных в пользу физических лиц, превышающие предельную величину базы для начисления страховых взносов, устанавливаемую ежегодно Правительством Российской Федерации в соответствии с частью 5.1 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

9.7. по строке 204 отражается база для начисления страховых взносов на обязательное пенсионное страхование, рассчитанная в соответствии со статьей 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ. Значение строки определяется по формуле: строка 200, минус строка 201, минус строка 202, минус строка 203;

Сумма значений граф 4-6 строки 204 по всем страницам подраздела 2.1 равна значению графы 2 строки «Итого» подраздела 2.5.1;

9.8. по строке 205 в графе 3 отражаются суммы начисленных страховых взносов, рассчитанные путем суммирования значения графы 3 строки 205 Расчета за предыдущий отчетный период и значений граф 4-6 строки 205 Расчета за текущий отчетный период, за исключением плательщиков страховых взносов, которые приобрели или утратили право на применение пониженного тарифа по итогам отчетного (расчетного) периода.

В случае приобретения или утраты права на применение пониженного тарифа по итогам отчетного (расчетного) периода значение графы 3 строки 205 определяется по формуле: значение графы 3 строки 204, умноженное на применяемый тариф страховых взносов. В графах 4-6 строки 205 отражаются суммы страховых взносов, начисленных за отчетный период в отношении физических лиц, исчисленные в соответствии с частью 3 статьи 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

Сумма значений граф 4-6 строки 205 по всем страницам подраздела 2.1 равна значению графы 3 строки «Итого» подраздела 2.5.1;

9.9. по строке 206 в графе 3 отражаются суммы начисленных страховых взносов, рассчитанные путем суммирования значения графы 3 строки 206 Расчета за предыдущий отчетный период и значений граф 4-6 строки 206 за текущий отчетный период, за исключением плательщиков страховых взносов, которые приобрели или утратили право на применение пониженного тарифа по итогам отчетного (расчетного) периода.

В случае приобретения права на применение пониженного тарифа по итогам отчетного (расчетного) периода значение графы 3 строки 206 равно «0».

В случае утраты права на применение пониженного тарифа по итогам отчетного (расчетного) периода значение графы 3 строки 206 определяется по формуле: значение графы 3 строки 203, умноженное на тариф страховых взносов, установленный для выплат, превышающих предельную величину базы для начисления страховых взносов.

В графах 4-6 строки 206 отражаются суммы страховых взносов с сумм выплат и иных вознаграждений, превышающих предельную величину базы для начисления страховых взносов, начисленных за отчетный период в отношении физических лиц (заполняется плательщиками, применяющими тариф страховых взносов, установленный статьей 58.2 Федерального закона от 24 июля 2009 г. № 212-ФЗ);

9.10. в строке 207 отражается количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы в соответствии с тарифом страховых взносов, применяемым при заполнении подраздела 2.1;

значение графы 3 строки 207 должно быть не меньше максимального значения граф 4-6 строки 207;

9.11. в строке 208 отражается количество физических лиц, выплаты и иные вознаграждения которым превысили предельную величину базы для начисления страховых взносов, устанавливаемую ежегодно Правительством Российской Федерации в соответствии с частью 5.1 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

значение графы 3 строки 208 должно быть не меньше максимального значения граф 4-6 строки 208;

9.12. по строкам 210 - 213 производится расчет базы для начисления страховых взносов на обязательное медицинское страхование;

9.13. по строке 210 в соответствующих графах отражаются суммы выплат и иных вознаграждений, начисленные в пользу физических лиц в соответствии со статьей 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ, а также начисленные в соответствии с международными договорами, нарастающим итогом с начала года и за каждый из последних трех месяцев отчетного периода;

9.14. по строке 211 отражаются суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное медицинское страхование в соответствии с частями 1, 2 статьи 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ и в соответствии с международными договорами;

9.15. по строке 212 отражаются суммы фактически произведенных и документально подтвержденных расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору, лицензионному договору о предоставлении права использования произведения науки, литературы, искусства, или суммы расходов, которые не могут быть подтверждены документально и принимаемые к вычету в размерах, установленных частью 7 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

9.16. по строке 213 отражается база для начисления страховых взносов на обязательное медицинское страхование, рассчитанная в соответствии со статьей 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ. Значение строки определяется по формуле: строка 210 минус строка 211, минус строка 212;

9.17. по строке 214 отражаются суммы страховых взносов, начисленных на обязательное медицинское страхование;

значение графы 3 строки 214 должно быть равно сумме значений графы 3 строки 214 Расчета за предыдущий отчетный период и граф 4-6 строки 214 Расчета за отчетный (расчетный) период, за исключением плательщиков страховых взносов, которые приобрели или утратили право на применение пониженного тарифа по итогам отчетного (расчетного) периода.

В случае приобретения или утраты права на применение пониженного тарифа по итогам отчетного (расчетного) периода значение графы 3 строки 214 определяется по формуле: значение графы 3 строки 213, умноженное на применяемый тариф страховых взносов на обязательное медицинское страхование; 9.18. в строке 215 отражается количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы в соответствии с тарифом страховых взносов, применяемым при заполнении подраздела 2.1;

значение графы 3 строки 215 должно быть не меньше максимального значения граф 4-6 строки 215.

Заполнение подраздела 2.2 «Расчет страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в части 1 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ» раздела 2 Расчета

10. Подраздел 2.2 заполняется плательщиками страховых взносов, применяющими дополнительные тарифы в соответствии с частью 1 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ, в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ.

11. При заполнении подраздела 2.2:

11.1. по строке 220 в соответствующих графах отражаются суммы выплат и иных вознаграждений, поименованные в частях 1, 2 статьи 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ, нарастающим итогом с начала года и за каждый из последних трех месяцев отчетного периода;

11.2. по строке 221 в соответствующих графах отражаются суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами в соответствии со статьей 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ, нарастающим итогом с начала года и за каждый из последних трех месяцев отчетного периода;

11.3. по строке 223 в графе 3 отражается база для начисления страховых взносов на обязательное пенсионное страхование, рассчитанная в соответствии с частью 1 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ. Значение строки определяется по формуле: строка 220 минус строка 221.

Значения, указанные в графах 4, 5, 6 строки 223, должны равняться сумме значений, указанных в соответствующих строках графы 4 подраздела 6.7 в случаях отсутствия кодов специальной оценки условий труда;

11.4. по строке 224 в графе 3 отражаются суммы страховых взносов, рассчитанные путем суммирования значения графы 3 строки 224 Расчета за предыдущий отчетный период и значений граф 4-6 строки 224 за текущий отчетный период;

11.5. в графах 4-6 строки 224 отражаются суммы взносов по дополнительному тарифу за расчетный период в пользу физических лиц, исчисленные в соответствии с частью 3 статьи 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

11.6. по строке 225 отражается количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы по дополнительному тарифу.

Заполнение подраздела 2.3 «Расчет страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в части 2 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ» раздела 2 Расчета

12. Подраздел 2.3 заполняется плательщиками страховых взносов, применяющими дополнительные тарифы в соответствии с частью 2 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ, в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на соответствующих видах работ, указанных в пунктах 2 - 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ.

13. При заполнении подраздела 2.3:

13.1. по строке 230 в соответствующих графах отражаются суммы выплат и иных вознаграждений, поименованные в частях 1, 2 статьи 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ, нарастающим итогом с начала года и за каждый из последних трех месяцев отчетного периода;

13.2. по строке 231 отражаются суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами в соответствии со статьей 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

13.3. по строке 233 отражается база для начисления страховых взносов на обязательное пенсионное страхование, рассчитанная в соответствии с частью 1 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ. Значение строки определяется по формуле: строка 230 минус строка 231.

Значения, указанные в графах 4,5 и 6 строки 233, должны равняться сумме значений, указанных в соответствующих строках графы 5 подраздела 6.7 в случаях отсутствия кодов специальной оценки условий труда;

13.4. по строке 234 в графе 3 отражаются суммы страховых взносов, рассчитанные путем суммирования значения графы 3 строки 234 Расчета за предыдущий отчетный период и значений граф 4-6 строки 234 за текущий отчетный период;

13.5. в графах 4-6 строки 234 отражаются суммы страховых взносов по дополнительному тарифу за расчетный период в отношении выплат и иных вознаграждений в пользу физических лиц, исчисленные в соответствии с частью 3 статьи 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

13.6. по строке 235 отражается количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы по дополнительному тарифу.

Заполнение подраздела 2.4 «Расчет страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в части 2.1 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ» раздела 2 Расчета

14. Подраздел 2.4 заполняется плательщиками страховых взносов, применяющими дополнительные тарифы в соответствии с частью 2? статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ, в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на соответствующих видах работ, указанных в пунктах 1 - 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ, в зависимости от класса условий труда, выявленного по результатам проводимой в порядке, установленном законодательством Российской Федерации, специальной оценки условий труда (далее – результаты специальной оценки труда) или аттестации рабочих мест по условиям труда с учетом положений пункта 5 статьи 15 Федерального закона от 28 декабря 2013 г. № 421-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О специальной оценке условий труда» (Официальный интернет-портал правовой информации http://www.pravo.gov.ru, 30.12.2013) (далее – Федеральный закон от 28 декабря 2013 г. № 421-ФЗ). В случае если по результатам аттестации рабочих мест по условиям труда установлен класс опасности «допустимый» или «оптимальный» плательщиками страховых взносов дополнительно с учетом положений пункта 5 статьи 15 Федерального закона от 28 декабря 2013 г. № 421-ФЗ заполняются разделы 2.2 и 2.3 соответственно.

14.1. в поле «Код основания» указывается код основания для применения части 2? статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ:

- «1» - в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ;

- «2» - в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на соответствующих видах работ, указанных в пунктах 2 - 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ;

в поле «результатов спецоценки», «результатов аттестации рабочих мест», «результатов спецоценки и результатов аттестации рабочих мест» заполняется одно из значений символом «Х»:

поле «результатов спецоценки» заполняется плательщиками страховых взносов, указанными в части 2? статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ, при наличии результатов специальной оценки условий труда;

поле «результатов аттестации рабочих мест» заполняется плательщиками страховых взносов при наличии результатов аттестации рабочих мест по условиям труда с учетом положений пункта5 статьи 15 Федерального закона от 28 декабря 2013 г. № 421-ФЗ;

поле «результатов спецоценки и результатов аттестации рабочих мест» заполняется плательщиками страховых взносов при наличии результатов специальной оценки условий труда и результатов аттестации рабочих мест по условиям труда (с учетом положений пункта 5 статьи 15 Федерального закона от 28 декабря 2013 г. № 421-ФЗ);

В случае если в течение отчетного периода применялось более одного «основания» для уплаты страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, в зависимости от установленного по результатам специальной оценки условий труда, то в Расчет включается столько страниц подраздела 2.4, сколько «оснований» применялось в течение отчетного периода. При этом значения строк 240-269 для включения в состав других разделов Расчета участвуют как сумма значений (по основаниям «1» или «2») по соответствующим строкам подраздела 2.4, включенных в Расчет.

15. При заполнении подраздела 2.4:

15.1. по строкам 240, 246, 252, 258, 264 по каждому классу и подклассу условий труда в соответствующих графах отражаются выплаты и иные вознаграждения, поименованные в частях 1, 2 статьи 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ, нарастающим итогом с начала года и за каждый из последних трех месяцев отчетного периода;

15.2. по строкам 241, 247, 253, 259, 265 по каждому классу и подклассу условий труда в соответствующих графах отражаются суммы выплат и иных вознаграждений, не подлежащих обложению страховыми взносами в соответствии со статьей 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ, нарастающим итогом с начала года и за каждый из последних трех месяцев отчетного периода;

15.3. по строкам 243, 249, 255, 261, 267 по каждому классу и подклассу условий труда в соответствующих графах отражается база для начисления страховых взносов на обязательное пенсионное страхование, рассчитанная в соответствии с частью 1 статьи 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ, нарастающим итогом с начала года и за каждый месяц отчетного периода;

15.4. по строкам 244, 250, 256, 262, 268 по каждому классу и подклассу условий труда в соответствующих графах отражаются суммы начисленных страховых взносов по дополнительному тарифу в соответствии с классом и подклассом условий труда, нарастающим итогом с начала года и за каждый месяц отчетного периода;

15.5. графа 3 строк рассчитывается путем суммирования значения графы 3 соответствующих строк за предыдущий отчетный период и значений граф 4-6 соответствующих строк за текущий отчетный период;

15.6. в графах 4-6 строк отражаются данные по соответствующей строке подраздела 2.4 за каждый месяц отчетного периода.

15.7. в строках 245, 251, 257, 263, 269 отражается количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы по дополнительному тарифу по каждому классу и подклассу условий труда.

Заполнение подраздела 2.5 «Сведения по пачкам документов, содержащих расчет сумм начисленных страховых взносов в отношении застрахованных лиц» раздела 2 Расчета

16. Подраздел 2.5 заполняется плательщиками страховых взносов, заполнившими Раздел 6 Расчета.

Подраздел содержит данные о пачках документов.

17. При заполнении подраздела 2.5:

17.1. подраздел 2.5.1 «Перечень пачек документов исходных сведений индивидуального (персонифицированного) учета» содержит данные о пачках сведений индивидуального (персонифицированного) учета с типом корректировки сведений «исходная»:

17.2. количество заполненных строк должно соответствовать количеству пачек Раздела 6 с типом корректировки сведений «исходная»;

17.3. в строках по графе 2 отражаются сведения о базе для начисления страховых взносов на обязательное пенсионное страхование за последние три месяца отчетного периода по каждой пачке Раздела 6. Значение графы 2 соответствующей строки равно сумме значений, указанных в строках 401, 402, 403, 411, 412, 413 и т.д. графы 5 подраздела 6.4 соответствующей пачки.

Значение, указанное в строке «Итого» графы 2 подраздела 2.5.1, должно быть равно значению, равному сумме значений, указанных в графах 4, 5, и 6 строки 204 подраздела 2.1 Расчета по всем кодам тарифов;

17.4. в строках графы 3 отражаются сведения о начисленных страховых взносах с сумм выплат и иных вознаграждений, не превышающих предельную величину базы для начисления страховых взносов, за последние три месяца отчетного периода по каждой пачке Раздела 6. Значение графы 3 соответствующей строки равно сумме значений, указанных в подразделе 6.5, входящих в соответствующую пачку;

Значение, указанное в строке «Итого» графы 3 подраздела 2.5.1, должно равняться значению, равному сумме значений, указанных в графах 4, 5 и 6 строки 205 подраздела 2.1 Расчета по всем кодам тарифа;

17.5. в строках графы 4 отражаются сведения о количестве застрахованных лиц, на которых заполнены Разделы 6, входящие в соответствующую пачку;

17.6. в графе 5 указывается имя файла (номер пачки документов);

17.7. подраздел 2.5.2 «Перечень пачек документов корректирующих сведений индивидуального (персонифицированного) учета» содержит данные о пачках сведений индивидуального (персонифицированного) учета с типом «корректирующая» или «отменяющая»;

17.8. количество заполненных строк должно соответствовать количеству пачек документов корректирующих (отменяющих) Раздела 6, СЗВ-6-1, СЗВ-6-2 или СЗВ-6-4;

17.9. в случае предоставления корректирующих сведений за периоды 2010-2013 гг. в составе Расчета формы СЗВ-6-1, СЗВ-6-2 или СЗВ-6-4 представляются в соответствии с правилами их заполнения и представления (сопровождаются описью) (Инструкция по заполнению форм документов индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования, утвержденная постановлением Правления ПФР от 31 июля 2006 г. № 192п. Зарегистрировано в Минюсте России 23 октября 2006 г. № 8392), форма АДВ-6-2 не представляется;

17.10. в строках по графам 2 и 3 указываются сведения о периоде, за который производится корректировка сведений, который отражен в корректирующих (отменяющих) Разделах 6, СЗВ-6-1, СЗВ-6-2 или СЗВ-6-4 пачки документов;

17.11. в строках граф 4 - 6 отражаются сведения о суммах перерасчета страховых взносов на обязательное пенсионное страхование с сумм выплат и иных вознаграждений, не превышающих предельную величину базы для начисления страховых взносов, в отношении застрахованных лиц, на которых заполнены корректирующие или отменяющие сведения;

17.12. значение каждой строки графы 4 подраздела 2.5.2 должно быть равно сумме значений, указанных в строке «Итого» графы 3 подраздела 6.6 с типом сведений «исходная», входящих в соответствующую строку подраздела 2.5.2 пачку документов;

17.13. значение каждой строки графы 5 подраздела 2.5.2 должно быть равно сумме значений, указанных в строке «Итого» графы 4 подраздела 6.6 с типом сведений «исходная», входящих в соответствующую строку подраздела 2.5.2 пачку документов;

17.14. значение каждой строки графы 6 подраздела 2.5.2 должно быть равно сумме значений, указанных в строке «Итого» графы 5 подраздела 6.6 с типом сведений «исходная», входящих в соответствующую строку подраздела 2.5.2 пачку документов;

17.15. в строках графы 7 отражается количество застрахованных лиц, на которых заполнены формы СЗВ-6-1, СЗВ-6-2, СЗВ-6-4, Раздела 6, входящие в соответствующую пачку документов;

17.16. в графе 8 указывается имя файла (номер пачки документов).

V. Заполнение раздела 3 «Расчет соответствия условий на право применения пониженного тарифа для уплаты страховых взносов» Расчета

Заполнение подраздела 3.1 «Расчет соответствия условий на право применения пониженного тарифа для уплаты страховых взносов плательщиками страховых взносов, указанными в пункте 6 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ» раздела 3 Расчета

18. Подраздел 3.1 заполняется организациями, осуществляющими деятельность в области информационных технологий (за исключением организаций, заключивших с органами управления особыми экономическими зонами соглашения об осуществлении технико-внедренческой деятельности и производящих выплаты физическим лицам, работающим в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне) (далее - организации, осуществляющие деятельность в области информационных технологий) и применяющими тариф страховых взносов, установленный частью 3 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ.

19. При заполнении подраздела 3.1:

19.1. в целях соблюдения критериев, указанных в части 2? статьи 57 Федерального закона от 24 июля 2009 г. № 212-ФЗ, и соответствия требованиям части 5 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ организации, осуществляющие деятельность в области информационных технологий, заполняют графы 3, 4 по строкам 341-344.

В целях соблюдения критериев, указанных в части 2.2 статьи 57 Федерального закона от 24 июля 2009 г. № 212-ФЗ, и соответствия требованиям части 5 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ вновь созданные организации заполняют только графу 4 по строкам 341-344;

19.2. по строке 341 отражается общая сумма доходов, определяемая в соответствии со статьей 248 Налогового кодекса Российской Федерации;

19.3. по строке 342 отражается сумма доходов от реализации экземпляров программ для ЭВМ, баз данных, передачи исключительных прав на программы для ЭВМ, базы данных, предоставления прав использования программ для ЭВМ, баз данных по лицензионным договорам, от оказания услуг (выполнения работ) по разработке, адаптации и модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники), а также услуг (работ) по установке, тестированию и сопровождению указанных программ для ЭВМ, баз данных;

19.4. значение строки 343 определяется как отношение значений строк 342 и 341, умноженное на 100;

19.5. по строке 344 указывается средняя/среднесписочная численность работников, рассчитанная в порядке, определяемом приказами Федеральной службы государственной статистики;

19.6. по строке 345 указываются дата и номер записи в реестре аккредитованных организаций, осуществляющих деятельность в области информационных технологий, на основе полученной выписки из указанного реестра, направляемой уполномоченным федеральным органом исполнительной власти в соответствии с пунктом 9 Положения о государственной аккредитации организаций, осуществляющих деятельность в области информационных технологий, утвержденного постановлением Правительства Российской Федерации от 6 ноября 2007 г. № 758 «О государственной аккредитации организаций, осуществляющих деятельность в области информационных технологий» (Собрание законодательства Российской Федерации, 2007, № 46, ст. 5597; 2009, № 12, ст. 1429; 2011, № 3, ст. 542).

Заполнение подраздела 3.2 «Расчет соответствия условий на право применения пониженного тарифа для уплаты страховых взносов плательщиками страховых взносов, указанными в пункте 8 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ» раздела 3 Расчета

20. Подраздел 3.2 заполняется организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения и осуществляющими основной вид экономической деятельности, предусмотренный пунктом 8 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ, классифицируемый в соответствии с Общероссийским классификатором видов экономической деятельности, и применяющими тариф, установленный частью 3.4 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ:

а) производство пищевых продуктов (код ОКВЭД 15.1 - 15.8);

б) производство минеральных вод и других безалкогольных напитков (код ОКВЭД 15.98);

в) текстильное и швейное производство (код ОКВЭД 17, 18);

г) производство кожи, изделий из кожи и производство обуви (код ОКВЭД 19);

д) обработка древесины и производство изделий из дерева (код ОКВЭД 20);

е) химическое производство (код ОКВЭД 24);

ж) производство резиновых и пластмассовых изделий (код ОКВЭД 25);

з) производство прочих неметаллических минеральных продуктов (код ОКВЭД 26);

и) производство готовых металлических изделий (код ОКВЭД 28);

к) производство машин и оборудования (код ОКВЭД 29);

л) производство электрооборудования, электронного и оптического оборудования (код ОКВЭД 30 - 33);

м) производство транспортных средств и оборудования (код ОКВЭД 34, 35);

н) производство мебели (код ОКВЭД 36.1);

о) производство спортивных товаров (код ОКВЭД 36.4);

п) производство игр и игрушек (код ОКВЭД 36.5);

р) научные исследования и разработки (код ОКВЭД 73);

с) образование (код ОКВЭД 80);

т) здравоохранение и предоставление социальных услуг (код ОКВЭД 85);

у) деятельность спортивных объектов (код ОКВЭД 92.61);

ф) прочая деятельность в области спорта (код ОКВЭД 92.62);

х) обработка вторичного сырья (код ОКВЭД 37);

ц) строительство (код ОКВЭД 45);

ч) техническое обслуживание и ремонт автотранспортных средств (код ОКВЭД 50.2);

ш) удаление сточных вод, отходов и аналогичная деятельность (код ОКВЭД 90);

щ) транспорт и связь (код ОКВЭД 60 - 64);

ы) предоставление персональных услуг (код ОКВЭД 93);

э) производство целлюлозы, древесной массы, бумаги, картона и изделий из них (код ОКВЭД 21);

ю) производство музыкальных инструментов (код ОКВЭД 36.3);

я) производство различной продукции, не включенной в другие группировки (код ОКВЭД 36.6);

я.1) ремонт бытовых изделий и предметов личного пользования (код ОКВЭД 52.7);

я.2) управление недвижимым имуществом (код ОКВЭД 70.32);

я.3) деятельность, связанная с производством, прокатом и показом фильмов (код ОКВЭД 92.1);

я.4) деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов) (код ОКВЭД 92.51);

я.5) деятельность музеев и охрана исторических мест и зданий (код ОКВЭД 92.52);

я.6) деятельность ботанических садов, зоопарков и заповедников (код ОКВЭД 92.53);

я.7) деятельность, связанная с использованием вычислительной техники и информационных технологий (код ОКВЭД 72), за исключением организаций и индивидуальных предпринимателей, указанных в пунктах 5 и 6 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

я.8) розничная торговля фармацевтическими и медицинскими товарами, ортопедическими изделиями (код ОКВЭД 52.31, 52.32);

я.9) производство гнутых стальных профилей (код ОКВЭД 27.33);

я.10) производство стальной проволоки (код ОКВЭД 27.34).

21. При заполнении подраздела 3.2:

21.1. в строке 361 указывается общая сумма доходов, определяемая в соответствии со статьей 346.15 Налогового кодекса Российской Федерации нарастающим итогом с начала отчетного (расчетного) периода;

21.2. в строке 362 указывается сумма доходов от реализации продукции и (или) оказанных услуг по основному виду экономической деятельности;

21.3. показатель строки 363 рассчитывается как отношение значений строк 362 и 361, умноженное на 100.

Заполнение подраздела 3.3 «Расчет соответствия условий на право применения пониженного тарифа для уплаты страховых взносов плательщиками страховых взносов, указанными в пункте 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ» раздела 3 Расчета

22. Подраздел 3.3 заполняется некоммерческими организациями (за исключением государственных (муниципальных) учреждений), зарегистрированных в установленном законодательством Российской Федерации порядке, применяющих упрощенную систему налогообложения и осуществляющих деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального), и применяющих тариф, установленный частью 3.4 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ.

В целях соблюдения критериев, указанных в части 5.1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ, некоммерческие организации заполняют строки 371 - 375 графы 3 при представлении Расчета за каждый отчетный период.

В целях соответствия требованиям части 5.3 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ некоммерческие организации заполняют строки 371 - 375 графы 4 по итогам расчетного периода, т.е. при представлении Расчета за год.

23. При заполнении подраздела 3.3:

23.1. по строке 371 отражается общая сумма доходов, определяемая в соответствии со статьей 346.15 Налогового кодекса Российской Федерации, с учетом требований части 5.1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

23.2. по строке 372 отражается сумма доходов в виде целевых поступлений на содержание некоммерческих организаций и ведение ими уставной деятельности, поименованной в пункте 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ, определяемых в соответствии с пунктом 2 статьи 251 Налогового кодекса Российской Федерации;

23.3. по строке 373 отражается сумма доходов в виде грантов, получаемых для осуществления деятельности, поименованной в пункте 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ, определяемых в соответствии с подпунктом 14 пункта 1 статьи 251 Налогового кодекса Российской Федерации;

23.4. по строке 374 отражается сумма доходов от осуществления видов экономической деятельности, указанных в подпунктах р, ф, я.4, я.6 пункта 8 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ;

23.5. по строке 375 отражается доля доходов, определяемая в целях применения части 5.1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ и рассчитываемая как отношение суммы строк 372, 373, 374 к строке 371, умноженное на 100.

VI. Заполнение раздела 4 «Суммы перерасчета страховых взносов с начала расчетного периода» Расчета

24. Раздел 4 заполняется и представляется плательщиками страховых взносов в случае, если органом контроля за уплатой страховых взносов были доначислены страховые взносы в текущем отчетном периоде за предыдущие отчетные (расчетные) периоды по актам проверок (камеральных и (или) выездных), по которым в текущем отчетном (расчетном) периоде, вступили в силу решения о привлечении (в отказе в привлечении) к ответственности за совершение нарушения законодательства Российской Федерации о страховых взносах, а также если органом контроля за уплатой страховых взносов выявлены излишне начисленные плательщиком страховых взносов суммы страховых взносов.

В случае самостоятельного выявления факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате за предыдущие отчетные (расчетные) периоды, а также в случае корректировки базы для начисления страховых взносов предыдущих отчетных (расчетных) периодов (на основании данных бухгалтерского учета), не признаваемой ошибкой, плательщик отражает в разделе 4 суммы перерасчета страховых взносов, начисленные в отчетном (расчетном) периоде. В случае отражения изменений в соответствии со статьей 17 Федерального закона от 24 июля 2009 г. № 212-ФЗ в уточненном Расчете за соответствующий период раздел 4 Расчета за текущий отчетный период не заполняется.

VII. Заполнение раздела 5 «Сведения, необходимые для применения положений пункта 1 части 3 статьи 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг» Расчета

25. Раздел 5 заполняется и представляется плательщиками, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг.

26. При заполнении раздела 5:

26.1. количество заполненных строк должно соответствовать количеству физических лиц обучающихся, которым плательщиком были начислены вышеуказанные выплаты и иные вознаграждения в течение отчетного периода;

26.2. в графе 1 проставляется номер по порядку заполненных строк;

26.3. в графе 2 отражаются фамилия, имя, отчество обучающегося;

26.4. в графе 3 отражаются дата и номер документа, подтверждающего членство в студенческом отряде обучающегося;

26.5. в графе 4 отражаются дата и номер документа, подтверждающего очную форму обучения в период такого членства;