Рейтинг: 4.5/5.0 (1592 проголосовавших)

Рейтинг: 4.5/5.0 (1592 проголосовавших)Категория: Бланки/Образцы

Начиная с отчетности за 1 квартал 2016 года организации и ИП с работниками обязаны заполнять квартальную отчетность по НДФЛ. Для этой цели налоговой разработана форма 6-НДФЛ, в которой проводится расчет выплаченных доходов физическим лицам в отчетном периоде, начисленных и уплаченных сумм подоходного налога.

В отличие от годовой отчетности по НДФЛ (форма 2-НДФЛ), здесь приводятся общие, суммарные данные по всем работникам. Справки 2-НДФЛ заполняются в отношении каждого работника отдельно. Бланк 6-НДФЛ утвержден Приказом № ММВ-7-11/450@ (приказ от 14.10.2015). Скачать этот бланк можно бесплатно ниже.

Форма 6-НДФЛ в 2016 году бланк — скачать excel .

В качестве примера заполнения данного расчета внизу приведен для бесплатного скачивания образец заполнения 6-НДФЛ за 1 квартал 2016 года. Образец можно скачать бесплатно в формате excel.

Для подачи квартальной отчетности предусмотрены 4 период — 1 квартал, полугодие, 9 месяцев и год. По итогам указанных периодов 6-НДФЛ сдается в срок не позднее конца следующего месяца. Например, за 1 квартал 2016 года 6-НДФЛ следует подать в налоговую не позднее 30 апреля 2016 году, но в связи с тем, что данный день выпадает на субботу, крайний срок сдачи переносится на 4 мая.

При заполнении следует придерживаться следующих правил:

Требования ИФНС сдавать расчет в электронном виде для всех работодателей, у которого 25 и более сотрудников. Остальные могут подать отчетность на бумаге.

Другая налоговая отчетность в 2016 году:

Образец заполнения 6-НДФЛ в 2016 годуБланк 6-НДФЛ представлен на двух листах. Первый лист — титульный. На втором листе два раздела для отражения данных о доходах и налоге, а также для указания дат оплаты налога. При необходимости могут заполняться дополнительные листы первого и второго раздела, если одной страницы не достаточно.

На титульном листе при заполнении 6-НДФЛ за 1 квартал 2016 года указывают период представления 21 и год 2016. Если форма подается в первый раз, то номер корректировки — 00.

В поле «налоговый агент» заполняется наименование работодателя, согласно учредительным документам.

Первый раздел содержит обобщенные показатели по каждой налоговой ставке НДФЛ:

Все доходы, начисленные физическим лицам налоговым агентом, распределяются поставкам НДФЛ, применяемым к данному виду дохода.

По итогам заполненных данных приводятся общие данные по всем ставкам и подразделе «итого по всем ставкам».

В разделе 2 расчета 6-НДФЛ приводятся даты получения дохода, удержания налога с него и его перечисления в бюджет. Для каждой даты приводится соответствующая сумма. Пример заполнения 6-НДФЛ в 2016 году приведен для скачивания ниже.

Скачать бланк и образецФорма 6-НДФЛ 2016 бланк скачать — excel .

Расчет 6-НДФЛ образец за 1 квартал 2016 года — скачать .

20 апреля 672 0 Автор: Шмидт Николай 672 0

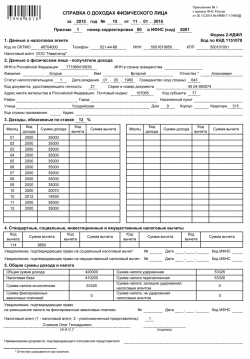

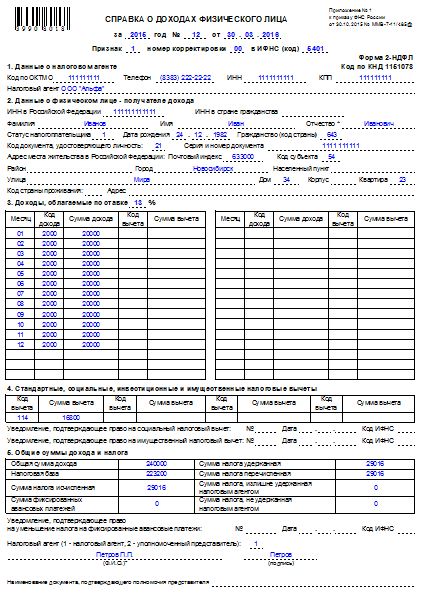

На данной странице вы сможете всегда скачать актуальный бланк формы 2-НДФЛ.

Форма 2-НДФЛ представляет собой справку, содержащую сведения о доходах физлица за определенный год. Кто ее заполняет? Сдают ее ИП и ООО, являющиеся работодателями. Если у вас есть работники, то вы платите им зарплату, плюс ко всему удерживаете из нее НДФЛ в виде 13% и перечисляете в бюджет. Работодатель выступает в этом случае в качестве налогового агента: платить НДФЛ должен сам работник, налог взимается с его зарплаты, но действия по удержанию этих сумм и перечислению их в госбюджет осуществляет ИП или юрлицо.

Справки 2-НДФЛ оформляются по каждому работнику по итогам года, сдать в налоговую их нужно до 1 апреля следующего года. Например, за справки о доходах физлиц в 2015 году нужно подать до 1 апреля 2016 года.

Для заполнения документов используются данные учета, содержащиеся в бухгалтерских и налоговых регистрах – размер дохода, выплаченный сотруднику, сумма удержанного налога, применение вычетов.

Форма справки 2-НДФЛ, порядок заполнения, формат передачи в электронном виде утверждены Приказом ФНС № ММВ-7-11/485@ от 30.10.15 г. Для того чтобы заполнить некоторые поля документа потребуется обратиться к справочникам кодов – они также есть в приложениях к этому приказу. Вам потребуются коды доходов, вычетов, документов регионов.

Как уже отмечалось, налоговый агент должен сформировать справку 2-НДФЛ по каждому работнику, который получал от него доход. Бывают ситуации, когда доходы были разного характера и облагались НДФЛ по разным ставкам – часть по 9%, остальное по 13%. В этом случае составлять две справки не нужно: один работник – одна справка.

В новой форме справки законодатели учли последние изменения: инвестиционный налоговый вычетна покупку ценных бумаг, уменьшение налога на суммы платежей иностранцев, работающих на территории РФ на основании патента, а также социальные вычеты на лечение и обучение.

Скачать бланк формы справки 2-НДФЛ вы можете ниже:

Скачать справку 2-НДФЛ (в формате Excel)

Документы на сайте Как зарабатывать.ру всегда актуальны, но лучше перепроверить актуальность в сервисе «Консультант Плюс».

Внимание! Если заметили ошибку или неактуальность документа, сообщите в комментариях.

Понравилась статья? Отблагодарите автора, поделитесь с друзьями!

Отчетность 2-НДФЛ представляется раз в год за каждое физическое лицо. Кроме того, данная справка может быть выдана работнику по его заявлению неограниченное число раз.

Форма справки 2-НДФЛ за 2016 год будет отличаться от образца отчетности, оформляемой ранее, – новый шаблон утвержден приказом ФНС от 30.10.2015 № ММВ-7-11/485@.

Теперь в бланке появилось поле для указания номера корректировки:

Если документ заполняется по иностранным работникам, нужно обязательно указывать ИНН в стране их гражданства.

Кроме этого, в новой форме необходимо указывать информацию об инвестиционных вычетах. Для социальных вычетов есть специальное поле; так же, как и для отображения фиксированных авансовых платежей нерезидентам.

Когда нужна справка о доходахФорма 2-НДФЛ, как было отмечено выше, требуется в самых различных ситуациях. Условно их можно разделить на две группы.

Во-первых, когда отчет 2-НДФЛ представляет непосредственно работодатель. Здесь всего одна ситуация, прямо прописанная в Налоговом кодексе РФ: ранее один раз в год, а теперь ежеквартально налоговый агент обязан представить данную отчетность по всем физическим лицам, которым производились денежные выплаты и с которых удерживался налог на доходы физических лиц.

Срок сдачи 2-НДФЛ в таком случае определен до 1 апреля года, следующего за отчетным. Стоит отметить, что с 2016 года справка подается в электронном виде. Подать 2-НДФЛ в бумажном виде имеют право организации и предприниматели, у которых работает меньше 25 человек.

Во-вторых, данная справка может быть представлена работником для своих целей. Например, справка 2-НДФЛ часто требуется для кредита. В данной ситуации работодатель обязан только выдать справку, и он не вправе отказать работнику, написавшему заявление на получение этих сведений. Заявление пишется в произвольной форме. Важно, что уточнять, для каких целей запрашивается информация, работник не обязан, а работодатель не имеет права.

Особенности полученияСправку о доходах может выдать только работодатель; при условии, что работник состоит с ним в официальных трудовых отношениях, что подтверждается соответствующим договором. Но реалии жизни таковы, что нередко гражданин не имеет официального места работы либо не может там получить необходимую справку, – например, сумма официального дохода не позволит взять ему крупный кредит. В таком случае многие прибегают к помощи фирм, которые специализируются на подготовке подобных документов.

Например, есть возможность заказать справку 2-НДФЛ в режиме онлайн. В таком случае достаточно указать свои данные, а также обозначить желаемый размер заработной платы, который должен быть отражен в справке. Кстати, именно размер дохода чаще всего влияет на то, сколько стоит справка 2-НДФЛ. Кроме того, на стоимость может повлиять срочность, регион проживания, возраст и другие данные. Использование подобных справок носит весьма сомнительный характер, но для получения кредита их чаще всего достаточно, так как проверка справки 2-НДФЛ возможна только через налоговые органы, а они не дают такую информацию.

Отметим, что действующее законодательство не регламентирует порядок выдачи справки 2-НДФЛ работодателем. Не существует и механизма проверки количества выдаваемых работодателем справок, что и позволяет использовать подложные документы. Бланк справки о доходах можно скачать с множества сайтов, кроме того, многие из них позволяют заполнить эту форму прямо онлайн.

С другой стороны, такая ситуация приводит к тому, что отчет по форме 2-НДФЛ может сделать практически каждый: достаточно найти печать и данные предпринимателя или юридического лица. Впрочем, эта проблема скорее законодателей и банков, которые нередко страдают от неплатежеспособных заемщиков.

На практике справка 2-НДФЛ для ИП тоже часто оказывается необходимой, и он вынужден прибегать к небольшим хитростям. Напомним, что в отношении самого себя предпринимателем подается иная форма отчетности о доходах – 3-НДФЛ.

Что же касается срока выдачи справки, то, исходя из требований трудового законодательства, он не может превышать трех дней от даты подачи работником заявления. В противном случае он имеет право обратиться в трудовую инспекцию, в прокуратуру или суд.

Некоторые разногласия вызывает вопрос, кто подписывает справку 2-НДФЛ. Если ранее бланк справки содержал графы «руководитель» и «главный бухгалтер», то действующая форма содержит только одну графу – «налоговый агент». Поэтому никакой сложности нет: подразумевается, что справка может быть подписана как самим индивидуальным предпринимателем, так и главным бухгалтером, если таковой имеется в штате.

Особенности заполненияЧто касается непосредственно процесса заполнения, то особых сложностей здесь не возникает: данная справка является одной из разновидностей налоговой отчетности. и на нее распространяются те же требования, что и на другие декларации. Например, форма 2-НДФЛ в обязательном порядке проверяется в ходе камеральной проверки налоговыми органами. За непредоставление данной отчетности налоговый агент может быть привлечен к ответственности.

Стоит обратить внимание: именно агент, а не налогоплательщик, 2-НДФЛ в отношении которого не была подана. В то же время, если работодатель не предоставил вовремя данную отчетность в налоговые органы, работник может сделать это самостоятельно.

КорректировкаЗаконодательством предусматривается возможность корректировки 2-НДФЛ в случае, если при первоначальных расчетах была допущена неточность, в том числе и в оформлении данных о налоговом агенте или налогоплательщике. Эта неточность может быть установлена как самим налоговым агентом, так и налоговым инспектором при проведении проверки. В такой ситуации должны быть представлена уточненная справка 2-НДФЛ.

Практика показывает, что в большинстве случаев декларации подаются правильные. Чаще всего расхождения возникают, когда суммы, указанные в них, уходят на не те КБК. Здесь можно только посоветовать проверять реквизиты непосредственно перед перечислением, уточняя их актуальность.

При заполнении важно обратить внимание на статус налогоплательщика в 2-НДФЛ. так как от этого зависит размер налоговой ставки. Иногда здесь допускаются ошибки, например, данная графа вовсе не заполняется, что может расцениваться как неверное декларирование.

Крайне редко, но бывают ситуации, когда работник не получал денежные выплаты на протяжении всего отчетного периода. В этой ситуации возникает проблема предоставления ему справки о доходах. Как правило, здесь может быть представлена нулевая 2-НДФЛ, однако только для целей работника – налоговым органам данная декларация не представляется.

Нюансы использования декларацииЕсли выдача справки 2-НДФЛ более менее, но отрегулирована законодательством, то порядок её использования законодательного закрепления не получил. Безусловно, с точки зрения её представления в налоговые органы все предельно понятно, а вот при использовании в других организациях возникают вопросы.

Главный из них: сколько действует справка 2-НДФЛ. Ответим сразу, что в законе это не регламентировано – предполагается, что справка носит бессрочный характер. Однако на практике многие банки устанавливают ограничения по сроку давности предъявляемой справки. В принципе, данные действия правомерны, так как срок действия справки 2-НДФЛ может быть определен в зависимости от специфики места предъявления. Кстати, эти организации могут устанавливать и сроки подачи справки, а также период, который должен быть в ней отражен.

Для налоговых же органов – напомним еще раз – когда и за какой период сдавать 2-НДФЛ, определяется Налоговым кодексом РФ, и другие варианты не допускаются.

Таким образом, справка о доходах физических лиц является неотъемлемым атрибутом отчетности любого предпринимателя, имеющего наемных работников. Поэтому стоит держать под рукой правильный пример справки 2-НДФЛ, что поможет в дальнейшем избежать затруднений.

Справки 2-НДФЛ сотрудникам и в налоговый орган: ВидеоСо следующего — 2016 года к уже существующей отчетности по налогу на доходы физических лиц добавится еще одна форма – 6-НДФЛ. Новый отчет должны будут подавать все работодатели, имеющие наемных работников, один раз в квартал нарастающим итогом. При этом необходимость в подаче других форм по НДФЛ не отменяется. В частности, как и раньше один раз в год должны будут подаваться справки 2-НДФЛ по каждому работнику.

Нормативные акты, регулирующие подачу отчетаНеобходимость в подаче ежеквартальной отчетности ввел закон № 113-ФЗ от 02.05.2015, разработанный и предложенный ФНС РФ. С помощью этого нормативного акта законодатели несли соответствующие правки в пункт первый статьи 80 НК РФ. Проект приказа ФНС, который содержит бланк новой формы, и порядок ее заполнения недавно появился на едином портале правовой информации.

Кто обязан подавать 6-НДФЛ?Законодательство предусматривает обязательную подачу 6-НДФЛ для всех работодателей. В частности отчет подают все юридические и физические лица, являющиеся налоговыми агентами, выплачивающими те или иные вознаграждения физическим лицам и перечисляющие налог с них в бюджет.

Фактически новую форму должны будут сдавать все те же работодатели, что подают отчет 2-НДФЛ. Причем независимо от оборотов или количества наемных работников 6-НДФЛ подается всеми субъектами хозяйствования ежеквартально.

Сроки подачи формы 6-НДФЛОтчетными периодами для формы являются 1-й квартал, полугодие, 9 месяцев и год. После каждого квартала данная форма должна подаваться в течение месяца, следующего за последним месяцем отчетного периода. На формирование отчета по итогам года дается три месяца. В частности форму необходимо будет подавать:

Если же крайний срок подачи формы выпадает на нерабочий день (выходной или праздничный), то отчет может быть подан до конца первого рабочего дня после истечения нерабочего периода.

Как подавать 6-НДФЛ?Налоговые агенты должны подавать отчет в электронной форме. Подача 6-НДФЛ на бумажном носителе разрешена только тем работодателям, у которых численность физических лиц, получавших в течение отчетного периода вознаграждение, не превышает 25 человек. Для справки 2-НДФЛ лимит на бумажную подачу со следующего года также будет установлен на этом уровне. На данный момент бумажные отчеты 2-НДФЛ могут подавать работодатели, у которых работает меньше 10 человек.

Порядок заполнение формы 6-НДФЛВ отличие от справки 2-НДФЛ, которая содержит информацию о начисленном и выплаченном НДФЛ по каждому физическому лицу, в форме 6-НДФЛ должны быть указаны обобщенные данные. Налоговый агент должен будет вписать в новую форму численность всех физических лиц, получивших от него вознаграждение, с которого был удержан НДФЛ.

Также здесь необходимо будет указать, сколько налога начислено и сколько выплачено в бюджет по всем работникам. Кроме того, в 6-НДФЛ должна быть указана информация относительно налоговых вычетов, предоставленных физлицам.

Форма состоит из нескольких частей, в частности это:

Внесение числовых данных в те или иные разделы 6-НДФЛ осуществляется нарастающим итогом в течение года. Все поля, предназначенные для указания цифр, в обязательном порядке заполняются. В тех местах, где организации нечего указать, необходимо проставить нули.

Титульный листВ этом разделе указываются основные реквизиты налогового агента, подающего форму, а также данные о периоде отчета и месте его подачи. Это в частности:

Также здесь указывают количество листов отчета и прилагаемых к нему копий.

Общая сумма удержанного НДФЛВ этом разделе в соответствующих полях указываются общая сумма начисленного налога, а также количество физлиц, на доходы которых он был начислен. Кроме того, вносятся коды бюджетной классификации зачисления НДФЛ и код по ОКТМО.

Расчет суммы НДФЛЗдесь указывают суммы доходов, начисленных физлицам и налог, удержанный из этих доходов, в разрезе ставок налога. Кроме того указываются суммы вычетов по каждой ставке отдельно. В нижней части раздела приводят общие суммы доходов, вычетов, базы налогообложения и самого налога. Все поля заполняются нарастающим итогом с начала года. Около каждой ставки налога и каждого налогового вычета проставляется соответствующий код бюджетной классификации.

Налоговые вычетыТретий раздел предусматривает указание всех сумм вычетов, которыми воспользовались физлица, отдельно по каждому вычету. Для выделения социальных, имущественных или инвестиционных вычетов напротив каждой суммы проставляется код бюджетной классификации льготы.

Суммы выплаченного и удержанного НДФЛВ этом разделе необходимо указать все выплаты доходов за период с указанием их кодов, дат перечисления и сумм. Около каждой суммы выплаченного дохода необходимо указать размер удержанного из нее налога.

Штрафные санкцииЗаконодатели предусмотрели и наказание для тех, кто не подаст новую форму или подаст ее не вовремя. В частности, за каждый месяц просрочки предоставления 6-НДФЛ налоговый агент должен будет уплатить 1000 рублей штрафа. Кроме того, уже на 10-й день неподачи формы налоговые инспекторы получат право заблокировать счет налогового агента и приостановить любые операции по нему.

Если же при заполнении 6-НДФЛ будут допущены ошибки, то в соответствии с новой статьей 126.1 НК РФ, которая вскоре начнет действовать, за каждый такой отчет налоговый агент выплатит 500 рублей штрафа.

По закону отчет по форме 2-НДФЛ работодатель обязан предоставить в налоговые органы дважды за год. До марта он должен подать сведения о тех работниках, с которых удержать соответствующий налог было невозможно, а до апреля о тех, кому доход был начислен, а налог удержан. За справкой может обратиться и персонал, как работающий, так и уволенный.

Чаще всего вышеуказанную форму требуют в следующих случаях:

Любой доход, который в соответствии с законодательством не облагается 13% налогом, не требует заполнения отчета:

Исчерпывающий перечень всех вариантов дохода, с которого не требуется отчислять НДФЛ, вы найдете в законодательстве РФ.

Документ справка бланк 2-НДФЛ 2016 года, установлен законодательно. Его титульный лист должен содержать следующие сведения:

Графа «Признак» позволяет налоговикам понять причину подачи отчета. Вы должны проставить «1», если доход был начислен, а налог удержан. Проставляете «2», если высчитать налог с работника не представилось возможным.

Какие данные, в каких разделах указываются?Разделы справки Бланк 2-НДФЛ заполняются следующим образом:

Выписывая справку, вы можете воспользоваться следующими вариантами:

Бланк 2 НДФЛ стал утвержденным специальным приказом ФНС России. В нем физическое лицо отчитывает о своих доходах за год. Согласно правилам, заполнить его можно до 1 апреля следующего года. Понадобиться справка может и самому человеку в момент смены работы или при получении кредита, а также при различных вычетах.

2 НДФЛ новая форма 2016: что такое, как изменилась справка о доходахПервые изменения коснулись заголовка. В нем появился номер корректировки. Также теперь есть поле для того, чтобы указать ИНН родной страны для сотрудников-иностранцев. Дополнительно появились коды для некоторых сотрудников (иностранцев-беженцев, иностранцев, работающих на основе патента, сотрудников, проживающих за рубежом). Добавилась необходимость вносить инвестиционные вычеты. Появилось поле для реквизитов о получении социальных вычетов и поле для фиксированные авансовых платежей. Добавились некоторые коды, в том числе и для жителей Крыма.

Как заполнить: порядок для физического лицаЗаполнение формы 2 ндфл за 2016 год должно проводиться с учетом того, что теперь появились новые коды и поля. Таким образом, в этом документе указывается общая зарплата сотрудника и различная материальная помощь, которая была предоставлена. Упоминаются вычеты и соответствующий уровень налогообложения.

Для военнослужащих чем отличаетсяДля военнослужащих заполнения справки проходит по той же форме, однако в зависимости от статуса военного определенные вычеты могут не сниматься, поэтому их не указывают. С этим вопросом лучше консультироваться со специалистами.

Свободная формаВ свободной форме справка о доходах чаще всего используется для банка, так что для получения кредита вам не обязательно искать бланк 2 НДФЛ .

Как заказать онлайн бесплатно?

В Интернете есть масса официальных сайтов, где можно скачать программы, которые рассчитывают все данные. А бланки для заполнения можно скачать на любом тематическом сайте.

В тему: Жалоба на бездействие судебного пристава исполнителя, образец

Оплата через Сбербанк и РоссельхозбанкЭти и некоторые другие банки позволяют оплачивать справку. Кстати, сотрудники банков нередко сами обращаются в соответствующие органы за данной формой, чтобы знать, можно ли предоставлять кредит человеку.

Возникла проблема? Позвоните юристу:

+7 (499) 703-41-47 - Москва, Московская область

+7 (812) 309-83-52 - Санкт-Петербург, Ленинградская область

Таким образом, вы можете скачать в 2016 году справку для заполнения бесплатно. Узнайте все коды и КНД. которые требуются, чтобы заполнить. Консультант физического лица, расскажет что такое НДФЛ и зачем он нужен. Выше вы можете скачать онлайн в ворде и эксель действующую справку плюс со всеми изменениями. Вы должны сами решить что лучше — заполнять онлайн или печатная справка.

Теперь вы уже поняли для чего нужен этот отчет, где применяется свободная форма, какие признаки отличия между старой и последней формой заявления. Обратитесь в соответствующие органы ( ФНС ), где можно взять приложение о зарплате — там заодно вы узнаете, как она изменилась.

Разделы отчетности каждый заполняет по разному. Однако обновленная налоговая декларация требует — кто бы вы не был по роду деятельности — ип или военносулжащий — нужно придерживаться правил подачи. В ФНС вам расскажут, как заказать последнюю версию справки о годовых доходах на выдачу. Это актуально даже для тех, у кого он был нулевым. Сроки сдачи 2 НДФЛ — с декабря по апрель. Инструкция выше расскажет, как взять справку непосредственно с места работы, сколько она действует, как правильно она заполняется, какие правила вычета сейчас действительны.

В тему: Скачать соглашение о разделе имущества супругов после развода, образец 2016

Последний приказ ММВ от ФНС РФ был утвержден в 2015 году, теперь его можно скачать. Документ был утвержден и содержит сведения о должном прохождении этой процедуры. Некоторые статьи и коды перетерпели в ноябре и декабре изменения. Скачать бесплатно в формате Excel этот документ можно на федеральном российском сайте. В электронном виде эта отчетность о вычетах НДФЛ может понадобиться любой службе или организации. В этой справке содержится отчет о налогах физических лиц.

Задать вопрос юристуСправку 2-НДФЛ работодатель должен передавать в налоговую дважды за год. До марта месяца он обязан отчитаться за лиц, с которых удержан НДФЛ не был. До апреля — за персонал, которому выплатили доход, удержали с него НДФЛ. Справку могут запросить и сами сотрудники, работающие или уволенные. Например, для оформления имущественного или налогового вычета.

Когда требуется справка 2-НДФЛ?Зачастую документ требуется в следующих ситуациях:

Все доходы, не облагаемые налогом со ставкой 13% не требуют заполнения 2-НДФЛ. К ним относятся:

Полный список доходов, не нуждающихся в заполнении 2-НДФЛ содержится в законодательстве РФ.

Возникла проблема? Позвоните юристу:

+7 (499) 703-41-64 - Москва, Московская область

+7 (812) 309-86-25 - Санкт-Петербург, Ленинградская область

Как заполняется 2-НДФЛ 2016?

Порядок заполнения 2-НДФЛ указан в законодательстве. На титульном листе должна содержаться следующая информация:

В тему: Сведения о деятельности индивидуального предпринимателя за 2016 год, налоги

В графе «Признак справки» проставляется цифра 1, если в сведениях указаны объемы начисленного дохода, удержанного с него налога. Цифра 2 означает, что удержание НДФЛ было невозможным. Заголовочная часть должна содержать четырехзначный код инспекции, которой предназначена справка.

Что в каком разделе нужно указать?При сдаче документа отдается предпочтение электронному виду. В бумажнойй форме можно сдавать 2-НДФЛ только в том случае, когда общая численность персонала, которому был выплачен доход в текущем периоде, не превышает 25 человек.

Скачать бланк справки можно по тут:

По любым вопросам обращайтесь к нашим юристам через данную форму!

В 2016 году введена ежеквартальная отчетность для работодателей под названием 6-НДФЛ (Федеральный закон от 02.05.2015 № 113-ФЗ). Заполнить и сдать расчет 6-НДФЛ в 2016 году поможет наша статья

Сроки сдачи 6-НДФЛ в 2016 годуСдавать 6-НДФЛ в 2016 году нужно ежеквартально. Как только квартал закончился, нужно подготовить и сдать расчет 6-НДФЛ не позднее последнего числа месяца, который следует за истекшим кварталом.

Сроки сдачи 6-НДФЛ в 2016 году таковы:

1. форма 6-НДФЛ за 1 квартал 2016 года — не позднее 3 мая 2016 года (30 апреля выпадает на выходной, а 1 мая воскресенье переносится на 2 мая)

2. форма 6-НДФЛ за полугодие 2016 года — не позднее 1 августа 2016 года (30 июля выпадает на выходной)

3. форма 6-НДФЛ за 9 месяцев 2016 года — не позднее 31 октября 2016 года

Форму 6-НДФЛ за 2016 год нужно сдавать вместе со справками 2-НДФЛ не позднее 1 апреля 2017 года

Кто сдает 6-НДФЛ в 2016 году6-НДФЛ сдают компании и индивидуальные предприниматели, которые являются налоговыми агентами.

Налоговые агенты — это те, кто выплачивает доходы работникам и иным физическим лицам (например, клиентам, которые выиграли у компании приз).

То есть 6-НДФЛ надо сдавать тем компаниям и ИП, которые сдают 2-НДФЛ. Но если 2-НДФЛ сдается по каждому работнику, то расчет 6-НДФЛ нужно заполнять один по всем работникам раз в квартал.

То есть организация и ИП должна сдавать один расчет 6-НДФЛ по доходам всех работников раз в квартал.

Порядок заполнения расчета 6-НДФЛ в 2016 году6-НДФЛ — это документ, в который включается обобщенная налоговым агентом информация в целом по всем физическим лицам.

В расчете 6-НДФЛ включается информация:

1. по всем физическим лицам, получившим доходы от налогового агента

2. о суммах начисленных и выплаченных доходов

3. о предоставленных налоговых вычетах

4. об исчисленном и удержанном НДФЛ в целом по всем работникам

Форма 6-НДФЛ. Бланк Порядок заполнения 6-НДФЛ в 2016 году6-НДФЛ представляют налоговые агенты.

Расчет 6-НДФЛ состоит из:

Форма 6-НДФЛ заполняется на основании данных учета доходов, выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов, содержащихся в регистрах налогового учета, который ведется налоговыми агентами в соответствии с пунктом 1 статьи 230 Кодекса.

Форма 6-НДФЛ составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год .

Расчет 6-НДФЛ на бумажном носителе представляется только в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере.

В случае если показатели соответствующих разделов Расчета не могут быть размещены на одной странице, то заполняется необходимое количество страниц. Итоговые данные в этом случае отражаются только на последней странице.

Поле «Номер страницы» заполняется на каждой странице Расчета.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Не допускается двусторонняя печать Расчета на бумажном носителе.

Не допускается скрепление листов Расчета, приводящее к порче бумажного носителя.

Каждому показателю Расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе — дробной части десятичной дроби.

Страницы Расчета имеют сквозную нумерацию начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом:

например: для первой страницы – «001»; для десятой страницы – «010».

При заполнении полей формы Расчета должны использоваться чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»).

Текстовые и числовые поля формы Расчета заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

Суммы налога на доходы физических лиц исчисляются и указываются в полных рублях. Сумма налога менее 50 копеек отбрасываются, а суммы налога 50 копеек и более округляются до полного рубля. Доходы налогоплательщика, а также расходы, принимаемые к вычету, выраженные в иностранной валюте, пересчитываются в рубли по курсу Центрального банка Российской Федерации, установленному на дату фактического получения доходов либо на дату фактического осуществления расходов.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например: в верхней части каждой страницы Расчета указывается идентификационный номер налогоплательщика (далее — ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: «ИНН 5024002119--».

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например: сумма исчисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.50» они указываются как: «1234356--------.50».

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО).

Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой, и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Налоговые агенты – индивидуальные предприниматели, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности.

Код основного вида экономической деятельности указывается в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД2) ОК 029-2014 (КДЕС РЕД. 2), утвержденным приказом Федерального Агентства по техническому регулированию и метрологии от 31.01.2014 № 14-ст.

При обнаружении налоговым агентом в поданном им в налоговый орган Расчете факта не отражения или неполноты отражения сведений (информации), а также отражения недостоверных сведений (информации), налоговый агент обязан внести необходимые изменения в Расчет и представить в налоговый орган уточненный Расчет.

На каждой странице формы Расчета в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» — ставится подпись представителя налогового агента и дата заполнения Расчета.

Расчет представляется в электронном виде по телекоммуникационным каналам связи по установленным форматам с электронно-цифровой подписью в соответствии с Порядком, утвержденным Приказом Министерства Российской Федерации по налогам и сборам от 02.04.2002 № БГ-3-32/169 «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи» (зарегистрирован Министерством юстиции Российской Федерации 16.05.2002, регистрационный номер 3437), либо на бумажных носителях.

Представление налоговыми агентами Расчета за период, в котором проводились процедуры прекращения его деятельности (ликвидации, реорганизации), осуществляется до завершения таких процедур (государственной регистрации прекращения юридического лица, государственной регистрации прекращения предпринимательской деятельности физического лица — предпринимателя).

При подготовке Расчета с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 — 18 пунктов.

Порядок заполнения Титульного листа 6-НДФЛТитульный лист (Лист 01) 6-НДФЛ заполняется налоговым агентом, за исключением раздела «Заполняется работником налогового органа».

На титульном листе Формы 6-НДФЛ указываются:

В случае, если сведения о доходах заполняются организацией на физических лиц, получающих доходы от ее обособленного подразделения, в соответствующем поле ставится КПП учета организации по месту нахождения ее обособленного подразделения;

Также на титульном листе указывается код ОКТМО муниципального образования, и номер контактного телефона.

По строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» — в случае подтверждения достоверности и полноты сведений в Расчете налоговым агентом проставляется 1, в случае подтверждения достоверности и полноты сведений представителем налогового агента проставляется 2, а также указывается фамилия, имя, отчество лица; наименование организации – представителя налогового агента;

Порядок заполнения Раздела 1 формы 6-НДФЛВ разделе указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если физическим лицам выплачивались доходы, облагаемые НДФЛ по разным ставкам, раздел 1, за исключением строк 060 - 090, заполняется для каждой из ставок налога.

По строке 010 проставляется соответствующая ставка налога, с применением которой исчислены суммы налога.

В строку 020 записывается обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода.

По строке 025 указывается обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 вписывается обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода.

По строке 040 отражается обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода.

Во строку 045 записывается обобщенная по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 050 проставляется обобщенная по всем физическим лицам сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

По строке 070 отражается общая сумма удержанного налога нарастающим итогом с начала налогового периода.

В строку 080 вписывается общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода.

По строке 090 отражается общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 НК РФ, нарастающим итогом с начала налогового периода.

Порядок заполнения Раздела 2 Формы 6-НДФЛВ Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

По строке 100 указывается дата фактического получения доходов, отраженных по строке 130.

По строке 110 записывается дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130.

По строке 120 отражается дата, не позднее которой должна быть перечислена сумма налога.

В строку 130 записывается обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату.

По строке 140 указывается обобщенная сумма удержанного налога в указанную в строке 110 дату.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 - 140 заполняются по каждому сроку перечисления налога отдельно.

к Порядку заполнения формы 6-НДФЛ)

Коды отчетных периодов Формы 6-НДФЛНДФЛ (Налог на доходы физических лиц, подоходный налог)

НДФЛ (Налог на доходы физических лиц, подоходный налог)