Рейтинг: 4.5/5.0 (1867 проголосовавших)

Рейтинг: 4.5/5.0 (1867 проголосовавших)Категория: Бланки/Образцы

Бланки строгой отчетности для ИП — где, как и для чего они используются? Можно ли применять бланки строгой отчетности для ИП при оказании услуг не только физическим, но и юридическим лицам? Ответы на эти и другие вопросы вы найдете в данной статье.

В каких случаях необходим бланк строгой отчетности для ИПЕсли деятельность предпринимателя связана с оказанием услуг населению (к примеру с ремонтом швейных машин), он может использовать бланкистрогойотчетностидляИП (п. 2 ст. 2 закона о ККТ от 22.05.2003 № 54-ФЗ).

Если расчеты за услуги осуществляются между предпринимателями, применение БСО также возможно (постановление Пленума ВАС РФ от 31.07.2003 № 16). Но если расчеты производятся между предпринимателем и юрлицом, БСО применять нельзя (постановление Правительства РФ от 06.05.2008 № 359).

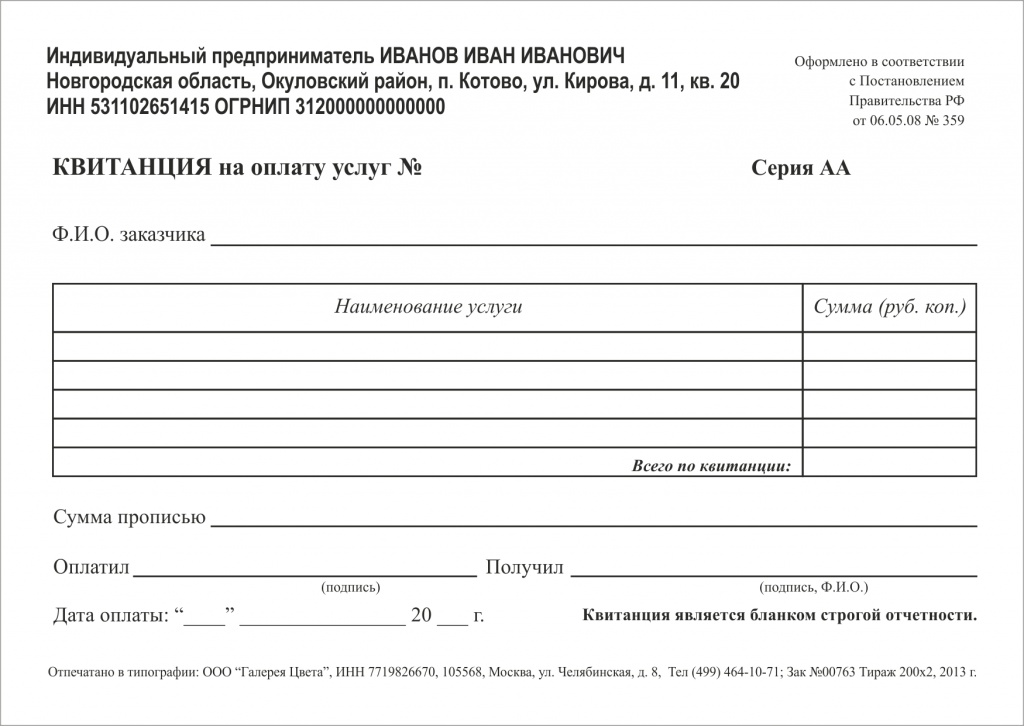

Виды бланков строгой отчетности для ИПВ основном бланками строгой отчетности оформляются такие документы, как:

Кассовый чек также может быть заменен бланком строгой отчетности (БСО), даже если отраженный в нем вид услуг отсутствует в ОКУН (письмо Минфина от 08.10.2012 № 03-01-15/8-213).

Таким образом, БСО может применяться при оказании населению любого вида услуг.

Основная информация в бланках строгой отчетности для ИПОбязательными реквизитами, которые должны быть отражены в БСО, являются:

Какой из БСО выбрать для осуществления своей деятельности, решает сам предприниматель — в зависимости от того, чем он занимается. Но обязательным условием является использование всех вышеперечисленных реквизитов в применяемом им БСО.

Как используются бланки строгой отчетности для ИПВсе БСО изготавливаются только в типографии: предприниматель должен заказать их в необходимом для его деятельности количестве. Распечатывать на компьютере БСО запрещено.

Если ИП занимается куплей-продажей товаров, БСО он использовать не может: он должен выдать товарный чек покупателю. Кассовый аппарат в данном случае ИП должен применять в своей деятельности. Это обосновывается тем, что при наличных расчетах применение ККТ обязательно, исключение предусмотрено только для некоторых видов деятельности (п. 3 ст. 2 закона от 22.05.2003 № 54-ФЗ) и услуг, оказываемых населению (п. 1, 2 ст. 2 закона от 22.05.2003 № 54-ФЗ, п. 6 приложения к письму ФНС России от 10.09.2012 № АС-4-2/14961@, письмо УФНС РФ по г. Москве от 18.07.2008 № 09-17/068372).

Одним из положительных моментов применения БСО является то, что они помогают сэкономить денежные средства, связанные с эксплуатацией кассового аппарата: его покупка, обслуживание и приобретение расходных материалов обходятся значительно дороже, чем приобретение БСО.

БСО может заполняться под копирку — оригинал передается покупателю при получении денежных средств, а копия остается у ИП. Но также могут применяться БСО с отрывными частями — тогда отрывная часть остается у покупателя, а основная — у продавца.

Если предприниматель применяет общий режим налогообложения, то стоимость расходов на БСО включается в состав профессионального вычета в момент их приобретения (ст. 221 и подп. 24 п. 1 ст. 264 НК РФ). Если ИП работает на УСН с объектом «доходы минус расходы», то стоимость изготовления БСО можно учесть в расходах в том квартале, в котором они оприходованы и оплачены (подп. 17 п. 1 ст. 346.16 НК РФ). А в случае применения ИП упрощенки с объектом «доходы», вмененки или патентной системы стоимость расходов на изготовление БСО при расчете налоговой базы не учитывается.

Для ИП на УСН, которые оказывают услуги населению, также имеется возможность использования БСО. Но если ими уплачивается налог с общего дохода, расход на приобретение БСО учету не подлежит.

Современная практика показывает, что бланки строгой отчетности получили широкое применение в деятельности ИП. Это связано с простотой оформления данного вида документов и простотой выдачи. В статье мы расскажем об особенностях оформления бланков строгой отчетности для ИП, правилах учета, а также проанализируем преимущества и недостатки использования.

Что такое бланк строгой отчетности (БСО)Под бланком строгой отчетности понимают документ, оформленный в регламентированном порядке и подтверждающий получение денег в счет оплаты за оказанные работы (услуги). Использование бланков эквивалентно использованию кассовых чеков. Таким образом при использовании бланков для подтверждения расчетных операций разрешено не применять кассовую технику.

Цель применения бланков для ИП — минимизация затрат предпринимателей, связанных с приобретением и обслуживанием кассовой техники, так как ИП несет расходы исключительно на изготовление (посредством типографии или самостоятельно распечатав с электронного носителя).

Для того, чтобы при расчетах использовать бланки, ИП должен соблюсти ряд необходимых условий. Законодательство регламентирует, что бланк применяется ИП только в случае оказание им услуг, выполнения работ, но не продажи товаров. Как правило, бланки используют в своих расчетах мелкие предприниматели, оказывающие бытовые услуги. К таким услугам относятся следующие виды деятельности:

При оказании подобного вида услуг ИП может заменить бланками строгой отчетности туристические путевки, транспортные билеты, абонементы (например, на посещение спортзала), талоны и прочие бумаги.

Следует подчеркнуть, что применение бланков вместо использования чеков допустимо только в том случае, если ИП оказывает услуги физическим лицам. При оказании транспортных, бытовых и прочих услуг предприятиям и организациям ИП обязательно выдает чек, оформленный с помощью средств кассовой техники.

Бланк строгой отчетности обязателен для выдачи при оказании услуг ИП и получении последним средств от заказчика за оказанную услугу. При нарушении процедуры оформления и использования бланков к ИП могут быть применены штрафные санкции согласно действующему законодательству.

Читайте также статью про бланки строгой отчетности: «Учет бланков строгой отчетности (БСО) »

Требования к оформлению бланков строгой отчетности

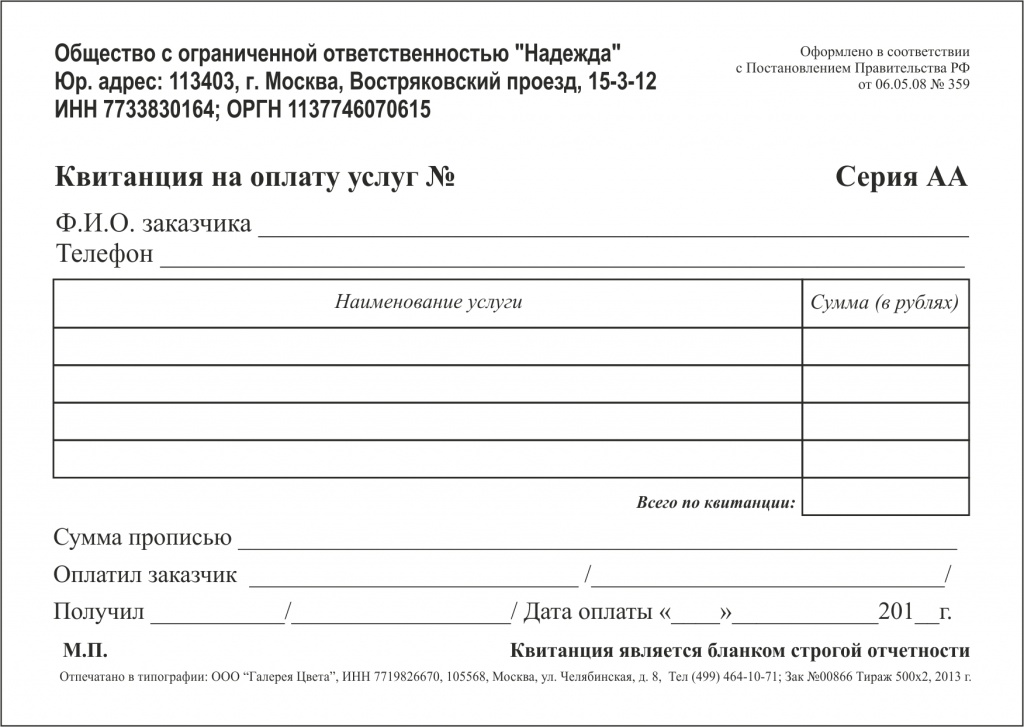

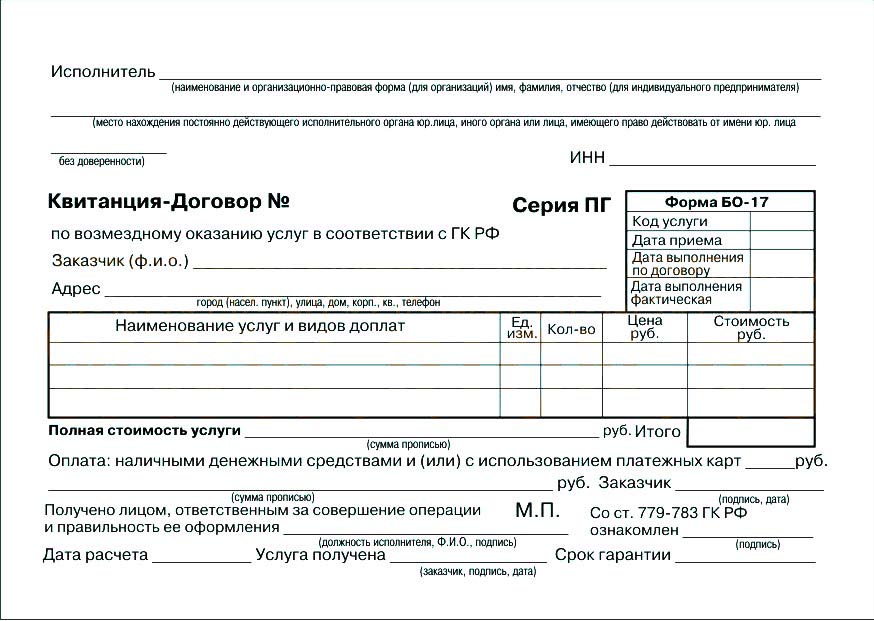

Регламент к оформлению бланков строгой отчетностью предусматривает, что бумага должна содержать ряд обязательных реквизитов, среди которых:

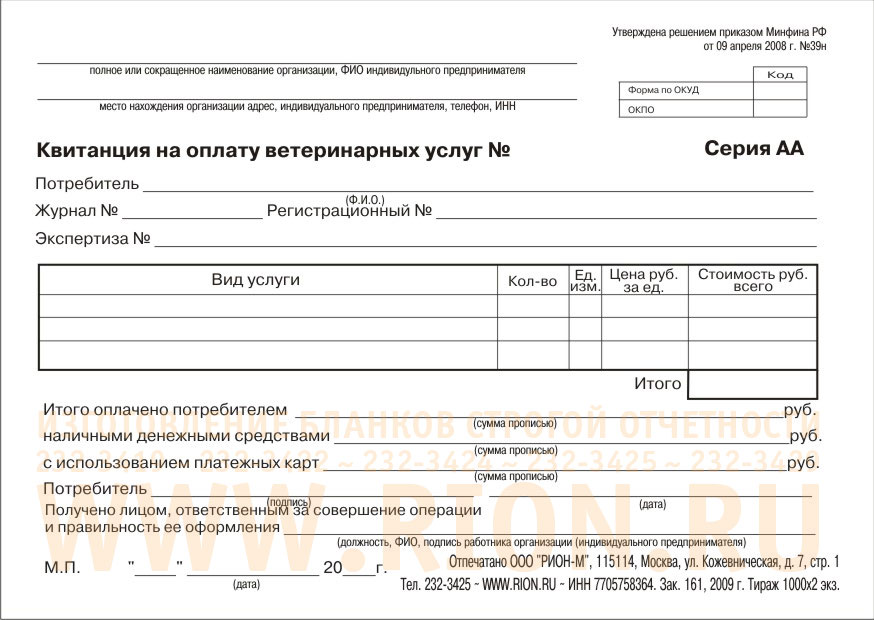

Форма бланков может быть утверждена органами исполнительной власти федерального уровня в случае, если у последних есть соответствующие полномочия. Данная ситуация может возникнуть в случае, если исполнительные органы осуществляют нормативный контроль в той или иной сфере деятельности. Как правило, это касается услуг культурных и спортивных учреждений.

С целью полноты и корректности описания предоставляемых услуг бланк может быть дополнен другими реквизитами на усмотрение предпринимателя.

Рассмотрим пример: салон красоты «Галатея» оказывает услуги стрижки и маникюра. При расчета за услуги парикмахера посетитель салоны красоты «Галатея» получает бланк, в котором кроме обязательных реквизитов указаны дополнительные графы, такие как:

Таким образом салон красоты «Галатея» с помощью бланков контролирует объем работы каждого парикмахера и администратора (в разрезе указанных ФИО), анализирует посещаемости салона постоянными клиентами (по номеру дисконтных карт), а также проводит мониторинг сумм скидок, на которые уменьшена стоимость предоставленных услуг.

Учет бланков строгой отчетностиВне зависимости от того, каким способом изготовлены бланки (типографским или с использованием автоматизированных систем), закон предусматривает обязательный учет.

Если бланки заказаны через типографию, то процедура хранения и учета должна соответствовать следующим принципам:

В случае, если бланк создан посредством автоматизированной системы, то со стороны ИП должно быть обеспечено хранение всей необходимой информации об осуществленной операции в электронном виде сроком не менее 5-ти лет. По требованию контролирующих органов ИП обязан предоставить информацию о расчетах в полном объеме.

Бланки строгой отчетности для ИП: преимущества и недостаткиНеоспоримым преимуществом применения бланков выступает низкая стоимость закупки, а также отсутствие расходов, связанных с оформлением. Для того, чтобы выдать покупателю абонемент, талон, билет либо квитанцию, предпринимателю не нужно тратиться на приобретение дорогостоящей кассовой техники, а также нести расходы на сервисное обслуживание такой техники. При использовании бланков у ИП также отсутствуют затраты на приобретение защитной ленты и прочих расходных и комплектующих материалов. К преимуществам использования бланков также можно отнести то, что ИП не нужно тратить время на регистрацию кассового аппарата в органах налоговой инспекции.

Отдельно стоит подчеркнуть, что бланки незаменимы для ИП, оказывающих услуги клиентам на дому. В данном случае удобство использования заключается в том, что предприниматель может выписать квитанцию в том числе в месте выполнения работ, в то время как с помощью кассовой техники можно оформить бумагу о расчете только в месте нахождения кассового аппарата.

К недостаткам использования бланков можно отнести ограниченную сферу использования, а также строгий регламент оформления, предусмотренный для специальных отраслей деятельности. Поэтому прежде чем заказать партию бланков предпринимателю нужно скрупулезно ознакомиться с необходимыми требования, выполнение которых обязательно при выписке бланка в качестве подтверждения расчета за услугу.

Оцените качество статьи. Нам важно ваше мнение:

В силу того, что частные предприниматели реализуют расчеты с денежными средствами, то для них обязательным является использование в своей деятельности кассовых машин или заполнение бланков строгой отчетности. Такое правило действует для того, чтобы подтвердить получение ИП доходов, и, как следствие, служит основой для начисления налогов.

Однако, открывая собственное дело, далеко не все предприниматели могут сразу разобраться в многообразии этих важных для бизнеса бумаг. В этом свете целесообразно поговорить о видах, порядке оформления и представления БСО в настоящее время.

БСО в России и их реквизитыОбычно бумаги, обязательные для заполнения всеми предприятиями, работающими как ИП, выпускаются под эгидой комиссии министерства финансов. В этом государственном органе и можно уточнить все вопросы, связанные с заполнением финансовых документов.

Бланки строгой отчетности заполняются в рамках ИП вне зависимости от формы налогообложения, применяемой в его отношении, и даже в том случае, если предприниматель имеет налоговые льготы или вносит в налоговые органы регулярно фиксированную сумму обязательных отчислений.

Все индивидуальные предприниматели РФ обязаны заполнять такие бланки строгой отчетности, как:

Стоит отметить, что перечень бланков равнозначен для всех отраслей российской экономики, хотя внутренняя структура документов может варьироваться в зависимости от направления деятельности фирмы. Именно поэтому ещё на этапе регистрации своего бизнеса следует узнать, какие именно бумаги являются обязательными для данного вида деятельности.

Важно подчеркнуть, что главным отличительным признаком официального бланка от любого другого документа является наличие особых реквизитов. Например, в ходе своей работы владелец ИП может для удобства использовать квитанции, напечатанные в произвольной форме. Такие бумаги будут элементом внутренней отчетности, но для представления в государственные органы они не подойдут. Для этого нужно будет использовать унифицированные формы для подобного рода документов, утвержденные министерством финансов.

Итак, бланк строгой отчетности должен содержать следующие реквизиты:

Название документа;

Название документа;Правила заполнения официальных бланков предполагают, что предприниматель может внести в них и некоторые другие дополнительные сведения по своему усмотрению.

На бланках строгой отчетности обязательно должна прописываться информация об их изготовителе и тираже, что свидетельствует о типографском изготовлении этих бумаг.

Главное условие, которое касается всех регламентированных министерством финансов документов для ИП: информация, содержащаяся в них должна быть понятной, разборчивой и читаемой.

Порядок заполнения и представления БСОВ законодательных актах РФ прописано, что бланки обязательной отчетности имеют право изготавливать только те типографии, которые имеют соответствующую лицензию на подобного рода деятельность. На практике же многие предприниматели печатают отдельные бланки самостоятельно. Тем не менее, следует помнить, что в практике деятельности арбитражных судов имеют силу лишь только те документы, которые имеют все необходимые реквизиты и изготовлены типографским способом.

Поэтому лучше изначально подстраховаться на случай возникновения споров по тем или иным квитанциям или штрафам. Следует также помнить, что отдельные виды бланков строгой отчетности имеют степени защиты, воспроизвести которые на стандартном офисном принтере не удастся.

Зачастую проверки частного предпринимателя со стороны налоговых или финансовых государственных органов предполагают контроль за заполнением бланков строгой отчетности. Именно поэтому эти документы должны аккуратно заполняться и учитываться в рамках ИП, дабы не привести к необходимости уплаты штрафов в соответствии с Кодексом об административной ответственности РФ.

Заполнять официальные бланки на предприятии должны уметь все сотрудники, которые совершают сделки и получают на руки денежные средства. Причем сам процесс заполнения выливается в указании всех необходимых данных в обязательных полях документа. При этом почерк должен быть аккуратным и разборчивым.

Заполнять официальные бланки на предприятии должны уметь все сотрудники, которые совершают сделки и получают на руки денежные средства. Причем сам процесс заполнения выливается в указании всех необходимых данных в обязательных полях документа. При этом почерк должен быть аккуратным и разборчивым.

Следует отметить, что в рамках ИП обязательно заводятся специальные журналы, которые служат для регистрации той или иной группы. В нем ответственные лица обязаны отражать все движения бланков строгой отчетности внутри фирмы и за её пределами. Как правило, ведутся такие журналы в произвольной форме, однако должны содержать информацию о том, когда, кому, кто и какой документ выдал. В конце финансового года журналы закрываются, их данные проверяются, а с нового отчетного периода вступают в силу новые книги учета бланков.

Таким образом, бланки строгой отчетности – это удобный способ учета операций с денежными средствами в рамках ИП. Они позволяют отследить все притоки и оттоки наличности в рамках фирмы, являются основой начисления налоговых платежей и являются документарной основой отстаивания своих прав в арбитражном суде в случае возникновения споров с контрагентами.

Цена: 91,00 руб. RUB

Формат А6 (105?148 мм), блок 25 листов ? 2 экз, самокопирующаяся бумага.

Бланки строгой отчетности БО-3 используются при оказании различных бытовых услуг - фотоработы, химчистка, ремонт (нематериалозатратный), прокат, единичные ритуальные услуги

Наряд-заказ (код формы по ОКУД 0790006) – первый экземпляр формы – передается в производство для сопровождения заказа и начисления заработной платы исполнителю.

Квитанция (код формы по ОКУД 0790005) – второй экземпляр – выдается заказчику, остается у него после выполнения услуги и подтверждает ее выполнение.

Копия квитанции (код формы по ОКУД 0790005) – третий экземпляр – используется для учета денежной выручки.

По новому закону можно ограничиться двума копиями.

При заполнении данной формы на оборотной стороне первого и второго экземпляров делается отметка о выдаче выполненного заказа, которая должна быть подтверждена подписью заказчика. Помимо этого указывается гарантийный срок на результат выполненной работы. Если работа выполнена неудовлетворительно, от второго экземпляра отрывается специальный талон.

Данная форма может быть использована и тогда, когда выполнение заказа связано с большим количеством и объемом работ, комплектующих материалов и изделий, с большим количеством усложняющих элементов. В этом случае на выполнение заказа должен быть заключен договор или оформлен технологический документ, в котором производится детализация работ и материалов. При этом в форме БО-3 будет указана только общая стоимость заказа без расшифровки. В форме также необходимо сделать ссылку на номер договора или технического документа, а в договоре или документе, соответственно, сделать ссылку на номер бланка.

Бланки строгой отчетности (БСО) – документы, которые используются для оформления расчетов наличными денежными средствами, или расчетов с использованием платежных карт. Бланки строгой отчетности приравниваются к кассовым чекам. Так, бланками строгой отчетности являются: квитанции, проездные документы, путевки, абонементы и пр. БСО могут использовать организации или индивидуальные предприниматели при оказании услуг населению.

Порядок использования бланков строгой отчетности прописан в Положении, утвержденном постановлением Правительства РФ от 06 мая 2008 года №359 – далее Положение.

Рассмотрим порядок применния, хранения, уничтожения бланков строгой отчетности, а также ответственность за нарушение порядка их применения.

Когда при расчетах наличными можно использовать БСОБланки строгой отчетности применяются организациями и предпринимателями оказывающими населению платные услуги и заменяют кассовый чек.

При оказании каких услуг, налогоплательщики – организации и индивидуальные предприниматели. могут не использовать ККТ? Специалисты Минфина в своих письмах №03-01-15/1-42 от 03 февраля 2009 года, №03-01-15/1-29 от 27 января 2009 года, а также в других письмах разъясняли, что к таким услугам относятся те виды услуг, оказываемых населению, которые включены в классификатор ОКУН, утвержденный постановлением Госстандарта России от 28 июня 1993 года №163 .

Однако, такие разъяснения ухудшали положение многих налогоплательщиков. Ведь со временем расширяется сфера деятельности, появляются все новые и новые виды услуг, которые не включены в ОКУН.

И вот, в 04 апреля 2012 года Минфин в письме №03-01-15/3-74 дает разъяснения, согласно которым, виды оказываемых населению платных услуг не ограничиваются видами услуг, включенными в ОКУН.

В нормативных актах по сей день не приведен исчерпывающий перечень видов деятельности по оказанию услуг населению, при которых можно не применять ККТ, ограничившись выдачей бланков строгой отчетности (БСО).

Таким образом, налогоплательщики в самостоятельном порядке могут определить, могут ли использовать в своей деятельности БСО, не применяя кассовую технику. Разумеется, при этом следует руководствоваться здравым смыслом. Поскольку если вид деятельности можно лишь с натяжкой причислить к оказанию услуг населению, то используя БСО, налогоплательщики рискуют попасть в категорию нарушителей действующего законодательства, порядка использования ККТ, со всеми вытекающими последствиями в виде санкций и административной ответственности. Также бланки не используются при продаже населению товаров.

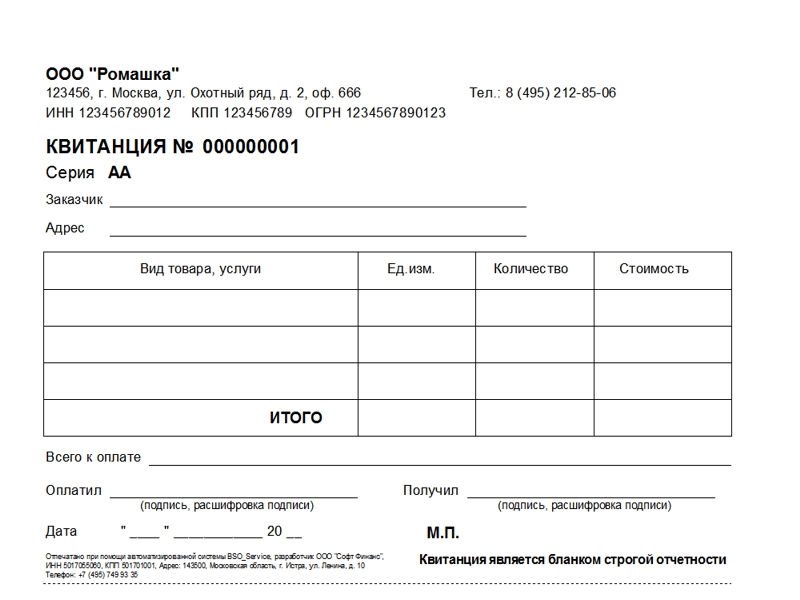

Организации и предприниматели самостоятельно разрабатывают бланки и утверждают их форму приказом руководителя.

Обязательные реквизиты, которые должны содержать БСО, указаны в третьем пункте Положения:

Здесь мы не рассматриваем утвержденные формы БСО для отдельных видов деятельности, таких как оказание услуг по перевозке пассажиров ,оказание услуг учреждениями культуры и т.д. Для определенных видов деятельности, утверждены специальные формы БСО, которые применяются только организациями, оказывающими подобные услуги.

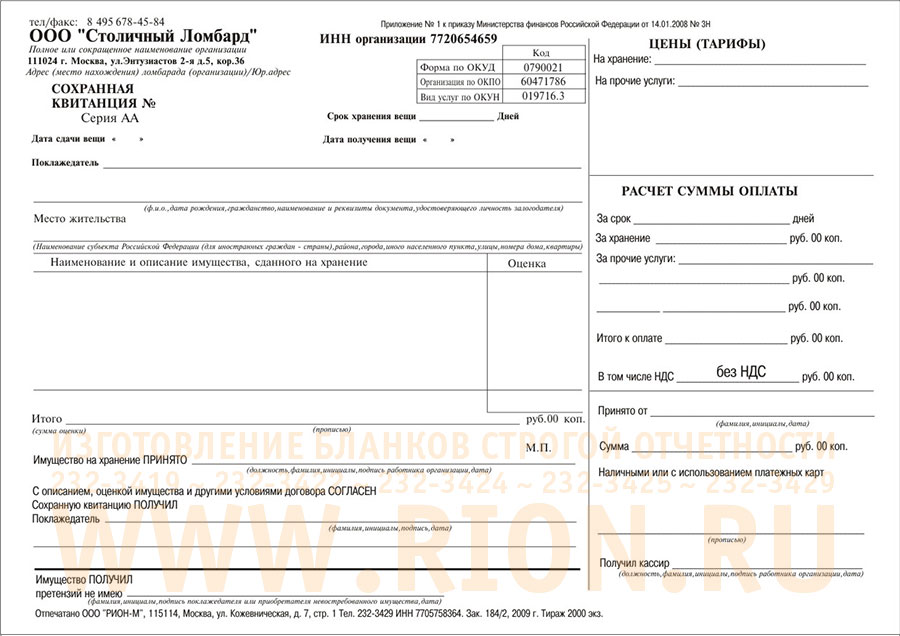

Лишь перечислим виды утвержденных бланков строгой отчетности, применяемых организациями, оказывающими соответствующие услуги.

Остальные налогоплательщики, оказывающие платные услуги населению другого характера, разрабатывают бланки строгой отчетности самостоятельно.

Для того, чтобы использовать самостоятельно разработанные бланки строгой отчетности, исполльзуемые вместо применения кассового аппарата, необходимо учесть следующие требования. Самостоятельно разработанные БСО должны:

Бланки (БСО), изготовленные иным способом, не могут заменить чек ККТ. Нельзя использовать бланки, изготовленные на компьютере и распечатанные на обычном принтере.

Часто встречается вопрос, задающийся налогоплательщиками –

Нет, если организация не вправе по виду деятельности применять бланки строгой отчетности, то кассовый чек, при отключении электричества бланком строгой отчетности заменять нельзя.

Ранее для замены кассового чека в этом случае, использовался специальный бланк, утвержденный Минфином. Однако, с вступлением в силу Закона №54-ФЗ от 22 мая 2003 года. применение этого бланка является неправомерным. Поскольку Закон не содержит указаний по применению специального бланка, заменяющего чек ККТ при отключении электричества.

Таким образом, ранее используемый в таких случаях бланк, не применяется, поскольку это противоречит действующему законодательству. А в случае отключения электроэнергии за неприменение кассового аппарата организация и ответственные лица привлекаются к ответственности по статье 14.5 КоАП.

Можно ли применять кассовый аппарат, если по виду деятельности можно использовать БСО?Да, кассовую технику могут применять как организации, осуществляющие виды деятельности, для которых официально разработаны формы БСО, так и организации разработавшие БСО самостоятельно. При этом при наличных расчетах с населением, за оказанные услуги, можно выдавать либо кассовый чек, либо бланк строгой отчетности.

Между тем, для отдельных видов деятельности, нормативными актами установлен специальный порядок, при котором, они обязаны использовать БСО, без применения ККТ. Так, Закон №196-ФЗ от 19 июля 2007 года. регулирующий деятельность ломбардов, обязал, организации, оказывающие услуги ломбардов, использовать утвержденные бланки: залоговые билеты и сохранные квитанции. Таким образом, ломбарды не вправе использовать ККТ вместо бланков строгой отчетности.

Можно ли вместо бланка строгой отчетности выписывать приходный кассовый ордер (ПКО)?Нет, приходный кассовый ордер не может заменить бланк строгой отчетности, поскольку форма ПКО не соответствует требованиям, предъявляемым к БСО и предназначен для других целей. Выдавая физическим лицам вместо БСО квитанцию к ПКО, организация нарушает законодательство и к нему могут быть применены санкции по ст.14.5 КоАП РФ. за нарушение порядка применения ККТ. Поскольку нарушения в области применения БСО, приравниваются к нарушениям порядка применения кассовой техники.

Обязана ли организация регистрировать в налоговой инспекции или в других органах самостоятельные разработанные БСО?Нет, организации и индивидуальные предприниматели, применяющие самостоятельно разработанные бланки строгой отчетности. дополнительно регистрировать их не должны ни в ИФНС, ни в каких либо других органах.

Законодательство, регулирующее порядок применения БСО, и порядок осуществления наличных расчетов, не содержит норм, обязывающих налогоплательщиков регистрировать БСО в государственных структурах. Минфин дает аналогичные разъяснения в письмах №03-01-15/8-250 от 25 ноября 2010 года и №03-01-15/11-297. Самостоятельно разработанная форма БСО утверждается внутренним приказом руководителя.

И так, организации и индивидуальные предприниматели, оказывающие населению платные услуги. вправе не применять кассовый аппарат, выдавая физическим лицам вместо кассового чека бланк строгой отчетности. подтверждающий получение наличных денежных средств.

Как отразить в бухгалтерском и налоговом учете такие бланки?

Порядок учета и хранения БСО регламентируется указаниями, утвержденными протоколом Государственной межведомственной экспертной комиссии п о ККМ №4/63-2001 от 29 июня 2001 года. Однако, поскольку нормативно-правовые акты, на основании которых составлены Указания, утратили свое действие, Указания в настоящее время применяются в части, не противоречащей Положению №359 .

И так, руководитель организации внутренним приказом утверждает форму разработанных бланков строгой отчетности и назначает сотрудника, который будет нести ответственность за хранение и выдачу бланков. С этим сотрудником заключается договор о материальной ответственности. Храниться бланки должны по правилам, определенным для хранения денежных документов.

Бланки строгой отчетности принимаются к учету, на основании акта приемки. Акт утверждается руководителем и подписывается комиссией. В свою очередь, состав комиссии утверждается приказом руководителя. Такой порядок определен Положением №359.

Учет бланков осуществляется в книге учета бланков документов. Форму книги также, можно разработать самостоятельно.

В бухгалтерском учете приобретение бланков строгой отчетности отразите следующим образом:

Для аналитического учета БСО предназначен забалансовый счет 006 «Бланки строгой отчетности». к которому можно открыть субсчета по местам хранения и по ответственным лицам. На счете 006 отражается условная стоимость бланков, которая может составлять фактическую их стоимость, либо условную, например равную 1 рублю. При этом, порядок формирования условной оценки БСО следует отразить в учетной политике.

Движение бланков фиксируется в заборно-контрольных листах, на основании которых данные по движению БСО в организации отражаются на счете 006. По окончании месяца данные контрольно-заборных листов сверяются с книгой учета БСО. Такой порядок установлен Протоколом №4/63-2001.

В бухгалтерском учете движение БСО отражается в следующем порядке:

После заполнения бланка строгой отчетности, он приравнивается к первичным документам. В случае, когда БСО оплачены организацией, и до их выдачи являются доказательством неисполненных обязательств перед организацией, бланки приравниваются к денежным документам. Для их учета предназначен счет 50-3 «Денежные документы». К таким БСО относятся следующие виды бланков:

Затраты организации, связанные с приобретением БСО, отражаются в учете в зависимости от применяемой системы налогообложения.

Дебет 10 Кредит 60 – БСО отражены в составе ТМЦ;

Дебет 19 Кредит 60 – выделен НДС со стоимости БСО;

Дебет 68.1 Кредит 19 – сумма НДС принята к вычету.

Дебет 006 – отражено в условной оценке приобретение БСО;

Дебет 20 (44) Кредит 10 – переданы БСО для использования;

Кредит 006 – списана стоимость использованных бланков.

Учет НДС при приобретении БСО

Обратите внимание!

НДС по БСО организация может принять к вычету, если соблюдены следующие условия:

Такие условия содержатся в 171 статье Налогового кодекса.

Если организация не является плательщиком НДС, либо бланки используются в деятельности, не облагаемой налогом, сумма налога включается в стоимость бланков ( п.2 ст.170 НК РФ ).

Налог на прибыль и расходы на приобретение БСО.

Учет расходов на приобретение бланков, зависит от вида бланков строгой отчетности.

Для отдельных бланков предусмотрен особый порядок учета. Например, приобретение чековых книжек и связанные с их приобретением затраты включаются в состав расходов, связанных с банковскими услугами ( пп15, п.1, ст.265 НК РФ ). Хотя указанная статья Кодекса регламентирует учет у организаций, применяющих УСН, Минфин в письме №03-11-04/2/139 от 25 мая 2007 г ода дал именно такие разъяснения, однако такой порядок учета затрат на приобретение БСО, могут и организации, применяющие общий налоговый режим. Такой вывод следует из п.2 ст.346.16 Кодекса.

При этом, затраты, связанные с приобретением чековых книжек, включаются в состав расходов в момент их фактической оплаты, как при методе начисления, как и при кассовом методе, такой порядок следует из подпункта 3 пункта 7 статьи 272 и пункта 3 статьи 273 Кодекса .

Однако, чековые книжки все таки не относятся к тем бланкам строгой отчетности, которые применяются вместо ККТ. Порядок отражения расходов на изготовление собственных бланков, Налоговым кодексом не предусмотрен.

Затраты, связанные с приобретением или изготовлением бланков строгой отчетности, приравниваемым к чекам ККТ, исходя из положений пп.2 п.1 ст.254 Кодекса. можно включить в состав материальных расходов, поскольку такие расходы напрямую связаны с деятельностью связанной с оказанием услуг.

Также, эти затраты можно включить в состав прочих расходов, как расходы на приобретение канцелярских товаров, согласно пп.24 п.1 ст.264. Специалисты главного финансового ведомства в письме № 03-03-02-04/1/123 от 17 мая 2005 года дает именно такие рекомендации. Указанное письмо адресовано организациям применяющим упрощенный режим, однако никаких противоречий и запретов для применения налогоплательщикам на общей системе, не имеется.

Таким образом, в состав каких расходов будет включать затраты на приобретение БСО, организация решает самостоятельно, предварительно закрепив порядок в учетной политике.

Очевидно, что налогоплательщики применяющие УСН и уплачивающие налог с совокупного дохода, расходы на приобретение БСО не учитывают в налогооблагаемой базе, поскольку никакие расходы, кроме страховых взносов и суммы фиксированного платежа (для ИП), налоговую базу этой категории налогоплательщиков не уменьшают.

Рассмотрим порядок учета у налогоплательщиков, уплачивающих налог с разницы между доходами и расходами.

Учет расходов на БСО здесь также зависит от вида указанных бланков.

Так, бланки строгой отчетности, форма которых утверждена официально, и которые применяются только в строго определенной отрасли, учитываются в особом порядке. Так, порядок учета чековых книжек нами был рассмотрен выше, организации, применяющие УСН, учитывают расходы на приобретение специальных БСО в том же порядке.

Что касается бланков строгой отчетности, которые применяются вместо кассового аппарата, то учет связанных с ним затрат в законодательстве не прописан. Поэтому, организации и предприниматели на УСН, могут их учитывать либо в расходах, связанных с приобретением канцелярских товаров, либо в материальных расходах. При этом НДС по бланкам плательщики единого налога включают в стоимость БСО. Затраты на приобретение БСО включаются в состав расходов только после их фактической оплаты.

Поскольку плательщики вмененного налога, расходы по деятельности на ЕНВД не учитывают, уплачивая налог с вмененного дохода, расходы, связанные с приобретением БСО не влияют на размер налога.

Налогоплательщики, применяющие общую систему, бланки строгой отчетности могут использовать как в деятельности, переведенной на уплату ЕНВД, так и в деятельности на общем режиме .

Поэтому, стоимость БСО, выданных при оказании услуг на ОСНО, учитывается в порядке, предусмотренном для обычной системы. Ведь выдавая вместо чека ККТ бланк строгой отчетности, можно четко определить, какое количество бланков использовано в разных видах деятельности. Поэтому расходы на БСО, при осуществлении разных видов деятельности на разных системах налогообложения, учитываются раздельно, путем прямого подсчета.

Однако, если в отдельных случаях организация не может четко установить, в какой деятельности использовано то или иное количество бланков, расходы следует распределить пропорционально доходам, по каждому виду деятельности. Такой порядок установлен пунктом 9 статьи 274 Налогового кодекса .

Так, сложности в классификации расходов по БСО по видам деятельности могут возникнуть при определении сумм расхода по чековой книжке. Поскольку по расчетному счету выдается одна чековая книжка, а не несколько на каждый вид деятельности.

Как определить долю доходов от вида деятельности

Рассчитывается доля доходов по виду деятельности по следующей формуле

Доля доходов от деятельности на ОСНО

Совокупная стоимость всех отгруженных товаров за тот же период

Сумму НДС, в доле расходов, по деятельности на общей системе, организация принимает к вычету, а НДС в доле расходов по деятельности на ЕНВД, включается в сумму расходов, которая, в свою очередь, относясь к деятельности переведенной на уплату вмененного налога, не уменьшает налоговую базу по налогу на прибыль.

Рассмотрим порядок оформления бланка строгой отчетности в зависимости от осуществления расчетов.

Бланки строгой отчетности применяются при наличных расчетах с населением без применения кассового аппарата. При осуществлении расчетов, когда покупатель (подразумевается покупатель услуг, поскольку при реализации товаров, кассовый чек нельзя заменить БСО), расплачивается наличными деньгами, либо осуществляет оплату платежной картой, продавец выписывает ему бланк строгой отчетности. Рассмотрим порядок оформления БСО в зависимости от способа расчетов.

При получении наличных средств от физического лица, оформляя БСО, следует действовать в следующем порядке:

Если физическое лицо расплачивается с помощью платежной карты, оформляя БСО, действуйте следующим образом:

Случается, что покупатель расплачивается частично платежной картой, частично наличными деньгами.

В этом случае, получив деньги и карту заполните бланк, совершив операцию с платежной картой, держите наличные деньги, полученные от покупателя, на виду. Поставьте подпись на бланке строгой отчетности, приложите к нему сдачу и платежную карту и все вместе отдайте покупателю, озвучив сумму сдачи.

Обратите внимание!

При оформлении БСО, независимо от способа оплаты: с помощью платежной карты или наличными деньгами, следует заполнить копию бланка, которая остается в организации. Если же копия не заполняется, то в форме бланка должна быть предусмотрена отрывная часть, дублирующая основные реквизиты основной части БСО.

Исключением являются следующие случаи:

Поскольку организации и предприниматели, применяющие БСО для замены чека, изготавливая бланки строгой отчетности типографским способом, уже включают в них все необходимые реквизиты, при оформлении расчетов с покупателями, остается лишь проставить дату, сумму оплаты и подпись, копия заполненного бланка остается в организации.

Уничтожение использованных БСОКопии использованных бланков или отрывных корешков упаковываются в мешки, которые опечатываются и хранятся в течение пяти лет. Через пять лет, по истечении месяца со дня проведения инвентаризации использованные копии БСО уничтожаются, о чем составляется акт о списании использованных бланков строгой отчетности.

Акт подписывается членами комиссии, присутствующими при уничтожении бланков. Комиссия назначается приказом руководителя.

Уничтожение копий использованных БСО, по которым истек установленный срок хранения, а также испорченных и некомплектных бланков, может осуществиться следующими способами:

Способ, которым уничтожаются бланки, выбирается исходя из количества уничтожаемых БСО.

Порядок уничтожения установлен п.19 Положения №359.

Нарушение порядка использования и сроков хранения БСО является правонарушением, за которое предусмотрена налоговая ответственность, в соответствии со ст.106 НК РФ, и административная ответственность по ст. 2.1 КоАП.

Ответственность за невыдачу БСО

Невыдача бланка строгой отчетности приравнивается к непробитию чека. За такое нарушение предусмотрена административная ответственность по ст. 14.5 и 23.5 КоАП:

- На организацию – от 30 до 40 тыс. рублей;

- На руководителя – от 3 до 40 тыс. рублей;

- На виновное лицо (кассир-операционист) – от 1,5 до 2 тыс.рублей.

За отсутствие бланков строгой отчетности ответственность предусмотрена ст. 120 Налогового кодекса, такое нарушение является грубым нарушением правил учета доходов и расходов.