Рейтинг: 4.9/5.0 (1867 проголосовавших)

Рейтинг: 4.9/5.0 (1867 проголосовавших)Категория: Бланки/Образцы

Примеры расчета НДФЛ

по расходам на обучение

Для правильного заполнения налоговой декларации по форме 3-НДФЛ я предлагаю вам ознакомиться с наиболее распространенными случаями расчета НДФЛ (подоходного налога) при получении имущественного налогового вычета в случае приобретения жилья (квартиры, комнаты, дома и т.д.).

При этом надо учитывать, что каждый случай индивидуален и Вам лучше обратиться за консультацией специалиста как для расчета суммы НДФЛ, так и для правильного заполнения налоговой декларации 3-НДФЛ.

У И.И.Иванова две дочери в возрасте 17 и 20 лет. В 2015 г. они получали образование в вузе на очной форме обучения. За год родители уплатили за обучение детей 90 000 руб. (по 45 000 руб. за каждого ребенка).

Сумма, уплаченная за обучение детей в вузе, может быть учтена при налогообложении в полном объеме, так как она не превышает установленного ограничения в размере 50 000 руб. на каждого ребенка.

Таким образом, при исчислении НДФЛ за 2015 год воспользоваться социальными налоговыми вычетами вправе оба родителя, однако общая его сумма не должна превышать 90 000 руб. В результате в 2016 году как И.И. Иванов, так и его жена вправе подать налоговую декларацию по ф.3-НДФЛ за 2015 год и заявить о получении социального налогового вычета в общем размере не более 90 000 руб.

В 2015 г. И.И.Иванов поступил в вуз на заочную форму обучения. Срок обучения - пять лет. В том же 2015 году он уплатил сразу за весь срок обучения 200 000 руб. Права на другие социальные налоговые вычеты, не связанные с образованием, в 2015 г. он не имеет.

В 2016г. при заполнении налоговой декларации по ф.3-НДФЛ и декларировании доходов за 2015г. И.И.Иванов может учесть социальный налоговый вычет на обучение только в пределах установленного размера: 120 000 руб. При этом оставшуюся часть уплаченных за свое обучение денежных средств - 80 000 руб. - он учесть не сможет ни в 2016, ни в следующих годах.

Иванов И.И. проходил обучение в вузе с 2014 г. по 2015 г. Согласно условиям договора, заключенного с образовательным учреждением, оплата за обучение производится по окончании учебного заведения, то есть в 2015 г. Полная стоимость обучения составляет 200 000 руб. За 2015 г. Иванов И.И. получил доход в размере 90 000 руб. В этом случае при подаче в 2016 году налоговой декларации по ф.3-НДФЛ за 2015 г. Иванов И.И. сможет получить социальный налоговый вычет на обучение только в сумме 90 000 руб. Неиспользованный остаток социального налогового вычета в размере 30 000 руб. (120 000 руб. - 90 000 руб.) при этом пропадает (на последующие налоговые периоды не переносится).

Из приведенного примера видно, что для налогоплательщика выгоднее разбивать оплату за обучение на несколько платежей и осуществлять ее в различных налоговых периодах (годах).

В 2015 г. И.И. Иванов израсходовал на свое обучение 80 000 руб. лечение - 40 000 руб. и уплатил взносы в негосударственный пенсионный фонд по договору негосударственного пенсионного обеспечения в свою пользу на общую сумму 40 000 руб. В примере разновидность лечения, предоставленного И.И. Иванову, отсутствует в Перечне дорогостоящих видов лечения, утвержденном Правительством РФ. Принимая во внимание нормы п. 2 ст. 219 НК РФ, лимитирующие общую сумму расходов (не более 120 000 руб.), предъявляемых налогоплательщикам в качестве налоговых вычетов, и возможность самостоятельно определять состав этих расходов, И.И. Иванов при подаче в 2016 году налоговой декларации по ф.3-НДФЛ за 2015г. в качестве налогового вычета отдал предпочтение расходам на свое обучение и уплату пенсионных взносов. Данный выбор был сделан в связи с тем, что для получения вычета по расходам на лечение Иванову И.И. впрочем как и другим налогоплательщикам, необходимо собрать большее количество документов.

У Вас есть вопросы? Звоните, консультация бесплатно!

Заполнить налоговую декларацию по ф. 3-НДФЛ составляетот 650 рублей. Стоимость работы рассчитывается исходя из трудоемкости работ по решению Вашей задачи.

При подготовке налоговой деклараций по форме 3-НДФЛ более чем за 1 год на каждый последующий комплект документов предоставляется скидка 50%.

Подробнее ознакомится с ценами на услуги по заполнению и сдаче в налоговую инспекцию декларации по ф.3-НДФЛ можно в разделе "Цены на услуги".

Декларация 3-НДФЛ за 2015 год сдается по новой форме.

Приказ ФНС от 27.11.2015 №ММВ-7-11/544@ вносит изменения в форму декларации 3-НДФЛ которая предназначена для заполнения отчета по доходам, полученным в 2015 году.

Матвыгода от экономии на процентах за пользование заемными (кредитными) средствами, предоставленными на новое строительство либо приобретение жилья в налогооблагаемый доход не включается при условии наличия подтвержденного ИФНС права на имущественный вычет

В случае продажи квартиры, находившейся в собственности налогоплательщика менее 3 лет расходы на оплату услуг агента по поиску и приобретению квартиры, а также расходы, связанные с оформлением права собственности на нее, не относятся к расходам, связанным с приобретением жилья

Минфин напомнил, что в случае дарения недвижимого имущества (доли в квартире) величина полученной одаряемым физлицом экономической выгоды, учитываемой при исчислении НДФЛ, определяется рыночной стоимостью полученного в дар имущества

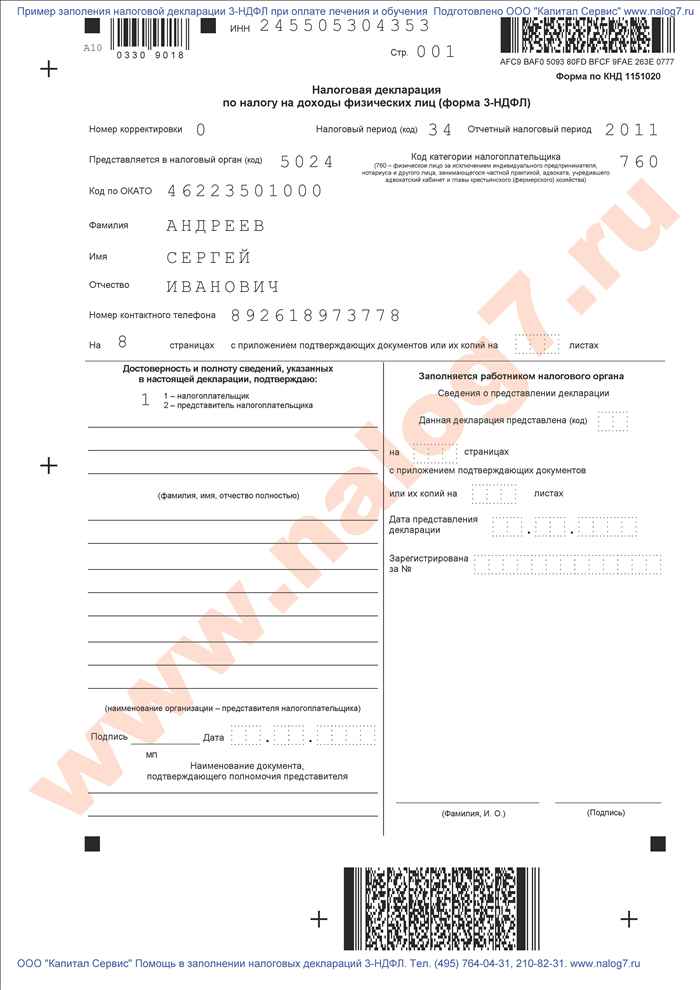

Скачать: Пример заполнения декларации по налогу на доходы физических лиц (форма 3-НДФЛ) за 2014 год в связи с расходами на свое обучение, а также на обучение брата (сестры) в возрасте до 24 лет

Скачать: Пример заполнения декларации по налогу на доходы физических лиц (форма 3-НДФЛ) за 2014 год в связи с расходами на свое обучение, а также на обучение брата (сестры) в возрасте до 24 лет

Пример заполнения налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) за 2014 год с целью получения социального налогового вычета по расходам на обучение налогоплательщика

Пример заполнения налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) за 2014 год с целью получения социального налогового вычета по расходам на обучение налогоплательщика

Самый быстрый и удобный способ заполнения декларации по налогу на доходы физических лиц 3-НДФЛ - использовать бесплатную программу «Декларация».

Программу можно скачать в разделе: Программа "Декларация" > Программа "Декларация 2014"

Обучающий ролик по заполнению декларации 3-НДФЛ (обучение и лечение)

При запуске программы «Декларация 2011» открывается окно следующего вида. Начинаем работу с закладки « Задание условий».

В блоке «Тип декларации» по умолчанию устанавливается значение 3-НДФЛ.

В блоке «Общая информация» необходимо указать:

Номер инспекции - указывается код налогового органа по месту жительства в Российской Федерации (при отсутствии места жительства в Российской Федерации - код налогового органа постановки на учет по месту пребывания) налогоплательщика, в который представляется Декларация). Его необходимо выбрать из справочника, который откроется, если нажать кнопку:

В строке Номер корректировки по умолчанию выставлено значение «0». При представлении в налоговый орган первичной Декларации по реквизиту "номер корректировки" проставляется "0", при представлении уточненной Декларации указывается "номер корректировки", отражающий, какая по счету уточненная Декларация представляется в налоговый орган (например, "1", "2", и т.д.);

В блоке «Признак налогоплательщика» необходимо отметить тот признак, который Вы имеете. В данном блоке указывается категория налогоплательщика, к которой относится налогоплательщик, в отношении доходов которого представляется Декларация. Если Вы не являетесь индивидуальным предпринимателем, главой фермерского хозяйства, адвокатом или нотариусом, то оставьте выставленную по умолчанию отметку в графе «Иное физическое лицо».

Если Вы не имели в отчетном году доходов в иностранной валюте или доходов от предпринимательской деятельности, в строке «Имеются доходы» оставьте выставленную по умолчанию «галочку».

В блоке «Достоверность подтверждается» указываем значение «Лично».

Если достоверность подтверждается представителем физического лица, то копия документа, подтверждающего полномочия законного или уполномоченного представителя налогоплательщика на подписание представляемой Декларации, должна прилагаться к Декларации.

После заполнения закладки «Задание условий». окно программы выглядит следующим образом:

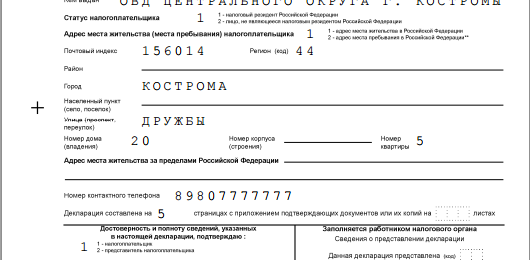

2. Далее переходим к работе на закладке «Сведения о декларанте». В этом разделе заполняются все данные на физическое лицо, которое подает декларацию.

Этот раздел состоит из 2-х страниц. Поэтому сначала заполните данные о своих фамилии, имени, отчестве, ИНН, месте рождения, а также о документе, удостоверяющем личность (вид документа Вы можете выбрать из справочника, нажав на кнопку

Далее нажимаем на кнопку  и указываем свой домашний адрес и контактный телефон.

и указываем свой домашний адрес и контактный телефон.

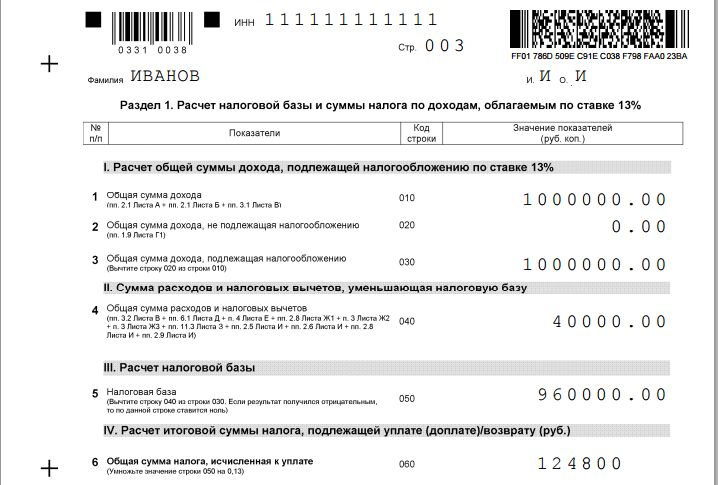

3. Следующая закладка, необходимая к заполнению «Доходы, полученные в РФ».

В этом разделе показываются доходы, облагаемые по разным ставкам - 13, 9 и 35%. Причем заносят сюда не только доходы по справкам 2-НДФЛ. но и все остальные доходы, например, от предпринимательской деятельности, от продажи квартиры и пр.

Необходимо отметить ту налоговую ставку, по которой облагаются полученные Вами доходы, например, выбираем ставку – 13% и нажимаем на знак:

Перед нами открывается окно, которое необходимо заполнить: ввести наименование налогового агента, ИНН, КПП, код ОКАТО. Данную информацию можно взять из справки о доходах и удержанных суммах налогов, выдаваемых налоговыми агентами по запросу налогоплательщика. Устанавливаем галочку в поле «Расчет стандартных вычетов вести по этому источнику» и нажимаем «Да».

Если источников дохода несколько, операцию необходимо повторить в отношении каждого источника дохода.

Далее нажимаем на  и в появившимся окне заполняем сведения о полученных доходах.

и в появившимся окне заполняем сведения о полученных доходах.

Значения показателей для заполнения переносятся из справки ф. 2-НДФЛ, выданной налоговым агентом.

После заполнения вышеуказанного окна, закладка «Доходы, полученные в РФ» должна выглядеть следующим образом:

- Кнопка позволяет отредактировать данные.

Поля «Облагаемая сумма дохода», «Сумма налога исчисленная» и «Сумма налога удержанная» заполняются физическим лицом самостоятельно из справки 2-НДФЛ. «Облагаемая сумма дохода» в справке 2-НДФЛ указывается, как «Налоговая база».

После заполнения вышеуказанного окна, закладка «Доходы, полученные в РФ» должна выглядеть следующим образом:

4. Далее переходим на закладку «Вычеты». Она состоит из 4 страниц, на каждой из которых указывается информация соответственно о стандартных, социальных и имущественных вычетах, а также о вычетах при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок.

На представленной странице отражаются стандартные налоговые вычеты.

В строке Предоставить стандартные вычеты необходимо поставить галочку и выбрать те вычеты, которые вы получаете.

Программа позволяет учесть изменение в течение года размера вычетов на себя или на ребенка. Например, если с определенного месяца отчетного года родителю стали предоставлять «детский вычет» в двойном размере, надо отметить знак вопроса, то есть поставить точку рядом с этим знаком

Программа выдаст окно, в котором можно указать периоды, когда применялись те или иные вычеты. Их заполняют по коду вычета, совпадающему с тем, который стоит в справке 2-НДФЛ.

На этой же странице помесячно отражаются доходы и расходы для индивидуальных предпринимателей и лиц, осуществляющих частную практику.

Далее нажимаем на кнопку  и переходим к заполнению страницы Социальные налоговые вычеты.

и переходим к заполнению страницы Социальные налоговые вычеты.

Ставим галочку в строке «Предоставить социальные налоговые вычеты». Справа, в окне «Суммы, потраченные на обучение детей», нажимаем на  и вводим сумму, затраченную на обучение ребенка – 25000 рублей, подтверждаем «Да».

и вводим сумму, затраченную на обучение ребенка – 25000 рублей, подтверждаем «Да».

5. Декларация заполнена.

Программа автоматически производит проверку полноты внесения сведений и их корректности с точки зрения правил заполнения декларации, однако налоговые расчеты программа не проверяет. Это лучше сделать вручную на этапе просмотра декларации.

Программа автоматически производит проверку полноты внесения сведений и их корректности с точки зрения правил заполнения декларации, однако налоговые расчеты программа не проверяет. Это лучше сделать вручную на этапе просмотра декларации.

Перед тем как распечатать, ее можно предварительно просмотреть, используя кнопку «Просмотр»

Перед тем как распечатать, ее можно предварительно просмотреть, используя кнопку «Просмотр»

Для того, чтобы записать декларацию на электронный носитель, нажимаем «Экспорт». декларация сохранится в формате xml. Затем декларацию необходимо распечатать.

Для того, чтобы записать декларацию на электронный носитель, нажимаем «Экспорт». декларация сохранится в формате xml. Затем декларацию необходимо распечатать.

Не забывайте на первом листе проставить количество листов документов, прилагаемых к декларации, а также поставить дату и свою подпись на каждом листе декларации.

«Учиться никогда не поздно» - решили Вы и пошли получать второе высшее образование, либо приняли решение повысить свой профессиональный уровень в высшем учебном заведении в 2013 году. За учебу пришлось выложить «кругленькую» сумму, которую Вы оплатили из собственного кармана, а «дивиденды», в денежном выражении, от полученных знаний придут не скоро. Однако не все так плохо. В нашей стране, начиная с 2004 года, существует возможность вернуть часть средств, которые потрачены в течении года на обучение за себя или родственников первой степени родства, к которым можно отнести мужа (жену) или детей. Для этого нужно получить так называемую налоговую скидку, подав декларацию о доходах и имущественном состоянии по итогам 2013 г. Как это правильно сделать рассмотрим в этой публикации и приведем условный числовой пример для конкретизации данной ситуации.

Общие вопросы подачи декларации об имущественном состоянии и доходахИтак, начнем с подачи декларации. Прежде всего, нужно заметить, что вышеуказанная декларация подается один раз в год, в срок до 1 мая, года следующего за отчетным. По закону Вы можете это сделать тремя способами:

Какие документы нужно приложить к декларации?

К декларации у Вас потребуют приложить ксерокопии целого ряда важных документов, без которых налоговой скидки не видать (хотя на законодательном уровне предоставление каких-то документов ни где не предусмотрено). Сдавать эти копии документов нужно вместе с декларацией, а изучать их будет инспектор, который будет принимать у Вас декларацию. Он может их забраковать и не принять к рассмотрению, если они оформлены неправильно. Поэтому, на практике, подать декларацию Вы сможете только лично, либо через уполномоченной лицо.

Заполняя декларацию нужно иметь в виду, что делать это нужно шариковой ручкой, чернилами темного цвета (желательно синими или черными), а в графах где информация отсутствует — ставить прочерк.

Документы, которые понадобятся для подачи декларации для получения налоговой скидкиТеперь давайте выясним какие документы Вам будут необходимы для заполнения и подачи декларации, а также последующего получения налоговой скидки:

Имея все эти документы (их копии) на руках можно переходить к непосредственному заполнению декларации. Сам бланк декларации состоит из сводной таблицы и семи приложений к ней. В каждом приложении производится расчет определенного вида дохода (расхода), которые могли возникнуть в течении отчетного года. Если каких-то доходов (расходов) отсутствуют в отчетном году, то и соответствующие приложения не подаются.

Пример заполнения декларации об имущественном состоянии и доходах для получения права на налоговую скидку рассмотрим в следующей статье.

Рекомендуем посмотреть видео инструкцию по заполнению декларации 3-НДФЛ в нашем сервисе.

Мы покажем вам пример заполнения 3-НДФЛ за обучение для самостоятельного заполнения. Поэтому надо выбрать раздел “Вернуть налог”. После чего вам остается выбрать год (программа предложит четыре года на выбор: 2011, 2012, 2013 и 2014 годы). Вам остается лишь выбрать тот год, за который вы и хотели вернуть налог. Например, вы будете выбирать 2013 год.

После выбора года сервис вам открывает программу для заполнения личных данных: сюда входит заполнение ФИО, паспортных данных, ИНН, адреса прописки, выбора кодов ОКТМО и ИФНС (по адресу прописки).

После заполнения каждой страницы раздела “Данные” вам необходимо нажимать внизу кнопку “Сохранить и продолжить”, в противном случае информация не сохранится и вам надо будет заново вносить данные.

Итак, вы заполнили личные данные и программа вам предложила выбрать вид дохода, который вы будете заносить в декларацию. Это может быть ваша работа, если кроме работы у вас нет иных доходов. Но в любом случае указание дохода необходимо, чтобы вернуть налог. Рассмотрим самый распространенный случай – это данные по работе.

Вы выбираете “галочкой” раздел “Работа” и на основании справки 2-НДФЛ (полученной с места работы) заполняете данный раздел.

Строка “Наименование работодателя” – в этой строке надо писать название компании (ФИО индивидуального предпринимателя) у которых вы трудитесь. Зачастую налогоплательщики пишут в этой строке “Работа”, но это неверно.

Ниже идут строки по ИНН, КПП, ОКТМОработодателя. Вам остается лишь внимательно переписать данные со справки 2-НДФЛ.

Строка “Общая сумма дохода за год” – эти данные надо взять из пункта 5.1 справки 2-НДФЛ.

Строка “Налоговая база (облагаемая сумма дохода) за год” – данные надо взять из справки 2-НДФЛ из пункта 5.2.

Строка “Сумма налога удержанная” – данные берем из пункта 5.4 справки 2-НДФЛ.

Как только вы заполнили раздел по вашим доходам, программа предложит выбрать вид налогового вычета. Вы выбираете вычет по обучению. как представлено в образце.

После того, как выбор вида налогового вычета сделан, программа предлагает вам заполнить раздел по расходам на обучение. Сумму оплаты за обучение необходимо вносить внимательно: есть строки “за свое” обучение, а есть строка за обучение ребенка. Например, если вы заполняете декларацию 3-НДФЛ за свое обучение и за вашего ребенка, то вам надо внести данные, как представлены на рисунке.

После того, как данные внесены в нужные строки, надо обязательно нажать кнопку “Сохранить и продолжить” и программа предложит заполнить заявление на возврат налога. Мы рекомендуем вам выбрать данную функцию, чтобы программа автоматически за вас сформировала документ.

Кроме заявления программа формирует реестр документов, который мы также

рекомендуем заполнять. Данный реестр необходим, чтобы в дальнейшем вы смогли доказать факт предоставления в налоговый орган декларации на обучение. Функцию по формированию реестра также надо выбрать “галочкой”.

Теперь декларация 3-НДФЛ по обучению готова. При формировании декларации в нашем сервисе, налоговые консультанты помогут вам не только заполнить декларацию, но и ответят на все ваши вопросы. Приглашаем вас заполнить налоговую декларацию 3-НДФЛ в мастере NDFLka.ru .

Удачного вам декларирования!

Возврат Подоходного Налога Из Бюджета На Обучение

(Социальный Налоговый Вычет)

+ Вы работаете официально, получаете доход, облагаемый подоходным налогом по ставке 13% (пункт 3 ст. 210 Налогового Кодекса РФ), т.е. являетесь законным налогоплательщиком

+ Вы потратили свои собственные деньги на образование

+ Все документы на обучение оформлены на Вас. как на налогоплательщика

При соблюдении всех этих условий Вы имеете законное право вернуть часть своих денег, затраченных на обучение - это и называется получение социального налогового вычета (подпункт 2 п. 1 ст. 219 НК РФ).

К образовательным относятся учреждения следующих типов:

2) общеобразовательные (начального общего, основного общего, среднего (полного) общего образования)

3) учреждения начального профессионального, среднего профессионального, высшего профессионального и послевузовского профессионального образования

4) учреждения дополнительного образования взрослых (например, курсы повышения квалификации, учебные центры службы занятости)

5) специальные (коррекционные) для обучающихся, воспитанников с ограниченными возможностями здоровья

6) учреждения для детей-сирот и детей, оставшихся без попечения родителей (законных представителей)

7) учреждения дополнительного образования детей (например, детские школы искусств, детско-юношеские спортивные школы и т.п.)

8) другие учреждения, осуществляющие образовательный процесс.

социальный налоговый вычет можно получить по расходам на обучение:

1) в ВУЗе (за свое обучения форма не имеет значения: очная, заочная, вечерняя, экстернат, дневная форма обучения, второе высшее образование, дистанционное, аспирантура а оплата за обучение своих детей только дневная форма обучения),

2) на курсах повышения квалификации,

3) на курсах иностранных языков и курсах вождения,

4) в детских садах и средних, спортивных, музыкальных школах

5) в зарубежных учреждениях,

6) и в других образовательных учреждениях, имеющих лицензии.

Ваш ребенок (подопечный) должен учиться на дневном отделении + возраст ребенка до 24 лет.

Особенность получения вычета в детском саду!

При определении размера полагающегося налогоплательщику социального налогового вычета должны учитываться его фактические расходы на обучение ребенка. Иные расходы налогоплательщика (например, питание, медицинское обслуживание, охрана и т.д.), связанные с пребыванием ребенка в дошкольном учреждении, при определении размера вычета не учитываются (письмо ФНС России от 9 февраля 2009 г. № 3-5-03/124 @ ). Просите выделять образовательные услуги в договоре с детским садом отдельной строкой или отдельным договором, чтобы у налоговой инспекции не возникало претензий, и Вам не было отказано в социальном налоговом вычете на обучение Вашего ребенка в детском саду.

Могу обрадовать мам и пап, если Ваши детки ходят на занятия в спортивные секции, музыкальные, развивающие и танцевальные кружки, то при соблюдении всех условий тоже можно получить часть затраченных средств (письмо Минфина России от 23 июня 2008 г. № 03-04-05-01/214 ).

Социальный налоговый вычет на обучение Вы Имеете Право Получить.

ДА! - при оплате собственного обучения (любая форма обучения)

ДА! - при оплате за образования своих детей, братьев и сестер (порядок получения социального налогового вычета братьев и сестер, распространяются на правоотношения, начиная с 01 января 2009 г. абз. 1 и 6 пп.2 п. 1 ст. 219 НК РФ) в возрасте до 24 лет только по дневной форме обучения

ДА! - при оплате образования за детей, которых Вы взяли официально в опеку (попечительство) до 18 лет, а так же бывших подопечных в возрасте до 24 лет, обучающихся на дневном отделении

ДА! - если в документе об оплате образования указан только ребенок, родители могут получить вычет на обучение детей (письмо ФНС России от 31.08.2006 N САЭ-6-04/876@ письмо УФНС России по г. Москве от 17.12.2004 N 11-11н/81156 постановления ФАС Уральского округа от 01.04.2004 N Ф09-1223/04-АК, Северо-Западного округа от 25.03.2003 N А05-9959/02-506/20)

ДА! - если Вы - индивидуальный предприниматель и получаете доходы, облагаемые НДФЛ по ставке 13%

ДА! - если договор на обучение заключен не самим налогоплательщиком, а работодателем в пользу налогоплательщика, последний имеет право на получение налогового вычета при условии компенсации работодателю понесенных расходов на свое обучение (письмо Минфина России от 25.12.2007 N 03-04-05-01/427 письмо ФНС России от 31.08.2006 N САЭ-6-04/876@ )

ДА! - если у Вас были расходы на образование за рубежом (письмо МНС России от 30.01.2004 N ЧД-6-27/100@ О направлении материалов ). Статус иностранного образовательного учреждения должен быть документально подтвержден в соответствии с законодательством этой страны. Данный документ должен быть снабжен переводом на русский язык.

Из всего вышесказанного можно сделать выводы, что социальный налоговый вычет Получить Нельзя.

НЕТ! - при оплате обучение из средств материнского капитала (ст. 219 НК РФ)

НЕТ! - по доходам, которые облагаются по другим налоговым ставкам (пункт 4 ст. 210 НК РФ). НАМ НУЖНА ТОЛЬКО СТАВКА 13%

НЕТ! - при оплате за образование ребенка, которому Вы не являетесь родителем, братом, сестрой, официальным попечителем или опекуном (письмо МинФина России от 15 июля 2009 г. № 03-04-05-01/553 )

НЕТ! - при оформлении документов на другое лицо, которое не является плательщиком налога 13% (НО! при оплате и оформления документов самим ребенком допускается)

НЕТ! - если у ВУЗа нет лицензии на оказание образовательных услуг (ст. 219 НК РФ)

НЕТ! - если Вы - индивидуальный предприниматель, работающий на упрощенной системе налогообложения или применяющий ЕНВД ( ПИСЬМА МИНФИНА РОССИИ от 14.10.2010 № 03-04-05/3-620 от 21.12.2010 № 03-11-11/324 )

НЕТ! - если работодатель оплачивает Ваше обучение (ст. 219 НК РФ, пункт 3, абзац 6).

Социальный налоговый вычет предоставляется на весь период обучения, включая академический отпуск.

Где И Когда Можно Получить Социальный Налоговый Вычет

Социальный налоговый вычет на обучение за себя, за оплату образования своих детей, братьев, сестер, детей взятых в официальную опеку можно получить ТОЛЬКО в налоговой инспекции по местожительству (ст. 83 НК РФ).

Получение у работодателя социального вычета на образование законодательством не предусмотрено (п. 2 ст. 219 НК РФ).

Поэтому на практике право на получение вычета могут реализовать только граждане, зарегистрированные в России по местожительству (Письма ФНС России от 08.06.2006 г. № 04-2-03/121 от 02.06.2006 г. № ГИ-6-04/566 ). Если у Вас есть регистрация по месту жительства в РФ, и плюс к этому Вы зарегистрированы по месту пребывания, то Вы все равно должны подавать налоговую декларацию 3-НДФЛ в налоговую инспекцию только по месту жительства для получения социального налогового вычета (письмо ФНС России от 02.06.2006 N ГИ-6-04/566@ ).

Подать Декларацию по форме 3-НДФЛ со всеми подтверждающими документами на возврат подоходного налога, Вы можете уже после завершения календарного года (налогового периода) (ст. 216 НК РФ). Социальный налоговый вычет может быть предоставлен за тот налоговый период, в котором налогоплательщиком согласно платежным документам фактически была произведена такая оплата (письмо ФНС России от 31.08.2006 N САЭ-6-04/876@ ).

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты суммы за обучение. Это значит, что Вы можете подать весь комплект документов за три последних года (п. 7 ст. 78 НК РФ).

Вы оплатили обучение в 2012, 2013, 2014 годах. Т.е. в текущем 2015 году Вы можете заявить о своем праве на вычет в налоговую инспекцию и подать комплект документов за все эти три года (2012, 2013, 2014).

Срок сдачи документов для получения вычета определяется сроком подачи Декларации по форме 3-НДФЛ.

Если в Декларации 3-НДФЛ Вы заявляете только вычеты (стандартные, социальные, имущественные), то ее вместе с другими документами можно подать в любой момент по окончании года, за который был заявлен вычет (пп. 1 п. 2 ст. 219 НК РФ) в течение трех лет с момента оплаты за обучение. Срок сдачи Декларации 3-НДФЛ по возврату подоходного налога из бюджета Налоговым кодексом РФ не установлен (п. 2 ст. 229 НК РФ), т.е. подать документы Вы можете в любой рабочий день в течение всего года .

Декларацию за 2012 год (т.е. это самый последний из этих трех) желательно подать до 30 сентября 2015 года. Объясню почему, до 30 сентября: камеральная проверка (ст. 88 НК РФ) в налоговой инспекции проводится 3 месяца (это как раз и будут эти три последние месяцы в году: октябрь, ноябрь, декабрь). Данная операция позволит определить излишне уплаченную сумму НДФЛ, которую вернут на Ваш счет в банке. При выявлении каких-либо ошибок у Вас будет время в декабре месяце, подать уточненную (исправленную) декларацию в налоговую инспекцию, тем самым Вы подстрахуете себя, и 2012 год у Вас не прогорит.

Если в Декларации 3-НДФЛ Вы хотите заявить не только вычеты, но и доходы, которые обязаны задекларировать сами (например, от продажи личного автомобиля, квартиры, комнаты, дачи, земли и т.д.). Тогда весь пакет документов, включая и сам социальный вычет на обучение нужно подать в срок не позднее 30 апреля следующего года (п. 1 ст. 228, п. 1 ст. 229 НК РФ, лица перечислены в статьях 227 и 228 НК РФ), установленный для сдачи декларации по полученным доходам.

Как выглядит образец декларации 3-НДФЛ за обучениеВы посещаете учебное учреждение на контрактной основе и оплачиваете средства за свое обучение? Или поступил ваш ребенок, сестра, брат? Значит, появилась возможность воспользоваться вычетом.

Что он собой представляет, кто и когда может получить сумму уплаченного налога обратно и как заполнить документацию – рассмотрим основные нюансы.

Общие сведения ^Цены на образование постоянно растут. Но государство предоставляет возможность гражданам частично вернуть уплаченные средства. Поэтому не стоит упускать такой шанс.

Как же получить вычет социального характера на свое обучение и образование ребенка. Кто может воспользоваться такой льготой и какими законами стоит руководствоваться?

Право на вычетНалоговые вычеты социального характера на обучение налогоплательщики могут получить в таких случаях:

Не удастся воспользоваться налоговым вычетом на обучение:

Соцвычет может быть предоставлен на все обучение, в том числе и на время академического отпуска.

Условия возвратаЧтобы иметь право воспользоваться вычетом на обучение, нужно соблюсти такие условия:

Образовательное учреждение (при получении образования в котором можно воспользоваться вычетом) – это:

При оформлении налогового вычета нужно собрать такие документы:

Законодательством РФ предусмотрены Налоговые льготы при оплате за образование. Согласно пп.2 п.1 ст. 219 НК РФ, налогоплательщики, которые понесли расходы в течение истекшего года на очное обучение себя и своих детей (до 24-х лет), вправе получить социальный налоговый вычет.

Для получения вычета необходимо подать в налоговую инспекцию по месту жительства письменное заявление на налоговый вычет на обучение. К заявлению следует приложить следующие документы:

— заполненную декларацию по НДФЛ за прошедший год (форма 3-НДФЛ).

— справку с места работы, из бухгалтерии, о суммах удержанных налогов и начисленных доходов за прошедший год (форма 2-НДФЛ)

— копию договора с учебным заведением

— копию лицензии учебного заведения, если в договоре не указаны ее реквизиты

— платежные документы, подтверждающие факт оплаты обучения.

— копию свидетельства о рождении ребенка (если обучается ребенок налогоплательщика).

Представленный пакет документов подлежит проверке. По окончании проверки деньги поступают на счет заявителя в течение 15—20 рабочих дней.

С образцом заявления вы можете ознакомиться на нашем сайте.