Рейтинг: 4.2/5.0 (1882 проголосовавших)

Рейтинг: 4.2/5.0 (1882 проголосовавших)Категория: Руководства

Прибыль и рентабельность предприятия – это показатели, которые отражают результат деятельности вашей компании. К чему привела ваша работа? Оправдывает ли себя ваш бизнес и приносит ли достаточную прибыль? Чтобы оценить общее финансовое состояние вашего предприятия, требуется провести анализ прибыли и рентабельности.

Именно финансовый результат наиболее полно отражает экономическую эффективность работы компании.

При этом на размер полученной прибыли влияет множество факторов, как внутренних, так и внешних. Изнутри на финансовый результат оказывают воздействие себестоимость продукции, качество и ее ассортимент, учетная политика компании и политика продаж, а также многие другие факторы. Извне на размер прибыли влияют инфляция, конъектура рынка, спрос и покупательская способность потребителей, общие условия, в которых работает ваша компания.

Что означает для компании рост прибыли? Это рост ее инвестиционной привлекательности, повышение экономической заинтересованности работников в работе предприятия, где они работают.

Рентабельность наиболее полно характеризует итоги деятельности компании. Она отражает важную информацию о том, с какой отдачей были использованы ресурсы компании. Рентабельность широко применяется при определении уровня инвестиционной привлекательности компании, а также в ходе ценообразования.

Показатели рентабельности бывают трех видов. Первые характеризуют окупаемость издержек производства или инвестиционных проектов. Вторые – рентабельность продаж. Третьи – доходность капитала или его части.

( см. Как рассчитать рентабельность предприятия )

Анализ прибыли и рентабельности

Можно сказать, что именно показатели прибыли и рентабельности могут лучше всего рассказать о финансовых результатах деятельности компании. Чем они лучше, тем эффективнее бизнес, тем сильнее его финансовая устойчивость.

Анализ прибыли и рентабельности проводят для получения информации, служащей основой для экономически обоснованных управленческих решений, которые будут вести предприятие к росту финансовых результатов от его деятельности. Анализ помогает найти пути повышения эффективности работы компании.

Основные задачи анализа

Регулярное проведение анализа позволяет:

• постоянно контролировать формирование финансового результата;

• выявить степень влияния тех или иных факторов на деятельность компании;

• отыскать скрытые резервы для роста прибыли;

• подготовить мероприятия для эффективного использования обнаруженных резервов;

• проконтролировать реализацию таких мероприятий.

Эффективная компания успешно решает стратегические задачи своего развития, перед ней открываются широкие перспективы для роста и привлечения инвесторов.

Источники информации для проведения анализа

Главными источниками для проведения этого многоступенчатого анализа служит бухгалтерская отчетность и данные бухгалтерского учета. Это движение и итоги по счетам «Прибыль и убытки», «Нераспределенная прибыль или непокрытый убыток», форма №2 «Отчет о прибылях и убытках». Также некоторые данные можно получить из финансового плана организации.

Значение своевременного качественного анализа прибыли и рентабельности для предприятия трудно переоценить. Результаты исследований формируют ценную информацию, на основе которой принимаются важные управленческие решения, совершенствуется планирование деятельности компании, производится оценка и контроль над выполнением финансовых планов, а также, в целом, улучшается эффективность деятельности компании.

1 Понятие и сущность прибыли предприятия стр.

1.1 Прибыль предприятия стр.

1.2 Структура образования прибыли стр.

1.3 Резервы роста прибыли стр.

1.4 законодательная база в области РФ о прибыли стр.

2 Анализ деятельности предприятия на примере конкретного предприятия стр.

2.1 Финансово-экономическая характеристика ООО «Армада» стр.

2.2 Анализ формирования, распределения и использование прибыли стр.

3 Пути повышения прибыли на ООО «Армада» стр.

4 Заключение стр.

5 Список литературы стр.

6 Приложение стр.

Одним из главных принципов рыночной экономики является рентабельность работы предприятия. Прибыль характеризует эффективность хозяйственной деятельности предприятия и является источником финансирования его дальнейшего развития. Установленную часть прибыли предприятие отчисляет в бюджет на государственные и муниципальные нужды, что во многом определяет возможность развития экономики государства и регионов. В бухгалтерском учете должна отражаться вся прибыль предприятия, ее использование и связанные с ней расчеты.

Прибыль как важнейшая экономическая категория, получила новое содержание в условиях современного экономического развития страны, формирования реальной самостоятельности субъектов хозяйствования. Являясь главной движущей силой рыночной экономики, она обеспечивает интересы государства, собственников и персонала предприятия.

Прибыль является составным элементом рыночных отношений, занимающим видное место в создании рынка средств производства, предметов народного потребления, ценных бумаг. Она призвана сыграть важную роль в ликвидации бюджетного дефицита, стабилизации хозяйства, преодолении кризисных явлений.

Значимость прибыли предприятия трудно переоценить, ведь именно прибыль есть конечный финансовый результат деятельности предприятия, служащий источником пополнения финансовых ресурсов предприятия. Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства предприятия и удовлетворения социальных и материальных потребностей учредителей и работников. За счет прибыли выполняются обязательства предприятия перед бюджетом, банками, другими организациями.

При развивающихся рыночных отношениях ориентация предприятий на получение прибыли является непременным условием для их успешной предпринимательской деятельности, критерием выбора оптимальных направлений и методов этой деятельности.

Анализ прибыли предприятия позволяет выявить большое число тенденций развития, призван указать руководству предприятия пути дальнейшего успешного развития, указывает на ошибки в хозяйственной деятельности, а также выявить резервы роста прибыли, что, в конечном счете, позволяет предприятию более успешно осуществлять свою деятельность.

Таким образом, актуальность рассматриваемой темы определяется тем, что прибыль предприятия является основным показателем эффективности деятельности предприятия.

Целью исследования данной курсовой работы является раскрытие основных финансово-экономических показателей деятельности предприятия, путей повышения прибыли, описание процесса формирования прибыли и ее распределение предприятием.

Объектом исследования является ремонтно-строительное предприятие ООО»Армада».

Предметом исследования является прибыль предприятия и пути ее увеличения.

Для достижения поставленной цели необходимо решить следующий ряд задач:

- раскрыть сущность и принципы формирования и распределения прибыли;

- провести анализ формирования и распределения чистой прибыли ООО «Армада»;

- определить резервы увеличения прибыли.

ПОНЯТИЯ И СУЩНОСТЬ ПРИБЫЛИ ПРЕДПРИЯТИЯ

Для начала определим, что же такое прибыль, - это основной источник финансовых ресурсов предприятия, связанный с получением валового дохода, она является важнейшей экономической категорией и основой целью деятельности любой коммерческой организации. Как экономическая категория прибыль отражает чистый доход, созданный в сфере материального производства, и выполняет ряд функций.

Во-первых, прибыль характеризует экономический эффект, полученный в результате деятельности предприятия. Получение прибыли на предприятии означает, что полученные доходы превышают все расходы, связанные с его деятельностью.

Во-вторых, прибыль обладает стимулирующей функцией. Это связано с тем, сто прибыль является одновременно не только финансовым результатом, но и основным элементом финансовых ресурсов предприятия. Поэтому предприятие заинтересовано в получении максимальной прибыли, так как это является основой для расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из важнейших источников формирования бюджетов разных уровней.

На рынке предприятия выступают как относительно обособленные товаропроизводители. Установив цену на продукцию, они реализуют ее потребителю, получая при это денежную выручку, что не означает еще получения прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции.

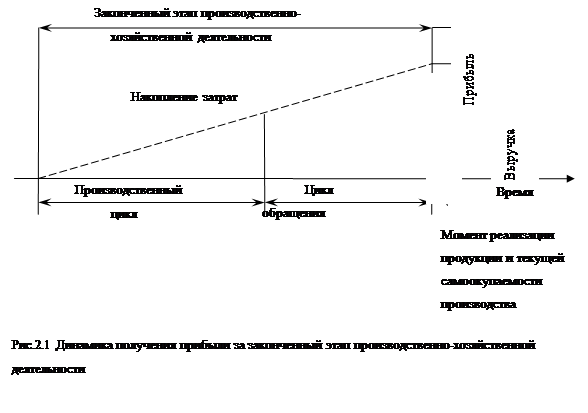

Рассматривая под другим углом мы видим что выручка от реализации продукции (работ, услуг) за вычетом материальных затрат, т.е. включающий в себя оплату труда и прибыль есть ни что иное как валовой доход предприятия. Данную связь между себестоимостью, валовым доходом и прибылью предприятия мы рассмотрим на следующем Рисунке (см. Рисунок 1.1)

Связь между себестоимостью, валовым доходом и прибылью предприятия

ПРИБЫЛЬ НА ПРИБЫЛЬ

Хотелось бы так же отметить, что прибыль не всегда бывает положительной. Она может быть отрицательной, и в этом случае мы называем это - убытки. Отрицательная прибыль или убытки заставляют предприятие пересматривать всю свою экономическую политику в целом и вносить корректировку или изменения для того, что бы достигнуть положительной прибыли в противном случае если это не будет сделано, предприятие, как правило, признается не рентабельным, а затем и банкротом.

Структура образования прибыли

На каждом предприятие формируется четыре показателя прибыли, существенно различающиеся по величине, экономическому содержанию и функциональному назначению. Базой всех расчетов служит валовая прибыль – основной финансовый показатель производственно-холяйственной деятельности предприятия. Для целей налогообложения рассчитывается специальный показатель – балансовая прибыль. а на ее основе – прибыль облагаемая налогом. и прибыль не облагаемая налогом. Остающаяся в распоряжении предприятия после внесения налогов и других платежей в бюджет часть балансовой прибыли называется чистойприбылью. Она характеризует конечный финансовый результат деятельности предприятия.

Основными составными элементами валовой прибыли являются:

1. прибыль от реализации товарной продукции (работ, услуг) характеризует чистый доход, созданный на предприятии. Остальные элементы валовой прибыли отражают в основном перераспределение ранее созданных доходов. Прибыль (убыток) от реализации продукции (работ, услуг) – это финансовый результат, полученный от основной деятельности предприятия, которая может осуществлять в любых видах, зафиксированных в его уставе и не запрещенных законом. Финансовый результат определяется раздельно по каждому виду деятельности предприятия, относящемуся к реализации продукции, выполнению работ, оказанию услуг. Он равен разнице между выручкой от реализации продукции (работ, услуг) в действующих ценах (без НДС и акцизов) и затратами на ее производства и реализацию ( см. Рисунок 1. 2)

2. прибыль (убыток) от реализации прочей продукции и услуг нетоварного характера. На долю этой прибыли приходится определяется аналогично, раздельно по всем видам деятельности, т.е. прибыль (или убытки) подсобных сельских хозяйств, автохозяйств, лесозаготовительных и других хозяйств, находящихся на балансе предприятия (см. Рисунок 1.2)

3. прибыль (убытки) от реализации основных средств, их прочего выбытия, реализация иного имущества предприятия это финансовый результат, не связанный с основными видами деятельности предприятия. Он отражает прибыль (убытки) по прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе предприятия. У предприятия могут образоваться излишне материальные ценности в результате изменения объема производства, недостатков в системе снабжения, реализации и других причин. Длительное хранение этих ценностей в условиях инфляции приводит к тому, что выручка от их реализации окажется ниже цен приобретения. Предприятие вправе списать, продавать, ликвидировать, передавать в уставные фонды других предприятий здания, сооружения, оборудование, транспортные средства и другие основные фонды, материальные ценности, продавать отдельные объекты, товарно-материальные ценности и другие виды имущества. Финансовый результат имеет место только при продаже перечисленных видов имущества. При реализации основных фондов финансовый результат определяется как разница между продажной ценой реализованных на сторону основных средств и их остаточной стоимостью с учетом понесенных расходов по реализации (см. Рисунок 1.3)

Под иным имуществом предприятия понимаются нематериальные активы (патенты, лицензии). Валютные ценности, ценные бумаги. Разница между продажной ценой этих видов имущества предприятия и их балансовой стоимостью (с учетом понесенных в связи с этим расходов) составляет финансовый результат, влияющий на сумму балансовой прибыли.

4. прибыль (убытки) от внереализационных доходов и расходов определяется разными способами, в частности на основе опыта прошлых лет.

Схема формирования выручки предприятия за реализованную продукцию

Анализ прибыли подразделяется на различные направления, виды и формы в зависимости от следующих признаков:

По направлениям исследования выделяют анализ формирования прибыли и анализ ее использования.Цель анализа прибыли состоит в выяснении причин, обусловивших изменение прибыли, определении резервов ее роста и подготовке управленческих решений по мобилизации выявленных резервов. Для достижения данной цели в ходе проведения анализа решаются следующие задачи:

Процесс управления прибылью включает в себя осуществление ряда функций, таких как планирование конечных финансовых результатов, учет формирования, распределения и использования прибыли, оценка и анализ достигнутого уровня, принятие управленческих решений. Таким образом, результаты анализа используются для принятия решений в области управления прибылью. В ходе анализа разрабатывается несколько вариантов принятия решения, на основе которых принимается решение, оптимальное для предприятия в данной ситуации.

При проведении анализа прибыли за различные календарные годы необходимо вести расчеты в сопоставимых ценах – в ценах предыдущего или отчетного периодов.

В ходе проведения анализа используются разнообразные приемы и способы анализа, позволяющие получить количественную оценку финансовых результатов. К ним можно отнести горизонтальный и вертикальный анализ, сравнительный анализ и анализ по факторам, анализ коэффициентов рентабельности и анализ рисков, интегральный анализ и др.

Методика и последовательность анализа прибыли предприятияБезусловно, методика и последовательность анализа прибыли определяется тем, в какой форме предполагается его проводить. Однако можно отметить ряд общих методических моментов, позволяющих экономисту построить схему анализа финансовых результатов хозяйственной деятельности предприятия.

1. Прежде всего, необходимо, используя данные отчета о финансовых результатах за отчетный и предыдущий годы, а также показатели бизнес-плана на отчетный год, определить изменение величины общей бухгалтерской прибыли предприятия (совокупной прибыли).

Примерный формат таблицы для анализа финансовых результатов

Анализ финансовых результатов редприятия начинается с изучения объема, состава, структуры и динамики прибыли (убытка) до налогообложения в разрезе основных источников ее формирования, которыми являются прибыль (убыток) от продаж и прибыль (убыток) от прочей деятельности, т.е. сальдо прочих доходов и расходов.

По итогам расчетов делается вывод о влиянии на отклонение суммы прибыли (убытка) до налогообложения изменений величин источников ее формирования: прибыли (убытка) от продаж и прибыли (убытка) от прочей деятельности.

Поскольку качество прибыли (убытка) до налогообложения определяется ее структурой, то целесообразно обратить особое внимание на изменение удельного веса прибыли от продаж в прибыли до налогообложения. Его снижение рассматривается как негативное явление, свидетельствующее об ухудшении качества прибыли до налогообложения, так как прибыль от продаж является финансовым результатом от текущей (основной) деятельности предприятия и считается его главным источником средств.

Поэтому желательно следующее соотношение темпа роста прибыли от продаж (ТРПР ) и темпа роста прибыли до налогообложения (ТРПДН ):

Данное соотношение темпов роста отражает ситуацию, в которой удельный вес прибыли от продаж в прибыли до налогообложения как минимум не уменьшается и, следовательно, качество прибыли до налогообложения по меньшей мере не ухудшается.

В процессе проведения анализа прибыли изучается масса (величина) совокупной прибыли предприятия за анализируемый период, ее динамика и структура, выполнение плана по прибыли, а также рентабельность активов и продаж. При этом показатели, фактически полученные за отчетный период, сравниваются с аналогичными показателями бизнес-плана, предыдущего периода, предприятий, выпускающих однородную продукцию.

Наряду с этим в процессе проведения анализа дается обобщающая оценка рентабельности активов и продаж. Информационной базой анализа финансовых результатов выступают баланс (форма №1) и отчет о финасовых результатах (форма №2), учетная политика предприятия на анализируемый период, бизнес-план, информация о финансовых результатах предприятий данной отрасли (по возможности).

2. Как уже известно, прибыль может быть получена предприятием в различных видах. Следовательно следующим шагом будет анализ структуры прибыли, чтобы выявить, в какой степени повлияли на совокупную прибыль предприятия прибыль от реализации продукции, товаров, услуг, прочего имущества и имущественных прав и т.п.

Далее анализируются основные источники формирования прибыли (убытка) до налогообложения: прибыль (убыток) от продаж и прибыль (убыток) от прочей деятельности – в отдельности.

Анализ прибыли (убытка) от продаж начинается с изучения ее объема, состава, структуры и динамики в разрезе основных элементов, определяющих ее формирование: выручки (нетто) от продаж, себестоимости продаж, управленческих и коммерческих расходов. При этом в ходе анализа структуры за 100% берется выручка (нетто) от продаж как наибольший положительный показатель.

По итогам аналитических расчетов делается вывод о влиянии на отклонение прибыли (убытка) от продаж изменений величин каждого из элементов, определяющих ее формирование.

Далее проверяется выполнение условия оптимизации прибыли от продаж:

где,

ТРВРН - темп роста выручки (нетто) от продаж;

ТРСП - темп роста полной себестоимости реализованнойпродукции (суммы себестоимости продаж, управленческих и коммерческих расходов).

Данное соотношение темпов роста ведет к снижению удельного веса полной себестоимости в выручке (нетто) от продаж и, соответственно, к повышению эффективности текущей деятельности коммерческой организации. В случае невыполнения условия оптимизации прибыли от продаж выявляются причины его невыполнения.

Анализ прибыли (убытка) от прочей деятельности ведется в разрезе формирующих ее доходов и расходов. В ходе анализа изучаются ее объем, состав, структура и динамика. При этом структуры доходов и расходов, связанных с прочей деятельностью, анализируются в отдельности.

По итогам аналитических расчетов делается вывод о влиянии изменения суммы связанных с прочей деятельностью доходов и расходов в целом и отдельных их элементов на отклонение величины прибыли (убытка) от прочей деятельности.

Анализ чистой прибыли (убытка) ведется в разрезе определяющих ее элементов, которыми являются прибыль (убыток) до налогообложения, отложенные налоговые активы, отложенные налоговые обязательства и текущий налог на прибыль. В ходе анализа изучаются ее объем, состав, структура и динамика.

По итогам расчетов делается вывод о влиянии на отклонение суммы чистой прибыли (убытка) изменений величин определяющих ее элементов.

3. Далее, надо рассчитать показатели рентабельности активов, продаж, капитала по прибыли от продаж и по чистой прибыли:

3.1. Рентабельность продаж по валовой прибыли, %: Rвп = ВП / РП * 100

3.2. Рентабельность продаж по прибыли от продаж, %:Rпп = ПП / РП * 100

3.3. Рентабельность продаж по чистой прибыли от продаж, %: Rчпп = ЧПП / РП * 100

3.4. Рентабельность активов по прибыли до налогообложения, %: Rнп = НП / Аср.г. * 100

3.5. Рентабельность активов по чистой прибыли от обычной деятельности, %: Rчп = ЧП / Аср.г. * 100

где,

ВП - Валовая прибыль (стр. 029 ф.№2);

РП - Выручка (нетто) (стр. 010 ф.№2);

ПП - Прибыль (убыток) от продаж (стр. 050 ф.№2);

ЧПП - Чистая прибыль (стр. 190 ф.№2);

НП - Прибыль (убыток) до налогообложения (стр. 140 ф.№2);

Аср.г. - Стоимость активов в среднегодовом исчислении (стр. 290 ф.№1).

4. Следующим этапом является определение факторов, повлиявших на изменение прибыли, например на величину прибыли от продаж влияют цены на готовую продукцию и элементы расходов, формирующие себестоимость, система налогообложения, объем реализации, изменение себестоимости реализованной продукции, изменение величины коммерческих и управленческих расходов.

5. Заключительным этапом выступает выявление имеющихся резервов роста нормы и массы прибыли предприятия.

В современных условиях важнейшей задачей торговых организаций является получение прибыли в объеме, достаточном для дальнейшего развития, решения производственных и социальных задач. Решение этой задачи возможно при условии эффективного управления процессом формирования прибыли. Механизм управления прибылью включает следующие элементы:

1) учет и экономический анализ прибыли и рентабельности;

2) экономически обоснованное прогнозирование и планирование прибыли и других финансовых показателей;

3) разработку конкретных мероприятий по достижению целевого объема прибыли;

4) организацию действенного контроля за выполнением разработанных мер и принятие соответствующих управленческих решений в зависимости от изменяющейся хозяйственной ситуации.

Исходной информацией для анализа прибыли служит бухгалтерская, финансовая и статистическая отчетность:

- отчет о прибылях и убытках (приложение 2 к бухгалтерскому балансу),

- отчет об изменении капитала (приложение 3 к бухгалтерскому балансу),

- основные сведения о выпуске товаров и услуг по видам экономической деятельности (1-У),

- отчет о финансовых результатах (5-ф),

- отчет о составе средств и источниках их образования (2-ф),

- отчет об использовании денежных средств (1-ф),

а также данные оперативного и управленческого учета, другие источники учетной и не учетной информации.

Основной целью анализа является выявление неиспользованных резервов увеличения прибыли и повышения рентабельности.

В процессе анализа прибыли и рентабельности решаются следующие задачи:

1) устанавливается степень выполнения плана по общей сумме прибыли и в разрезе ее видов, а также структурных подразделений и отраслей деятельности;

2) определяется динамика суммы прибыли и уровня рентабельности по организации в целом и в разрезе структурных подразделений и отраслей деятельности;

3) производится расчет и оценка влияния основных факторов на сумму прибыли и рентабельность;

4) изучаются пропорции и конкретные направления использования и распределения прибыли, и оценивается их эффективность.

Анализ прибыли и рентабельности проводится в определенной последовательности. Сначала производится оценка состояния и динамики общей суммы прибыли и уровня рентабельности в целом по торговой организации, затем в разрезе структурных подразделений и видов деятельности. При этом особое внимание следует уделять опыту работы тех структурных подразделений, которые достигли высоких финансовых результатов, а также предприятий, допустивших снижение прибыли или убытки. С этой целью составляют аналитические таблицы с использованием метода группировок (по прибыли на одного работника, на одно место, на один квадратный метр торговой площади и др.) Анализ прибыли и рентабельности за год дополняют изучением ее по кварталам и месяцам, оценкой влияния факторов на эти показатели.

При изучении динамики прибыли исчисляются базисные и цепные темпы роста (снижения). Проводится сравнение прибыли и рентабельности данной организации с показателями конкурентов и со среднеотраслевыми показателями.

При анализе прибыли и рентабельности широко используются экономико-математические, экономико-статистические и другие методы. Для оценки и учета влияния факторов большое распространение получил корреляционно-регрессионный анализ. В уравнение множественной регрессии наиболее целесообразно включать такие факторы как товарооборот, производительность и эффективность труда, фондоотдачу, товарооборачиваемость, средний уровень торговых надбавок. Возможен и другой набор факторов. Сравнение рассчитанных показателей с фактическими позволяет выявить резервы повышения эффективности хозяйствования.

Каждый субъект анализа изучает информацию со своих позиций, исходя из своих интересов. Руководство организации может углубить анализ, используя не только данные отчетности, но и данные всей системы хозяйственного учета, управленческого и оперативного анализа, проводимого для целей управления.

Важным этапом анализа является оценка влияния факторов на прибыль и рентабельность. На прибыль и рентабельность влияет множество факторов. Их можно разграничить на внешние и внутренние. К внешним факторам относятся экономическая ситуация в стране, уровень развития экономики, обеспеченность продовольственными ресурсами, меры государственного регулирования деятельности организаций, инфляция, изменение тарифов, ставок, торговых надбавок и др.

Внутренние факторы являются объектом управления самой организацией и непосредственно отражаются на результатах деятельности и коммерческой (деловой) активности субъекта. К ним относятся: объем, состав, структура товарооборота, эффективность использования ресурсов, уровень расходов на реализацию товаров, система материального стимулирования труда работников и др.

В процессе анализа определяется прежде всего влияние факторов, формирующих прибыль. Это объем товарооборота, уровень доходов и расходов на реализацию товаров, уровень отчислений, уплачиваемых из дохода, прибыль от операционной деятельности и внереализационных операций. При этом первые четыре фактора определяют величину прибыли от основной деятельности – прибыль от реализации, а остальные два – общую величину прибыли по организации. На рентабельность влияют структура товарооборота, уровень средней торговой надбавки и издержкоемкости реализации отдельных товаров.

Влияние изменения объема товарооборота на сумму прибыли рассчитывается по формуле:

где Тотч – товарооборот отчетного периода,

Тбаз – товарооборот базисного периода,

Роб – рентабельность оборота в базисном периоде.

Для устранения влияния изменения цен на товары при расчете необходимо товарооборот и прибыль привести в сопоставимый вид.

Влияние изменения среднего уровня доходов от реализации товаров на прибыль определяется по формуле:

(Удотч –Удбаз)* Тотч

где Тотч – товарооборот отчетного периода,

Удотч – уровень дохода от реализации в отчетном периоде,

Удбаз – уровень дохода от реализации в базисном периоде.

Влияние изменения уровня отчислений от доходов на сумму прибыли можно рассчитать по формуле:

(Уототч –Уотбаз)* Тотч

где Тотч – товарооборот отчетного периода,

Уототч – уровень отчислений от дохода от реализации в отчетном периоде,

Уотбаз – уровень отчислений от дохода от реализации в базисном периоде.

Влияние изменения уровня расходов на реализацию товаров определяется по формуле:

(Уротч –Урбаз)* Тотч

где Тотч – товарооборот отчетного периода,

Уротч – уровень расходов на реализацию в отчетном периоде,

Урбаз – уровень расходов на реализацию в базисном периоде.

Влияние изменения прибыли по операционной деятельности и внереализационных операций определяются прямым счетом по формуле:

∆Пт = Поотч – Побаз

где Поотч – прибыль от операционной деятельности или внереализационных операций в отчетном периоде,

Побаз - прибыль от операционной деятельности или внереализационных операций в базисном периоде.

Совокупное влияние всех факторов должно соответствовать сумме отклонений прибыли отчетного периода от суммы ее в базисном периоде. Следует отметить, что товарооборот и доход от реализации оказывают на прибыль прямо пропорциональное влияние, а расходы и отчисления от доходов – обратно пропорциональное.

Влияние изменения структуры товарооборота определяется методом процентных чисел. По каждой товарной группе определяются отклонения в структуре товарооборота в отчетном году от прошлого периода. Полученное отклонение умножается на уровень рентабельности каждой товарной группы в базисном периоде, определяется процентное число. Сумма процентных чисел по всем товарным группам делится на 100. Полученный результат характеризует влияние изменения структуры товарооборота на уровень рентабельности.

Анализ операционных и внереализационных расходов и доходов проводят по отдельным их видам, уделяя особое внимание изучению причин образования внереализационных и операционных расходов и разрабатывают меры по их сокращению и предупреждению.

11.4. Методы прогнозирования и планирования прибыли

При планировании прибыли следует учесть, что этот показатель является главной целью всей деятельности организации и мерой ее эффективности, обеспечивающей основу развития организации в перспективе.

В качестве исходной информации при планировании прибыли используются социально-экономические показатели города и района, материалы анализа прибыли и рентабельности за предшествующие годы, планы товарооборота, доходов и расходов на планируемый год.

В процессе планирования прибыли используются различные методы, с помощью которых можно определить оптимальный вариант прогноза прибыли на предстоящий период с учетом условий деятельности, перспектив дальнейшего развития.

К основным методам планирования прибыли в современных условиях относятся: метод экстраполяции, метод прямого счета, экономико-статистические методы, метод целевого формирования прибыли, нормативный метод, расчетно-аналитический метод, экономико-математические методы, метод оптимизации плановых решений, метод «CVP», метод прогнозирования денежного потока, метод факторного моделирования и др.

Метод экстраполяции является наиболее простым методом планирования. Он основан на результатах горизонтального (трендового) анализа динамики прибыли за ряд лет и выявлении тенденции ее развития. Недостаток данного метода заключается в том, что он не учитывает изменения факторов внешней и внутренней среды, влияющих на прибыль в планируемом периоде. Этот метод может быть использован лишь на относительно короткий прогнозный период.

Метод прямого счета является относительно простым и достаточно надежным методом планирования прибыли, но может быть использован только в том случае, если предварительно уже обоснованы планы товарооборота, доходов и расходов организации. При использовании этого метода плановая сумма прибыли от реализации определяется как разность между доходами от реализации товаров за вычетом отчислений и расходами от реализации товаров. Недостаток этого метода в том, что он основан на одновариантном расчете планируемых показателей.

Нормативный метод является одним из простых методов планирования. В качестве норматива может быть применена норма прибыли на вложенный капитал. Вложенный капитал определяется как прогнозируемая сумма основных и оборотных средств.

Метод «CVP» или метод планирования прибыли с использованием системы «взаимосвязь расходов, товарооборота и прибыли» позволяет определить виды прибыли при наличии той же информации, которая используется при применении метода прямого счета. При использовании этого метода первоначально определяется точка безубыточности в плановом периоде, а затем сумма маржинального дохода (сумма прибыли и постоянных расходов). Этот метод планирования может быть использован для оперативной корректировки плана прибыли в случае изменения условий хозяйственной деятельности и плановых объемных показателей.

Метод целевого формирования прибыли на плановый период позволяет обеспечить наибольшую взаимосвязь плановых показателей со стратегией деятельности торговых организаций. Суть этого метода заключается в определении потребности в собственных финансовых ресурсах, формируемых за счет чистой прибыли. Определение прибыли на плановый период этим методом служит базой для планирования других показателей деятельности организации: дохода от реализации и товарооборота.

Метод прогнозирования денежного потока широко используется в странах с развитой рыночной экономикой. Этот метод базируется на планировании потока денежной наличности, т.е. поступления денежных средств в организацию по периодам. Прибыль определяется как сумма прироста денежного потока за этот период.

Метод факторного моделирования позволяет осуществить многовариантные расчеты прибыли на плановый период путем последовательного применения заданных значений отдельных факторов. С учетом степени влияния отдельных факторов строится многофакторная регрессионная модель.

Проверка обоснованности выбранного оптимального плана-прогноза прибыли может быть осуществлена на основе индексной модели, ориентированной на эффективное функционирование организации:

где Iп – индекс изменения прибыли,

Iт – индекс изменения товарооборота,

Iрес – индекс изменения суммы основных фондов и оборотных средств,

Iфзп – индекс изменения фонда заработной платы.

Обобщающая оценка финансового состояния предприятия достигается на основе таких результативных показателей, как прибыль и рентабельность.

Величина прибыли, уровень рентабельности зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия, иначе говоря, эти показатели характеризуют все стороны хозяйствования.

Анализ формирования и использования прибыли предполагает следующие этапы :

1. Анализ состава и динамики балансовой прибыли.

2. Анализ финансовых результатов от обычных видов деятельности.

3. Анализ уровня среднереализационных цен.

4. Анализ финансовых результатов от прочих видов деятельности.

5. Анализ рентабельности деятельности предприятия.

6. Анализ распределения и использования прибыли.

Источники информации: накладные на отгрузку продукции, данные аналитического бухгалтерского учета по счету продаж и счетам «Прибыли и убытки», «Нераспределенная прибыль, непокрытый убыток», форма бухгалтерской отчетности №2 «Отчет о прибылях и убытках», данные финансового плана.

В анализе используются следующие показатели прибыли. балансовая прибыль, налогооблагаемая прибыль, чистая прибыль.

Балансовая прибыль включает в себя прибыль от обычных видов деятельности, финансовые результаты от операционных и внереализационных операций и чрезвычайных обстоятельств. Схема формирования балансовой прибыли представлена на рис. 14.

Налогооблагаемая прибыль представляет собой разность между прибылью от обычной деятельности и суммой льгот по налогу на прибыль.

Чистая прибыль - это та часть прибыли, которая остается в распоряжении предприятия после уплаты налога на прибыль.

7.1. Анализ состава и динамики балансовой прибыли

В процессе анализа необходимо изучить состав прибыли от обычной деятельности, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли необходимо учитывать инфляционные факторы изменения ее суммы. Для этого выручку необходимо скорректировать на средневзвешенный рост цен на продукцию предприятия в среднем по отрасли, а себестоимость товаров, продукции (работ, услуг) уменьшить на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период.

Для проведения анализа прибыли по составу и в динамике составляют аналитическую табл. 25.

Анализ состава, динамики и выполнения плана по прибыли

Рис.14. Схема факторного анализа прибыли

7.2. Анализ финансовых результатов от обычных видов деятельности

Основную часть прибыли предприятия получают от обычных видов деятельности, к которой относят прибыль от продаж продукции (работ, услуг).

Прибыль от продаж продукции в целом по предприятию зависит от четырех факторов первого уровня соподчиненности: объема продаж продукции (VРП); ее структуры (УДi ); себестоимости (Зi ) и уровня среднереализационных цен (Цi ).

Объем продаж продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объема продаж происходит уменьшение суммы прибыли.

Структура товарной продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет, и наоборот, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится.

Себестоимость продукции и прибыль находятся в обратно пропорциональной зависимости: при увеличении уровня цен сумма прибыли возрастает и наоборот.

Расчет влияния этих факторов на сумму прибыли можно выполнить способом цепных подстановок, последовательно заменяя плановую величину каждого фактора фактической величиной (табл.26)

Расчет влияния факторов первого уровня на изменение суммы прибыли от продаж

Сумма прибыли,

тыс. руб.

структура товарной продукции

Изменение суммы прибыли за счет:

себестоимости реализуемой продукции

Сначала нужно найти сумму прибыли при фактическом объеме продаж и плановой величине остальных факторов. Для этого следует рассчитать процент выполнения плана по объему продаж продукции, а затем плановую сумму прибыли скорректировать на этот процент.

Выполнение плана по объему продаж исчисляют сопоставлением фактического объема реализации с плановым в натуральном (если продукция однородна), условно-натуральном и в стоимостном выражении (если продукция неоднородна по своему составу), для чего желательно использовать базовый (плановый) уровень себестоимости отдельных изделий, так как себестоимость меньше подвержена влиянию структурного фактора, нежели выручка.

Затем следует определить сумму прибыли при фактическом объеме и структуре реализованной продукции, но при плановой себестоимости и плановых ценах. Для этого необходимо от условной выручки вычесть условную сумму затрат:

Нужно подсчитать также, сколько прибыли предприятие могло бы получить при фактическом объеме продукции. Для этого от фактической суммы выручки следует вычесть условную сумму затрат:

Если предприятие производит неоднородные виды продукции, тогда структура реализованной продукции определяется отношением каждого вида продукции в оценке по плановой себестоимости к общему объему продаж продукции в той же оценке. В этой ситуации для расчета влияния структурного фактора на изменение общей суммы прибыли используется модель

где Riпл– плановая рентабельность i -х видов продукции (отношение суммы прибыли к полной себестоимости реализованной продукции).

Следует проанализировать также выполнение плана и динамику прибыли от реализации отдельных видов продукции, величина которой зависит от трех факторов первого порядка: объема продажи продукции (VРПi ), себестоимости (Зедi ) и среднереализационных цен (Цi ). Факторная модель прибыли от реализации отдельных видов продукции имеет вид

7.3. Анализ уровня среднереализационных цен

Среднереализационная цена единицы продукции рассчитывается путем деления выручки от реализации соответствующего изделия на объем продаж. На изменение ее уровня оказывают влияние следующие факторы: качество реализуемой продукции, рынки сбыта, конъюнктура рынка, инфляционные процессы.

Качество товарной продукции – один из основных факторов, от которого зависит уровень средней цены реализации. За более высокое качество продукции устанавливаются более высокие цены и наоборот.

Изменение среднего уровня цены изделия за счет его качества (DЦкач ) можно определить следующим образом:

где Цн и Цп – соответственно цена изделия нового и прежнего качества; VРПн – объем реализации продукции нового качества; VРПобщ – общий объем продаж i -го вида за отчетный период.

Расчет влияния сортности продукции на изменение средней цены можно выполнить способом абсолютных разниц.

Для этого отклонение фактического удельного веса от планового по каждому сорту умножаем на плановую цену единицы продукции соответствующего сорта, результаты суммируем и делим на 100:

Данные можно свести в табл.27.

Расчет влияния качества изделия на его среднюю цену реализации

Если коэффициент перевыполнения плана равен 1,1296320 (30500:2700), то фактический объем продаж по I сорту в пересчете на плановую сортность равен 24400 ед. (21600 х 1,129630).

Полученные данные свидетельствует о том, что за счет повышения удельного веса продукции I и уменьшения II сорта выручки от ее реализации увеличилась на 114375 тыс.руб (22531875-22417500), а средняя цена единицы продукции - на 3,75 тыс.руб=[(+5. 750)+(-5. 675)] :100.

По такой же методике рассчитывается изменение средней цены реализации в зависимости от рынков сбыта продукции.

Если на протяжении года произошло изменение отпускных цен на продукцию по сравнению с плановыми в связи с инфляцией, то изменение цены по каждому виду продукции умножается на объем ее реализации по новым ценам и делится на общее количество реализованной продукции за отчетный период.

7.4. Анализ финансовых результатов от прочих видов деятельности

Выполнение плана по прибыли в значительной степени зависит от финансовых результатов деятельности, не связанных с реализацией продукции. Это финансовые результаты, полученные от операционных, внереализационных операций и чрезвычайных обстоятельств.

Анализ сводится в основном к изучению динамики и причин полученных убытков и прибыли по каждому конкретному случаю. Убытки от выплаты штрафов возникают в связи с нарушением отдельными службами договоров с другими предприятиями, организациями и учреждениями. При анализе устанавливаются причины невыполненных обязательств, принимаются меры для предотвращения допущенных ошибок.

Изменение суммы полученных штрафов может произойти не только в результате нарушения договорных обязательств поставщиками и подрядчиками, но и по причине ослабления финансового контроля в отношении их. Поэтому при анализе данного показателя следует проверить, во всех ли случаях нарушения договорных обязательств были предъявлены поставщикам соответствующие санкции.

Убытки от списания безнадежной дебиторской задолженности возникают обычно на тех предприятиях, где постановка учета и контроля за состоянием расчетов находится на низком уровне. Прибыли (убытки) прошлых лет, выявленные в текущем году, также свидетельствуют о недостатках бухгалтерского учета.

Особого внимания заслуживают доходы по ценным бумагам (акциям, облигациям, векселям, сертификатам и т.д.). Предприятия-держатели ценных бумаг получают определенные доходы в виде дивидендов. В процессе анализа изучается динамика дивидендов, курса акций, чистой прибыли, приходящейся на одну акцию, устанавливаются темпы их роста или снижения.

В заключение анализа разрабатываются конкретные мероприятия, направленные на предупреждение и сокращение убытков и потерь от данных видов деятельности.

7.5. Анализ рентабельности продукции

Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

1) показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов;

2) показатели, характеризующие рентабельность продаж;

3) показатели, характеризующие доходность капитала и его частей.

Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Рентабельность производственной деятельности (окупаемость издержек) (R3 ) исчисляется путем отношения балансовой (Пб ) или чистой прибыли (Пч ) к сумме затрат по реализованной или произведенной продукции (З):

Она показывает,сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции.

Рентабельность продаж (Rn ) рассчитывается делением прибыли от реализации продукции, работ и услуг или чистой прибыли на сумму полученной выручки (РП). Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Широкое приминение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции.

Рентабельность (доходность) капитала (Rк ) исчисляется отношением балансовой (чистой) прибыли к среднегодовой стоимости всего инвестированного капитала ( ) или отдельных его слагаемых:собственного (акционерного), заемного, основного, оборотного, производственного капитала и т.д.

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Уровень рентабельности производственной деятельности (окупаемость затрат), исчисленный в целом по предприятию (R), зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации.

Факторная модель этого показателя имеет вид:

Расчет влияния факторов первого порядка на изменение уровня рентабельности в целом по предприятию можно выполнить способом цепных подстановок.

Затем следует сделать факторный анализ рентабельности по каждому виду продукции. Уровень рентабельности отдельных видов продукции зависит от изменения средних реализационных цен и себестоимости единицы продукции:

Таким же образом производится факторный анализ рентабельности продаж. Детерминированная факторная модель этого показателя, исчисленного в целом по предприятию, имеет следующий вид:

Уровень рентабельности продаж отдельных видов продукции зависит от среднего уровня цены и себестоимости изделия:

Аналогично осуществляется факторный анализ рентабельности инвестированного капитала. Балансовая сумма прибыли зависит от объема реализованной продукции (VРП). ее структуры (УДi). себестоимости (Зед ), среднего уровня цен (Цi) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ВФР).

Среднегодовая сумма основного и оборотного капитала ( ) зависит от объема продаж и скорости оборота капитала (коэффициента оборачиваемости Коб ), который определяется отношением суммы оборота к среднегодовой сумме основного и оборотного капитала.

Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж.

И наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств для обеспечения того же объема производства и реализации продукции. Таким образом, объем продаж сам по себе не оказывает влияния на уровень рентабельности, т.к. с его изменением пропорционально увеличиваются или уменьшаются сумма прибыли и сумма основного и оборотного капитала при условии неизменности остальных факторов.

Взаимосвязь названных факторов с уровнем рентабельности капитала можно записать в виде

Резервы увеличения суммы прибыли определяются по каждому виду товарной продукции. Основными их источниками является увеличение объема реализации продукции, снижение ее себестоимости, повышение качества товарной продукции, реализация ее на более выгодных рынках сбыта и т.д. (рис.15)

Рис.15. Схема подсчета резервов увеличения прибыли от реализации продукции

7.6. Анализ распределения и использования прибыли предприятия

После уплаты налогов прибыль распределяется следующим образом: одна часть используется на расширение производства (фонд накопления), другая - на капитальные вложения в социальную сферу (фонд социальной сферы), третья -на материальное поощрение работников предприятия (фонд потребления). Создается также резервный фонд предприятия.

Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников. Государство заинтересовано получить как можно больше прибыли в бюджет. Руководство предприятия стремится направить большую сумму прибыли на расширенное воспроизводство. Работники заинтересованы в повышении оплаты труда.

В процессе анализа необходимо изучить динамику доли прибыли, которая идет на самофинансирование предприятия и материальное стимулирование работников и таких показателей, как сумма самофинансирования и сумма капитальных вложений на одного работника, сумма зарплаты и выплат на одного работника. Причем изучать их надо в тесной связи с уровнем рентабельности, суммой прибыли на одного работника, и на один рубль основных производственных фондов. Если эти показатели выше, чем на других предприятиях, или выше нормативных для данной отрасли производства, то имеются перспективы для развития предприятия.

Кроме того, в процессе анализа необходимо изучить выполнение плана по использованию прибыли, для чего фактические данные об использовании прибыли по всем направлениям сравниваются с данными плана и выясняются причины отклонения от плана по каждому направлению использования прибыли.

Основными факторами, определяющими размер отчислений в фонды накопления и потребления, могут быть изменения суммы чистой прибыли (Пч ) и коэффициента отчислений прибыли в соответствующие фонды (Кi).

Сумма отчислений прибыли в фонды предприятия равна произведению двух факторов: Фi= Пч. Кi. Значит, для расчета их влияния можно использовать один из приемов детерминированного фактора анализа (табл.28).

Расчет влияния факторов первого уровня на размер отчислений в фонды предприятия

Затем надо рассчитать влияние факторов изменения чистой прибыли на размер отчислений в фонды предприятия. Для этого прирост чистой прибыли за счет каждого фактора умножим на плановый коэффициент отчислений в соответствующий фонд:

Важной задачей анализа является изучение вопросов использования средств фондов накопления и потребления. Средства этих фондов имеют целевое назначение и расходуются согласно утвержденным сметам.

Фонд накопления используется в основном для финансирования затрат на расширение производства, его техническое перевооружение, внедрение новых технологий и т.д.

Фонд социальной сферы может использоваться на коллективные нужды (расходы на содержание объектов культуры и здравоохранения, проведение оздоровительных и культурно-массовых мероприятий), фонд потребления – на индивидуальные (вознаграждение по итогам работы за год, материальная помощь, стоимость путевок в санатории и дома отдыха, стипендии студентам, частичная оплата питания и проезда, пособия по выходу на пенсию и т.д.).

В процессе анализа устанавливается соответствие фактических расходов расходам, предусмотренным сметой, выясняются причины отклонений от сметы по каждой статье, изучается эффективность мероприятий, проводимых за счет средств этих фондов. При анализе использования средств фонда накопления следует изучить полноту финансирования всех запланированных мероприятий, своевременность их выполнения и полученный эффект.

7.7. Анализ прибыли и рентабельности с использованием международных стандартов

В зарубежных странах для обеспечения системного подхода при изучении факторов изменения прибыли и прогнозирования ее величины используют маржинальный анализ, в основе которого лежит маржинальный доход.

Маржинальный доход (МД) – это прибыль в сумме с постоянными затратами (А).

С помощью формулы можно рассчитать сумму прибыли, если известны величины маржинального дохода и постоянных затрат.

Очень часто при определении суммы прибыли вместо маржинального дохода используется выручка (РП) и удельный вес маржинального дохода в ней (Ду ).

Данная формула успешно применяется тогда, когда необходимо проанализировать прибыль от реализации нескольких видов продукции.

При анализе прибыли от реализации одного вида продукции можно применять модифицированную формулу определения прибыли, если известно количество проданной продукции и ставка маржинального дохода (Дс ) в цене за единицу продукции:

где В - переменные затраты за единицу продукции.

Последняя формула позволяет определить изменение суммы прибыли за счет количества реализованной продукции, цены и уровня переменных и постоянных затрат.

Методика анализа прибыли несколько усложняется в условиях многономенклатурного производства, когда кроме перечисленных факторов необходимо учитывать и влияние структуры реализованной продукции.

В зарубежных странах для изучения влияния факторов на изменение суммы прибыли при многономенклатурном производстве используется модель .

Средняя доля маржинального дохода в выручке ( ) в свою очередь зависит от удельного веса каждого вида продукции в общей сумме выручки (УДi ) и доли маржинального дохода в выручке по каждому изделию (отношение ставки маржинального дохода к цене):

После этого факторная модель прибыли от реализации продукции будет иметь вид

Она позволяет установить изменение прибыли за счет количества (объема) реализованной продукции, ее структуры, отпускных цен, удельных переменных издержек и постоянных расходов предприятия.

Методика анализа рентабельности по системе «директ-кост» будет осуществляться с использованием следующей факторной модели

Для анализа рентабельности издержек в целом по предприятию используем следующую факторную модель:

Последовательно заменяя плановый (базисный) уровень каждого факторного показателя на фактический и сравнивая результат расчета до и после замены каждого фактора, можно определить изменение уровня рентабельности за счет объема реализованной продукции РПобщ , ее структуры (УДi ), цены (Ц ), удельных переменных расходов (В) и суммы постоянных затрат (А).

Аналогичным образом производится анализ рентабельности продаж (предпринимательской деятельности):

Анализ рентабельности инвестированного капитала производится по следующей факторной модели:

где Пб – балансовая сумма прибыли; ИК – среднегодовая сумма инвестиционного капитала; - сумма оборота (себестоимость реализованной продукции); Коб – коэффициент оборачиваемости капитала (отношение суммы оборота к среднегодовой сумме капитала); ВФР – внереализационные финансовые результаты.

Аналогичным образом производится анализ рентабельности и в том случае, если коэффициент оборачиваемости капитала рассчитан не по дебетовому, а по кредитовому обороту сч.46, т.е. по выручке. Тогда факторная модель рентабельности инвестиционного капитала будет иметь вид

Преимущество рассмотренной методики анализа показателей прибыли рентабельности состоит в том, что при ее использовании учитывается взаимосвязь элементов модели, в частности объема продаж, издержек и прибыли. Это обеспечивает более точное исчисление влияния факторов и, как следствие, более высокий уровень планирования и прогнозирования финансовых результатов. Использование этого метода в финансовом менеджменте отечественных предприятий позволит более эффективно управлять процессом формирования финансовых результатов. Однако это станет возможным только при условии организации планирования и учета издержек предприятий по системе "директ-костинг", т.е. их группировки на постоянные и переменные.

Вопросы для самоконтроля

1. По каким направлениям проводится анализ прибыли?

2. Какое значение имеет анализ состава прибыли в динамике?

3. В какой последовательности проводится анализ прибыли от обычных видов деятельности?

4. Какие факторы оказывают влияние на изменение прибыли от продаж?

5. С какой целью проводится анализ среднереализационных цен?

6. В чем состоит суть анализа финансовых результатов от прочих видов деятельности?

7. По каким направлениям проводится анализ рентабельности?

8. По каким направлениям проводится анализ распределения и использования прибыли?

9. На каких принципах строится анализ прибыли в системе «директ - костинг»?