Рейтинг: 5.0/5.0 (1829 проголосовавших)

Рейтинг: 5.0/5.0 (1829 проголосовавших)Категория: Бланки/Образцы

Трудовое законодательство включает в понятие заработной платы выплаты стимулирующего характера, или, иными словами, премии (ст. 129 ТК РФ ).

Премия – это вид поощрения за труд (ст. 191 ТК РФ ), она может быть установлена работодателем, но не является обязательной.

Депремирование или лишение премии работника не является дисциплинарным наказанием (ст. 193 ТК РФ ), поэтому оставить работника без такой выплаты из-за какого-либо дисциплинарного проступка нельзя .

Премии могут быть общими (для всех работников) и индивидуальными (для отдельных работников, за хорошую работу). Также они могут носить разовый характер или быть постоянными, включёнными в систему оплаты труда (ежемесячными, квартальными, за полугодие, годовыми).

Какими документами регламентируется премирование сотрудниковТК РФ не детализирует вопрос, каким образом и на каких основаниях производится выплата премии сотрудникам, отдавая право регламентации самим работодателям (ст. 135 ТК РФ ).

Обычно нюансы системы премирования в организации установлены в коллективном договоре, положении о премировании, внутреннем трудовом распорядке и иных внутренних руководящих документах.

Во избежание споров с работниками по поводу начисления, размера, причин лишения премии рекомендуется максимально полно оговорить все детали в документах организации .

Существует несколько принципов, на которые стоит опираться разработчикам локальных документов организации о премиях:

Разовая или индивидуальная премия обычно оформляется приказом: либо на каждого сотрудника в отдельности, либо общим; в нём указываются основания начисления премии и её размер.

Причины начисления премии и её лишенияЗакон не ограничивает работодателя в выборе оснований для начисления премии, а также ее размеров. Организация вольна выстраивать свою систему премирования по желанию.

Можно выделить следующие основные причины премирования сотрудников :

Основания депремирования также должны быть отражены в нормативных документах. Ими могут быть:

Следует помнить, что лишение премии работника может быть оспорено в суде.

Премиальные спорыЕсли работник не согласен с начисленной суммой премии или полным её отсутствием, он вправе обратиться в суд или государственную трудовую инспекцию. Практика показывает, что общие формулировки внутренних нормативных документов трактуются в пользу работника.

Иными словами, если в документах нет данных о невыплате премии увольняемому работнику, а её не выплатили, то можно смело обжаловать действия в ГИТ или суде. Любое снижение премий, включенных в систему оплаты труда, не по указанным во внутренних руководящих документах основаниям – спорно.

Спор о размере и начислении премий признаётся индивидуальным трудовым спором (ст. 381 ТК РФ ). Требования сотрудника, в случае признания их законными, удовлетворяются полностью (ст. 395 ТК РФ ).

Автор: диспетчер ПЧ

добрый день.рабоьаю в пожарной частив поселке (не военизированная )была премия у некоторых работников 50 потом 20 потом 10 сейчас20% за месяц руководитель избрал меру у кого больше оклад тому и больше премия .хотя при атестации некорие работники не соответствуют своей должности (нет соответствующего образования) работодатель не придает значения ,как бороться? Что мой ребенок меньше хочет кушать. Считаю, что не справедливо !Нарушений никаких ты просто женщина.

В штатном расписании персональные надбавки установлены в определенном размере для каждого работника, но выплачивается меньше либо вообще не выплачивается. В трудовом договоре условия оплаты труда не оговорены в числовом выражении, но есть ссылка на штатное расписание. Правомерно ли что персональная надбавка установленная в штатном расписании выплачивается не в полном объеме или вообще не выплачивается?

Законно ли лишение премии по результатам проверки трудовой инспекции. Вынесен штраф на юр. лицо

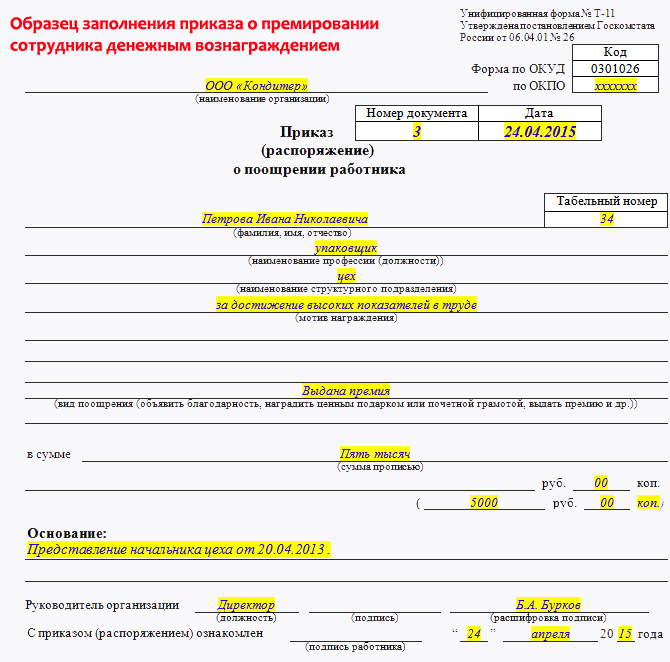

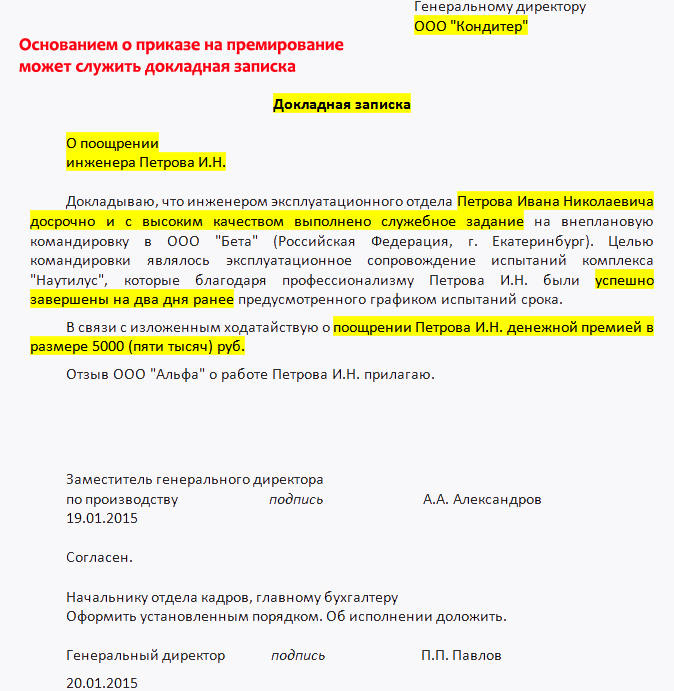

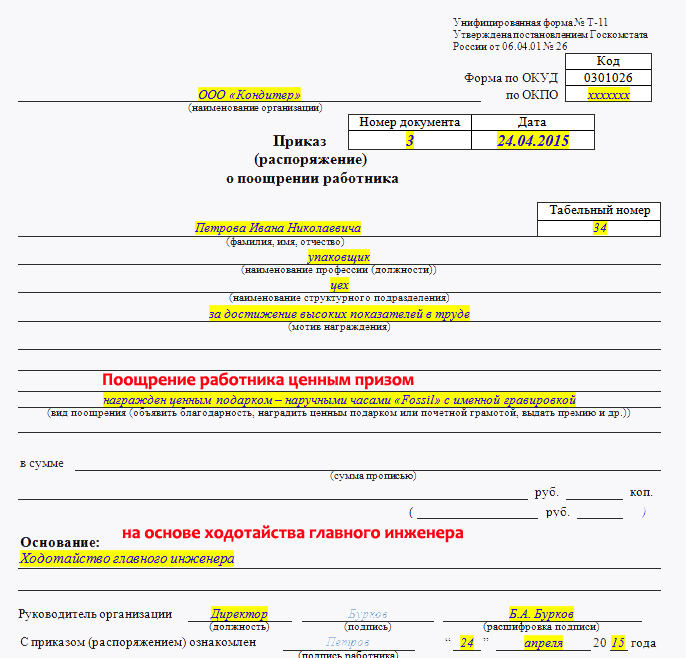

Если выплата разовой премии предусмотрена Положением о премировании, онаявляться составной частью системы оплаты труда. Основанием для начисления разовой премии является приказ руководителя о поощрении сотрудника (образец см.ниже). Приказ подписывает руководитель организации. Сотрудника нужно ознакомить с приказом под подпись. В приказе нужно указать мотивированное основание премирования и ссылку на пункт Положения о премировании, которым предусмотрена такая премия.

Как правило, в бухучете премии, начисленные за трудовые показатели, относятся к расходам по обычным видам деятельности (п. 5 и 7 ПБУ 10/99). Начисление таких премий отразите следующим образом:

Дебет 20 (08, 23, 25, 26, 29, 44) Кредит 70

– начислена премия за счет расходов по обычным видам деятельности (премия включена в стоимость основного средства).

Сумму премии за трудовые показатели в налоговом учете включите в состав расходов на оплату труда (п. 2 ст. 255 НК РФ ).

Обоснование данной позиции приведено ниже в материалах «Системы Главбух»

Статья: Разовые премии.Общие правила. Разовые (единовременные) премии выплачивают не за определенный период, а при наступлении конкретного события (успешное окончание проекта, юбилей и т. п.).

Организация может предусмотреть выплату разовых премий в своих внутренних документах:

В этом случае разовая премия может являться составной частью системы оплаты труда. * Соответственно, разовые премии за производственные результаты можно будет учесть при расчете среднего заработка.

Однако разовые премии могут и не являться частью системы оплаты труда организации и назначаться лишь распоряжением (приказом) руководителя.

Основанием для начисления любой разовой премии является приказ руководителя о поощрении сотрудника. Приказ подписывает руководитель организации. Сотрудника (сотрудников) нужно ознакомить с приказом под роспись. Смотрите образец ниже. *

Порядок отражения разовых премий в бухучете зависит от того, из каких источников их выплачивают:

Бухучет. В бухучете премии, начисленные за трудовые показатели, относятся к расходам по обычным видам деятельности (п. 5 и 7 ПБУ 10/99). Начисление таких премий отразите следующим образом:

Дебет 20 (23, 25, 26, 28, 29, 44) Кредит 70

– начислена премия за счет расходов по обычным видам деятельности. *

Непроизводственные разовые премии (к юбилею, празднику и т. д.) в бухучете относите к прочим расходам (п. 11 ПБУ 10/99 ). Их начисление отразите так:

Дебет 91 субсчет «Прочие расходы» Кредит 70

– начислена премия за счет прочих расходов.

Налог на прибыль. Разовые премии уменьшают налоговую базу по налогу на прибыль при одновременном соблюдении двух следующих условий:

Разовая премия считается предусмотренной трудовым договором, если соблюдается одно из двух условий:

Ссылку на локальный документ можно оформить, например, так: «Сотруднику выплачиваются премии, предусмотренные Положением о премировании (утверждено приказом № ___ от ______)».*

Ситуация: можно ли учесть при расчете налога на прибыль расходы на выплату разовых премий, не связанных с выполнением сотрудником его трудовых обязанностей (например, к юбилею, празднику)

Разовые премии, не связанные с выполнением сотрудником его трудовых обязанностей (к юбилею, памятной дате и т. п.), не уменьшают налоговую базу по налогу на прибыль. Это объясняется тем, что такие премии:

Если премии не уменьшают налоговую прибыль организации, то в учете возникают постоянные разницы (п. 4 ПБУ 18/02 ). Постоянные разницы приводят к образованию постоянного налогового обязательства (п. 7 ПБУ 18/02 ).

Совет: есть аргументы, которые позволяют организациям учесть при расчете налога на прибыль расходы на выплату разовых премий, не связанных с выполнением сотрудником его трудовых обязанностей. Они заключаются в следующем.

Любые премии, которые организация выплачивает своим сотрудникам, относятся к стимулирующим выплатам (ч. 1 ст. 129 ТК РФ ). При этом организация вправе самостоятельно устанавливать систему стимулирования сотрудников. Это определяет статья 144 Трудового кодекса РФ.

В свою очередь, начисления стимулирующего характера, предусмотренные трудовым и (или) коллективным договорами, учитываются при расчете налога на прибыль (п. 1. 2 ст. 255 НК РФ).

Поэтому при соблюдении всех вышеперечисленных условий организация вправе учесть непроизводственные премии (например, начисленные к праздничным датам) в составе расходов на оплату труда.

Однако в целях соблюдения требования обоснованности затрат, предусмотренного пунктом 1 статьи 252 Налогового кодекса РФ, следует предусмотреть определенные условия назначения непроизводственных премий.

Например, в качестве обоснованности выплаты премии и ее направленности на получение доходов можно указать, что премия к праздничным датам не выплачивается сотрудникам, у которых имеются дисциплинарные проступки. Поэтому выплата такой премии направлена на повышение заинтересованности сотрудников в результатах производственной деятельности. Аналогичное условие выплаты премии при решении спора в суде явилось достаточным аргументом для правомерного отнесения таких выплат к расходам на оплату труда (см. например, постановление ФАС Московского округа от 24 февраля 2010 г. № КА-А40/702-10 ).

Кроме того, если непроизводственные премии изначально предусмотрены трудовым (коллективным) договором, то, значит, возможность их получения потенциальный сотрудник учитывает при оценке целесообразности работы в той или иной организации. Поэтому такие стимулирующие выплаты могут способствовать привлечению в организацию необходимых специалистов. А значит, данные расходы являются экономически обоснованными. На это указал ФАС Московского округа в постановлении от 17 июня 2009 г. № КА-А40/4234-09. Определением ВАС РФ от 23 октября 2009 г. № ВАС-13115/09 было отказано в передаче указанного дела для рассмотрения Президиумом ВАС РФ. *

Однако если организация воспользуется данной точкой зрения и учтет сумму непроизводственных премий в расходах при расчете налога на прибыль, то вероятнее всего ей придется отстаивать свою точку зрения в суде.

Сумму премий за трудовые показатели в налоговом учете включите в состав расходов на оплату труда (п. 2 ст. 255 НК РФ ). *

Если организация применяет метод начисления, момент признания расходов в виде премий зависит от того, к прямым или косвенным расходам они относятся. Косвенные расходы признают в момент начисления (п. 2 ст. 318. п. 4 ст. 272 НК РФ). Прямые расходы учитываются по мере реализации продукции, работ, услуг, в стоимости которых они учтены (абз. 2 п. 2 ст. 318 НК РФ ). Организации, оказывающие услуги, могут учесть прямые расходы в момент их начисления (абз. 3 п. 2 ст. 318 НК РФ ).

Как правило, премии относятся к косвенным расходам (ст. 318. абз. 3 ст. 320 НК РФ). Исключение – премии, выплачиваемые сотрудникам, занятым в производстве продукции, выполнении работ или оказании услуг (например, премии производственным рабочим). Они относятся к прямым расходам.

Пример. Бухучет и налогообложение разовой премии, начисленной за производственные результаты. Выплата премии предусмотрена трудовым договором. Премия выплачена за счет расходов по обычным видам деятельности. Организация применяет метод начисления

ЗАО «Альфа» применяет общую систему налогообложения (метод начисления). Взносы на обязательное пенсионное (социальное, медицинское) страхование организация уплачивает в общем порядке.

Взносы на страхование от несчастных случаев и профзаболеваний рассчитывают по тарифу 0,2 процента. Эти взносы организация учитывает при расчете налога на прибыль в месяце начисления.

ЗАО «Альфа» заключило с менеджером Кондратьевым А.С. (1966 г. р.) срочный трудовой договор на время выполнения определенной работы (проекта). Срок трудового договора – с 3 февраля по 31 марта 2014 года.

Трудовым договором предусмотрена выплата единовременной премии за успешное окончание проекта.

Проект был успешно завершен в поставленные сроки – 31 марта. Кондратьеву была начислена премия в размере 50 000 руб. В этот же день премия была выплачена сотруднику.

Таким образом, премия войдет в налоговую базу по НДФЛ в марте.

Стандартные налоговые вычеты ему не предоставляются.

Бухгалтер отразил начисление и выплату премии так:

Дебет 26 Кредит 70

– 50 000 руб. – начислена единовременная премия сотруднику по истечении срока трудового договора;

Дебет 26 Кредит 69 субсчет «Расчеты с ПФР»

– 11 000 руб. (50 000 руб. 22%) – начислены взносы на пенсионное страхование с суммы премии;

Дебет 26 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование»

– 1450 руб. (50 000 руб. 2,9%) – начислены взносы на обязательное социальное страхование;

Дебет 26 Кредит 69 субсчет «Расчеты с ФФОМС»

– 2550 руб. (50 000 руб. 5,1%) – начислены взносы на обязательное медицинское страхование в ФФОМС;

Дебет 26 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний»

– 100 руб. (50 000 руб. 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 6500 руб. (50 000 руб. 13%) – удержан НДФЛ с суммы премии, начисленной Кондратьеву;

Дебет 70 Кредит 50

– 43 500 руб. (50 000 – 6500) – выплачена Кондратьеву премия за минусом НДФЛ.

Суммы премии и страховых взносов с нее включаются в состав косвенных расходов. В марте бухгалтер «Альфы» учел в составе расходов:

При кассовом методе премии можно учесть в составе расходов в момент их выплаты сотруднику (подп. 1 п. 3 ст. 273 НК РФ ). Обычно премию организация выплачивает в месяце, следующем за месяцем ее начисления. Поэтому в учете возникают вычитаемые временные разницы (п. 11 ПБУ 18/02 ). Они приводят к образованию отложенного налогового актива (п. 14 ПБУ 18/02 ).

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Как документально оформить начисление премий сотрудникам, чтобы избежать проблем при проверках налоговой и трудовой инспекции.

2. Какие премии можно учитывать в налоговых расходах при ОСНО и УСН.

3. Какими законодательными и нормативными актами регулируется порядок начисления премий и включения их в расходы при налогообложении.

Заработная плата сотрудников, как правило, складывается из нескольких частей: оплаты за труд (за фактически отработанное время, за фактически выполненный объем работы и т.д.), компенсационных выплат и стимулирующих выплат. К стимулирующим выплатам поощрительного характера относятся премии работникам. Разбиение заработной платы на фиксированную часть и премиальную часть отвечает интересам как работодателя, так и работника. У работодателя появляется возможность стимулировать работников на достижение более высоких показателей и результатов, и при этом не переплачивать им если такие показатели не достигнуты. А для работников премиальная часть заработной платы – это реальная возможность получать большее вознаграждение за свой труд. Именно поэтому практически во всех организациях и у индивидуальных предпринимателей-работодателей предусмотрено начисление премий сотрудникам, причем зачастую премии составляют наибольшую часть заработной платы. Учитывая данный факт, начисление и выплата премий является объектом повышенного внимания при проверках налоговой инспекции и государственной трудовой инспекции. Как привести начисление премий в соответствие с трудовым и налоговым законодательством и избежать проблем при проверках – читайте далее.

Что интересует налоговую инспекцию в части премий сотрудникам: правомерно ли отнесены расходы на заработную плату (в том числе на выплату премий) к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль организаций или по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Что интересует государственную трудовую инспекцию: не нарушены ли права работников при начислении и выплате им заработной платы (в том числе премий).

Все премии работникам являются объектом обложения страховыми взносами в ПФР, ФСС, ФОМС (п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ), поэтому при проверках ФСС и ПФР инспекторов интересует, как правило, общая сумма начисленных премий без детального анализа.

Документальное оформление премийСогласно ТК РФ установление премий работникам является правом работодателя, а не его обязанностью. Это означает, что работодатель вправе утвердить систему оплаты труда, которая предусматривает премиальную составляющую (окладно-премиальную, сдельно-премиальную систему оплаты труда и т.д.) и отразить данный факт документально. Обратите внимание, если внутренними документами работодателя закреплена система оплаты труда, включающая премии, то в этом случае начисление и выплата премий сотрудникам, согласно внутренним соглашениям, является обязанностью работодателя. Неисполнение этой обязанности может повлечь обоснованные жалобы работников и серьезные претензии со стороны трудовой инспекции. В связи с этим важно правильно документально оформить порядок и условия премирования сотрудников.

В каких документах необходимо отразить условия и порядок премирования сотрудников:

1. Трудовой договор с работником. Условия оплаты труда, в том числе поощрительные выплаты, к которым относятся премии, являются обязательными для включения в трудовой договор (ст. 57 ТК РФ). При этом из трудового договора должно однозначно следовать, при каких условиях и в каком размере работнику будет выплачена премия. Существует два варианта закрепления в трудовом договоре условия о премировании: полностью прописать условия и порядок премирования или сделать ссылку на локальные нормативные акты, в которых содержатся данные сведения. Целесообразно использовать второй вариант, дать в трудовом договоре ссылку на локальные нормативные акты, потому что при внесении изменений в условия поощрения сотрудников, нужно будет только внести соответствующие изменения в эти документы, а не в каждый трудовой договор.

2. Положение об оплате труда, положение о премировании. В этих локальных нормативных актах работодатель устанавливает все существенные условия премирования сотрудников:

3. Коллективный договор. Если по инициативе работодателя и работников между ними заключен коллективный договор, то в нем также должны указываться сведения о порядке премирования работников.

. Обратите внимание: помимо того, что работник подписывает трудовой договор, работодатель должен под роспись ознакомить его с положением об оплате труда, положением о премировании, коллективным договором (при наличии).

Включение премий в налоговые расходы при ОСНО и УСНРасходы на оплату труда в целях налогообложения при УСН принимаются в порядке, предусмотренном для расчета налога на прибыль организаций (пп. 6 п. 1, п. 2 ст. 346.16 НК РФ). Поэтому при включении расходов на оплату труда (в том числе на выплату премий) в расходы, уменьшающие налогооблагаемую базу по налогу на прибыль и по УСН, следует руководствоваться статьей 255 НК РФ.

«В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами и (или) коллективными договорами» (абз. 1 ст. 255 НК РФ). Согласно п. 2 ст. 255 НК РФ к принимаемым расходам на оплату труда в целях налогообложения относятся «начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели». Кроме того, по общему правилу, расходами в налоговом учете признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком (ст. 262 НК РФ).

Таким образом, соединив все требования Налогового кодекса РФ, приходим к следующему выводу. Расходы на премии сотрудникам уменьшают налоговую базу по налогу на прибыль и по единому налогу, уплачиваемому в связи с применением УСН, при одновременном соблюдении следующих условий:

1. Выплата премий должна быть предусмотрена в трудовом договоре с работником и (или) в коллективном договоре.

Порядок отражения условий премирования в трудовом договоре мы рассмотрели выше: либо закрепление их в самом трудовом договоре, либо ссылка на локальные нормативные акты работодателя. Коллективный договор с работниками заключают далеко не все работодатели, однако, если он все-таки имеется, то в нем также должна быть предусмотрена возможность выплаты премий и порядок премирования.

. Обратите внимание: одного приказа руководителя на выплату премий не достаточно для включения премий в расходы. Премирование работников обязательно должно быть предусмотрено в трудовом договоре с работником и (или) в коллективном договоре. В противном случае налоговики имеют все основания снять «премиальные» расходы и доначислить налог на прибыль или налог при УСН. Такая позиция налоговых органов подтверждается многочисленными судебными решениями в их пользу.

2. Необходима прямая взаимосвязь между начисляемой премий и «производственными результатами» работника, то есть премия должна быть экономически обоснованной, связанной с получением доходов организацией или ИП.

Таким образом, особое внимание нужно уделять формулировке, согласно которой начисляются премии. Например, премии к юбилею (новому году, к отпуску и т.д.), а также премии за высокие достижения в спорте, за активное участие в общественной жизни компании и т.п. никакого отношения к результатам трудовой деятельности работника не имеют, поэтому их принятие к налоговому учету неправомерно (Письмо Минфина России от 24.04.2013 N 03-03-06/1/14283). Если же премии начисляются, например, за конкретные трудовые показатели (выполнение/перевыполнение плана продаж, плана производства и т.д.), за внедрение предложений, принесших экономическую выгоду, то их без сомнения можно учитывать в налоговых расходах. Кроме того, если сумма премий подтверждается расчетами (например, процент от суммы договоров с новыми клиентами, от суммы полученной прибыли и т.д.), то у инспекторов не останется никаких шансов снять расходы на выплату таких премий.

. Обратите внимание: нередко премии сотрудникам начисляются примерно с такой формулировкой «За своевременное и добросовестное исполнение своих обязанностей». Если Вы хотите включить премии в налоговые расходы, лучше не пользоваться этой формулировкой, потому, что своевременное и добросовестное исполнение своих трудовых обязанностей является обязанностью работника, а не объектом дополнительного стимулирования. Налоговики в этом случае, скорее всего снимут такие расходы. Поэтому если невозможно привести конкретные трудовые показатели для начисления премии, то лучше указать «За результаты работы по итогам месяца (квартала, года и т.д.)». В этом случае есть вероятность отстоять право включения таких премий в налоговые расходы.

Еще один момент: источник выплаты премий. Если в качестве источника выплаты премии, или в качестве базы для расчета указана прибыль, а фактически получен убыток, то такие премии нельзя учитывать в расходах при налогообложении.

3. Начисление премий должно быть оформлено надлежащим образом.

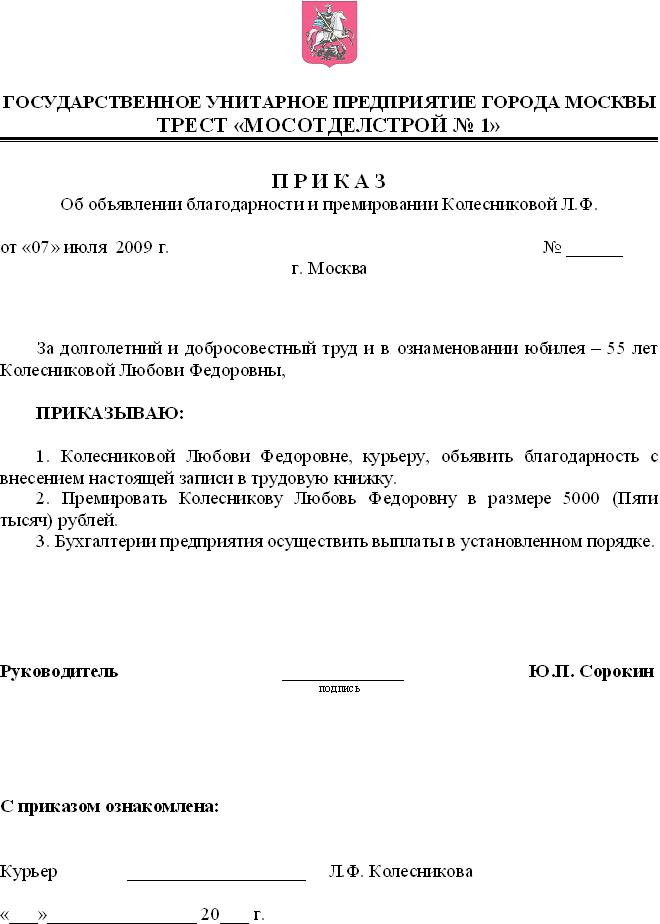

Основанием для начисления премии сотрудникам является приказ о премировании. Для составления приказа о премировании можно воспользоваться унифицированными формами: Приказ (распоряжение) о поощрении работника (Унифицированная форма № Т-11) и Приказ (распоряжение) о поощрении работников (Унифицированная форма № Т-11а), которые утверждены Постановлением Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты». Однако с 1 января 2013 года применять унифицированные формы не обязательно (п. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). Поэтому приказ о премировании можно составить по произвольной форме, которая утверждена в организации.

Главное на что нужно обратить внимание, заполняя приказ на премирование:

4. Премирование руководителя организации (не являющегося ее единственным учредителем) лучше оформить не приказом самого руководителя, а решением учредителя (общего собрания учредителей).

Это связано с тем, что работодателем по отношению к руководителю организации выступают ее учредители. Соответственно, в их компетенции устанавливать условия выплаты премии и ее размер руководителю.

Отражение премий в бухгалтерском учетеВ бухгалтерском учете начисление премий отражается так же, как вся заработная плата на счете 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами учета затрат (20, 26, 25, 44). Так как премии работникам облагаются НДФЛ, то выплата премий осуществляется за вычетом удержанного НДФЛ.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Есть комментарии и вопросы – пишите, будем обсуждать!

Законодательные и нормативные акты:1. Трудовой кодекс РФ

2. Налоговый кодекс

3. Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

4. Письмо Минфина России от 24.04.2013 N 03-03-06/1/14283

Как ознакомиться с официальными текстами документов Вы узнаете в разделе Полезные сайты

Добрый день, спасибо за очень толковые разъяснения, есть возможность лишний раз себя проконтролировать. Я хотела бы еще узнать у вас, какими взносами облагаются поощрительные выплаты работникам из чистой прибыли, утвержденные общим собранием участников и есть ли возможность минимизировать взносы и налоги от таких выплат? Спасибо за ответ. Жду с нетерпением.

Наталья, добрый день!

Поощрительные выплаты работникам (в том числе за счет чистой прибыли) облагаются взносами в ФСС, ПФР и ФОМС, а также НДФЛ в том же порядке, что и заработная плата.

Основание: Страховыми взносами облагаются все выплаты работникам, начисляемые в рамках трудовых отношений (ч. 1 ст. 7 Закона N 212-ФЗ). Исключение составляют суммы, перечисленные в ст. 9 Закона N 212-ФЗ, но поощрительные выплаты (независимо от источника выплаты) к ним не относятся.

Таким образом, законодательство однозначно обязывает работодателей начислять взносы с любых видов премий работникам.

Добрый день.

Статья четкая, краткая с нужной информацией.

Побольше бы таких.

Спасибо, удачи вам.

Добрый день, подскажите пожалуйста, как правильно оформить ежемесячные дополнительные выплаты штатному составу профсоюзной организации (2 чел), если по штатному расписанию используются только по 0,5 ст, т.к работа по совместительсту? Заранее Спасибо

Добрый день, Екатерина.

Прежде всего, порядок таких выплат должен быть предусмотрен соответствующим нормативным документом профсоюзной организации (Положением о премировании, Положением об оплате труда и т.д.). Основанием для ежемесячных выплат штатным работникам профсоюзной организации является, как правило, распоряжение (приказ) председателя профсоюзной организации со ссылкой на соответствующий нормативный документ.

Если в нормативном документе профсоюзной организации размер ежемесячных дополнительных выплат штатным работникам устанавливается в зависимости от оклада (например, в процентах от оклада), тогда работникам-совместителям выплаты полагаются в соответствующем процентном соотношении от оклада по занимаемой ими ставке.

Большое спасибо за такую подробную информацию.

Елена Теринова Мастер (1658), закрыт 4 года назад

Людмила Высший разум (167922) 4 года назад

В приказе формы Т-11 в строке "Мотив поощрения" можете указать:

За годы безупречной работы, преданность компании и профессионализм.

За успешную работу и личный вклад в развитие компании.

За добросовестное исполнение трудовых обязанностей, продолжительную и безупречную работу.

За ответственность и решительность, добросовестность и оптимизм.

За профессионализм и высокую квалификацию, проявленные в процессе работы.

За неиссякаемый оптимизм, энергичность и участие в корпоративной жизни компании.

Вам в помощь http://www.petmas.ru/articles/130.html

Иван Акопов Мудрец (18436) 4 года назад

приказ это не поздравительная открытка.

Елена Теринова Мастер (1658) 4 года назад

очень интересная формулировка. не не подходит так как не удовлетворяет требованиям ТК РФ

Иван Акопов Мудрец (18436) вообще-то есть унифицированная форма Т-11 о поощрении работника. в графе мотив поощрения пишите то, за что у вас выплачивается премия ( по результатам работы, за успешное завершение проекта, в связи с юбилеем. ), в графе вид поощрения - премия и прописываете сумму. Вот и все дела!

женя&оля Ученик (172) 4 года назад

За высокие показатели в работе.

За работу не входящую в круг должностных обязанностей.

Людмила Кузнецова Высший разум (158274) 4 года назад

"Грамотные и красивые" формулировки в приказе на премирование должны соответствовать пунктам Положения о премировании.

Для того чтобы выполнить условия трудового соглашения или Положения о премировании сотрудников и иметь официальное обоснование не включать дополнительные выплаты сотрудникам в налогооблагаемую часть прибыли, руководитель должен издать соответствующий приказ.

Премии бывают двух видов: социальные и стимулирующие .

Условия их назначения обычно указаны в трудовом соглашении либо локальном нормативном акте.

Порядок заполнения бланка по форме Т11-а таков же, только содержит таблицу, куда необходимо вписать данные сотрудников и сумму премии, которая им причитается.

Скачать образец формы Т-11 можно здесь. а Т-11а — здесь.

Закон обязывает работодателя оформлять приказ в письменном виде, но не устанавливает форму составления. Его можно составить и в произвольной форме. Необходимо включить в него основные пункты.

Образец заполнения приказа о премировании сотрудника, составленный в произвольной форме, вы можете скачать здесь.

Как правильно рассчитывать ваш больничный, если вы беременна — читайте здесь .

На какой максимальный срок можно рассчитывать при получении больничного, вы узнаете, если пройдете по ссылке и прочтете наш материал .

Порядок оформления и ознакомления