Рейтинг: 4.1/5.0 (1886 проголосовавших)

Рейтинг: 4.1/5.0 (1886 проголосовавших)Категория: Бланки/Образцы

Закон гласит

"Законодательство не содержит однозначного ответа на этот вопрос.

С одной стороны, продавцу достаточно выдать кассовый чек (п. 1 ст. 2 Закона от 22 мая 2003 г. № 54-ФЗ). При этом продавец не обязан выдавать организации-клиенту отдельный приходный кассовый ордер при получении от нее наличных денег. Достаточно оформить один приходный ордер в конце дня на всю сумму выручки (п. 11 Методических рекомендаций, утвержденных письмом ЦБ РФ от 18 августа 1993 г. № 51). Косвенно эту точку зрения подтверждает Минфин России (см. например, письма от 20 мая 2005 г. № 03-04-11/116, от 4 октября 2005 г. № 03-04-04/03).

С другой стороны, можно сделать вывод, что пункт 11 Методических рекомендаций, утвержденных письмом ЦБ РФ от 18 августа 1993 г. № 51, позволяющий оформлять один приходный кассовый ордер в конце дня на всю сумму выручки, распространяется только на случаи расчетов с населением (п. 1 Методических рекомендаций, утвержденных письмом ЦБ РФ от 18 августа 1993 г. № 51). При расчетах с организациями продавец при получении денег, кроме чека ККТ, обязан выдать квитанцию к приходному кассовому ордеру (п. 1 ст. 2 Закона от 22 мая 2003 г. № 54-ФЗ, п. 13 Порядка ведения кассовых операций). И требования Закона от 22 мая 2003 г. № 54-ФЗ, и требования Порядка ведения кассовых операций должны быть выполнены одновременно, так как с разных сторон предъявляют требования к одному процессу – получению наличной выручки. Поэтому организации-покупателю продавец обязан выдать и квитанцию к приходному кассовому ордеру, и чек ККТ. Аналогичной позиции придерживается налоговая служба (см. например, письмах УФНС России по г. Москве от 22 июня 2005 г. № 22-12/44690, УМНС по г. Москве от 20 октября 2003 г. № 29-12/58566 и от 23 июля 2003 г. № 29-08/41041).

Вторая точка зрения представляется более правильной, так как Закон от 22 мая 2003 г. № 54-ФЗ и Порядок ведения кассовых операций устанавливают требования к оформлению полученных денег, и требования обоих этих нормативных актов должны быть выполнены. Организации-продавцу следует оформить поступление наличной выручки следующим образом:

– при получении наличной выручки от организаций и предпринимателей нужно пробить кассовый чек и выписать приходный кассовый ордер;

– выручку, поступившую от населения, оформите одним приходным ордером в конце рабочего дня (смены).

При использовании второго варианта сумма, отраженная в Z-отчете, будет подтверждена несколькими приходными кассовыми ордерами: один на выручку от населения и по одному на каждое поступление денег от организаций и предпринимателей. " Подробнее можете узнать http://www.glavbuha.net/service/dop_uslugi/

А как Вы работать собираетесь без кассы и расчетного счета? Налоги как будете оплачивать. Лучше как можно больше безналичных операций и как можно меньше наличных. И Вам тоже советую почитать вот здесь, а ещё в поисковике сайта наберите Вашу тему и узнаете какие бывают проблемы у ИП с соблюдением кассовой дисциплины.Можете еще просмотреть эти ссылки

http://www.buhonline.ru/forum/index?g=posts&t=14954 и http://www.glavbuha.net/service/ Надеюсь они станут Вам полезны!

А как Вы работать собираетесь без кассы и расчетного счета? Налоги как будете оплачивать. И Вам тоже советую почитать вот здесь, а ещё в поисковике сайта наберите Вашу тему и узнаете какие бывают проблемы у ИП с соблюдением кассовой дисциплины.Можете еще просмотреть эти ссылки

http://www.buhonline.ru/forum/index?g=posts&t=14954 и http://www.glavbuha.net/service/ Надеюсь они станут Вам полезны!

ИП распрекрасно может работать без кассы и без р/ счета.

Налоги всегда можно заплатить ч/з Сберкассу.

Лучше как можно больше безналичных операций и как можно меньше наличных.

Для кого лучше. biggrin:

И уже не в первый раз.

Да, пора бы уже обратить внимание модераторам на очередную рекламную акцию.

Тем более, даются такие советы:shok:

А как Вы работать собираетесь без кассы и расчетного счета? Налоги как будете оплачивать. Лучше как можно больше безналичных операций и как можно меньше наличных.

Скорее всего о деятельности ИП имеется небольшое представление.

Не знает, что вполне ИП могут обходиться без р.сч.

Не знает, что вполне налоги могут оплчивать посредством квитанций

И кому это лучше от "больше безналичных рсчетов". не понятно))))))))

ИМХО

Аналогичной позиции придерживается налоговая служба (см. например, письмах УФНС России по г. Москве от 22 июня 2005 г. № 22-12/44690, УМНС по г. Москве от 20 октября 2003 г. № 29-12/58566 и от 23 июля 2003 г. № 29-08/41041).

Боже, это что за архивные письма вытащены.

– при получении наличной выручки от организаций и предпринимателей нужно пробить кассовый чек и выписать приходный кассовый ордер;

– выручку, поступившую от населения, оформите одним приходным ордером в конце рабочего дня (смены).

Что за однозначное трактование насчет ИП и всего остального,не зная конкретной ситуации.

А ничего, что ИП ,

во-первых, приравнивается к населению, а.

во-вторых, покупка как ИП, так и юриком может быть произведена в рознице, и тогда о каком чеке ККМ, однозначно при примен. продавцом ЕНВД, может идти речь, как и о ПКО каждому.

А если услуги, то вполне ИП вместо чека ККМ может быть выдан БСО.

НУ и т.д. по всему, что написано, можно бесконечно говорить.

Snaiper Web Studio

Любой индивидуальный предприниматель, работающий с наличными деньгами и ведущий хозяйственную деятельность, обязан соблюдать существующую в нашем государстве кассовую дисциплину. Это значит, что выдача денежных средств оформляется расходным кассовым ордером, а прием наличных – приходным кассовым ордером. Все эти документы нужны для контроля за финансовой деятельностью предприятия и возможности принятия правильных управленческих решений. Скачать бланк приходного кассового ордера можно здесь. а вот как его правильно заполнить? Разбираемся в вопросе.

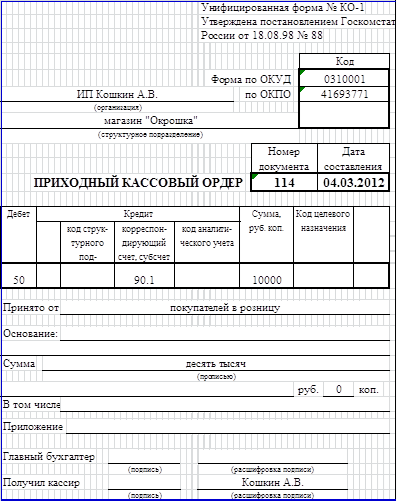

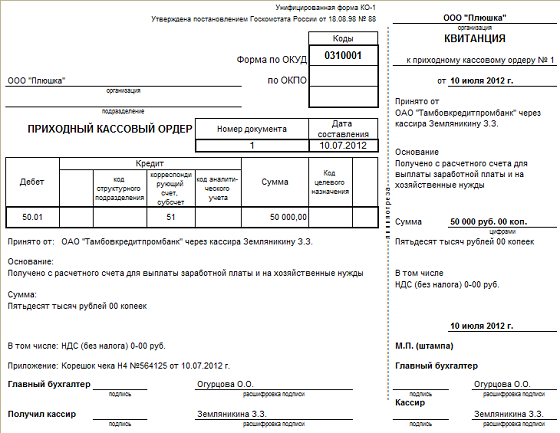

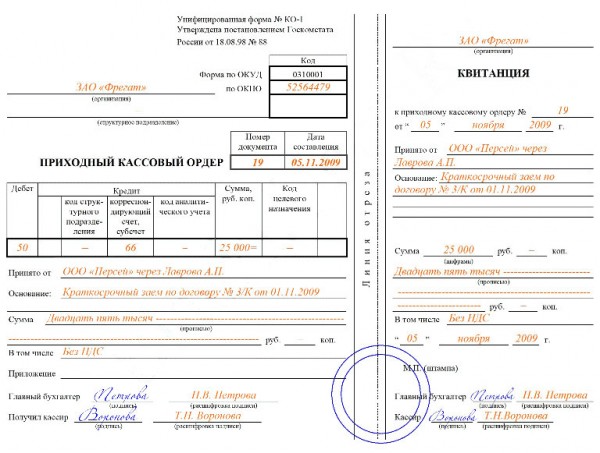

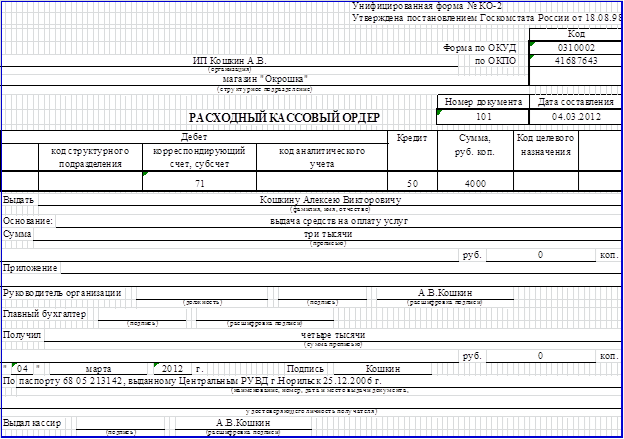

Что такое приходный кассовый ордер?Приходный кассовый ордер относится к первичной учетной документации кассовых операций. Он подтверждает прием определенной денежной суммы в кассу организации. Для приходного ордера предусмотрен унифицированный бланк КО-1. Согласно «Порядку ведения кассовых операций в Российской Федерации», который был утвержден в 1993 году, кассы предприятий и индивидуальных предпринимателей имеют право принимать наличные средства только по приходному кассовому ордеру, который в обязательном порядке должен подписывать главный бухгалтер или лицо, обладающее этими полномочиями. Бланк ПКО (приходного кассового ордера) имеет две части: сам приходный ордер и отрывную квитанцию к приходному ордеру. При приеме наличных денег тот, кто их вносит, получает на руки в качестве подтверждения оплаты квитанцию к приходному ордеру с печатью организации, подписью ответственного лица и суммой, которая была внесена.

Приходный ордер выписывается от руки и в одном экземпляре, при этом исправления или подчистки в этом документе не допускаются. В случае ошибок, испорченный бланк нужно заменить другим и выписать ордер заново.

Заполняем приходный кассовый ордерНесмотря на то, что приходные ордера используются достаточно давно, многие бухгалтеры часто допускают ошибки при оформлении этого документа. А ведь правильное заполнение приходного кассового ордера – принципиальный вопрос, так как ордер не только является кассовым документом для организации, которая принимает наличные средства, но и довольно часто – отчетным документом для организации, которая приобретает товар или услугу.

Кроме того, в случае предоставлении некачественных услуг или покупки бракованного товара, квитанция к приходному ордеру может использоваться для защиты прав потребителей в суде и послужит подтверждением того, что товар или услуга приобретены у конкретного продавца.

Это значит, что правильности заполнения приходного ордера и квитанции к нему стоит уделять пристальное внимание, не допуская грубых ошибок и исправлений, которые сделают документ недействительным. Образец приходного кассового ордера перед вами, а чтобы правильно его заполнить, необходимо аккуратно вписать во все строки нужную информацию без ошибок:

После того, как заполнен сам кассовый ордер, необходимо заполнить квитанцию к нему. Ее заполняют так же, как принято заполнять приходный кассовый ордер. На заполненный документ ставится печать так, чтобы половина оттиска осталась на самом ордере, а половина – на квитанции к ордеру. Ордер подписывает ответственный сотрудник (это может быть бухгалтер, кассир или другое лицо, уполномоченное выполнять прием наличных по письменному распоряжению руководителя предприятия) с указанием расшифровки подписи и инициалов. Когда все действия по заполнению приходного ордера закончены, квитанция отрезается по линии отрыва и выдается тому, кто внес наличные средства в кассу. Сам же ордер подшивается к кассовым документам.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 703-35-96 (Москва)

+7 (812) 309-82-63 (Санкт-Петербург)

Это быстро и бесплатно !

Приходный кассовый ордер выручка

Мои проводки по счетам 90.01.2 и 90.02.2 получаются из кассы при формировании приходного ордера.24 сентября 2013

Мои проводки по счетам 90.01.2 и 90.02.2 получаются из кассы при формировании приходного ордера.24 сентября 2013

Приходный кассовый ордер (ПКО) (форма № КО-1). Утверждено постановлением от 18 августа 1998 г. № 88. - от покупателей (выручка от продаж). - от подочетных лиц (возврат неиспользованных сумм). - в оплату за денежные документы.

Вопрос

Прошу дать разъяснения по применению бланков строгой отчетности. Наша организация применяет УСН и оказывает услуги населению. Каков поэтапный порядок выписывания бланков строгой отчетности и приходных кассовых ордеров в течении дня? Как оформить приходный кассовый ордер, если выручка через БСО применяется? Какие дополнительные журналы, кроме книги учета бланков строй отчетности, мы должны вести? Можем ли мы наличку от юридических лиц за оказанные услуги по бланкам строгой отчетности принимать? Ответ

порядок действий при оформлении БСО подробно описан в Как выписывать, хранить и уничтожать бланки строгой отчетности при расчетах наличными.

Организации при получении наличных денег обязаны составлять приходный кассовый ордер по форме № КО-1 (п. 3.1 Положения Банка России от 12 октября 2011 г. № 373-П). Каких-либо исключений из этого правила для случаев получения оплаты наличными и выдачи бланком строго отчётности (БСО) не предусмотрено. Поэтому каждую оплату наличными следует оформлять не только БСО, но и приходно-кассовым ордером.

При оказании услуг юридическим лицам за наличный расчет оформляется чек КК (см. Рекомендация 1). Бланки строгой отчётности оформляются только при оказании услуг населению (см. В каких случаях можно использовать бланки строгой отчетности при расчетах наличными).

Действующее законодательство предусматривает обязанность ведению только книги учета бланков документов. Иные регистры учета бланков строгой отчётности оформляются только по инициативе организации.

Обоснование данной позиции приведено ниже в рекомендациях «Системы Главбух» vip - версия и версия для упрощенки

1. Рекомендация: В каких случаях нужно выписывать приходные и расходные ордера при расчетах наличными

Приходный кассовый ордер

При получении наличных денег составьте приходный кассовый ордер по форме № КО-1 ( п. 3.1 Положения Банка России от 12 октября 2011 г. № 373-П).

при ведении отдельных видов деятельности. Полный перечень таких исключений и условия их применения приведены в пункте 3 статьи 2 Закона от 22 мая 2003 г. № 54-ФЗ. При этом выдавать покупателю какие-либо платежные документы не обязательно.

Особый порядок действует для плательщиков ЕНВД и тех, кто применяет патентную систему налогообложения. В отношении наличных расчетов по деятельности на этих спецрежимах применять ККТ не обязательно.

При этом существует два особых требования, которые необходимо соблюсти.

Не применять ККТ по этому основанию можно, только если ваша деятельность не может быть освобождена на других условиях. Например, не выдавать кассовый чек разрешено коммерсантам, которые вместо него выдают БСО и оказывают услуги населению. И только по этому основанию. Даже если эта деятельность на ЕНВД или патенте ( письмо Минфина России от 17 января 2014 г. № 03-01-15/1157).

По требованию покупателя вместо чека ККТ нужно выдать документ, подтверждающий получение от него денег. Например, товарный чек или квитанцию. Обратите внимание, в отличие от БСО, для которых существуют жесткие требования к оформлению и изготовлению, ваш документ может быть утвержден в выбранной вами форме и изготовлен не только типографским способом.

Такой порядок следует из положений пункта 2.1 статьи 2 Закона от 22 мая 2003 г. № 54-ФЗ.

Полный перечень ситуаций и условия, когда применять ККТ не обязательно, можно посмотреть в справочной таблице.

Елена Попова,

государственный советник налоговой службы РФ I ранга

3. Ситуация: Как учитывать бланки строгой отчетности

Бланки, изготовленные типографским способом, учитывайте по наименованиям, сериям и номерам в книге учета бланков документов. Форма такой книги для коммерческих организаций не утверждена. Поэтому организации нужно разработать ее самостоятельно. За основу для разработки собственной формы документа можно взять:

форму книги по учету документов строгой отчетности ОКУД 0504819;

форму книги учета бланков строгой отчетности ОКУД 0504045. Так выделена часть материала, которая поможет Вам принять правильное решение.

© 1997–2015 ООО «Актион бухгалтерия»

Журнал «Упрощёнка» –

об упрощённой системе налогообложения

Все права защищены. Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Упрощёнка».

Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор). Свидетельство о регистрации СМИ Эл № ФС77-54792 от 17.07.2013 бухгалтер формирует приходник с операцией "Прием розничной выручки", и хочет видеть проводку 50.15(допустим) и кт 90. а в доке вообще проводок нету То есть ПКО в данном случае формируется не для проводок а для отражения ПКО в кассовой книге.

бухгалтер формирует приходник с операцией "Прием розничной выручки", и хочет видеть проводку 50.15(допустим) и кт 90. а в доке вообще проводок нету То есть ПКО в данном случае формируется не для проводок а для отражения ПКО в кассовой книге.

Итак, приходный кассовый ордер (ПКО) — это документ для отчета. основание совершения операции (заем по договору, выручка от торговли и прочее). 12. Сумма НДС можно указать в цифрах в пункте «В том числе».

от покупателей (выручка от продаж). от продажи имущества. от подотчетных лиц (возврат неиспользованных сумм). Производится приходным кассовым ордером 0310001 (сокращенно-ПКО 0310001) (в том числе от работников).

от покупателей (выручка от продаж). от продажи имущества. от подотчетных лиц (возврат неиспользованных сумм). Производится приходным кассовым ордером 0310001 (сокращенно-ПКО 0310001) (в том числе от работников).

При оприходовании выручки, полученной с применением ККТ, выписывают один ПКО. До 2012 года на каждый кассовый чек мы оформляли приходный кассовый ордер, который записывали в кассовую книгу (форма № КО-4).

Приходный кассовый ордер (ПКО) выписывается при приеме наличных денег в кассу. Основанием ПКО можно обозначить «Выручка от продажи продукции, принятая от населения».21 ноября 2012

Приходный кассовый ордер (ПКО) выписывается при приеме наличных денег в кассу. Основанием ПКО можно обозначить «Выручка от продажи продукции, принятая от населения».21 ноября 2012

Скачать образец заполнения приходного кассового ордера 2013-2014 для ИП при розничной выручке 30 кб. К кассовым документам относятся: расходный кассовый ордер (РКО), приходный кассовый ордер (ПКО), кассовая книга.

Знакомые целый месяц принимали у продавца ежедневную выручку от КСА(розница) без ПКО1(приходный кассовый ордер)(кончились) .Деньги все бились по кассе и сдавались в банк.21 февраля 2009

Знакомые целый месяц принимали у продавца ежедневную выручку от КСА(розница) без ПКО1(приходный кассовый ордер)(кончились) .Деньги все бились по кассе и сдавались в банк.21 февраля 2009

Подробнее см.ниже «Выручка розничной торговли». Рисунок 2. Форма свойств журнала приходного кассового ордера КО-1, закладка «Кассовый ордер».

Приходный кассовый ордер можно составлять Если вы будете оформлять один единственный ПКО на всю выручку за день или будете оформлять отдельный ПКО на каждого клиента, то в кассовой книге вся выручка отразится корректно. 3 июля 2014

Приходный кассовый ордер можно составлять Если вы будете оформлять один единственный ПКО на всю выручку за день или будете оформлять отдельный ПКО на каждого клиента, то в кассовой книге вся выручка отразится корректно. 3 июля 2014

В конце смены составляется справка-отчет по форме КМ-6. ПКО корреспондирует со счетом 90 и в графе от кого проставляется фамилия от того, кто сдает выручку, например, старший продавец.

В строке приходного кассового ордера «Основание» указывается вид содержания операции (к примеру: «оплата по договору», «розничная выручка» и пр.). Ниже

В строке приходного кассового ордера «Основание» указывается вид содержания операции (к примеру: «оплата по договору», «розничная выручка» и пр.). Ниже

Основание: поступила выручка от автостоянки Воспользуйтесь "Положение о порядке ведения кассовых операций с банкнотами и Приходный кассовый ордер 0310001 кассир перечеркивает и передает главному бухгалтеру или бухгалтеру, а при их

Приходный кассовый ордер (ПКО) представляет собой первичный документ, куда вносятся сведения по факту поступления наличности в кассу. в виде выручки от продаж; с банковского счета

Приходный кассовый ордер (ПКО) представляет собой первичный документ, куда вносятся сведения по факту поступления наличности в кассу. в виде выручки от продаж; с банковского счета

Приходным кассовым ордером (ПКО) называют документ для отчета, который оформляется при приеме Далее следует записать, какое основание совершающей операции: оплата или заем по договорам, выручка от розницы и подобное.

- поступление в кассу выручки от реализации аптекой и прикрепленной к аптеке мелкорозничной сетью товаров за наличный При оформлении приходных (ПКО) и расходных (РКО) кассовых ордеров должны соблюдаться определенные правила

- поступление в кассу выручки от реализации аптекой и прикрепленной к аптеке мелкорозничной сетью товаров за наличный При оформлении приходных (ПКО) и расходных (РКО) кассовых ордеров должны соблюдаться определенные правила

Приходный кассовый ордер — это документ первичной учетной документации кассовых операций, по которому В поле «Основание» необходимо занести содержание операции, например «розничная выручка» или «оплата по договору».

На выручку, полученную от населения, обычно составляют один приходный кассовый ордер в конце рабочего дня. Наличные деньги, поступившие от фирм и предпринимателей25 июня 2009

На выручку, полученную от населения, обычно составляют один приходный кассовый ордер в конце рабочего дня. Наличные деньги, поступившие от фирм и предпринимателей25 июня 2009

· Приходный кассовый ордер. · Оприходование розничной выручки при списании товара по инвентаризации розничной торговой точки. · Печать кассового чека.

Приходный кассовый ордер: реквизиты, порядок учета и оформления. Для документального учета и оформления Порядок отражения доходов в декларации по налогу на прибыль зависит от метода определения выручки и доходов компании.

Приходный кассовый ордер: реквизиты, порядок учета и оформления. Для документального учета и оформления Порядок отражения доходов в декларации по налогу на прибыль зависит от метода определения выручки и доходов компании.

На выручку, полученную от населения, обычно составляют один приходный кассовый ордер в конце рабочего дня (на основании контрольной ленты ККМ или бланков строгой отчетности).

Каков поэтапный порядок выписывания бланков строгой отчетности и приходных кассовых ордеров в течении дня? Как оформить приходный кассовый ордер, если выручка через БСО применяется?

Каков поэтапный порядок выписывания бланков строгой отчетности и приходных кассовых ордеров в течении дня? Как оформить приходный кассовый ордер, если выручка через БСО применяется?

Заполнение приходного кассового ордера производится при поступлении наличных денежных средств в кассу организации или ИП, например - оприходование розничной выручки из операционных касс; - возврат неизрасходованных авансов от работников

Деньги, которые поступают в кассу как выручка за товары, работы, услуги следует оформлять с применением кассового аппарата, то есть помимо квитанции к приходному ордеру покупателю должен быть выдан кассовый чек.

Деньги, которые поступают в кассу как выручка за товары, работы, услуги следует оформлять с применением кассового аппарата, то есть помимо квитанции к приходному ордеру покупателю должен быть выдан кассовый чек.

Документ «Приходный кассовый ордер» операция «Прием розничной выручки» при его проведении не формируются бухгалтерские проводки по поступлению выручки в кассу организации.

Если необходимо составить приходный кассовый ордер для оприходования выручки от розничной продажи товаров через торговую точку, то документ создается с операцией Прием розничной выручки.

Если необходимо составить приходный кассовый ордер для оприходования выручки от розничной продажи товаров через торговую точку, то документ создается с операцией Прием розничной выручки.

Приходный кассовый ордер подлежит заполнению в случае поступления в кассу предприятия денежных средств наличными. К таким средствам относятся: выручка от ведения деятельности

Приходный кассовый ордер оформляется при поступлении наличных денежных средств в кассу организации. Распечатывается в одном экземпляре, подписывается ответственными сотрудниками организации

Приходный кассовый ордер оформляется при поступлении наличных денежных средств в кассу организации. Распечатывается в одном экземпляре, подписывается ответственными сотрудниками организации

приходный кассовый ордер розничная выручка

приходно-кассовый ордер выручка за реализованный товар

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 2 декабря 2013 г.

Н.А. Мартынюк, эксперт по налогообложению

Как оприходовать вчерашнюю выручку

Тему статьи предложила Евгения Алексеевна Быкова, главный бухгалтер ЗАО «АПС “Замоскворечье”», г. Москва.

К нам за помощью обратилась наша читательница, описав следующую ситуацию. Организация торгует (выполняет работы, оказывает услуги населению) за наличные, часы ее работы — до 22.00. У кассира организации рабочее время с понедельника по пятницу с 9.00 до 18.00. Z-отчеты каждый вечер снимают продавцы и сразу заносят их данные в журнал кассира-операционист а п. 3.4 Типовых правил, утв. Письмом Минфина от 30.08.93 № 104 (форма № КМ-4 утв. Постановлением Госкомстата от 25.12.98 № 132 ). Деньги и Z-отчет кассир получает от продавцов утром каждого буднего дня. Читательница интересуется, как в этом случае записывать сведения о выручке в кассовую книгу.

Этот вопрос возникает и в ситуации, если выручка получена работником далеко от кассы и невозможно сдать ее в тот же день, например при продажах на выставке в другом городе.

Рассмотрим применяемые на практике варианты и решим, какими можно пользоваться, а какими — не стоит.

Часы работы кассира не совпадают с часами продаж за наличные ВАРИАНТ 1. Кассир составляет ПКО и регистрирует его в кассовой книге задним числомУтром, получив от продавцов выручку, кассир вчерашним днем составляет на нее ПКО, заносит его в кассовую книгу и выводит остаток. И затем начинает лист за новый день. Если до получения вчерашней выручки нужно принять или выдать деньги, кассир резервирует номер для ПКО на вечернюю выручку. При этом некоторые кассиры на конец своего рабочего дня выводят остаток в кассовой книге (тогда утром этот лист книги просто делают заново с учетом вечерней выручки), а некоторые — нет.

В результате ПКО и записи в кассовой книге датированы днем получения наличных.

Этот вариант основан на том, что в Положении о ведении кассовых операци й утв. ЦБ 12.10.2011 № 373-П (далее — Положение) нет прямого указания на то, что:

Даже если инспекторы иного мнения, они вряд ли смогут обнаружить, что ПКО и книга заполняются задним числом. Ведь когда налоговики приходят с проверкой кассы, вы не обязаны сразу показывать им кассовые документы. Срок представления затребованных для проверки документов не установлен, но и обязанности отдать их немедленно нет (подробнее см.  , 2012, № 6, с. 19 ).

, 2012, № 6, с. 19 ).

Перед уходом с работы кассир выводит в кассовой книге остаток по всем операциям с наличными, которые прошли за день к этому времени (в нашем примере — на 18.00). Для этого продавцы снимают сменный Z-отчет и вносят полученную к этому моменту выручку в кассу.

Закончив свою работу, продавцы еще раз снимают Z-отчет — на вечернюю выручку. Ее кассир приходует утром следующего своего рабочего дня при получении от продавцов денег и Z-отчетов. На ПКО он ставит текущую дату и записывает его в лист кассовой книги за текущий день.

Сразу скажем, что использовать этот вариант не стоит.

Из кассовых документов видно, что нарушены правила использования ККТ. В соответствии с ними тот, кто работал на ККТ, должен после снятия Z-отчета и заполнения журнала кассира-операциониста при закрытии организации сдать выручку в кассу организации (либо инкассатору ) п. 6.1 Типовых правил, утв. Письмом Минфина от 30.08.93 № 104. А этого сделано не было.

Налоговики могут оштрафовать за неоприходование (неполное оприходование) наличной выручк и ч. 1 ст. 15.1 КоАП РФ.

Дело в том, что на сумму, полученную с использованием ККТ, должен быть составлен датированный тем же днем ПКО п. 3.3 Положения. В листе кассовой книги за тот же день на основании этого ПКО должна быть сделана запис ь п. 5.2 Положения. Это и называется оприходованием наличны х п. 6.1 Положения.

ВниманиеПробив сумму по ККТ, выручку вы еще не оприходовали. Нужно зарегистрировать ПКО на эту сумму в кассовой книге.

Если вы попали в такую ситуацию, то все же попытайтесь оспорить штраф. Во-первых, прямого указания на то, что запись в кассовой книге о полученных через ККТ деньгах следует делать непременно датой их получения, в Положении нет. Поэтому некоторые суды не признают несвоевременное оприходование наличной выручки нарушение м Постановления 1 ААС от 04.06.2012 № А11-12599/2011 ; 9 ААС от 06.02.2013 № 09АП-40090/2012. Во-вторых, это нарушение малозначительно, так как наличные все равно оприходованы, пусть и c небольшим опозданием. На этом основании суд может освободить от штраф а ст. 2.9. ч. 2, 3 ст. 4.1 КоАП РФ ; Постановления 8 ААС от 15.08.2012 № А75-2647/2012 ; 15 ААС от 13.06.2012 № 15АП-5862/2012. Может помочь и внутренний приказ об особом порядке оприходования выручки ККТ в кассу, связанном с графиком работы организаци и Постановление ФАС ПО от 30.09.2008 № А12-5238/2008.

ВАРИАНТ 3. Руководитель назначает одного из продавцов кассиромТогда у вас будет основной кассир, который ведет кассу в свое рабочее время, и еще один, который отвечает за кассу только в отсутствие основног о п. 1.6 Положения. Он сам будет составлять ПКО на вечернюю выручку сразу после снятия Z-отчета и в тот же день вносить его в кассовую книгу.

ПКО составлен сразу и отражает действительную дату получения наличных.

Наличные вовремя попадают в кассовую книгу, и нет повода для штрафа.

Приходовать выручку не в день ее фактического поступления так же рискованно, как, впервые встав на лыжи, спускаться с крутой горы

Есть два способа деления ответственности за дневные и вечерние операции между двумя кассирами.

СПОСОБ 1. Организовать отдельную «вечернюю» кассу со своими сейфом и кассовой книгой. В нее второй кассир будет сразу же записывать выручку, полученную после окончания рабочего дня основного кассира. Утром, при сдаче денег из «вечерней» кассы в основную, в «вечерней» оформляют на их сумму РКО, а в основной — ПКО.

СПОСОБ 2. Два кассира ведут одну основную кассу: один — днем, другой — вечером и в выходные. Тогда придется дважды в день передавать кассу от одного кассира другому по акту, из которого следовало бы, сколько наличных и прочих хранящихся в кассе ценностей один кассир сдал, а второй — принял.

Наличные получены далеко, и работник не может привезти их в кассу ни в тот же день, ни на следующийКак мы уже сказали, эта ситуация может возникнуть при продажах в другом городе, когда работники в командировке продают за наличные продукцию фирмы, при прочей выездной торговле. То есть когда деньги попадают к кассиру только через несколько дней после их получения.

ВАРИАНТ 1. Кассир приходует выручку задним числомТо есть составляет ПКО и записывает их в кассовую книгу тем днем, когда им были получены деньги. Для этого кассир заранее резервирует номера ПКО на каждый день. Если за каждый из этих дней уже был выведен остаток, листы книги приходится переделывать.

А если работник, находясь в другом городе, положил вырученные деньги на корпоративную карту через банкомат? Тогда на дату зачисления нужно составить еще и РКО на сдачу денег в банк. Этот РКО работник не подписывает. Основание его составления — чек банкомата.

Даты кассовых документов и записей в кассовой книге совпадают с проведением кассовых операций.

Если приходовать эти деньги не задним числом, а днем возвращения работника, то, как и в рассмотренном выше варианте 2, вы рискуете получить от инспекции штраф. Однако риск этот не так велик. Суды учитывали техническую невозможность доставить полученные деньги в офис в тот же день и в штрафе отказывал и Постановления ФАС СЗО от 18.05.2010 № А56-66333/2009. от 30.07.2007 № А56-5665/2007 ; ФАС ПО от 27.12.2010 № А12-12488/2010.

ВАРИАНТ 2. Кассир составляет ПКО уже в день получения выручки работникомОн делает это на основании информации, полученной от работника по телефону, факсу, электронной почте и т. п. ПКО кассир записывает в кассовую книгу за этот день. Документы, служащие основанием для составления ПКО (Z-отчет, БСО), работник отдает кассиру по возвращении в офис (а в день их оформления при возможности пересылает по факсу или электронной почте).

Кассир расписывается за деньги, которых не получал и которых в кассе нет. А ведь всегда есть риск, что наличные до кассы по какой-то причине не доедут. Так что использовать этот вариант нельзя.

ВАРИАНТ 3. Руководитель издает приказ о создании временной кассы на период продаж вдалеке от офисаА работника, принимающего наличные, назначает временным кассиром и дает ему право подписи кассовых документов. Выдаем ему бланки ПКО и новенькую кассовую книгу и объясняем, как и когда все это заполнять. То есть он сам будет ежедневно составлять ПКО (а если сдаст деньги в банк — еще и РКО) и делать записи в своей кассовой книге.

Пересылать листы «выездной» кассовой книги в головное подразделение не нужно. Это обязаны делать только обособленные подразделени я п. 5.6 Положения.

По возвращении работник вместе с деньгами сдает свою «выездную» кассовую книгу. Последним в ней будет зарегистрирован РКО на сдачу наличных в основную кассу. После этого с работника снимаются обязанности кассира. А привезенная им выручка текущим днем приходуется по отдельному ПКО в основной кассовой книге.

Какой бы вариант вы ни выбрали, продумайте, как отслеживать соблюдение лимита остатка наличных в кассе. Например, кассир перед уходом может сообщать продавцам, сколько еще осталось до лимита, чтобы излишек они могли вовремя сдать в банк. Работник, который принимает наличные в поездке, может ежедневно сообщать кассиру (по телефону, факсу, электронной почте) сумму полученной выручки.

И помните, что с любого дня вы можете установить новый лимит, пересчитав его исходя из вашей максимальной дневной выручки.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему « ККТ / касса / платежные агенты »: 2016 г. При ведении хозяйственной деятельности многие организации и индивидуальные предприниматели производят расчеты с помощью наличных денежных средств. В настоящее время существует утвержденный лимит расчетов наличными деньгами при осуществлении предпринимательской деятельности, он составляет 100 тысяч рублей по одному договору.

При ведении хозяйственной деятельности многие организации и индивидуальные предприниматели производят расчеты с помощью наличных денежных средств. В настоящее время существует утвержденный лимит расчетов наличными деньгами при осуществлении предпринимательской деятельности, он составляет 100 тысяч рублей по одному договору.

Для учета наличных средств существует ряд законодательно утвержденных документов. Одним из таких документов является приходный кассовый ордер.

Приходный кассовый ордер (ПКО) — это унифицированный кассовый документ, отражающий поступление наличных денежных средств из разных источников. Форма приходного кассового ордера КО-1 утверждена Постановлением №88 от 18.08.1998 года, ее нельзя видоизменять, добавлять или удалять какие-то разделы и показатели.

Поступления денежных средств в кассу могут иметь следующие назначения:

Оформление ПКО является обязательным при любом поступлении денежных средств в кассу организации или предпринимателя. Прием денежных средств без оформления ПКО является нарушением кассовой дисциплины и карается штрафами, которые накладываются на должностное лицо в сумме от 4 до 5 тысяч рублей и на организацию в размере от 40 до 50 тысяч рублей.

Оформление ПКО является обязательным при любом поступлении денежных средств в кассу организации или предпринимателя. Прием денежных средств без оформления ПКО является нарушением кассовой дисциплины и карается штрафами, которые накладываются на должностное лицо в сумме от 4 до 5 тысяч рублей и на организацию в размере от 40 до 50 тысяч рублей.

Частичное или полное неоприходование наличных денежных средств по ПКО влечет за собой искажение данных в бухгалтерском и налоговом учете, а также показателей бухгалтерской отчетности. При налоговой проверке этот недочет будет расцениваться как грубое нарушение правил учета, за которое предусмотрены штрафные санкции на должностное лицо.

Сшиваем налоговые и бухгалтерские документы для контролирующих органов по правилам — здесь подробные инструкции.

Как оформить приходный кассовый ордерПри поступлении денежных средств кассир оформляет ПКО в одном экземпляре. Следует отметить, что в кассовых документах категорически запрещены исправления и помарки, это делает их недействительными. Если кассир допустил ошибку при заполнении ПКО, необходимо оформить новый документ взамен испорченного.

Бланк приходного кассового ордера состоит из двух частей — приходного кассового ордера и квитанции к ПКО. Приходный кассовый ордер в конце дня подшивается к отчету кассира (отрывной лист кассовой книги), а квитанция к ПКО дается на руки лицу, вносящему денежные средства.

Пример заполнения приходного кассового ордера по форме КО-1Рассмотрим подробно порядок заполнения ПКО. Ниже образец заполнения приходного кассового ордера.

Актуальный образец бланка приходного кассового ордера на 2013-2014 гг. можно скачать бесплатно в формате Word или Excel .

В строке «Номер документа» указывается номер ПКО, нумерация ведется с начала года автоматизировано или вручную с помощью журнала регистрации ПКО.

В строке «Дата документа» указывается дата внесения денежных средств в кассу.

В строке «Дебет» указывается счет 50, предприниматели эту строку не заполняют, так как они не используют план счетов бухгалтерского учета.

Строка «Код структурного подразделения» заполняется обособленными подразделениями организации.

В строке «Корреспондирующий счет» указывается кредит счета, соответствующего источнику поступления средств. Предприниматели также оставляют это поле пустым. При поступлении розничной выручки указывается кредит счета 90.1. Поступление средств с расчетного счета отражается по кредиту счета 51. При поступлении аванса или оплаты от покупателя указывается кредит счета 62. Возврат подотчетных средств учитывается по кредиту счета 71. Различные поступления от работников организации, например, возмещение ущерба, недосдач отражается по кредиту счета 73. Взносы от учредителей отражаются в корреспонденции с кредитом счета 75.

Строка «Код аналитического учета» заполняется при наличии кодов по системе аналитического учета.

В строке «Сумма» указывается цифрами сумма поступивших денежных средств.

Строка «Код целевого назначения» заполняется некоммерческими организациями, если средства поступили в порядке целевого финансирования.

В поле «Принято от» указывается полное ФИО физического лица или наименование организации, от которого принимаются средства.

В строке «Основание» в приходном кассовом ордере указывается характер поступления средств, например, выручка от покупателей, снято по чеку и тому подобное.

В строке «Сумма» указывается прописью сумма поступивших средств. Важно, если ранее сумма цифрами была указана без копеек, то сумма прописью так же указывается без копеек. Если указана сумма с копейками, то целые рубли указываются прописью, а копейки цифрами. Оставшееся свободное поле прочеркивается.

В строке «В том числе» указывается ставка и сумма (цифрами) НДС при наличии, или делается отметка «без НДС».

В поле «Приложение» отражается реквизиты документа, по которому поступили средства, например, дата и номер товарной накладной, реквизиты банковского чека, договор поставки.

Кто подписывает приходный кассовый ордер? ПКО подписывается кассиром и главным бухгалтером. Квитанция к приходному кассовому ордеру дублирует сведения, содержащиеся в кассовом ордере. Квитанция к ПКО заверяется печатью предприятия. Оттиск печати должен полностью располагаться на поле квитанции и быть читаемым.

Заполнение приходно-кассовых ордеров онлайн и с помощью программ Закон разрешает оформлять ПКО не только вручную, но и в машинописной форме с использованием автоматизированных средств и различных бухгалтерских онлайн-сервисов.

Закон разрешает оформлять ПКО не только вручную, но и в машинописной форме с использованием автоматизированных средств и различных бухгалтерских онлайн-сервисов.

Наиболее распространенные программы — это продукты компании 1С, ИНФО-Бухгалтер, БЭСТ, Парус, ABACUS, Галактика. С их помощью ускоряется процесс оформления ПКО, а также автоматизируется нумерация кассовых ордером и ведение журнала регистрации кассовых документов. Бухгалтерские онлайн-сервисы, такие как «Мое дело», «СКБ-Контур», «Бухонлайн» также получили широкое распространение у бухгалтеров. Положительным моментом использования этих программных продуктов является регулярно обновляемая база нормативных документов.

Related posts:Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже: