Рейтинг: 4.8/5.0 (1835 проголосовавших)

Рейтинг: 4.8/5.0 (1835 проголосовавших)Категория: Бланки/Образцы

Списание кредиторской задолженности с истекшим сроком давности– ответственная задача для бухгалтера, поскольку такая операция с высокой долей вероятности привлечет внимание налоговых органов при проведении проверки. Поэтому, чтобы обезопасить организацию от возможных доначислений, важно четко понимать, как, когда именно и с помощью каких документов необходимо списывать задолженность прошлых лет.

Сроки списания кредиторской задолженности с истекшим сроком давностиКредиторская задолженность (далее – КЗ) является неотъемлемой частью жизни любого предприятия, поскольку она помогает на некоторое время отсрочить исполнение обязательств и тем самым сгладить неравномерность финансовых потоков организации.

По правилам бухгалтерского учета такая задолженность учитывается на соответствующих счетах и отражается в бухгалтерской отчетности (в балансе) до момента погашения.

Однако КЗ, на которую кредитор так и не предъявил свои права, по истечении установленного законом срока признается «просроченной», т. е. такую КЗ следует списать и включить в состав доходов.

Списать КЗ можно только после того, как истечет срок исковой давности (3 года согласно ст. 195, 196 ГК РФ). При этом крайне важно корректно определить, когда именно он начинается, с какой даты вести отсчет.

В ст. 200 ГК РФ закреплен порядок определения даты, от которой следует отсчитывать срок давности по обязательствам. Если исполнитель по договору обязуется исполнить возложенное на него обязательство в течение конкретного периода времени (до наступления какой-либо даты), то отсчитывать срок давности следует с даты окончания такого периода.

В случае если договор не предоставляет исполнителю конкретный срок и не определяет дату, на которую обязательство должно быть исполнено, то исковая давность отсчитывается со дня, когда кредитор выставил исполнителю требование об исполнении обязательства.

Если же, согласно договору, с момента получения такого требования исполнителю предоставляется определенный период времени на выполнение требования, вести отсчет следует со дня окончания такого периода.

Важно помнить, что срок давности может быть прерван. Это случается, если за время его течения должник своими действиями фактически признает наличие у него определенного долга. К таким действиям, в частности, относятся: признание требования кредитора, частичное погашение существующей задолженности, уплата процентов по долгу, подписание отсрочки, рассрочки, акта сверки взаиморасчетов и др. (постановление Пленума ВС РФ от 29.09.2015 N 43).

Прерывание означает, что отсчет прежнего срока давности завершается, а отсчет нового следует вести с момента прерывания.

Вместе с тем совокупный срок исковой давности ограничен пределом в 10 лет (п. 2 ст. 200 ГК РФ). Это значит, что с учетом всех прерываний он не может длиться более 10 лет со дня, когда обязательство возникло.

Порядок списания кредиторской задолженности прошлых лет«Просроченная» КЗ списывается отдельно по каждому существующему обязательству. При этом основанием для проведения списания является инвентаризация КЗ, а также внутренний документ, обосновывающий причины списания (п. 78 Положения по ведению бухгалтерского учета).

По общему правилу, инвентаризацию компании обязаны проводить ежегодно, чтобы составить годовую бухгалтерскую отчетность, отвечающую критерию достоверности. Вместе с тем руководитель вправе установить дополнительные основания для ее проведения, а также указать, что именно будет подлежать проверке (какие активы и обязательства). Списание «просроченной» КЗ как раз является таким основанием. Поэтому в качестве первоочередного мероприятия на пути к списанию КЗ необходимо провести инвентаризацию, причем лучше не по всем обязательствам, а только по некоторым из них (к примеру, по расчетам с отдельными кредиторами).

По результатам формируется акт инвентаризации расчетов с кредиторами (форма № ИНВ-17), который содержит информацию о размерах совокупной, а не только «просроченной» КЗ. В акте по каждому кредитору указывается, в частности, его наименование, бухгалтерские счета, на которых учитывается та или иная КЗ в текущее время, информация о сверке (об отсутствии сверки, о наличии разночтений) взаиморасчетов с кредитором, а также объемы «просроченной» КЗ. Акт составляется инвентаризационной комиссией в 2 экземплярах и должен быть подписан членами комиссии.

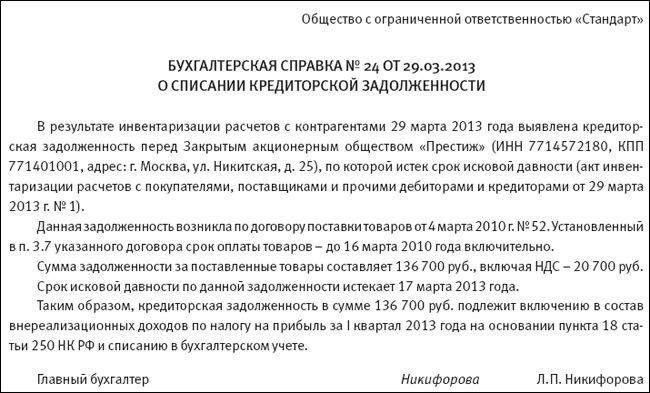

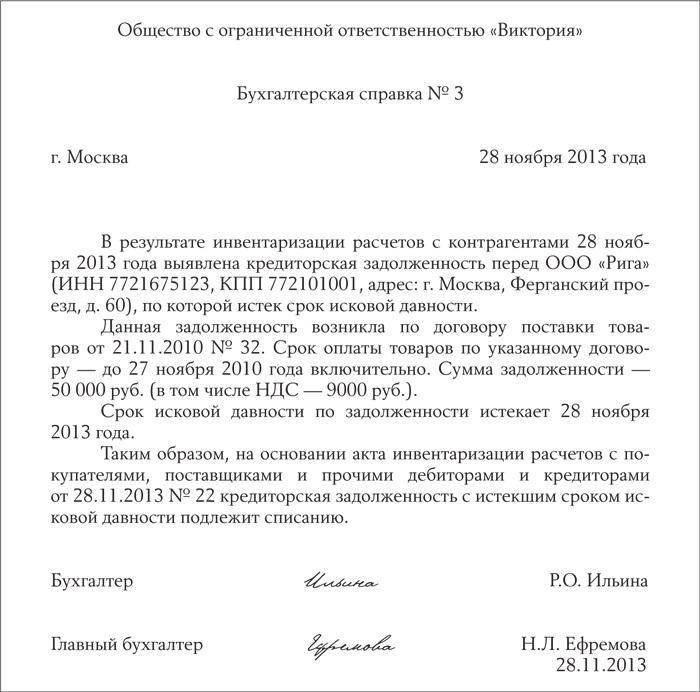

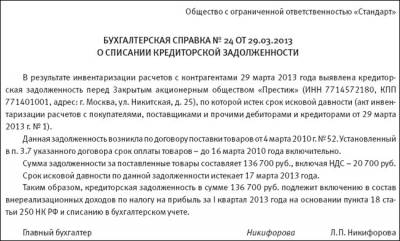

Для списания «просроченной» КЗ кроме акта инвентаризации необходимо также письменное обоснование ее наличия. Таким обоснованием будет являться бухгалтерская справка, составленная в разрезе синтетических счетов учета на основании данных бухгалтерских регистров, а также прочих подтверждающих задолженность документов (к примеру, акт сверки расчетов с кредитором). Из справки должно явно следовать, когда и по каким причинам образовалась конкретная КЗ, каков ее размер, а также в ней должны быть указаны реквизиты кредитора.

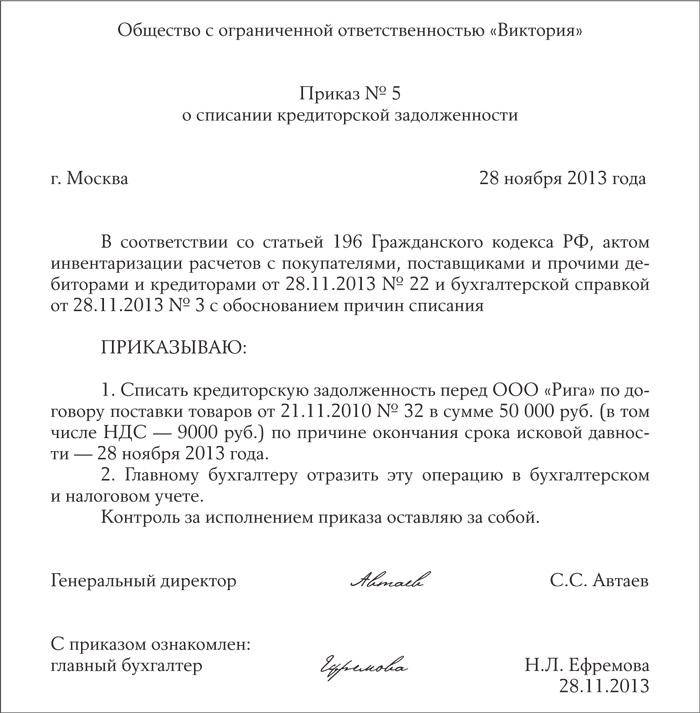

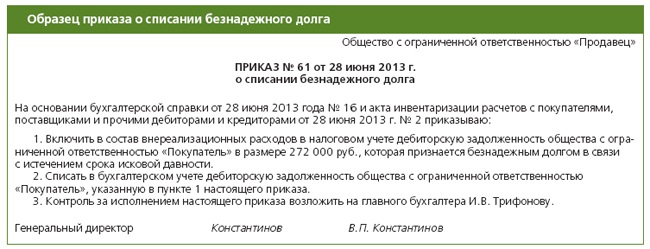

На основании акта проведенной инвентаризации и бухгалтерской справки руководитель компании должен подписать приказ, который будет являться основанием для проведения списания.

Приказ на списание кредиторской задолженности (образец)Приказ оформляется на бланке организации с подписью руководителя и печатью организации (если она имеется). В нем должна быть ссылка на внутренние документы (акт инвентаризации и бухгалтерскую справку), которые подтверждают наличие и обосновывают правомерность списания КЗ по конкретному основанию.

После оформления такого приказа КЗ можно списывать в бухгалтерском и налоговом учете.

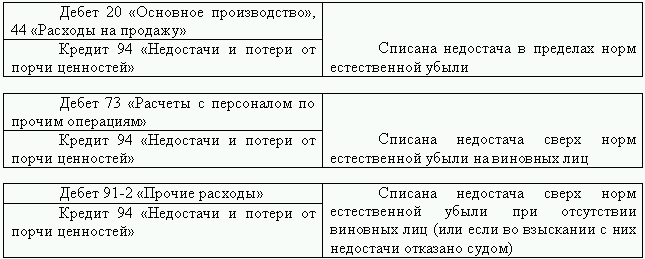

В бухгалтерском учете «просроченная» КЗ подлежит учету по кредиту счета 91 (субсчет 1) в составе прочих доходов.

В зависимости от того, на каком именно счете учитывалась конкретная КЗ, ее списание будет оформляться проводкой Д 60 (62, 66, 67, 70 и др.) К 91-1.

Как списать кредиторскую задолженность прошлых лет в налоговом учетеПо общему правилу, сумму «просроченной» КЗ организация должна включить в состав доходов (внереализационных), облагаемых налогом на прибыль (п. 18 ст. 250 НК РФ).

Однако важно помнить, что под это правило не попадает задолженность организации по уплате налогов перед бюджетом. Такую КЗ не следует включать в доходы, с которых будет взиматься налог на прибыль (подп. 21 п. 1 ст. 251 НК РФ).

Если компания применяет метод начисления, то традиционно сложности могут возникнуть с определением момента, когда «просроченную» КЗ нужно будет учесть в составе налогооблагаемых доходов. И вот почему.

Метод начисления подразумевает, что доходы и расходы признаются тогда, когда они были фактически понесены, вне зависимости от поступления/оттока денежных средств. Вместе с тем, как указано выше, основанием для списания КЗ, исковая давность по которой истекла, является акт инвентаризации.

Поэтому возникает вопрос: если срок давности КЗ истек в одном отчетном периоде, а инвентаризацию организация провела в другом, то когда именно следует включить «просроченную» КЗ в состав доходов, облагаемых налогом на прибыль?

Контролирующие органы считают, что такую КЗ нужно включить в состав доходов в том периоде, в котором истекла исковая давность, причем независимо от того, провела ли компания инвентаризацию и оформила ли необходимые документы для списания КЗ (письма Минфина РФ от 28.01.2013 № 03-03-06/1/38, от 27.12.2007 № 03-03-06/1/894, УФНС РФ по г. Москве от 22.06.2010 № 16-15/065026@).

Солидарны с контролерами и суды (постановление Президиума ВАС РФ от 08.06.2010 № 17462/09, ФАС Поволжского округа от 25.02.2014 по делу № А65-10935/2013).

Поэтому руководителю и бухгалтеру важно помнить, что включить «просроченную» КЗ в состав доходов нужно на дату окончания периода, в котором срок давности по КЗ истек.

ИтогиТаким образом, списать КЗ прошлых лет можно только после того, как подойдет к концу срок ее давности. При этом важно учесть нюансы, связанные с корректным определением момента начала течения исковой давности. А также не забыть, что если течение срока было прервано, то отсчет нового следует начинать заново с момента прерывания. Для списания КЗ необходимо соблюсти определенный порядок и оформить ряд документов (акт инвентаризации, бухгалтерскую справку, приказ руководителя). При этом даже если инвентаризацию «просроченной» КЗ организация не провела, ее все равно целесообразно включить в налогооблагаемые доходы, чтобы избежать споров с проверяющими. И сделать это надо на последнее число периода, в котором срок давности по КЗ истек.

Когда все ваши надежды получить с котрагента причитающиеся вам деньги пошли прахом, остается только одно – терпеливо ждать, когда можно будет признать долги безнадежными. И вот, наконец, этот день наступил!

Когда все ваши надежды получить с котрагента причитающиеся вам деньги пошли прахом, остается только одно – терпеливо ждать, когда можно будет признать долги безнадежными. И вот, наконец, этот день наступил!

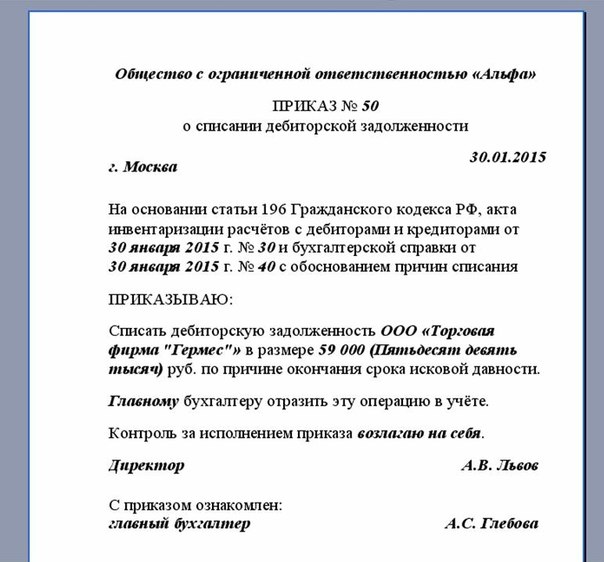

Теперь вам остается только правильно оформить все документы и гуд-бай «нехорошая дебиторка». Для этого нужно провести инвентаризацию долгов, составить справку, приказ на списание дебиторской задолженности и иметь в наличии первичные документы, которые подтверждают долг. Давайте обо всем по порядку.

Сначала - инвентаризацияПеред тем, как списывать задолженность вашего дебитора как безнадежную, вам потребуется оформить ее перевод в состав сомнительной, а затем – безнадежной. Для этого составьте первичные документы – справку и приказ руководителя. Делать это нужно когда вы отчитываетесь по налогу на прибыль – ежеквартально или ежемесячно. Не упустите этот момент, если вы спишете долги позже – будут споры с налоговой инспекцией (ст.272 НК, постановление Президиума ВАС от 15.06.2010г. №1574/10).

Сначала вы проведете инвентаризацию дебиторской задолженности. Для нее есть специальные формы – акт №ИНВ-17 и справка к нему, которые утверждены постановлением Госкомстата от 18.08.1998г. №88.

Однако данные документы предназначены в первую очередь для бухгалтерского учета. Чтобы иметь возможность применить их для налогового учета, формы необходимо дополнить такими графами:

- дата, когда задолженность подтверждена дебитором (для случая переноса срока исковой давности, ст.203 ГК);

- информация о невозможности погашения долга контрагента из-за ликвидации или по прочим причинам, которые подтверждены актом чиновников (здесь будет вноситься информация о документе, на основании которого дебиторская задолженность становится безнадежной и списывается).

Компания может самостоятельно разработать форму документы и закрепить ее в учетной политике.

Таким образом, по результатам инвентаризации вы определите величину сомнительных и безнадежных долгов. Теперь можно составлять справку и приказ руководителя на списание.

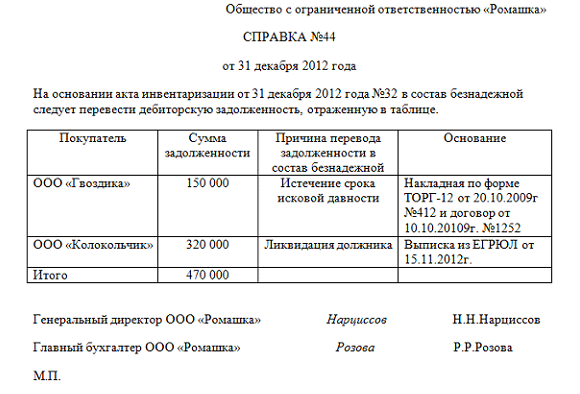

Оформляем справкуИтак, по результатам инвентаризации на конец отчетного периода вы определили сумму сомнительных и безнадежных долгов. Тем же днем составляйте справку и приказ руководителя.

Справка составляется на все безнадежные долги и содержит объяснение причин, по которым они списываются.

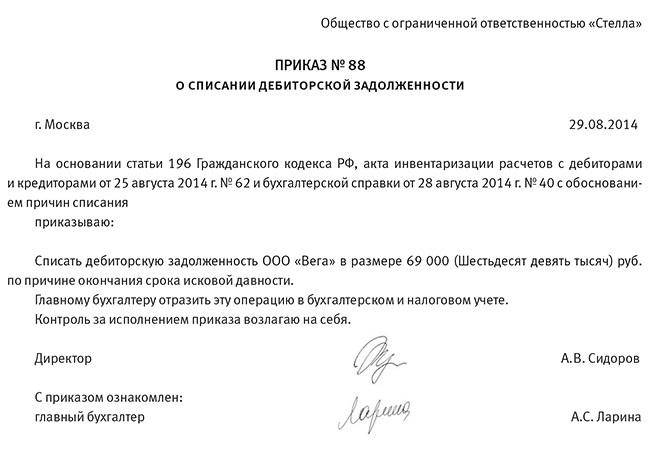

После подготовки справки издается приказ на списание дебиторской задолженности. В нем уточняется, каким образом будет учтена задолженность при расчете налога на прибыль – за счет резерва или будет включена в состав внереализационных расходов.

Такие же формы документов можно использовать и для целей бухгалтерского учета. Есть вероятность, что информация по безнадежным долгам у вас совпадет и в бухгалтерском, и в налоговом учете, тогда отдельные документы составлять не потребуется.

Проверьте документыТеперь давайте проверим и подытожим, какие документы у вас должны быть для списания безнадежной дебиторской задолженности:

1. Акт инвентаризации дебиторской задолженности на конец отчетного периода.

2. Бухгалтерская справка.

3. Приказ руководителя о списании задолженности с указанием источника.

4. Договор с контрагентом, в котором обозначен срок платежа.

5. Первичные документы: накладные, акты (обязательно, см. письмо ФНС от 06.12.2010г. №ШС-37-3/16955).

6. Платежные документы.

7. В отдельных случаях – выписка из ЕГРЮЛ, акт пристава о невозможности взыскать долг и постановление о завершении исполнительного производства.

Когда дебиторская задолженность становится безнадежной – смотрите здесь. Как создавать резерв по сомнительным долгам в бухгалтерском учете читайте тут. А как списать задолженность – ищите в этой статье .

А какие документы по списанию задолженности составляете вы? Поделитесь, пожалуйста, в комментариях!

Кредиторской задолженностью являются обязательства организации по оплате полученных товаров (работ, услуг), по расчетам с бюджетом и персоналом, а также по поставкам товаров (работ, услуг) в счет авансов, полученных от контрагентов.

Таким образом, кредиторская задолженность возникает, если:

В том случае, если кредиторская задолженность не погашена организацией своевременно и не востребована кредитором, то в бухучете она подлежит списанию по истечении срока исковой давности (п.7 ПБУ 9/99, п.78 Положения по ведению бухгалтерского учета и отчетности). Однако это условие не распространяется на задолженность по налогам (сборам, пеням, штрафам), истечение срока исковой давности которой не является основанием для ее списания.

В силу ст.196 ГК РФ общий срок исковой давности составляет три года. При этом в соответствии с п.2 ст.200 ГК РФ течение срока исковой давности определяется в следующем порядке:

Следует отметить, что срок исковой давности может прерываться, в случае если имели место быть действия лица, свидетельствующие о признании долга. Примерный перечень таких действий приведен в постановлении Пленума Верховного суда РФ от 12.11.2001г. 15, Пленума ВАС РФ от 15.11.2001г. 18, в частности:

Тем самым, если с даты наступления срока исполнения обязательств прошло три года, но в течение этого периода стороны подписали акт сверки задолженности, данный акт является основанием для прерывания прока исковой давности (Письмо Минфина России от 19.07.2011 г. 03-03-06/1/426).После перерыва течение срока исковой давности начинается заново, время, истекшее до перерыва, в новый срок не засчитывается (ст. 203 ГК РФ).

Списание кредиторской задолженности необходимо осуществлять отдельно по каждому обязательству. При этом размер просроченной кредиторской задолженности определяется по результатам инвентаризации, проводимой по приказу руководителя организации (форма И НВ-22). Письменным обоснованием списания конкретного обязательства являются акт инвентаризации по форме ИНВ-17 и бухгалтерская справка, на основании которых руководитель издает приказ о списании кредиторской задолженности (п.78 Положения по ведению бухгалтерского учета и отчетности).

Списание кредиторки в бухучете

Сумма списанной кредиторской задолженности, по которой истек срок исковой давности, включается в состав прочих доходов в сумме, в которой эта задолженность была отражена в бухучете (п. 7, 10.4 ПБУ 9/99).

В бухгалтерском учете списаниекредиторскойзадолженности отражается в том периоде, в котором истек срок исковой давности по кредиторской задолженности (п16 ПБУ 9/99):

Дебет 60 Кредит 91-1

Списание кредиторской задолженности в налоговом учете

Сумму кредиторской задолженности, списанную в связи с истечением срока исковой давности, а также по другим основаниям (например, в связи с ликвидацией организации), нужно включить в состав внереализационных доходов (п.18 ст.250 НК РФ).Исключением является кредиторская задолженность по уплате налогов (сборов, штрафов, пеней), списанных или уменьшенных согласно действующему законодательству или по решению Правительства РФ. Такая задолженность при расчете налога на прибыль в состав доходов не включается (пп.2.1 п.1 ст.251 НК РФ).

Что касается периода отнесения организацией списанной кредиторки в состав доходов при расчете налога на прибыль при использовании метода начисления, необходимо отметить следующее.

В соответствии с п.1 ст.271 НК РФ доходы признаются в том отчетном (налоговом) периоде, в котором они возникли (метод начисления). В данном случае таким периодом является период, в котором истек срок исковой давности по кредиторской задолженности. В последний день этого периода сумму просроченной кредиторской задолженности, подтвержденную документально, необходимо включить в состав внереализационных доходов (пп.5 п.4 ст.271 НК РФ, письмо Минфина России от 27.12.2007г. 03-03-06/1/894). Подтверждает такой вывод и арбитражная практика (постановление Президиума ВАС РФ от 08.06.2010г. 17462/09, определение ВАС РФ от 01.07.2010г. ВАС-8633/10, постановление ФАС Поволжского округа от 22.09.2009г. А65-20719/2008).

Причем Президиум ВАС в постановлении от 08.06.2010г. 17462/09 указал, что исходя из совокупности положений п.18 ст.250 НК РФ, ст.8 и 12 Закона от 21.11.1996г. 129-ФЗ, п.27 Положения по ведению бухгалтерского учета и отчетности организации обязаны увеличивать свои доходы не в произвольно выбранных ими периодах, а именно в том периоде, в котором истек срок исковой давности по невостребованной кредиторской задолженности независимо от того, проводилась ли инвентаризация задолженности и составлялись ли распорядительные документы о ее списании. Нарушение установленного порядка проведения инвентаризации не освобождает организацию от исполнения этой обязанности

Если компания не отгрузила покупателю (заказчику) товары (работы, услуги) в счет полученной предварительной оплаты, то по истечении срока исковой давности или по другим основаниям, вся сумма аванса (с учетом НДС) должна быть включена в состав внереализационных доходов (п.18 ст.250 НК РФ).

Обратите внимание на дату, законодательство меняется, уточняйте через форму обратной связи актуальность данной информации

Оформление акта на списание дебиторской задолженности: образец документа Формирование дебиторской задолженности и возможности по ее взысканию с неплательщикаДебиторская задолженность в современной российской практике бухгалтерского учета обыкновенно интерпретируется как сумма денежных средств, которую рассматриваемая компания должна получить от своих контрагентов, например, клиентов, партнеров или других в данном периоде времени. Таким образом, дебиторская задолженность фактически возникает в случае, если указанная компания, выступая поставщиком товара или услуги, осуществила передачу необходимого предмета или оказание требуемой работы для приобретателя, однако не получила от него денежных средств, предусмотренных заключенным между ними договором в качестве оплаты. В этом случае организация-поставщик признается имеющей дебиторскую задолженность.

Вместе с тем, следует иметь в виду, что обыкновенно договоры между коммерческими организациями, предусматривающие оплату товаров или услуг, составляются с предоставлением плательщику некоторого периода времени для осуществления оплаты. В этой связи до момента наступления срока окончательного расчета между сторонами, зафиксированного в договоре, такая задолженность является нормальной или срочной, и в отношении нее организация-поставщик не вправе предъявлять плательщику какие-либо финансовые претензии.

Признание имеющейся задолженности безнадежной и осуществление ее списанияТакое право, однако, появляется у нее после истечения указанного срока: уже на следующий день после этого руководство организации вправе обращаться в суд с исковым заявлением, содержащим требование о взыскании долга с неплательщика, или защищать свои законные права и интересы иными способами, предусмотренными действующим законодательством. Вместе с тем, следует иметь в виду, что такие действия представляют собой право, а не обязанность компании-поставщика, перед которой у плательщика имеется непогашенное долговое обязательство. Если в настоящий момент сотрудники этой компании имеют высокую загруженность, сумма дебиторской задолженности несущественна, а должник злостно уклоняется от выполнения своих обязательств и процесс взыскания с него денежных средств обещает быть крайне трудным, руководство такой компании может принять решение отказаться от попыток взыскания непогашенной дебиторской задолженности.

Тем не менее, в случае принятия такого решения к вопросу, связанному с наличием рассматриваемого долга, придется вернуться через некоторое время. Такое требование установлено одним из основных документов, регулирующих порядок осуществления бухгалтерского учета в Российской Федерации - Приказом Мининстерства финансов России № 34н от 29 июля 1998 года Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. В частности, пункт 77 указанного нормативно-правового акта устанавливает, что по истечении срока исковой давности в отношении конкретной дебиторской задолженности организация-поставщик, которая в этой ситуации теряет возможность взыскания такого долга с неплательщика, должна осуществить ее списание.

Осуществление этой процедуры требует принять во внимание положения статьи 196 Гражданского кодекса Российской Федерации, зарегистрированного в своде законов нашей страны под номером 51-ФЗ от 30 ноября 1994 года. Указанный раздел данного нормативно-правового акта определяет, что общий срок исковой давности, применяемый также в отношении вопросов, связанных со взысканием дебиторской задолженности. в нашей стране составляет три года. При этом отсчет указанного срока, как того требует пункт 2 статьи 200 рассматриваемого раздела действующего законодательства, должен начинаться на следующий день после даты, в которую долговое обязательство должно было быть погашено.

Кроме того, при осуществлении расчета сроков исковой давности в отношении рассматриваемой дебиторской задолженности следует принимать во внимание положения статьи 203 Гражданского кодекса Российской Федерации: она уточняет, что любые действия со стороны должника, подтверждающие признание им факта наличия долгового обязательства, служат основанием для обнуления отсчета. Так, например, если должник прислал организации-поставщику письмо, в котором содержится уведомление о намерении погасить задолженность в определенный срок, но после не предпринимал никаких действий по ее погашению, срок исковой давности в этом случае будет отсчитываться с момента получения такого письма.

Вместе с тем, в современной российской практике бухгалтерского учета достаточно распространенным является и другое основание списания дебиторской задолженности - невозможность взыскания причитающихся организации-поставщику денежных средств в связи с ликвидацией компании-должника. Указанное основание также предусмотрено пунктом 77 Приказа Мининстерства финансов России № 34н от 29 июля 1998 года Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. При этом в обоих рассмотренных случаях порядок осуществления списания будет одинаковым: для этого необходимо произвести инвентаризацию имеющихся у компании задолженностей, сформировать приказ директора организации о списании безнадежной задолженности с указанием основания такого списания и оформить акт или справку, которая будет содержать в себе полное обоснование осуществления рассматриваемой процедуры.

Порядок оформления акта о списании дебиторской задолженности, в отношении которой невозможно осуществить взысканиеДействующая законодательная база в области бухгалтерского учета в Российской Федерации не содержит документов, устанавливающих конкретный образец оформления такого акта.

Тем не менее, в рамках сложившейся практики принято, чтобы бланк такого документа содержал в себе несколько основных разделов, отвечающих требованиям Приказа Мининстерства финансов России № 34н от 29 июля 1998 года Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации и других нормативно-правовых актов, регулирующих осуществление операций в данной сфере.

Основные разделы акта о списании не подлежащей взысканию задолженностиОбразец такого документа в шапке акта должен содержать сведения об организации, издавшей его, и назначение этого документа, которым является списание дебиторской задолженности. Первый блок акта должен быть посвящен основаниям, которые служат причиной проведения этой операции. Согласно требованиям приказа Министерства финансов № 34н, таким основанием должна выступать проведенная инвентаризация. Здесь потребуется указать выходные данные приказа, послужившего причиной ее проведения, дату осуществления инвентаризации и содержание финансовых операций, которые подверглись анализу и учету: в их число должна входить и дебиторская задолженность.

Кроме того, необходимо упомянуть выходные данные акта о проведенной инвентаризации, то есть его дату и номер. При составлении указанного акта следует помнить, что действующее российское законодательство в области бухгалтерского учета содержит четкие требования к оформлению такого акта: он должен быть сформирован в на примере формы ИНВ-17, утвержденной постановлением Федеральной службы государственной статистики Российской Федерации № 88 от 18 августа 1998 года Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации .

Второй блок должен быть посвящен описанию юридических аспектов состояния вопроса относительно рассматриваемой дебиторской задолженности. В этом разделе следует упомянуть выходные данные договора о поставке товара или услуги, заключенного между сторонами, сумму предусмотренного им платежа, дату осуществления окончательного расчета по договору. Кроме того, в этом разделе необходимо описать историю взаимодействия поставщика и плательщика по указанному вопросу в течение истекшего периода. Так, необходимо перечислить запросы с требованием о погашении задолженности, которые поставщик направлял в адрес должника, а также наличие и характер полученных ответов.

Ключевые основания для осуществления списания имеющейся задолженностиТретий раздел следует посвятить описанию оснований для списания указанной дебиторской задолженности. Так, например, если данное долговое обязательство списывается в связи с истечением срока исковой давности, необходимо отметить дату начала его отсчета и подчеркнуть, что в течение рассматриваемого временного периода срок исковой давности не прерывался в связи с отсутствием каких-либо действий, направленных на признание и погашение имеющейся задолженности, со стороны плательщика.

Акт о списании дебиторской задолженности, в отношении которой руководством организации зафиксирована невозможность взыскания, должен завершаться соответствующим выводом компетентного специалиста, который содержит ссылки на внутренние документы, подтверждающие указанную невозможность, то есть акт инвентаризации и действующие в Российской Федерации нормативно-правовые акты, допускающие возможность осуществления такого списания задолженности. При этом рассматриваемый акт должен быть подписан главным бухгалтером, который является основным лицом, ответственным за ведение бухгалтерского учета в данной организации. Кроме того, при оформлении такого акта следует иметь в виду положения пункта 77 Приказа Мининстерства финансов России № 34н от 29 июля 1998 года Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. который требует одновременного издания руководством организации приказа, на основании которого компания списывает непогашенный долг.

Поделитесь полезной статьей:

Списание кредиторской задолженностиПодскажите порядок списания просроченной кредиторской задолженности

ОтветВначале рассмотрим списание просроченной кредиторской задолженности в бухгалтерском учете.

Пункт 78 Положения по ведению бухгалтерского учета и отчетности гласит: «Суммы кредиторской и депонентской задолженности, по которым срок исковой давности истек, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа распоряжения руководителя организации и относятся на финансовые результаты у коммерческой организации или увеличение доходов у некоммерческой организации».

Инвентаризацию следует проводить по приказу руководителя - форма № ИНВ-22. Далее для обоснования списания обязательства нужно составить акт инвентаризации по форме № ИНВ-17 и бухгалтерскую справку. На основании акта инвентаризации и бухгалтерской справки руководитель должен издает еще один приказ о списании кредиторской задолженности.

Сумму списанной кредиторской задолженности, по которой истек срок исковой давности, включите в состав прочих доходов.

Дебет 60 66, 67, 68, 69, 76-4 Кредит 91-1 – списана сумма кредиторской задолженности с истекшим сроком исковой давности.

Суммы кредиторской и депонентской задолженности, по которой срок исковой давности истек признается в отчетном периоде, в котором срок исковой давности истек п. 16 ПБУ 9/99 .

Далее следует разобраться со списанием кредиторской задолженности в целях исчисления налога на прибыль.

Сумму кредиторской задолженности, списанную в связи с истечением срока исковой давности, а также по другим основаниям например, в связи с окончанием ликвидации. включают в состав внереализационных доходов п. 18 ст. 250 НК РФ .

Но в данном правиле есть небольшой нюанс. Если вы списываете кредиторскую задолженность по уплате налогов сборов, пеней, штрафов. списанных или уменьшенных в соответствии с действующим законодательством, то такая задолженность при расчете налога на прибыль в состав доходов не включается подп. 21 п. 1 ст. 251 НК РФ .

Интересная ситуация наблюдается у организаций которые применяют Упрощенную систему налогообложения и уплачивают налоги с разницы между доходами и расходами.

Ранее Минфин России давал такие разъяснения, отраженные в письме от 26 августа 2002 г. № 04-02-06/3/61. Из письма следовало, что в состав доходов нужно включать кредиторскую задолженность только по тем расходам, которые раньше уменьшали налоговую базу. При кассовом методе неоплаченные расходы налоговую базу не уменьшают п. 2 ст. 346.17 НК РФ .

Сегодня точка зрения на списание кредиторской задолженности организациями, которые применяют УСНО «Доходы минус расходы» изменилась. Так в письме Минфина России от 23 марта 2007 г. № 03-11-04/2/66 сказано: «В соответствии со статьей 346_15 НК РФ налогоплательщики, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации, определяемые в соответствии со статьей 249 Кодекса и внереализационные доходы, определяемые в соответствии со статьей 250 Кодекса. Согласно п.18 статьи 250 Кодекса в состав внереализационных доходов включаются суммы кредиторской задолженности обязательства перед кредиторами. списанной в связи с истечением срока исковой давности или по другим основаниям».

Также непростая ситуация возникает у тех организаций, которые совмещают общую систему налогообложения с ЕНВД. При расчете налога на прибыль в состав внереализационных доходов включайте только ту списанную кредиторскую задолженность, которая возникла в рамках деятельности на общей системе налогообложения. Если кредиторская задолженность возникла по товарам работам, услугам. которые были использованы в обоих видах деятельности, то при ее списании всю сумму внереализационного дохода нужно включать в расчет налоговой базы по налогу на прибыль письмо Минфина России от 15 марта 2005 г. № 03-03-01-04/1/116 .

Процедура списания кредиторской задолженностиТермин «кредиторская задолженность» обозначает средства, которые организация должна выплатить другой фирме, предпринимателю, работнику, либо физическому лицу. В бухгалтерских документах подобное отражается как обязательство фирмы.

Существует несколько основных видов возникновения кредиторской задолженности. Она возникает:

Во время отчетов, как квартальных, так и годовых, бухгалтерия обязана указывать размер задолженности, и предоставлять соответствующую информацию государственным органам. Более того, форма №5 приложения к бухгалтерскому балансу позволяет расшифровать кредиторскую задолженность, разделить по позициям и определить как краткосрочную, так и долгосрочную.

Срок списания кредиторской задолженностиДолги будут учитываться бухгалтерий до самого момента выплаты необходимой для погашения задолженности суммы. Однако же, бывают случаи, когда кредитор не требует возврата средств, а должник, соответственно, их и не возвращает. Причины подобного не имеют отношения к нашей статье, поэтому мы их опустим. В любом случае, если за определенный период времени кредитор не сделал ничего для взыскания долга, то фирма-должник может его списать. Осуществляется списание долгов исключительно по истечению так называемого срока «исковой давности ».

Согласно законодательству РФ этот срок равен трем годам. При этом отправной точкой обычно считается день, в который кредитор должен был узнать о том, что его права нарушены должником. Исключение составляют договоры, подписанные сторонами и содержащие сведения о четких сроках, в течение которых должны быть выплачены средства по долговым обязательствам. Если такая бумага существует, то отсчет срока давности начинает отсчитываться со следующих после дня исполнения суток. В случае же, если договор подписан, но конкретных дат в нем нет, то отсчет срока исковой давности, опять же, начинается с того момента, когда кредитор получает возможность потребовать у должника выполнить взятые на себя обязательства.

В тот момент, когда кредитор потребовал свои деньги назад, должник, если четкие сроки не были прописаны в договоре, обязан в разумные сроки погасить свою задолженность. Если он этого не сделал, либо, если обязательство имеет четкие сроки, определяемые моментом востребования, деньги придется вернуть за семь дней с момента подачи кредитором соответствующего требования. Требованием может быть как письмо или претензия, так и исковое заявление.

Если же кредитор по каким-то причинам не стал ничего требовать, по прошествии разумного срока, начинает течь указанная выше исковая давность. В любой момент, когда кредитор может обратиться с соответствующим требованием и в этом случае срок исковой давности тотчас же прерывается.

Также он может быть прерван следующими действиями:

Если кредитор перестал существовать как юридическое лицо до того, как должник вернул средства, либо истекла иковая давность, долг также может быть списан. Точно также к списанию приводит удаление кредитора из ЕГРЮЛ, означающее прекращение его правоспособности.

Документация для списанияЕсли возникли условия, позволяющие осуществить списание задолженности, необходимо произвести некоторые мероприятия, и подписать определенные документы.

Во-первых, требуется наличие данных о проведенной инвентаризации, во-вторых – письменное обоснование и, наконец, в-третьих – приказ на списание кредиторской задолженности, подписанный директором и заверенный печатью организации.

Напоминание по поводу «во-первых». Организация должна хотя бы раз в год производить полную инвентаризацию своего имущества, так как сведения из нее попадут в годовой отчет. Однако по приказу руководителя инвентаризация может производиться хоть через день, при условии, что существует соответствующее распоряжение с прописанным в нем перечнем проверяемых материальных и нематериальных активов, подвергаемых проверке.

В ходе самой инвентаризации бухгалтерия должна проверить и проанализировать каждый расчет с партнерами, определить величину задолженности, остатков на складе, включая сомнительные и так далее. По результатам составляется акт. В случае, если идет о долгах, в нем придется привести сведения о всех долгах, указав при этом:

Суммы с истекшим исковым сроком включаются в «прочие доходы», производится это в том отчетном периоде, в котором, собственно говоря, и истек срок давности. Наиболее часто встречается счет 60 – долг перед поставщиками и подрядчиками.

ПримерРассмотрим небольшой пример, чтобы пояснить все вышеозвученное.

Допустим, организация «А» произвела в июле 2014 года инвентаризацию. Было установлено, что существует неоплаченный счет за материалы, поставленные в мае 2011 года, составляющая 64 550 рублей, и есть желание осуществить списание кредиторской задолженности. НДС, при этом уже включен в сумму и составляет 11 619 рублей.

Когда материалы получались, то были сделаны следующие проводки в базе данных:

Так как на 31 декабря 2013 данная задолженность у организации все еще была, что подтверждалось предыдущей инвентаризацией, фирма была вправе вычесть сумму НДС во время формирования декларации за первый квартал.

Запись об этом также сохранилась. И выглядит она так:

Дебет 68 Кредит 19: 11 619 рублей - принята к вычету величина НДС, имеющая отношение к непогашенной задолженности.

Сумма эта была принята «прочим доходом»:

Дебет 60 Кредит 91-1: 11 619 рублей

При этом стоит понимать, что 11 619 рублей – не доход, а значит, в учете возникает налогооблагаемая разница, что привело к необходимости начислить отложенное обязательство.

Дебет 68 Кредит 77: 2 788,56 рублей (11 619*24%) – начисление отложенного налогового обязательства.

Теперь перейдем непосредственно к основному телу долга. При его списании (в июле прошло уже больше трех лет с момента его возникновения) также придется оплатить начисленное отложенное обязательство.

Дебет 60 Кредит 91-1: 64 550 рублей – списание задолженности с истекшим сроком исковой давности.

Дебет 91-2 Кредит 60: 11 619 рублей – сумма НДС, подлежащая вычету и принятая ранее.

Дебет 77 Кредит 68: 2 788,56 рублей – погашение отложенного налогового обязательства.

образец акта списания дебиторской задолженостиTwilight. Знаток (367) 3 года назад

1)Образец бухгалтерской справки о списании дебиторской задолженности

Общество с ограниченной ответственностью «Сфера»

3 октября 2008 года

БУХГАЛТЕРСКАЯ СПРАВКА № 10

о списании дебиторской задолженности

Согласно приказу от 19.09.08 № 9-П, в ООО «Сфера» проведена инвентаризация расчетов с покупателями, поставщиками, прочими дебиторами и кредиторами (кроме расчетов с бюджетом, внебюджетными фондами по налогам и сборам) по состоянию на 1 октября 2008 года.

В ходе инвентаризации комиссия выявила, что по договору поставки от 01.02.05 № 2-05, заключенному с ЗАО «Мелиса». срок исковой давности истек.

Сумма дебиторской задолженности составляет 5252 рубля (в том числе НДС 801,14 руб.). Срок окончательного платежа истек 1 августа 2005 года. 2 августа 2005 года ООО «Сфера» направило претензию с требованием погасить задолженность. В своем ответе ЗАО «Мелиса» признало долг и обязалось погасить его не позднее 20 августа 2005 года. Однако деньги своевременно ООО «Сфера» не поступили.

Срок исковой давности по договору № 2-05 составляет три года. В связи с тем, что ЗАО «Мелиса» признало свой долг, срок исковой давности прервался. Следовательно, он истек 20 августа 2008 года (ст. 196, 203 ГК РФ). Других оснований для перерыва, а также для приостановления срока исковой давности не имеется. В связи с выявленными обстоятельствами на основании акта инвентаризации от 02.10.08 № 6 и в соответствии со статьями 265 и 266 НК РФ указанная дебиторская задолженность подлежит списанию.

Главный бухгалтер ООО «Сфера» Иванова (Иванова)

2)По результатам проведенной по состоянию на 1 декабря 2008 года инвентаризации рассчетов с дебиторами и кредиторами

Списать с учета сумму дебиторской задолженности ______ рублей согласно акта инвентаризации задолженности и учесть в уменьшение налогооблагаемой прибыли.

Ген. директор Иванов И. И.

По поиску в яндексе.

Светлана Угарова Просветленный (26154) 3 года назад

о списании дебиторской задолженности в связи с истечением срока исковой давности

г. Москва 1 февраля 2011 года

Задолженность ООО «Неон» перед ООО «Организация» в сумме 283 000 руб. признать безнадежной на основании следующих документов:

—постановление об окончании исполнительного производства службы судебных приставов от 26 января 2011 года №48/1029

—акт судебного пристава-исполнителя о невозможности взыскания задолженности от 25 января 2011 года № 123

—бухгалтерская справка от 29 января 2011 года № 1

—акт сверки расчетов с ООО «Неон» от 31 августа 2009 года № 3

—акт инвентаризации задолженности от 29 января 2011 года № 5.

Сумму 283 000 руб. включить в расходы по налогу на прибыль в 1 квартале 2011 года и в прочие расходы в бухгалтерском учете.

Ответственность за исполнение приказа возложить на главного бухгалтера Кротова В. А.

ООО «Организация» ЗенковецЛ. Д. Зенковец

С приказом ознакомлен (а).

Главный бухгалтерКротовВ. А. Кротов01.02.2011

Вот примерный приказ (откорректируете под свое). к ниму прикладываете все документы по данной задолженности на основании которых списываете.