Рейтинг: 4.9/5.0 (1844 проголосовавших)

Рейтинг: 4.9/5.0 (1844 проголосовавших)Категория: Бланки/Образцы

Рано или поздно сталкиваешься с ситуацией, когда без юриста не обойтись. Но как правильно выбрать юриста? Человеку далекому от юриспруденции достаточно тяжело выбрать хорошего юриста. Все юристы хорошо одетые, и красиво говорят, расхваливают себя умеючи, показывают различные грамоты, дипломы, статьи в журналах. Но не все юристы одинаковые.

Статью как выбрать юриста читайте здесь

Если вы купили квартиру по договору долевого участия (ДДУ ) в соответствии с 214 — ФЗ и застройщик просрочил сдачу квартиры в установленные договором сроки, то вы имеете право на взыскание с застройщика неустойки, убытков, морального, вреда и штрафа в размере 50% от всего присужденного в вашу пользу. Если у Вас другой договор, то взыскать можно, но это сделать будет сложнее.

В настоящей статье описывается инструкция, как можно самому подать иск и взыскать неустойку, которая положена по 214 Федеральному Закону «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости». В статье приведены шаблоны процессуальных документов, а также попутно рассказывается обо всех сложностях и тонкостях процесса взыскания неустойки с Застройщика. Статья будет интересна как начинающим юристам, так и людям, которые привыкли полагаться только на свои силы. Читать далее.

Головной Офис Для ИП и организаций с 2016 года появится новая ежемесячная отчетность в ПФР — форма СЗВ-М (сведения о застрахованных лицах). Эта форма утверждена постановлением Правления ПФР от 1 февраля 2016 года № 83п. Ниже вы можете скачать бланк формы СЗВ-М и ознакомиться с образцом ее заполнения.

Для ИП и организаций с 2016 года появится новая ежемесячная отчетность в ПФР — форма СЗВ-М (сведения о застрахованных лицах). Эта форма утверждена постановлением Правления ПФР от 1 февраля 2016 года № 83п. Ниже вы можете скачать бланк формы СЗВ-М и ознакомиться с образцом ее заполнения.

Новая форма СЗВ-М в 2016 году должна быть подана за все месяцы, начиная с апреля. Отчетность подается не позднее 10 числа месяца следующего за отчетным. Если последний день срока приходится на выходной или праздничный день, то он переносится на первый рабочий день, следующий за ним. Таким образом, в 2016 году отчет должен быть подан в следующие сроки:

за апрель — не позднее 10 мая 2016 г.

за май - не позднее 10 мая 2016 г.

за июнь - не позднее 11 июля 2016 г.

за июль - не позднее 10 августа 2016 г.

за август - не позднее 12 сентября 2016 г.

за сентябрь - не позднее 10 октября 2016 г.

за октябрь - не позднее 10 ноября 2016 г.

за ноябрь - не позднее 12 декабря 2016 г.

за декабрь - не позднее 10 января 2017 г.

В последующие годы отчетность в ПФР должна будет предоставляться ежемесячно за все месяцы очередного года.

Кто сдает форму СЗВ-М?Данный отчет должен подаваться всеми работодателями. То есть все организации и ИП, имеющие работников, должны отчитывать по форме СЗВ-М в Пенсионный Фонд. Нужно ли подавать "нулевую" СЗВ-М читайте в статье по ссылке.

За непредоставление сведений о работниках может быть наложен штраф в размере 500 рублей за каждое застрахованное лицо, по которому не представлены сведения.

Скачать бланк формы СЗВ-МУважаемый Александр Леонидович!

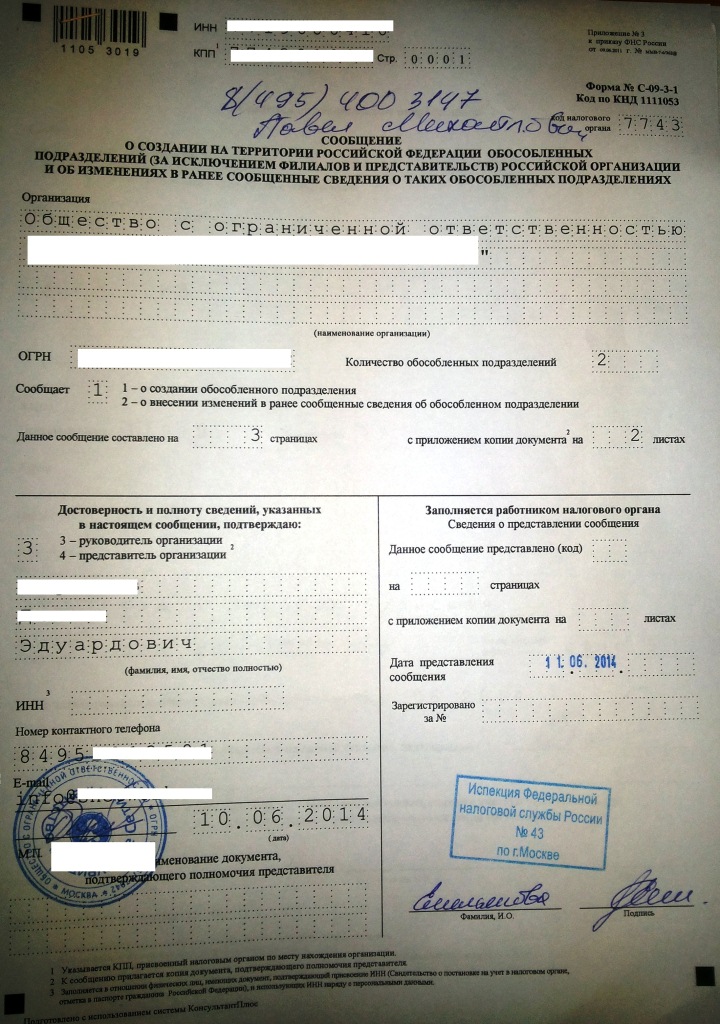

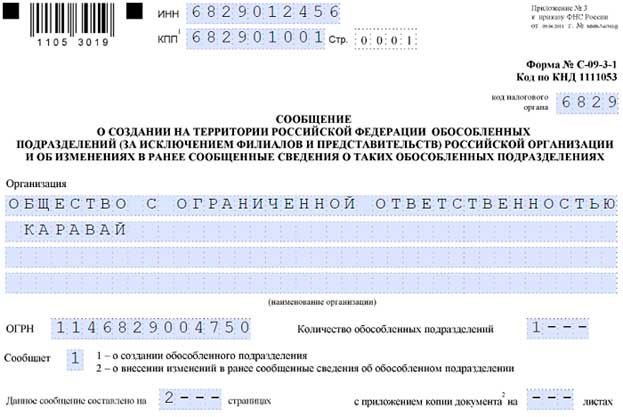

сообщаем следующее: Порядок заполнения сообщения о создании обособленного подразделения по форме № С-09-3-1 приведены ниже в разделе III Приказа ФНС России от 09.06.2011 № ММВ-7-6/362@.

Образец заполнения представлен в статье № 2.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух».

1.ПРИКАЗ ФНС РОССИИ ОТ 09.06.2011 № ММВ-7-6/362@ «Об утверждении форм и форматов сообщений, предусмотренных пунктами 2 и 3 статьи 23 Налогового кодекса Российской Федерации, а также порядка заполнения форм сообщений и порядка представления сообщений в электронном виде по ...»

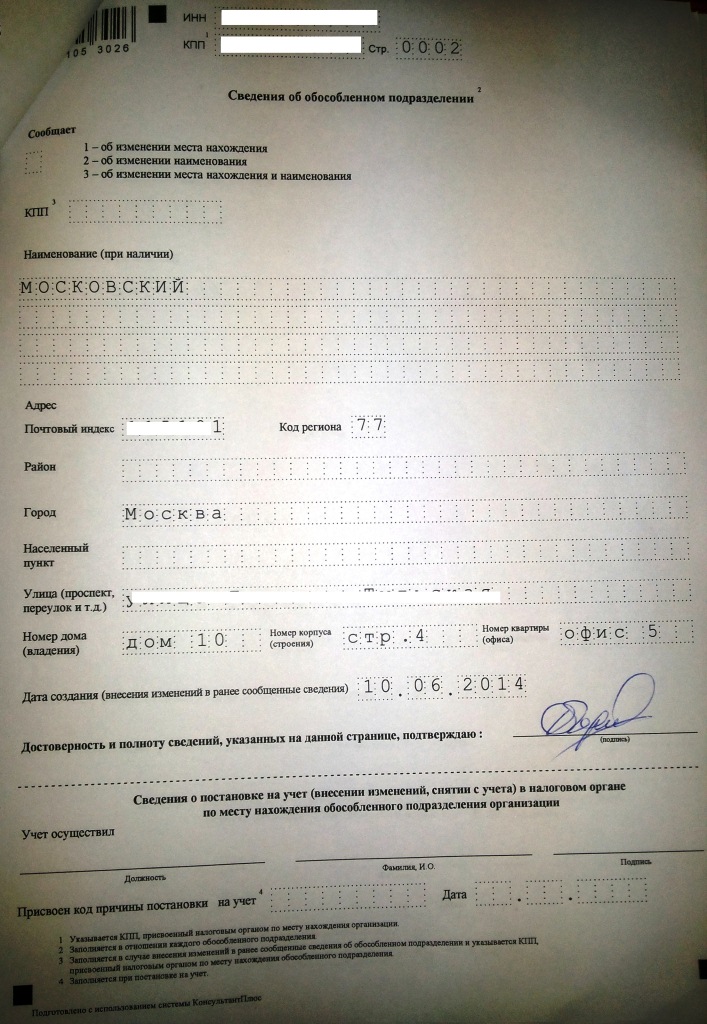

«III. Порядок заполнения страницы "Сведения об обособленном подразделении"*

13. В случае, если в сообщении одновременно указывается о создании нескольких обособленных подразделений или об изменении сведений о нескольких обособленных подразделениях российской организации, по каждому из них заполняется отдельная страница, содержащая сведения об обособленном подразделении.

14. В полях "ИНН" и "КПП" указываются ИНН и КПП организации, присвоенные ей при постановке на учет в налоговом органе по месту нахождения.

15. В поле "Стр." указывается номер страницы.

16. При указании вида сообщения в поле, состоящем из одного знакоместа, проставляется соответствующая цифра:"1" - об изменении места нахождения;"2" - об изменении наименования;"3" - об изменении места нахождения и наименования.

17. В поле "КПП" в случае внесения изменений в ранее сообщенные сведения об обособленном подразделении указывается КПП, присвоенный налоговым органом по месту нахождения обособленного подразделения.

18. В поле "Наименование (при наличии)" указывается наименование обособленного подразделения при наличии. При сообщении сведений об изменении наименования обособленного подразделения указывается новое наименование обособленного подразделения.

19. При сообщении сведений об изменении адреса места нахождения обособленного подразделения указывается новый адрес места нахождения. При заполнении сведений о месте нахождения (адресе) обособленного подразделения указываются: почтовый индекс, код региона, район, город, населенный пункт, улица (проспект, переулок и т.д.), номер дома (владения), номер корпуса (строения), номер квартиры (офиса). Цифровой код региона указывается в соответствии со справочником "Субъекты Российской Федерации " (приложение N 1 к приложению N 11 ).При заполнении сведений о месте нахождения (адресе) обособленного подразделения для городов Москва и Санкт-Петербург поля "Район" и "Город" не заполняются.

20. В поле "Дата создания (внесения изменений в ранее сообщенные сведения)" указывается дата создания обособленного подразделения или дата внесения изменений в ранее сообщенные сведения о нем.

21. В поле "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" проставляется подпись лица, подтверждающего достоверность и полноту сведений, указанных в сообщении.

22. Раздел "Сведения о постановке на учет (внесении изменений, снятии с учета) в налоговом органе по месту нахождения обособленного подразделения организации" содержит следующие сведения:

1) должность, фамилия и инициалы имени и отчества работника налогового органа, осуществившего постановку на учет (снятие с учета) российской организации по месту нахождения обособленного подразделения, внесение изменений в ранее сообщенные сведения об обособленном подразделении, его подпись;

2) в поле "Присвоен код причины постановки на учет" при постановке на учет работником налогового органа проставляется КПП организации по месту нахождения обособленного подразделения;

3) дата осуществления постановки на учет (внесения изменений в ранее сообщенные сведения об обособленном подразделении, снятия с учета), российской организации по месту нахождения обособленного подразделения.»

2.Статья:О каких изменениях в жизни вашей компании важно известить налоговиков

Создали обособленное подразделение, не являющееся ни филиалом, ни представительством*

Проще обстоят дела с обособленными подразделениями, которые ни к филиалам, ни к представительствам ваше руководство не отнесло. Их-то уже необязательно заносить в устав, да и вряд ли руководство станет это делать — только больше бумажной волокиты.

Здесь достаточно заполнить сообщение по форме № С-09-3-1. недавно утвержденной приказом ФНС России от 9 июня 2011 г. № ММВ-7-6/362@. И все!* Никаких дополнительных бумаг, подтверждающих то, что подразделение создано, представлять налоговикам нет необходимости.

На какой срок ориентироваться? Опять же на один месяц. Но уже с даты создания подразделения (подп. 3 п. 2 ст. 23 Налогового кодекса РФ ). И опять вопрос: а что считать таковой? Нигде в законе ответа нет.

Не забудьте известить инспекторов о создании обособленных подразделений, не прописанных в уставе. Если они узнают о них уже в ходе работы (по договорам аренды например), компанию могут наказать как минимум на 40 000 руб.

Советуем ориентироваться на дату документа, который в той или иной степени говорит о том, что вы оборудовали на отдельной территории стационарные рабочие места. Ведь именно это событие является признаком создания обособленного подразделения (п. 2 ст. 11 Налогового кодекса РФ ). Это может быть приказ о создании рабочих мест, договор аренды помещения, в котором располагается рабочее место, приказ о принятии на работу руководителя обособленного подразделения.

А вот если меняются какие-либо сведения об обособленном подразделении, не являющемся филиалом или представительством, у вас есть только три рабочих дня на то, чтобы известить налоговиков. Форму бланка используйте все ту же — № С-09-3-1 (см. образец ниже).*

ЖУРНАЛ «ГЛАВБУХ», № 17, СЕНТЯБРЬ 2011

эксперт «Системы Главбух» Жукова Мария.

ведущий эксперт Горячей линии "Системы Главбух" Пушечкина Ольга.

Ответ на Ваш вопрос дан в соответствии с правилами работы «Горячей линии» «Системы Главбух», которые Вы можете найти по адресу:http://www.1gl.ru/#/hotline/rules/?step=14

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

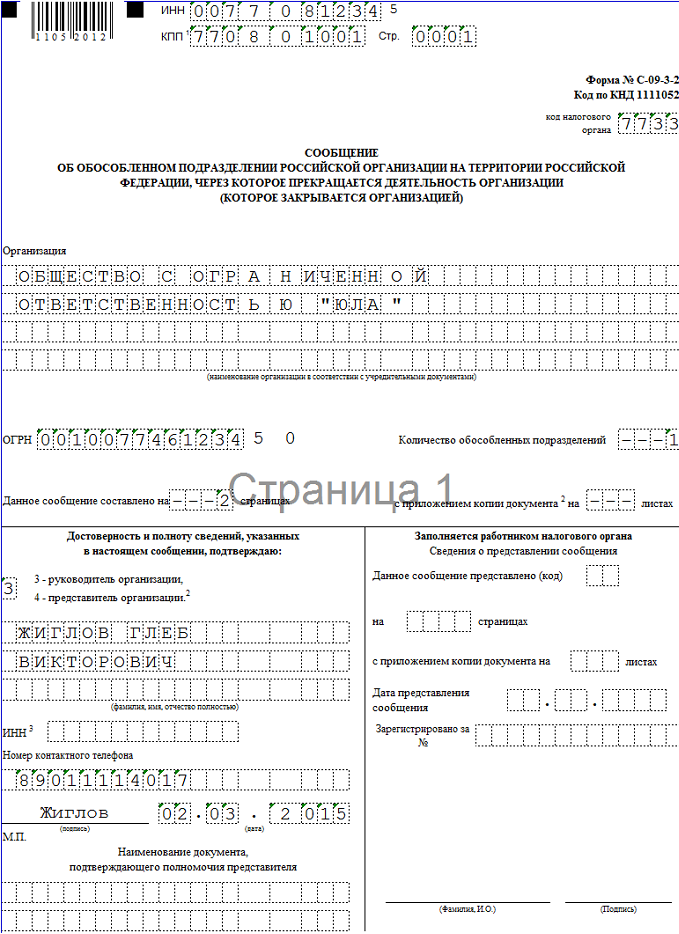

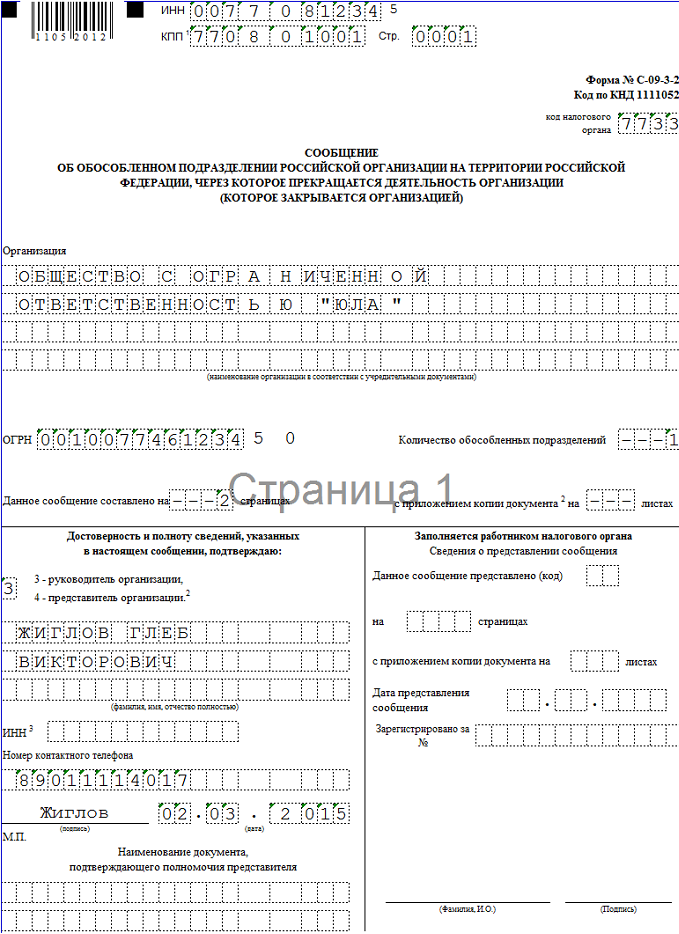

Если вы собираетесь закрыть обособленное подразделение (филиал или представительство) – подайте в ИФНС месту учета головной компании заявление по форме с-09-3-2.

Из этой статьи вы узнаете:

Чтобы снять подразделение с налогового учета – подайте в ИФНС по месту регистрации организации сообщение по форме N С-09-3-2. Вам нужно успеть подать заявление в течение 3 рабочих дней со дня издания руководителем приказа о закрытии обособленного подразделения.

Обратите внимание! Речь здесь идет именно о подразделении, которое не является филиалом или представительством (под. 3.1 п. 2 ст. 23 НК РФ ).

Подать сообщение по форме С-09-3-2 можно (п. 7 ст. 23 НК РФ ):

ИФНС по месту учета компании самостоятельно направит ваше сообщение в инспекцию по месту учета подразделения. После того как инспекторы снимут подразделение с учета, вам вышлют уведомление о форме № 1-5-Учет (п. 14 Письма ФНС от 03.09.2010 N МН-37-6/10623@ ).

Обратите внимание! Если вы пропустите трехдневный срок подачи сообщения, ИФНС может выписать сразу два штрафа. Один - на фирму в размере 200 руб. (п. 1 ст. 126 НК РФ ). Второй – на руководителя в сумме от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ ).

Статьи, которые тоже будут вам интересны: Как закрыть филиал или представительствоЧтобы закрыть филиал или представительство подайте в ИФНС по месту регистрации общества (абз. 2 подп. 3.1 п. 2 ст. 23 НК РФ ) ту же форму № С-09-3-2. Это нужно сделать в течение трех рабочих дней со дня принятия решения о закрытии филиала (представительства).

Коротко правила, по которым нужно закрывать обособленное подразделение (филиал, представительство) мы собрали в таблице.

Как закрыть обособленное подразделение (филиал или представительство) Закрытие филиала (представительства)Подайте в ИФНС месту регистрации головного офиса (подп. 3 п. 2 ст. 23 НК РФ, п 1 ст. 17 Закона от 08.08.2001 № 129-ФЗ) :

– заявление о госрегистрации изменений в учредительные документы по форме № Р13001 ;

– решение о внесении изменений в учредительные документы. В связи с закрытием филиала (представительства);

– изменения, вносимые в учредительные документы. Или учредительные документы в новой редакции (в двух экземплярах);

Документы нужно подать в течение трех рабочих дней после принятия решения о закрытии филиала (внесения изменений в учредительные документы) организации

ИФНС месту регистрации компании :

– вносит в ЕГРЮЛ запись о ликвидации филиала (представительства);

– отправляет вам уведомление по форме № Р50007 ;

– направляет в ИФНС месту регистрации нахождению филиала (представительства) содержащиеся в ЕГРЮЛ информацию о его ликвидации.

ИФНС России по местонахождению филиала (представительства) :

– снимет филиал (представительство) с учета;

– направит вам уведомление о снятии с учета по форме № 1-5-Учет .

Закрытие обособленного подразделения

Направьте в ИФНС по месту регистрации компании сообщение по форме № С-09-3-2 (подп. 3 п. 2 ст. 23 НК РФ)

Документы нужно подать в течение трех рабочих дней со дня издания приказа о закрытии обособленного подразделения организации

ИФНС по месту регистрации компании направляет в инспекцию по местонахождению подразделения сведения о его закрытии.

ИФНС по местонахождению подразделения:

– снимет ваше подразделение с учета;

– направит вам снятии с учета подразделения по форме № 1-5-Учет .

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Ифнс по-новенькому инспектирует упрощенцев эталон наполнения 6-ндфл за полугодие платежка по. зарегайтесь и продолжите внедрение веб-сайта!  Тема обособленные подразделения при закрытии обособленного подразделения (аптеки.). Код заглавие дата учетная политика-эталон рабочего плана счетов -учетная политика. В предстоящем по итогам года справки по закрытому обособленному подразделению сдавать не необходимо.

Тема обособленные подразделения при закрытии обособленного подразделения (аптеки.). Код заглавие дата учетная политика-эталон рабочего плана счетов -учетная политика. В предстоящем по итогам года справки по закрытому обособленному подразделению сдавать не необходимо.

При этом в декларации следует указать код по октмо, соответственный местности городского образования, подведомственной налоговому органу по местопребыванию обособленного подразделения. И не забудьте уведомить об этом налоговые органы по его местопребыванию и по местопребыванию тех подразделений, за которые будет уплачиваться налог. При этом если подразделение и сама компания либо просто несколько флибоалов находятся в одном регионе, то прибыль можно не распределять. заглавие форма-с-эталон-наполнения скачано раз (за вчера) 116 место в рейтинге 312 скачано раз (всего) 2154 файл проверен avast. Налоговые органы и минфин настаивают на том, что за месяц, в котором была закрыта торговая точка, налог должен платиться в полном размере, со последующего месяца уплата по этому объекту прекращается. Новый порядок наполнения формы с- 2015 г.

Форма с-09-3-1 регистрация обособленного подразделенияR восвоспринимает значение kv (принадлежность передаваемых сведений к квитанции о приеме) т - восвоспринимает значение префикса приобретенного файла (префикс приобретенного файла без разделителя для форматов версии 4. В бюрократы из фнс рф отметлибо, что в этом случае необходимо использовать тот же порядок, что и при ликвидации организации. при этом вопрос о зачете либо возврате лишне уплаченного налога должен рассматриваться той инспекцией, где зарегистрирован головной кабинет. Нарушение авторских прав тянет засобой ответственность всоответствии сзаконодательством рф. При этом организация может представить в инспекцию декларацию по налогу на имущество в отношении ликвидированного обособленного подразделения в течение календарного года, не дожидаясь его окончания. Минтруда рф сведения опособиях поуходу заребенком до1,5лет отразите втаблице 2 расчета асуммы компенсации, выплачиваемой додостижения ребенком 3 лет, врасчет невключайте.

Унифицированная форма ОС-4б— акт, применяемый при списании объектов, составляющих группу основных средств. В данной статье рассматриваются условия использования данной формы и рассказывается, где ее найти.

Когда следует применять форму ОС-4бУнифицированная форма ОС-4б нужна для одновременного списания нескольких объектов. Это происходит либо по результатам инвентаризации, проводимой в конце года, либо при выявлении факта износа нескольких одинаковых объектов из приобретенных когда-то единовременно. При этом может иметь место либо физический износ (например, для мебели), либо моральный (для компьютеров).

Форму ОС-4б не применяют для списания автотранспорта.

Данная форма составляется в 2 экземплярах:

Унифицированная форма ОС-4б. утвержденная Госкомстатом РФ, не обязательна к применению. Аналогичный документ можно разработать самостоятельно или дополнить форму Госкомстата необходимыми реквизитами.

Логика заполнения формы ОС-4б достаточно очевидна и вытекает из назначения ее разделов и наименования граф и строк формы.

На лицевой стороне формы ОС-4б отражаются:

Оборотная сторона содержит:

Бланк формы ОС-4б, утвержденной постановлением Госкомстата РФ от 21.01.2003 № 7, можно скачать на нашем сайте.

На нашем ресурсе вы также можете ознакомится с образцом заполнения формы ОС-4б, доступным для скачивания.

Любая предпринимательская деятельность не может существовать без безналичных расчетов. Для того чтобы иметь возможность перечислять и получать безналичные денежные средства открывается в банке расчетный счет. Если вы уже прошли процедуру открытия банковского счета. то теперь вы должны уведомить об этом налоговый орган и фонды: ПФР и ФСС. Сделать это нужно в семидневный срок, в противном случае вам грозит неприятный штраф.

Сообщить налоговой об открытии счета достаточно просто, нужно всего лишь заполнить два экземпляра сообщения об открытии счета форма № С-09-1 и передать их налоговым специалистам. Один экземпляр налоговая оставит себе, а на втором поставит отметку о принятии и вернет вам. Сохраните свой экземпляр на всякий случай, чтобы иметь возможность в нужный момент подтвердить то, что налоговую вы уведомили в установленный период. При закрытии счета в банке также оформляется форма № С-09-1. Кроме того, данная форма применяется и при открытии (закрытии) счета в Федеральном казначействе и об изменениях использования КЭСП для электронных переводов.

Поля бланка сообщения состоят из клеточек, в каждой клетке может стоять только один знак, пустые клетки прочеркиваются. Заполнение всех полей производится слева направо. Заполнить можно как в электронном виде, так и в рукописном, в первом случае пользуйтесь при заполнении шрифтом Courier New размер 16-18, во втором случае используйте ручку синего или черного цвета, буквы должны быть четкими и большими (заглавные печатные буквы).

Оформляйте бланк сообщения аккуратно, так как никакие исправления форма не допускает, при совершении ошибки придется заполнять новый бланк.

Образец заполнения формы №С-09-1 вы найдете в конце статьи, там же можно скачать и бланк С-09-1.

Сообщение об открытии расчетного счета образец заполнения

Форма № С-09-1 состоит из 4-х листов:

В рамках данной статьи мы рассмотрим пример заполнения формы при открытии расчетного счета на примере организации ООО и ИП.

Заполнение формы №С-09-1 начнем с титульного листа.

Вверху формы пишется ИНН и КПП для организаций и только ИНН для ИП.

Вверху справа указывается код налогового органа, в который передается уведомление. Для организаций – это код налоговой по месту нахождению организации, для ИП – это код налоговой по месту его регистрации (месту жительства).

Следующее поле служит для указания вида налогоплательщика, нужно проставить соответствующую цифру: для ООО – это «1», для ИП – «4».

Далее заполняем поле с указанием полного наименования организации или фамилии, имени и отчества индивидуального предпринимателя.

ОГРН – заполняется для организаций,

ОГРНИП – заполняется индивидуальным предпринимателем.

КИО – заполняется иностранными организациями, открывшими (закрывшими) счет на территории РФ.

Далее указывается вид сообщения, ставится подходящая из предложенных цифр, при открытии счета указываем «1».

Также нужно заполнить раздел о лице, подающем уведомление в налоговую.

Здесь опять же выбирается из 4-х предложенных вариантов нужный. Документы может подать либо сам ИП, либо его представитель, руководитель организации либо его представитель.

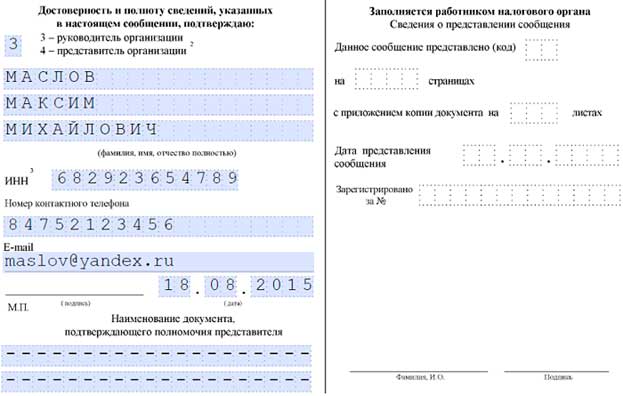

Далее указываются сведения об этом лице: ФИО, ИНН, телефон, электронную почту, подпись и дату заполнения.

Если сообщение об открытии счета подает представитель, то ниже приводится наименование документа, подтверждающего его право на это.

В верхнем поле пишем номер открытого счета, далее дату открытия счета.

Далее нужно указать наименование банка, в котором открыт счет. Наименование нужно брать из КГРКО (книга государственной регистрации кредитных организаций).

Далее указываются сведения о месте нахождения банка. Для Москвы и Санкт-Петербурга поля «район» и «город» не заполняются.

Последняя строка содержит сведения об ИНН, КПП и БИК банка.

Внизу листа ставится подпись.

Заполненный таким образом бланк сообщения об открытии счета сдается в налоговый орган.

Скачать бланк сообщения об открытии счета для налоговой. Форма С-09-1Индивидуальные предприниматели и организации, в штате которых числятся наемные сотрудники, обязаны перечислять за них взносы в фонды социального страхования. Такой порядок утвержден законодательно. Для оформления расчетов используется новая форма 4-ФСС. Заполненный документ предоставляется в местное отделение ФСС до установленной даты. Обновленный бланк можно скачать в конце статьи.

Что входит в бланк 4-ФССПериодически порядок представления документов меняется. Ранее в ФСС для отражения заработной платы и прочих перечислений за расчетный период предоставлялась справка 4н. На смену ей пришла форма 182н, которая актуальна и в 2016 году.

Были внесены изменения и в бланк 4-ФСС. Для грамотного оформления документа нужно рассмотреть, что включает в себя форма. Она состоит из титульного листа и таблиц, предназначенных для расчета взносов на обязательное социальное страхование:

На титульном листе потребуется ввести все реквизиты налогоплательщика: для юридического лица – наименование и ИНН, для физического лица – Ф.И.О. Затем указываются код страхователя, коды налогоплательщика (ОГРН, ОКАТО, ОКПО, КПП, ОКОПФ, ИНН, ОКВЭД, ОКФС), номер подразделения.

В первом разделе расположены таблицы, где можно определить размеры выплат, пени, пособий по уходу за ребенком или инвалидом, не достигшим 16-летнего возраста. Сведения об организации и ее филиалах вносятся в отдельные графы. В 2016 году в бланк 4 ФСС не входят данные об оплаченных путевках для детей.

Всем плательщикам страховых взносов в 2016 году обязательно заполнять следующее:

?

?

Важно! Если для таблиц №№ 2, 3.1, 4, 4.1, 4.2, 4.3, 5, 8, 9 значения отсутствуют, они остаются незаполненными и не передаются в ФСС.

Отличия обновленной формыВ сравнении с тем, каким был образец 2015 года, в 2016 был внесен ряд изменений. Их важно учитывать при заполнении бланка.

Получить форму можно двумя способами:

Новая форма 4 ФСС может быть оформлена как в печатном виде, так и от руки. При ручном заполнении используется черная или синяя паста. Сведения вносятся только печатными буквами. Инструкцию, как должна быть заполнена справка, можно скачать в конце статьи. Если какое-либо из значений отсутствует, в отведенной для него графе будет прочерк. На каждой странице ставится подпись, подтверждающая, что внесены полные и достоверные сведения. Печать организации ставится только на титульном листе.

Важно! Размеры выплат при внесении в бланк округляются. Суммы указывают в рублях.

Справка заполняется в двух экземплярах. Один из документов остается у налогоплательщика, на листке будет стоять отметка о приеме. Этот бланк находится в архиве на протяжении трех лет.

Как представляется отчетность в ФССОформленные документы в 2016 году можно представить одним из трех способов.

Важно! Преимущество представления отчетности в электронном виде в том, что в любую минуту в бланк можно внести коррективы. Также экономится немало времени и сил на дорогу и ожидание своей очереди.

Передать документы в филиал ФСС можно лично или через представителя. Если документы подает сам предприниматель или руководитель, потребуется предъявить паспорт. В случае когда направляется представитель, ему выписывают доверенность.

До какого числа подавать документыРанее налогоплательщикам нужно было представлять в ФСС отчетность до 15 числа месяца, который идет за отчетным периодом. Этот срок не зависел от того, в каком виде подавались документы.

Теперь порядок следующий:

Важно! Когда отчетность передается по интернету, день отправки документа будет считаться датой представления.

? При несвоевременной подаче отчетности по форме 4 ФСС налогоплательщику грозит штраф. Если не представлен 1 раздел из обязательных к заполнению, начисляется штраф в размере от 5 до 30 процентов (минимум 1000 рублей) от суммы к уплате за последние три месяца. В случаях, когда уплата просрочена на срок до полугода, начисляется от 5 до 30 процентов от ежемесячных взносов (минимум 1000 рублей). По истечении 6 месяцев за каждый новый месяц неуплаты добавляется 10%. С руководителей организаций взимаются штрафы в размере от 300 до 500 рублей.

В 2016 году справка 4 ФСС немного видоизменена. Чтобы разобраться с порядком заполнения, ниже можно скачать инструкцию и образец. Представление документов возможно как в печатном, так и в электронном виде. Данные подаются достоверные и полные, также необходимо соблюдать сроки передачи сведений и осуществления выплат.

Рекомендуем к прочтению