Рейтинг: 4.0/5.0 (1833 проголосовавших)

Рейтинг: 4.0/5.0 (1833 проголосовавших)Категория: Бланки/Образцы

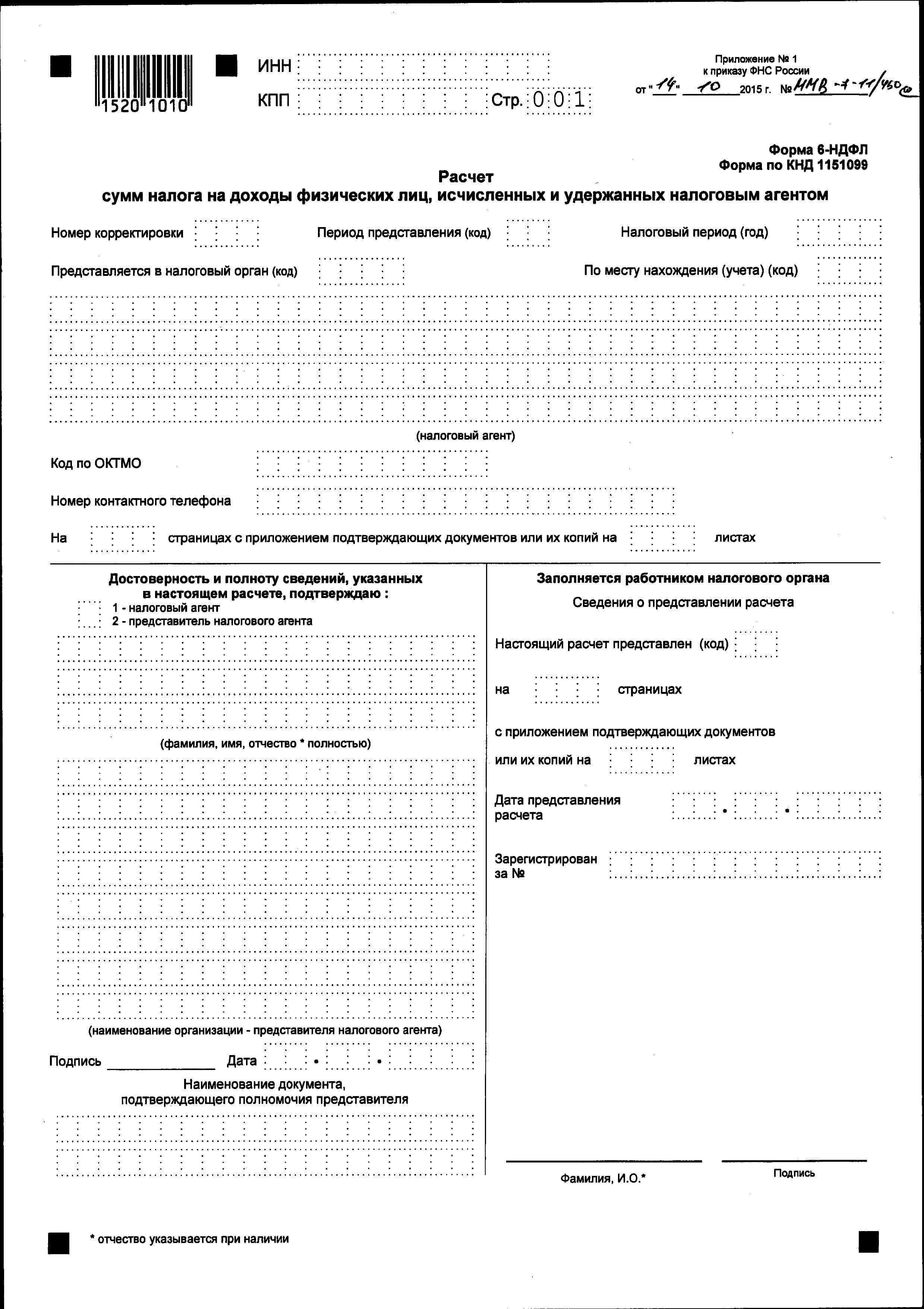

Действительно, с января 2016 года все компании и предприниматели, которые нанимают работников, будут обязаны предоставлять в налоговые инспекции по месту своей регистрации отчет по форме 6 НДФЛ. который называется "Расчет сумм налога на доходы ФЛ, исчисленных и удержанных налоговым агентом". Полная информация об этом налоге представлена в ФЗ-113 от 02.05.2015 .

Эта форма не заменяет 2 НДФЛ, они отличаются тем, что справки 2 НДФЛ подаются на каждого работника в отдельности, а 6 НДФЛ - это сводная форма, в которой информация о суммах дохода, об удержанных и перечисленных налогах, о налоговых вычетах сотрудников указывается в целом по предприятию.

Если не отчитаться по этой форме, компанию оштрафуют на 1000 рублей, а через 10 дней по истечении последнего дня срока подачи - заблокируют все счета.

Сроки подачи отчета по форме 6 НДФЛ - не позднее последнего дня месяца, следующего за отчетным. В 2016 году сроки сдачи отчета будут несколько сдвинуты из-за выходных.

Бланк 6-НДФЛ за 2 квартал 2016 года в последней редакции скачайте у нас. Приводим бланк формы в формате эксель, в котором легко заполнять.

Бланк 6 ндфл за 3 квартал 2016 года вы можете посмотреть в новой статье на нашем сайте.

Кто сдает 6-НДФЛ за 2 квартал 2016 годСдавать расчеты по форме 6-НДФЛ в налоговую инспекцию нужно всем работодателям, которые выплачивают доходы гражданам по трудовым или гражданско-правовым договорам и удерживают при этом НДФЛ (п. 2 ст. 230 НК РФ).

Отправляйте расчеты в ту ИФНС, где состоите на учете (п. 2 ст. 230 НК РФ). То есть если у вас организация — по месту ее нахождения, если же вы предприниматель — по адресу местожительства, где вы зарегистрированы.

А вот в ситуации, когда у вашей компании есть обособленные подразделения, отчеты подавайте в зависимости от того, где сотрудники получают доход. Если в подразделении, то отчитывайтесь в инспекции по его адресу. Если и в подразделении, и в головном офисе, то сдавайте расчеты в зависимости от отработанного времени. По доходам за время труда в подразделении — по его месту, а по выплатам за работу в головном офисе — по адресу самого головного отдела (письма Минфина России от 29.03.2010 № 03-04-06/55 и ФНС России от 14.10.2010 № ШС-37-3/13344).

Видео комментарий: чем бланк 6-НДФЛ отличается от бланка 2-НДФЛРазъясняет Елена Воробьева — Кандидат экономических наук, налоговый консультант первой категории, член Научно-экспертного совета Палаты налоговых консультантов, автор ежегодно переиздаваемого руководства «Заработная плата».

6-НДФЛ за полугодие 2016 года: статьи для бухгалтеров Форма 6-НДФЛ — бланкНа бумаге 6-НДФЛ можно сдать при численности работников до 25 человек. Если больше, сдавайте в электронном виде. Подпишитесь на журнал "Упрощенка" . и мы подарим вам программу для сдачи отчетности.

Алла Баранова

Атлас, составленный небом, Горана Петровича, читать необходимо медленно, ибо, несмотря на то, что это проза, поэзия, заключённая в ней заставляет полюбить её с первой строчки.

Мадина Романова

Преступление и наказание "Моя борьба"/, так и не стал читать в итоге прочитать "дневник бриджит джонс" на английском языке. Гамлет, прочитала, но не осело ни одной мысли из этой книги УлиссТак и не дочитала. Иногда.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Алла Баранова

Могу я прислать в формате экселя. А зачем?

Мадина Романова

попросибе у бухгалтерии, там, где работаете, они обязаны дать Проблемы в заполнении? Бланк можно скачать в инете.А заполнить надо по графам.Не найдешь - заходи,заполню и отправлю. Справка 2-НДФЛ выдается на работе,подписывается и.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Алла Баранова

Все равно делаете ведь 2 экземпляра, на одном поставьте, на втором нет. Вот и выясните, как для Вашей ИФНС правильно.

Мадина Романова

Ни бланком отчета 6-НДФЛ, ни инструкцией по его заполнению проставление оттиска печати не предусмотрено. Но если и поставите, ошибкой тоже не будет. Мы поставили, замечаний от ИФНС не было. Печать для ООО отменили, поэтому во многих.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Форма 6-НДФЛ с 2016 года

Сроки сдачи 6-НДФЛ в 2016 году

Нужно ли сдавать «нулевой» Расчёт 6-НДФЛ?

Нет, не надо. Такое основание даётПисьмо ФНС РФ от 23.03.2016 N БС-4-11/4958. ИП и организации обязаны сдавать 6-НДФЛ только в случае, еслиони признаются налоговыми агентами. А таковыми они признаются, если выплачивали доход работникам (в соответствии со ст. 226 НК РФ). То есть могут быть 2 ситуации, когда нулевой Расчёт не нужно сдавать:

Инструкция по заполнениюформы 6-НДФЛ

1) Форма 6-НДФЛ заполняется на основании содержащихся в регистрах налогового учета данных о (об):

— Доходах, которые были начислены и выплачены физическим лицам налоговым агентом

— Налоговых вычетах, предоставленных физлицам

— Исчисленном и удержанном НДФЛ

2) Если показатели соответствующих разделов не помещаются на одной странице, то заполняется необходимое количество страниц.При заполнении формы 6-НДФЛ запрещается:

— Исправление ошибок с помощью корректирующих средств

— Двусторонняя печать бланка на бумажном носителе

— Скрепление листов бланка, приводящее к порче бумажного носителя

3) Для десятичной дроби предназначены два поля, разделённые знаком «точка».

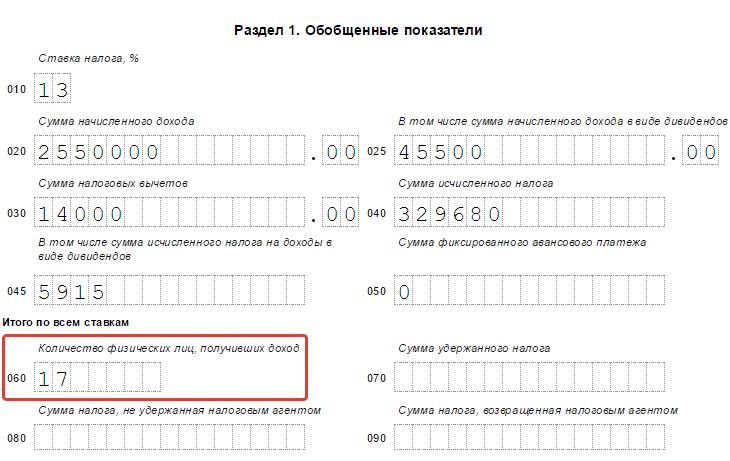

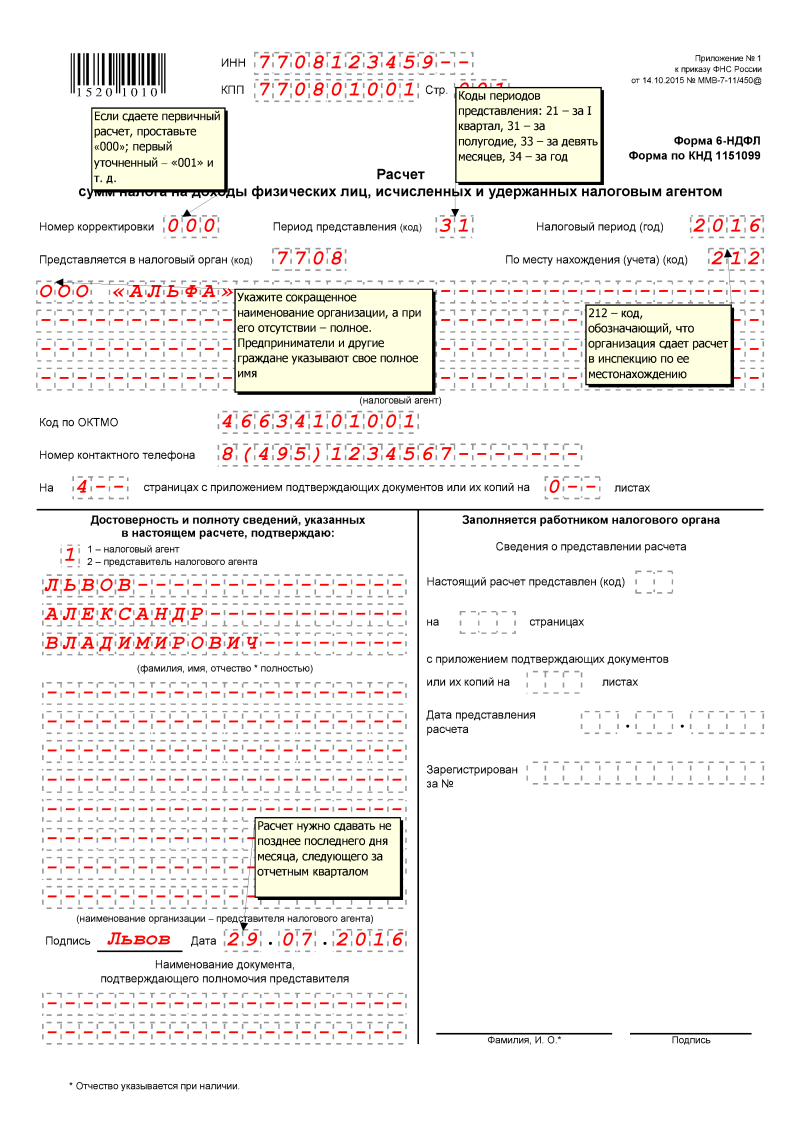

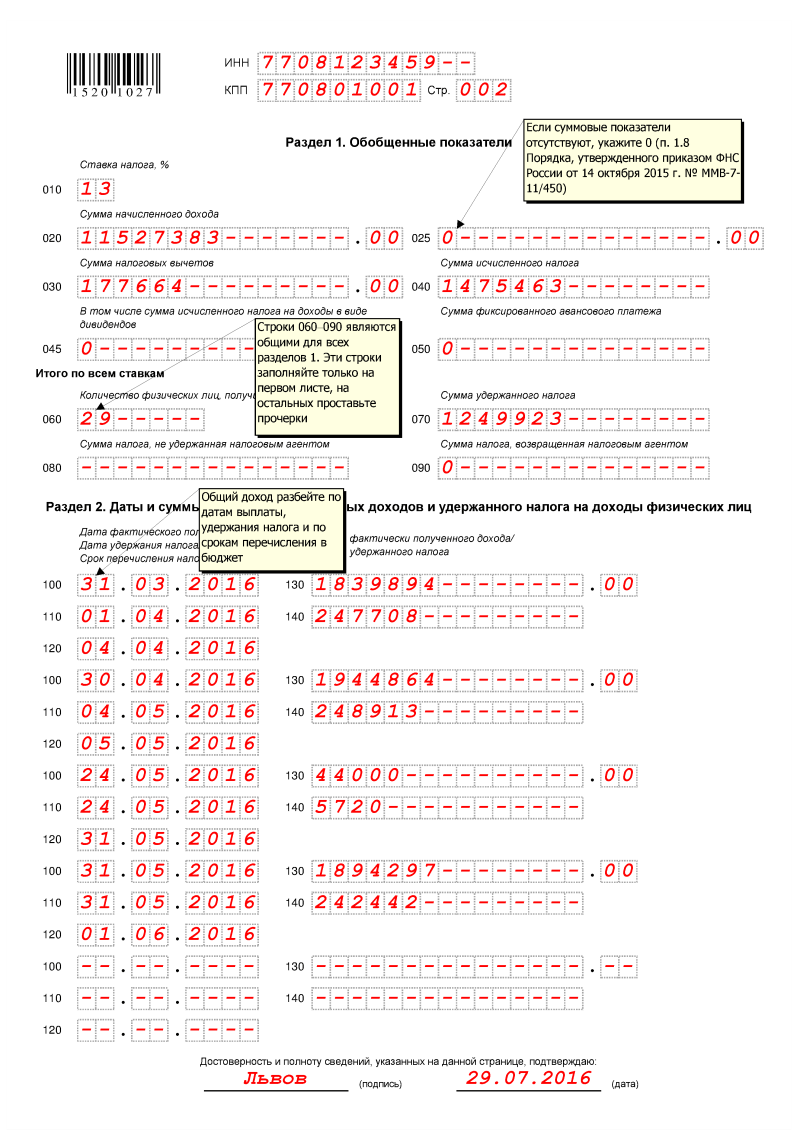

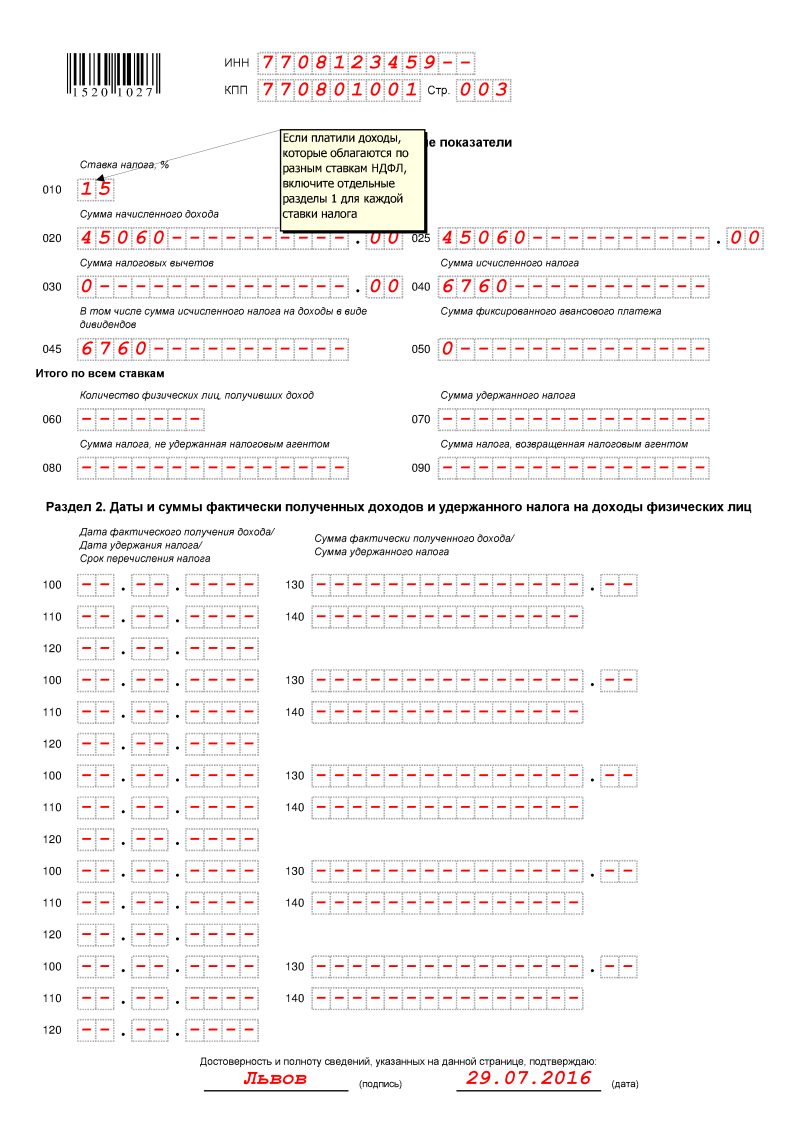

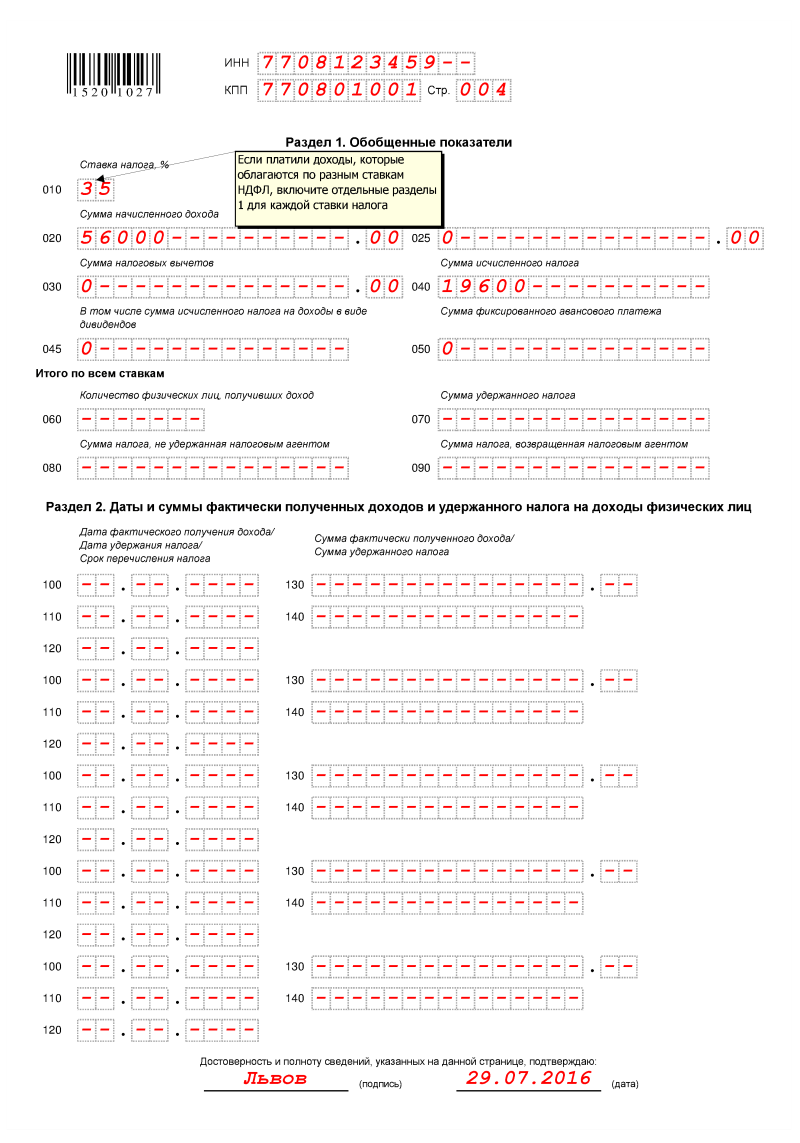

Расчет по форме 6-НДФЛ (бланк и образец заполнения 2016) Бланк формы 6-НДФЛ Новый бланк расчета по форме. действующий в 2016 году вы можете бесплатно скачать по. Как заполнить бланк формы 6-НДФЛ Ознакомиться с порядком заполнения бланка по форме 6-НДФЛ вы можете на. Образец заполнения бланка формы 6-НДФЛ Ниже представлен наглядный пример заполнения расчета по форме 6-НДФЛ: Титульный лист 1 и 2 Разделы Пожалуйста, поделитесь, если статья была вам полезена:

Войти КомментироватьПредпросмотр Осталось символов: 1000

15 июня 2016, 08:42 Скажите а если зарплата за февраль 2016 выдана 3 марта 2016, а ндфл оплачен 29 февраля 2016, как правильно заполнить строки 100,110,120? Ответить

16 июня 2016, 00:38 Строка 100 — 29.02.2016г.

Строка 110 — 03.03.2016г.

Строка 120 — 04.03.2016г.

Дата фактической уплаты налога при заполнении 6-НДФЛ значения не имеет. Однако, перечисление в бюджет НДФЛ, раньше выплаты заработной платы, может вызвать претензии со стороны налоговых органов, которые могут расценить это как уплату налога из собственных средств агента, что не допускается в соответствии с п.

Форма 6-НДФЛ. Порядок заполнения и сроки сдачи декларации

Образец заполнения 6-НДФЛ в 2016 году

Бланк формы 6-НДФЛ с 2016 года

Сроки сдачи отчета 6-НДФЛ с 2016 года

Порядок заполнения формы 6 НДФЛ в 2016 году

Форма 6-НДФЛ — новая форма отчетности

Скачать бланк форма 6-НДФЛ

Вписывать сумму в раздел 1 расчета не нужно (письмо ФНС от 25 февраля 2016 г. № БС-4-11/3058) Заработок за март выдали в апреле Зарплату за март, выплаченную в апреле, отразите в разделе 1 расчета за I квартал. Заполните только только начисленный доход, вычеты и налог (заполните строки 020, 030 и 040). НДФЛ с мартовского заработка вы удержите только в апреле в момент выплаты работнику. Поэтому покажите ее в разделе 2 отчета за полугодие. Подоходный налог с мартовской зарплаты, выданной в апреле, не нужно показывать в строке 080 6-НДФЛ как неудержанный или как удержанный в строке 070. Письма ФНС от 12 февраля 2016 г. № БС-3-11/553 и от 25 февраля 2016 г. № БС-4-11/3058. Апрельские отпускные выдали в марте Такие выплаты отразите и в 1 и во 2 разделе расчета за I квартал. Потому что, доход у работника возник в марте, когда ему выдали отпускные.

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется. по строке 070 - общая сумма удержанного налога нарастающим итогом с начала налогового периода; по строке 080 - общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода; по строке 090 - общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Налогового кодекса Российской Федерации, нарастающим итогом с начала налогового периода.

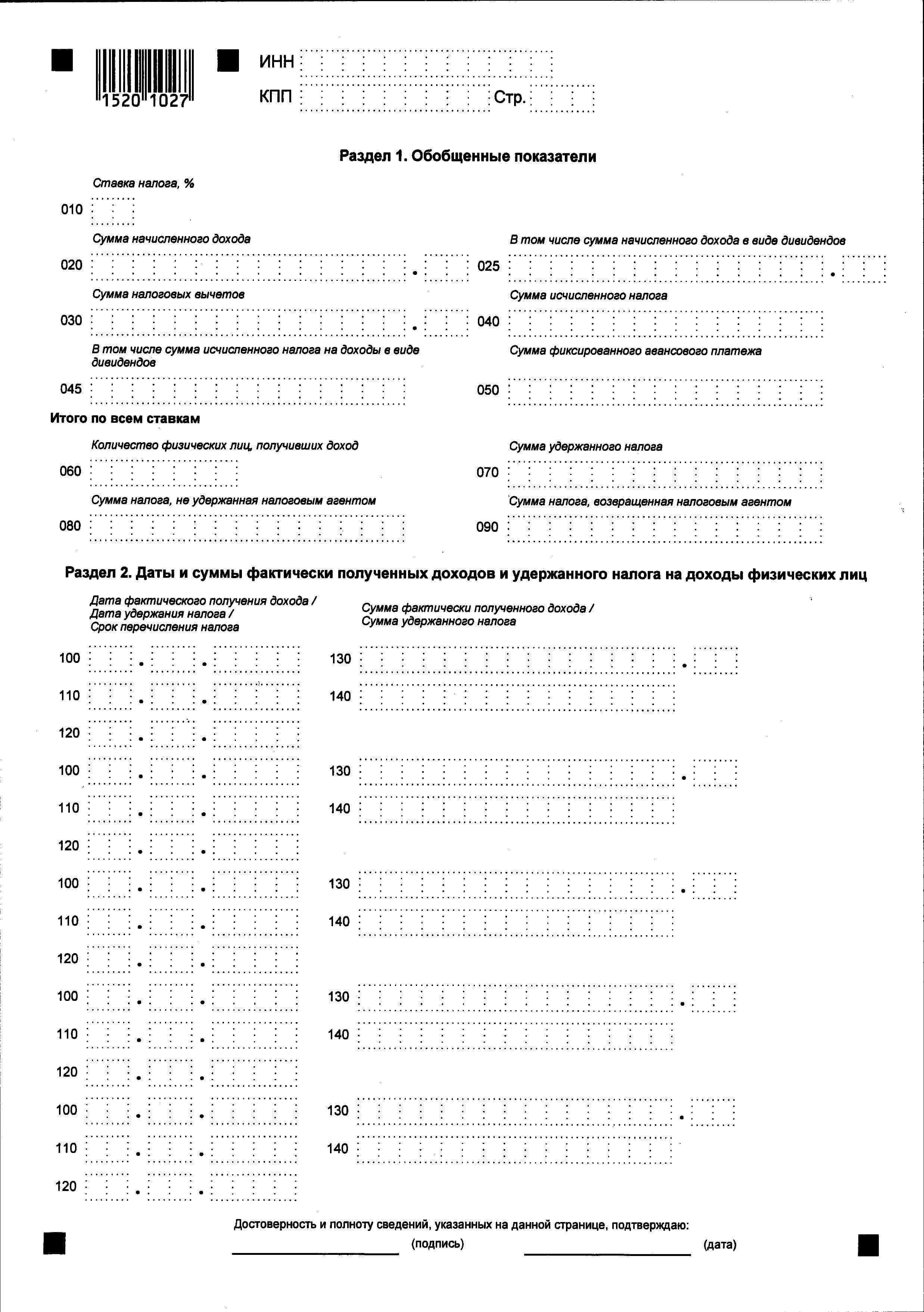

Заполнение Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» 6-НДФЛ

по строке 100 - дата фактического получения доходов, отраженных по строке 130; по строке 110 - дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130; по строке 120 - дата, не позднее которой должна быть перечислена сумма налога; по строке 130 - обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату; по строке 140 - обобщенная сумма удержанного налога в указанную в строке 110 дату.

Порядок представления 6-НДФЛ в налоговые органы

Коды периодов представления

Коды мест представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом

Коды, определяющие способ представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в налоговый орган

© 1997–2016 ООО «Актион бухгалтерия» Журнал «Упрощёнка» –

об упрощённой системе налогообложения Все права защищены.

За представление недостоверных расчетов сумм НДФЛ и (или) сведений о доходах физических лиц по форме 2-НДФЛ влечет взыскание штрафа в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения. При этом работодатель освобождается от ответственности, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, обнаружения недостоверности сведений налоговым органом.

На основании п. 1 ст. 223 НК РФ в целях применения гл. 23 НК РФ дата фактического получения дохода определяется как день: выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо (по его поручению) на счета третьих лиц, – при получении доходов в денежной форме; передачи доходов в натуральной форме – при их получении в натуральной форме; уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам, приобретения товаров (работ, услуг), ценных бумаг – при получении доходов в виде материальной выгоды. Исключения из названного порядка определения даты фактического получения дохода содержатся в п.

Форма 6-НДФЛ с 2016 года (бланк скачать бесплатно)

Форма 6-НДФЛ с 2016 года (скачать бланк)

Образец заполнения формы 6-НДФЛ для ООО

Скачать бланк формы 6-НДФЛ

Новая форма 6-НДФЛ 2016 года

Кто сдает отчет 6-НДФЛ с2016 года?

Сроки сдачи 6-НДФЛ в2016–2017 году

Правила заполнения формы

индивидуальные предприниматели, атакже нотариусы, адвокаты идругие лица, которые занимаются частной практикой, признаваемые налоговыми агентами, указывают ОКТМО поместу своего жительства; ИП, которые являются налоговыми агентами, состоящие научете поместу осуществления деятельности наЕНВД (для отдельных видов деятельности) или напатенте, указывают ОКТМО поместу своего учета; организации, которые являются налоговыми агентами, указывают ОКТМО муниципального образования, натерритории которого находится организация (или ееобособленное подразделение).

Порядок заполнения 6-НДФЛ с2016 года

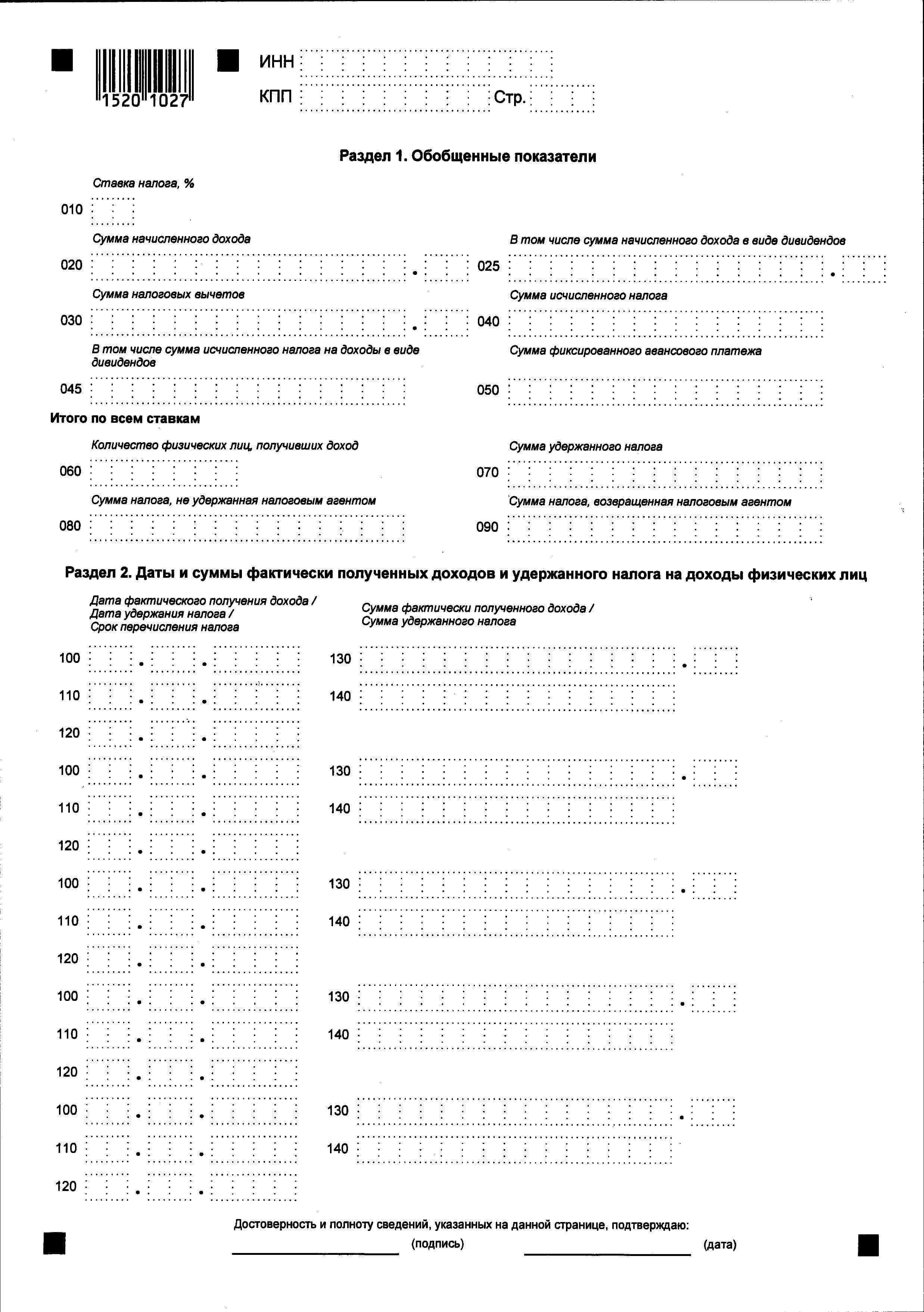

Раздел 1. Обобщенные показатели

Раздел 2. Даты исуммы фактически полученных доходов иудержанного НДФЛ

Скачать бланк 6 ндфл с2016 года иобразец заполнения

Схожие статьи по этой тематике

Информация полезна? Расскажите друзьям и коллегам

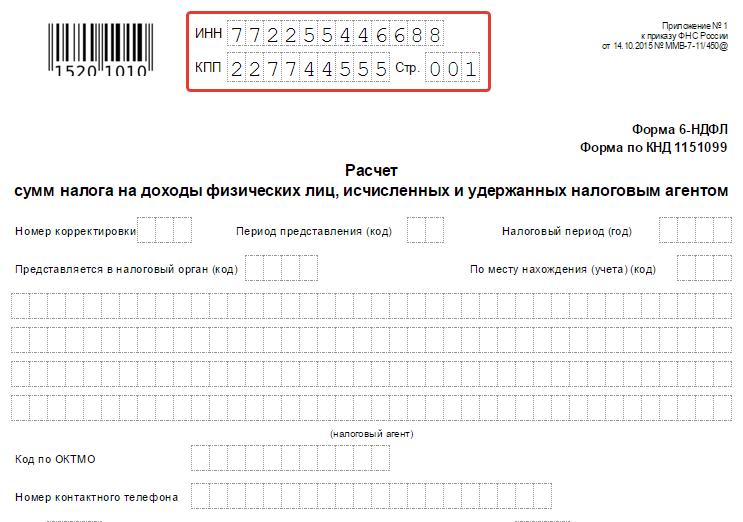

Согласно последней полученной информации, четырнадцатого октября этого года ФНС были утверждены некоторые формы документов, среди которых и бланк 6-НДФЛ с 2016 года: порядок заполнения (скачать бланк), основные требования к оформлению. Скачать бланк формы 6-НДФЛ 2016

В данной статье разобраны основные нововведения, с которыми придется столкнуться налогоплательщикам в новом году. Также, ниже вы можете скачать бланк новой формы 6-НДФЛ и ознакомиться с ним более подробно. Далее обсудим правила заполнения первого и второго разделов формы.

С начала нового года, все предприниматели и общества с ограниченной ответственностью, как и прочие субъекты бизнеса, должны будут предоставлять заполненную форму 6-НДФЛ каждый квартал. Правила формулировки и оформления данного документа были приняты четырнадцатого октября этого года, а утверждены – тридцатого. Приказ, который утвердил обновленные требования к бланкам, имеет номер 39578.

Что нужно знать о сроках сдачи 6-НДФЛ с 2016 года.Впервые, когда предприниматели столкнуться с заполнением обновленного бланка – при формировании отчетных данных за первый квартал 2016 года. Сдать его будет необходимо до четвертого мая, в связи с тем, что согласно календарю на 2016 год, тридцатое апреля будет выходной день, суббота. Дни первого, второго и третьего мая также признаны выходными в связи с праздниками. Когда будет подаваться отчет 6-НДФЛ с 2016 года, необходимости прикреплять ведомости за прошедший год, нет. Если в организации количество сотрудников меньше, чем двадцать пять человек, то вы можете составить отчет в письменной форме, и передать его в бумажном виде. Если же штат превышает это количество работников, то подача документов должна непременно происходить в электронном виде и передаваться в инстанцию с помощью интернета. Эти правила вступают в силу с первого дня нового года, а подробнее с ними можно ознакомиться в налоговом кодексе, в тексте статьи двести тридцатой. Не смотря на то, что справка 6-НДФЛ с 2016 года потерпит ряд изменений, это не освобождает налогоплательщика от заполнения и предоставления справки 2-НДФЛ. Здесь все остается согласно принятым ранее правилам – подача документа должна быть выполнена не позже, чем первого числа апреля месяца следующего года.

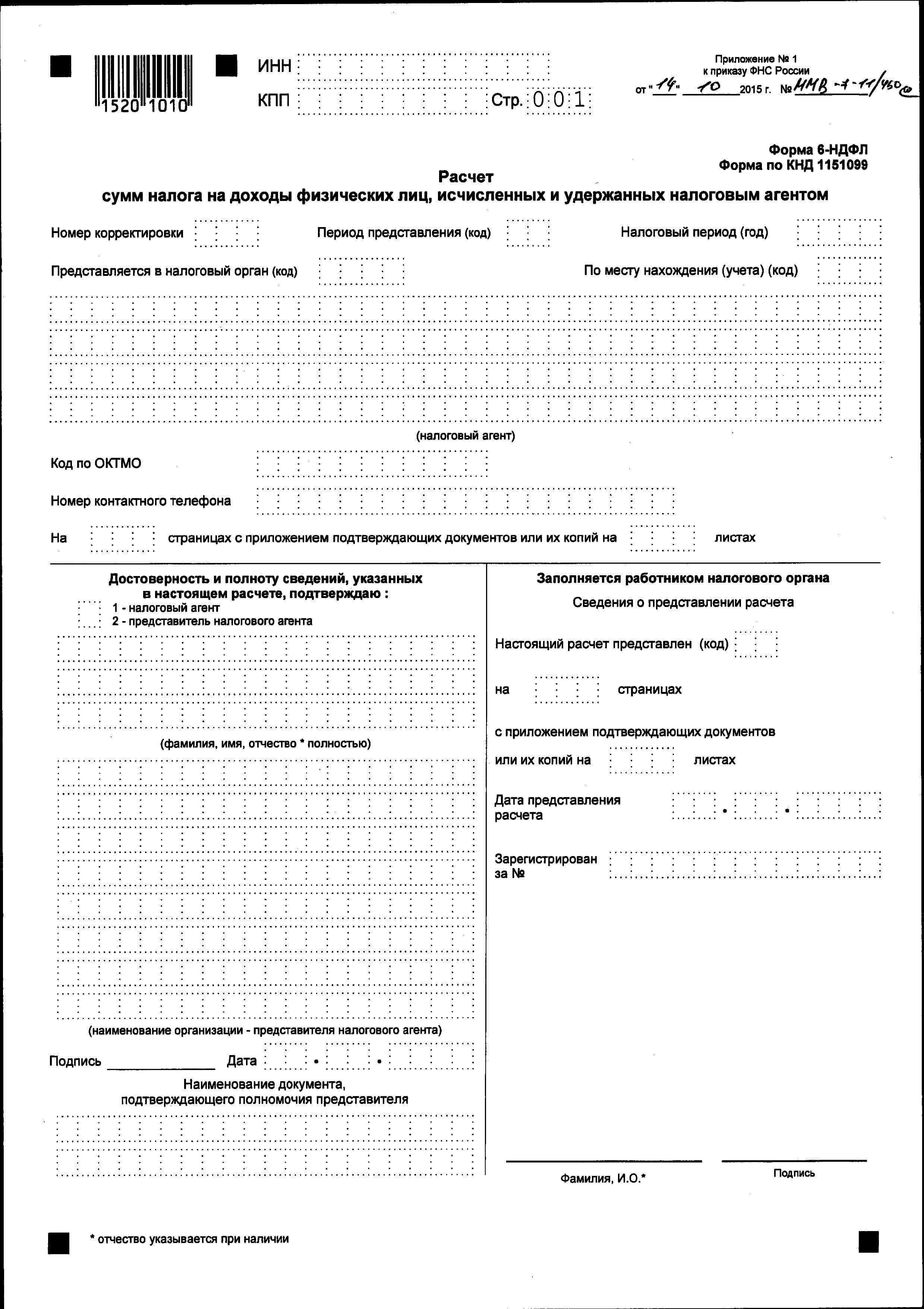

Всего новая структура формы 6-НДФЛ включает в себя три основных части документа: титульный лист, первый раздел и второй раздел отчета. Далее постараемся изучить основные нюансы, с которыми придется столкнуться налогоплательщикам в 2016 году.

6-НДФЛ образец формы с 2016 года

Каков же порядок заполнения формы 6-НДФЛ.

Начинаем заполнения с первого раздела бланка.В нем присутствуют строки 020-040 и 070, в которые необходимо ввести следующие данные: общее количество материальных средств, которое составил доход, исчисленный налог и удержанные налоговые вычеты. Бывают ситуации, когда доход облагается разными налоговыми ставками, например десять и двадцать пять процентов. Такую информацию следует внести в специальные поля бланка – 010-040. В поле под номером 030 необходимо указать сумму денег, которая вычитается с дохода, облагаемого по тринадцати-процентной ставке, при этом не учитывая дивиденды. Подробнее рассказано в статьях двести двадцать четвертой и двести десятой налогового кодекса.

В графе номер 060 необходимо проставить количество физических лиц, которым были выплачены доходные материальные средства. Если во время работы предприниматель обращался к услугам подрядчиков, или же один из сотрудников уволился, но после был возвращен на рабочее место, - такой сотрудник разово учитывается в документе.

Руководитель должен помнить о том, что даже если форма 6-НДФЛ является нулевой, она все равно подлежит необходимой сдачи в указанный срок. Чтобы бланк не был пустым, следует в первом поле, где обычно указывается сумма заработной платы или налогового исчисления, указать нуль, а на всех остальных полях проставить прочерки.

Переходим к заполнению второго раздела.

Здесь основной задачей является распределение всех доходных поступлений согласно календарным датам. Всего предприниматель указывает три даты, это: число, когда доходное поступление было получено, дата удержания налога на доход физических лиц, и срок, когда он был перечислен.

Бланк новой формы 6-НДФЛ включает в себя информацию о заработной плате, а также отпускных и больничных выплатах. Зарплатные начисления рассчитываются и вносятся в него на основе положений двести двадцать третьей статьи. Она указывает, что в форме дата фактической выдачи зарплаты – это крайний день того месяца, за который она начисляется. Это является причиной того, что в сотой строке бланка обязательно указывается либо тридцатое, либо тридцать первое число, в зависимости от количества дней в месяце. На запись не влияет тот факт, что эти даты были выходными днями. Согласно налоговому кодексу, та дата, которая будет здесь указана, не имеет значения при оформлении последовательности удержания налоговых исчислений. Он может быть удержан сразу после того, как денежные средства были выданы. Если в организации заработная плата выдается седьмого августа, то эту дату необходимо указать в сто десятой графе, а в сто двадцатое поле внести восьмое августа.

Начисление отпускных и больничных.

По правилам оформления справки 6-НДФЛ в новом году, если сотрудник компании получает определенную сумму отпускных, то в сотой и сто десятой графах должна стоять одна и та же дата получения денежных средств. Она должна соответствовать фактической дате, когда он получил на руки деньги. Однако при этом, число в сто двадцатом поле будет отличным. Возможность перечисления НДФЛ из отпускных или больничных начислений, присутствует только в последний день того месяца, когда они были выполнены. Эта поправка в двести двадцать шестой статье также вступает в силу с нового года. Если получается так, что последний день месяца – это выходной день, то можно выполнить действия в первый рабочий день нового месяца. Допустим, предприятие начисляет отпускные своим сотрудникам двадцать седьмого ноября – эта дата указывается в полях сто и сто десять. Но в сто двадцатом поле вам понадобится указать первое декабря, так как тридцатое число – воскресный день.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыЧтобы удобно было использовать в работе: бланки и образец заполнения 6-НДФЛ с отпускными, больничными, зарплатой, авансом и другими выплатами. Порядок заполнения формы 6-НДФЛ подробно описан в статье.

В 2016 году введена новая форма отчетности для всех работодателей под названием 6 НДФЛ.

Форма сдается ежеквартально. В ней указываются выплаты по всем работникам организации или ИП, вычеты, полученные работникам. Также в форме 6-НДФЛ указываются удержанные и уплаченные налоги с зарплаты и других выплаты.

Ниже вы можете посмотреть образец формы 6 НДФЛ.

Образец заполнения формы 6-НДФЛ

Сдавать 6-НДФЛ в 2016 году нужно ежеквартально. Как только квартал закончился, нужно подготовить и сдать расчет 6-НДФЛ не позднее последнего числа месяца, который следует за истекшим кварталом.

Сроки сдачи 6-НДФЛ таковы:Вы можете бесплатно скачать бланк 6-НДФЛ у нас на сайте в формате эксель.

Обратите внимание, что ниже приведен бланк 6-НДФЛ в действующей на данный момент редакции.

6-НДФЛ сдают компании и ИП, которые являются налоговыми агентами.

Налоговые агенты — это те, кто выплачивает доходы работникам и иным физическим лицам (например, клиентам, которые выиграли у компании приз).

В общем случае 6-НДФЛ надо сдавать тем компаниям и ИП, которые сдают 2-НДФЛ. Но если 2-НДФЛ сдается по каждому работнику, то расчет 6-НДФЛ нужно заполнять один по всем работникам раз в квартал. То есть организация и ИП должна сдавать один расчет 6-НДФЛ по доходам всех работников раз в квартал.

6-НДФЛ — это документ, в который включается обобщенная налоговым агентом информация в целом по всем физическим лицам.

В расчете 6-НДФЛ включается информация:

Если у вас есть работники, но вы им не платите зарплату, вы можете вместо нулевого расчета подать специальные пояснения .

6-НДФЛ: порядок заполнения6-НДФЛ представляют налоговые агенты. Форма 6 НДФЛ утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

Расчет 6-НДФЛ заполняется налоговыми агентами и представляется в налоговый орган по месту учета по форме 6-НДФЛ.

Расчет 6-НДФЛ состоит из:

Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Общие требования к порядку заполнения 6-НДФЛФорма Расчета 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц, содержащихся в регистрах налогового учета.

В случае если показатели соответствующих разделов формы Расчета 6-НДФЛ не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Поле «Стр.» заполняется на каждой странице формы Расчета (кроме страницы 001).

При заполнении формы Расчета не допускается:Каждому показателю формы Расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значением которых являются дата или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби.

Страницы формы Расчета имеют сквозную нумерацию, начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается, например, для второй страницы - «002»; для десятой страницы - «010».

При заполнении полей формы Расчета должны использоваться чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»).

Текстовые и числовые поля формы Расчета заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, в верхней части каждой страницы формы Расчета указывается идентификационный номер налогового агента (далее - ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: «ИНН 5024002119-».

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, сумма начисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.50» они указываются как: «1234356 .50».

Форма Расчета заполняется по каждому ОКТМО отдельно.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО).

Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Индивидуальные предприниматели, нотариусы, занимающиеся частнойпрактикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой, и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Индивидуальные предприниматели, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

На каждой странице формы Расчета в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» проставляется дата подписания и личная подпись:

При подготовке Расчета с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16-18 пунктов.

Заполнение Титульного листа 6-НДФЛТитульный лист (Стр. 001) формы Расчета заполняется налоговым агентом, за исключением раздела «Заполняется работником налогового органа».

На титульном листе формы Расчета указываются:

по строкам «ИНН» и «КПП» - для налоговых агентов - организаций - идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов - физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если форма Расчета заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КППпо месту учета организации по месту нахождения ее обособленного подразделения;

По ликвидированным (реорганизованным) организациям по строке «Период представления (код)» проставляется код периода представления, соответствующий периоду времени от начала года, в котором произошла ликвидация (реорганизация) до дня завершения ликвидации (реорганизации). Например, при ликвидации (реорганизации) организации в сентябре соответствующего налогового периода в указанной строке проставляется код «53».

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (отчество указывается при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например, Иванов-Юрьев Алексей Михайлович;

Раздел титульного листа «Заполняется работником налогового органа» содержит сведения о способе представления Расчета в соответствии с приложением № 3 к настоящему Порядку, количестве страниц Расчета и количестве листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет, дате его представления (получения), номере, под которым зарегистрирован Расчет, фамилии и инициалах имени и отчества работника налогового органа, принявшего Расчет, его подпись.

Заполнение Раздела 1 «Обобщенные показатели» 6-НДФЛВ Разделе 1 - указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, Раздел 1, за исключением строк 060-090, заполняется для каждой из ставок налога.

В случае если показатели соответствующих строк Раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060-090 заполняются на первой странице.

В Разделе 1 указывается:

В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога, и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

В Разделе 2 указывается:

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 - 140 заполняются по каждому сроку перечисления налога отдельно.

Порядок представления 6-НДФЛ в налоговые органыРасчет 6-НДФЛ представляется налоговым агентом в налоговый орган лично или через представителя в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя по установленным форматам.

Датой представления Расчета считается:

Расчет на бумажном носителе представляется только в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере.

Приложение № 1 к Порядку заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ.

Коды периодов представления