Рейтинг: 4.9/5.0 (1850 проголосовавших)

Рейтинг: 4.9/5.0 (1850 проголосовавших)Категория: Бланки/Образцы

Сверку с налоговой инспекцией лучше производить один раз в год. Это поможет избежать некоторых проблем, например, приостановление операций по расчетному счету без акцептного снятия денежных средств по недоплатам или пеням. Кроме того, сверка необходима для получения справки об отсутствии задолженности при участии организации в тендере, получении какой-либо лицензии, получении кредитов или субсидий и пр.

В результате внесения поправки Федеральным законом от 27 июля 2010 г. № 229-ФЗ права налогоплательщиков дополнились правом на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам (подп. 5.1 ст. 21 НК РФ).

Правда, такая сверка проводилась и ранее. И если до сих пор право на нее не было закреплено в соответствующей статье кодекса, то фактически другими нормами сверка все же предполагалась. Например, для выверки уплаченных сумм (п. 7 ст. 45 НК РФ), при проведении зачета или возврата суммы переплаты (п. 3, 8 ст. 78 НК РФ) и пр.

Основные нормы, которыми руководствуются налоговые органы при проведении совместных сверок, это пункт 3 Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов и налоговыми агентами (утв. приказом ФНС России от 9 сентября 2005 г. № САЭ-3-01/444). В обязательном порядке сверка расчетов проводится в следующих случаях:

Разумеется, налоговики не смогут отказать в сверке, если она инициирована по желанию налогоплательщика.

По результатам сверки должностное лицо отдела работы с налогоплательщиками сформирует акт сверки расчетов налогоплательщика либо справку о состоянии расчетов по налогам, сборам, взносам.

Прочитаем актФорма акта совместной сверки утверждена приказом ФНС России от 20 августа 2007 г. № ММ-3-25/494 (код налогового документа КНД 1160070). Поможем разобраться в этом документе.

Акт состоит из двух разделов и имеет титульный лист. Первый раздел аналогичен ранее действующей краткой форме акта сверки. В нем отражаются итоговые данные по налогу, пеням, штрафам и процентам за пользование бюджетными средствами на дату сверки. Если плательщик не согласен с данными налогового органа, он должен указать в этом разделе, по какой позиции у него возникли разногласия. Для этого в графе «Отметка налогоплательщика о расхождениях» надо указать «свою» сумму.

Второй раздел более развернутый, он похож на ранее действующую полную форму акта сверки. Информация во втором разделе детализирована по показателям. Она отражается в таком виде:

Расчеты за период включают в себя начисленные/уменьшенные суммы налогов (сборов, пеней, санкций и процентов), уплаченные/возвращенные средства, списанные задолженности, а также принятые/переданные суммы реорганизованного юридического лица.

Во втором разделе выделены графы, в которых раздельно отражаются данные налогоплательщика (сверяемого лица) и данные налогового органа. Кроме того, предусмотрена графа для сведений о расхождениях и для указания результатов совместной сверки.

В конце второго раздела предусмотрено место для объяснения причин разногласий, а также предложений по устранению их. Предложения может дать как налоговый орган, так и налогоплательщик. Если разногласия не устранены, необходимо указать причину.

Оба раздела формируются отдельно по каждому виду налога и КБК. К примеру, если сверка будет проводиться только по одному налогу на прибыль организаций, то фактически разделов 1 и 2 будет по две штуки, так как данный налог зачисляется в два уровня бюджета – федеральный (КБК 18210101011020000110) и региональный (КБК 18210101012010000110).

Алгоритм сверки «на бумаге»Запрос или заявление на проведение сверки поступает от компании или физического лица в отдел работы с налогоплательщиками. Срок проведения сверки (включая формирование и оформление акта) при отсутствии расхождений между данными налогового органа и налогоплательщика не должен превышать 10 рабочих дней. Акт с выявленными расхождениями должен быть составлен не позднее 15 рабочих дней. Дни доставки по почте не учитываются. Срок проведения сверки с крупнейшими налогоплательщиками можно продлить.

Если сверка осуществляется по инициативе плательщика, то сроки сокращаются. Первый раздел акта подготавливается в течение пяти рабочих дней со дня получения заявления налоговым органом.

Обратите внимание: в соответствии с Регламентом работы с налогоплательщиками для непосредственной передачи акта заявителю предусматривается три рабочих дня. Налоговый кодекс не содержал каких-либо сроков подготовки или передачи акта плательщику. Однако с 2011 года с введением обязанности формирования акта в электронном виде установлено, что акт должен передаваться плательщику в течение следующего дня после дня его составления.

Первоначально формируется первый раздел акта – его краткая часть. Если налогоплательщик полностью согласен с данными, предоставленными ему налоговым органом, то акт подписывается обеими сторонами, и сверка считается законченной. При личном посещении инспекции на втором экземпляре документа нужно будет поставить свою подпись и дату получения. Если вы не придете за актом, он будет направлен вам по почте.

А вот если расхождения выявлены, то окончание сверки может затянуться. Налоговики начнут выверку своего информационного ресурса, содержащего данные по налогоплательщику, и попытаются найти собственные ошибки. Для этого формируется второй раздел акта сверки – полная форма акта. Данные информационных ресурсов налоговой будут сверяться с первичными документами плательщика. К примеру, организация посчитала, что в акте сверки отражена уплата по налогу на доходы физических лиц в меньшей сумме. Неучтенная разница складывается из двух платежных поручений фирмы. Поэтому инспектор, удостоверившись в правильности заполнения первичных документов об уплате, должен будет принять меры для устранения ошибок.

В идеале выявленную ошибку надо сразу исправить, но работа в налоговых органах структуризирована по функциональным обязанностям отделов. Поэтому проверить и исправить ошибку должен соответствующий отдел инспекции. Как рекомендовано в письме ФНС России от 8 мая 2007 г. № СК-6-25/375, при поступлении в отдел работы с налогоплательщиками от налогоплательщика акта сверки с отметкой «согласовано с разногласиями» должностное лицо этого отдела не позднее следующего рабочего дня направляет служебные записки в те отделы инспекции, к компетенции которых относятся вопросы ввода и обработки данных, урегулирования задолженности и обеспечения процедур банкротства, учета налоговых поступлений, начислений по камеральным или выездным проверкам. В служебной записке указывается вид налога и КБК, по которым налогоплательщиком заявлены разногласия.

Если расхождение явное (в лицевом счете налогоплательщика не отражен какой-либо платеж, сумма по какой-либо декларации разнесена в другом размере и пр.), то служебную записку направят в соответствующий отдел. Если же установить причину расхождения невозможно, запросы направляются во все перечисленные выше отделы инспекции. В этих подразделениях инспекции в срок не более пяти рабочих дней проверяют данные, и по результатам проверки подготавливают служебные записки об отсутствии либо устранении ошибок и возвращают их в отдел работы с налогоплательщиками.

После этого отдел работы с налогоплательщиками формирует обновленный раздел 1 акта сверки с учетом исправленных ошибок. Как правило, акт передается налогоплательщику в двух экземплярах. Второй надо будет вернуть в инспекцию со своей подписью. Налоговики рекомендуют сделать это в течение пяти рабочих дней.

Итак, результаты сверки должны быть задокументированы. Этой цели и служит акт совместной сверки расчетов налогоплательщика.

Сверка с электронной скоростьюКак отмечено ранее, совместную сверку проводили всегда, а вот такую обязанность для налоговых органов в нормативно-правовом акте закрепили только что. Она введена Федеральным законом от 27 июля 2010 г. № 229-ФЗ. Теперь если сверка осуществляется по заявлению плательщика, то результаты совместной сверки, оформленные актом, вручаются (направляются по почте заказным письмом) или передаются в электронном виде по телекоммуникационным каналам связи в течение следующего дня после дня составления такого акта.

Для проведения совместной сверки в электронном виде налоговая служба разработала соответствующий порядок (приказ ФНС России от 29 декабря 2010 г. № ММВ-7-8/781). Разумеется, электронную сверку могут проводить только те организации и физические лица, которые «подключены» к специализированным операторам связи, наделенным полномочиями посредников между налоговиками и налогоплательщиками.

Предполагается, что участники информационного обмена в процессе электронного документооборота по телекоммуникационным каналам связи обмениваются актом совместной сверки расчетов и извещением о получении электронного документа по форме и утвержденному формату. Все отправленные документы обязательно должны быть защищены электронной цифровой подписью.

Обратите внимание: извещение о получении документа является важным документом. Акт считается принятым налогоплательщиком, если в налоговый орган поступило извещение о его получении. При этом датой принятия акта совместной сверки в электронном виде будет дата, указанная в этом извещении.

Электронные документы аналогичны их бумажным вариантам, но их применение сокращает сроки документооборота и позволяет осуществлять взаимодействие между налоговиками и налогоплательщиками более оперативно.

А. Тульская, налоговый консультант

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыЕсли компания по собственной инициативе планирует пройти сверку расчетов с бюджетом по отдельным налогам, пеням, штрафам и процентам, то надо написать заявление на сверку с налоговой.

Сверка расчетов с налоговой может потребоваться перед составлением годовой отчетности, при смене главбуха, при зачете или возврате налогов и т. д.

Запрос на сверку расчетов можно направить в инспекцию двумя способами – на бумаге и в электронной форме. Электронная форма есть в приложении 1 Методических рекомендаций (утв. приказом ФНС России от 13.06.2013 № ММВ-7-6/196@).

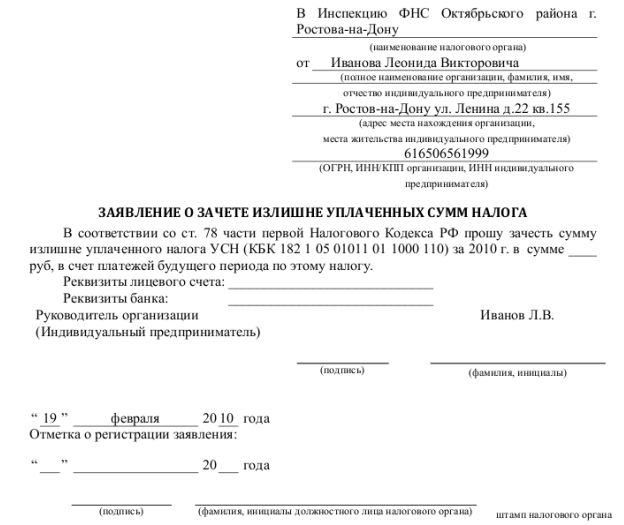

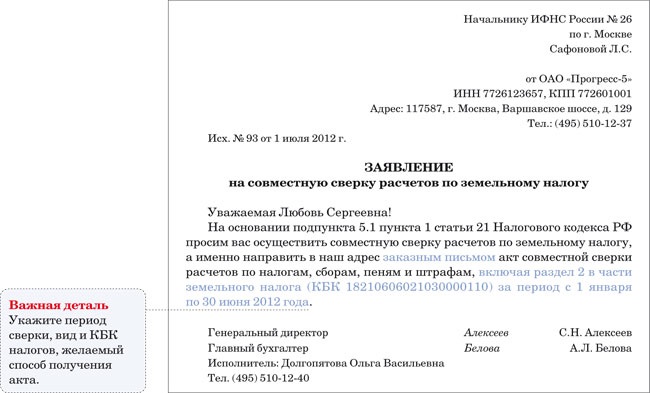

Бумажной формы заявления на сверку расчетов с налоговой нет. Компания вправе составить его в произвольном виде. За основу можно взять бланк из регламента сверки (приложение 1, утв. приказом ФНС России от 11.01.2007 № САЭ-3-25/2@). Документ сейчас не действует, но форму можно использовать. Ее можно дополнить недостающими реквизитами, например, кодами ОКТМО.

В заявлении надо перечислить налоги (пени, проценты и штрафы) по которым необходимо произвести сверку и написать их КБК и код ОКТМО (ОКАТО). Данные можно взять из платежек на перечисление налогов (пеней, процентов и штрафов).

Также надо написать период, за какой необходима сверка, и на какую дату (например, на конец квартала). Иначе инспекторы проведут сверку на текущую дату. Дополнительно можно привести суммы начисленных и уплаченных налогов (пеней и штрафов), оформив их приложением к заявлению, но это необязательно.

Компании, которые отчитываются через Интернет или используют личный кабинет налогоплательщика на сайте ФНС, могут заказать и провести сверку своих расчетов с бюджетом в режиме онлайн. Если будут расхождения в данных, тогда в заявлении надо объяснить их причины, привести свои данные и предложения по устранению расхождений.

Если компания хочет, чтобы акт сверки главбух получил лично в руки, то надо сказать об этом в заявлении. Иначе документы направят компании по почте.

Образец заявления о проведении сверки расчетов с налоговой Сроки подачи запроса о проведении сверки расчетов с налоговойКонкретных сроков нет. Решение принимает сама компания. Но на подготовку акта сверки у инспекторов есть 10 календарных дней, а когда есть расхождения в данных, то срок могут продлить до 15 рабочих дней (п. 3.1.2 Регламента, утв. приказом ФНС России от 09.09.2005 № САЭ-3-01/444@). Поэтому если акт необходим к определенной дате, например, до составления отчетности, заявление на сверку стоит подать заранее.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

1. Регламент проведения сверки расчетов с бюджетом по налогам.

2. Типичные вопросы, возникшие у компании при сверке.

3. Сверка через систему ИОН.

На сегодняшнем семинаре мы рассмотрим три основные темы. Во-первых, поговорим о регламенте проведения сверки – какие существуют нормативные документы и каковы требования налоговиков и законодательства. Во-вторых, обсудим типовые ошибки, которые возникают у компаний при проведении сверки с налоговиками. Понятно, что у каждой компании свои специфические ошибки. Но я постаралась сгруппировать те, которые сейчас наиболее актуальны. И в-третьих, я подробно расскажу о системе ИОН, которая позволяет получать доступ к своему лицевому счету в двух режимах – онлайн и оффлайн. Наглядно покажу, в чем же разница.

Регламент проведения сверки расчетов с бюджетом по налогам.

Основным документом, который регулирует порядок сверки, является приказ ФНС России от 9 сентября 2005 г. № САЭ-3-01/444 @ «Об утверждении Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами», раздел 3.

В нем, в частности, сказано, что сверка расчетов проводится обязательно в следующих случаях:

– ежеквартально с крупнейшими налогоплательщиками;

– при снятии компании с учета при переходе из одной налоговой инспекции в другую;

– при ликвидации (реорганизации) компании;

– по инициативе налогоплательщика.

Отдел по работе с налогоплательщиками формирует акт сверки расчетов. Если расхождений нет, то акт выдается в течение 10 рабочих дней, если они есть, то срок продлевается до 15 рабочих дней. Причем эти сроки даны без учета дней на почтовую доставку.

Обнаружив расхождения, сверяются первичные документы компании и данные информационных систем в инспекции. Если ошибку допустили налоговики, то в тот же день готовится служебная записка. В течение пяти рабочих дней на основании записки ошибка исправляется.

Если сверка проводится при реорганизации или ликвидации компании, то акт составляется в двух экземплярах – один для компании, другой – для ИФНС. Причем налоговая не примет окончательного решения, пока не получит акт сверки.

Если же сверка нужна для перехода в другую инспекцию, то актов три – для компании, для старой и новой инспекции.

Сверка может быть инициативной и проводиться по заявлению налогоплательщика. Заявление можно направить по почте, принести лично или через представителя. Он приходит с паспортом и доверенностью.

Отдел по работе с налогоплательщиками формирует акт сверки в течение пяти рабочих дней со дня получения заявления. Если же обнаружится ошибка, то налогоплательщика уведомят о ней по почте.

Но есть и еще один документ, который регламентирует сверку, – это приказ Минфина России от 18 января 2008 г. № 9н «Об утверждении административного регламента ФНС по исполнению государственной функции по бесплатному информированию». В нем раздел 16 «Последовательность действий должностных лиц налоговых органов при индивидуальном информировании налогоплательщиков о состоянии расчетов по налогам, пеням и штрафам».

В соответствии с приказом № 9н компания может получить из инспекции не акт сверки, а справку о состоянии расчетов по налогам, сборам, взносам. Она выдается по письменному запросу. Причем как запрос, так и сама справка могут быть представлены лично, по почте или по электронным каналам связи.

Таким образом, мы видим, что есть два документа, которые являются итогом сверки. Акт сверки представляется только по почте или лично. И справка о состоянии расчетов. Она представляется лично, по почте и по электронным каналам связи.

Справку могут не выдать только в том случае, если компания обратилась не в свою инспекцию, если в запросе забыли написать свое полное наименование, ИНН, поставить подпись руководителя, печать компании, если запрос составлен не на фирменном бланке, если уполномоченный представитель подал запрос, но не приложил доверенность или если в запросе присутствуют нецензурные или оскорбительные выражения.

Есть и еще одно условие. Информирование налогоплательщиков, то есть выдача справки расчетов с бюджетом, возможно только в том случае, если компания исполнила свои налоговые обязательства. Когда налогоплательщик встает на учет, то в его карточке прописываются его налоговые обязательства. Например, ежеквартальная отчетность по налогу на прибыль, ежемесячная отчетность по НДС и т. д. И если декларация не была сдана вовремя, то информирование невозможно. Тогда компании выдадут не справку, а письмо о неисполнении государственной функции.

Типичные вопросы, возникающие у компаний при сверке.

Чаще всего у компаний возникают недоимки по налогу из-за того, что потеряно платежное поручение на уплату налога. То есть платежка по какой-то причине не дошла. Причины могут быть разные. Большинство таких потерь связано с отменой ЕСН и введением страховых взносов. Выявить потерянную платежку можно с помощью выписки операций по расчетам с бюджетом, полученной через систему ИОН, а также при личном посещении инспекции.

Казалось бы, прошел уже год с отмены ЕСН, так откуда же берутся сложности? Но дело все в том, что в конце 2009 года ситуация с КБК была очень запутанной. В частности, в конце 2009 года все компании должны были перечислять платежи за IV квартал 2009 года и задолженность за 2009 год по специальным КБК. А взносы на обязательное пенсионное страхование за тот же год уплачивались по старым КБК: на страховую часть трудовой пенсии – 182 1 02 02010 06 1000 160 и на накопительную часть трудовой пенсии – 182 1 02 02020 06 1000 160.

И сейчас компании могут проверить свои платежки за 2009 год. В идеале весь год платежи должны были поступать на старые КБК. Затем в конце года часть платежей направлены на специальные «закрывающие» КБК (см. таблицу >> ). В этом случае у компании максимум что может возникнуть – это переплата по ЕСН. Если она возникла в части федерального бюджета, то ее можно вернуть или зачесть в счет других федеральных налогов, таких как НДС, налог на прибыль. Также можно вернуть или зачесть в счет федеральных налогов и переплату по ЕСН в части суммы ФСС РФ и взносов на ОПС по страховой и накопительной частям. Важно понимать, что невозможно зачесть переплату по ЕСН и взносам на ОПС в счет уплаты страховых взносов в ПФР и ФСС РФ.

Начиная с I квартала 2010 года все компании должны были уплачивать страховые взносы в адрес двух администраторов – ПФР и ФСС РФ.

Я не случайно столько внимания уделяю правильным КБК. Дело в том, что неверное указание КБК в платежном поручении является наиболее распространенной ошибкой при сверке и на нее приходится наибольшее количество споров с ИФНС и в арбитражных судах. Ошибка в КБК может привести к зачислению сумм налога в бюджет иного уровня. На этом основании инспекторы иногда отказывают компаниям в уточнении платежа и предлагают уплатить налог заново с начислением пеней.

Минфин России и суды не разделяют такую позицию, поскольку обязанность по уплате налога считается исполненной, если в поручении на его уплату правильно написаны номер счета Федерального казначейства и наименование банка получателя.

Если компания обнаруживает, что поставила в платежке неверный КБК, то она может подать в инспекцию заявление о допущенной ошибке с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. К заявлению прилагаются документы, которые подтверждают уплату налога и его перечисление в бюджет на соответствующий счет Федерального казначейства. Проводится сверка. И инспекция должна провести зачет, поскольку компания исполнила свои обязательства. Решение принимается в течение 10 дней со дня получения заявления или со дня подписания акта сверки. О своем решении ИФНС обязана уведомить компанию в течение пяти рабочих дней после его принятия.

Также много вопросов при сверке возникает по поводу зачета и возврата излишне уплаченных налогов. Здесь уже несколько лет действует правило о том, что зачет производится только по видам налогов. То есть по федеральным, региональным и местным. Итак, федеральные налоги: переплату по одним из них можно зачесть в счет недоимки по другим – НДС, акцизам, НДФЛ, налогу на прибыль, НДПИ, водному налогу, госпошлине. То есть, скажем, переплату по налогу на прибыль, даже если она в части бюджета субъекта РФ, можно зачесть в счет недоимки по НДФЛ. Региональные налоги: налог на имущество организаций и транспортный. Местные налоги: земельный налог, налог на имущество физлиц.

Зачет или возврат излишне уплаченных сумм налогов проводится на основании письменного заявления компании. Это заявление может быть передано в инспекцию в течение трех лет со дня уплаты ( Пункт 7 статьи 78 НК РФ).

Если трехлетний срок пропущен, то компания может попробовать вернуть переплату через суд. Основание для иска – компания подает иск в течение трех лет с момента, когда она узнала или должна была узнать о переплате. То есть не истекли еще три года с одной из возможных дат:

– дня уплаты налога или подачи первоначальной декла- рации;

– дня подачи «уточненки»;

– дня подписания акта совместной сверки;

– даты (принятия) вступления в силу судебного акта;

– в результате проведения выездной проверки (даты вручения акта, даты решения по результатам выездной проверки);

– даты заявления о возврате;

– даты решения об отказе в возврате суммы переплаты;

– даты решения о зачете суммы налога.

Есть и еще одна норма, которая была принята на благо налогоплательщиков. В соответствии с приказом ФНС России от 25 декабря 2008 г. № ММ-3-1/683 @ налоговики вправе самостоятельно зачесть переплату по одному налогу в счет недоимки по другому. Но дело в том, что для этого необходима опять-таки сверка расчетов с налогоплательщиком. Кроме того, в наших инспекциях и без того огромный объем работы по сверкам, поэтому самостоятельно искать недоимки и переплаты у них нет возможности. Так что пока на практике норма не работает. Поэтому лучше следить за своим лицевым счетом компаниям самим.

Следующая частая ошибка – дублирование начислений налогов в лицевом счете. Из-за этих задвоений у компании могут возникнуть задолженности и пени. Во время проведения камеральной проверки инспектор по ошибке может провести двойное начисление сумм налогов. А поскольку компания платит налоги в той сумме, которая заявлена в декларации, то в лицевом счете может возникнуть недоимка и начнут набегать пени. Выявить эту ошибку можно по выписке, полученной через ИОН, или при личном посещении налоговой. При этом в инспекцию обязательно нужно принести платежки и декларации. А саму выписку на руки не дадут. Инспекторы сверят документы со своей базой и найдут двойное начисление. Тогда на основании акта сверки и документов инспектор отдела по работе с налогоплательщиками подготовит служебную записку в отдел камеральных проверок. И там внесут исправления в лицевой счет. Поэтому пользоваться системой ИОН в данном случае гораздо удобнее, чем лично идти с документами в налоговую. Ведь ИОН позволяет компании увидеть выписку, самим найти задвоение и представить в инспекцию уже конкретные документы, а не все подряд.

Сверка через систему ИОН.

Система информационного обслуживания налогоплательщиков (ИОН) работает в двух режимах – онлайн и оффлайн. Программа доступа к системе ИОН устанавливается на рабочий компьютер в бухгалтерии. И на своем рабочем месте бухгалтер может получить следующие документы:

– акт сверки расчетов с информацией о текущих начислениях и поступлениях, задолженности, предоставленных отсрочках и рассрочках, зачетах и возвратах, начисленных и уплаченных налоговых санкциях и пенях на начало, на конец периода и итого за выбранный период;

– выписку операций из лицевого счета;

– перечень представленной бухгалтерской и налоговой отчетности;

– справку о состоянии расчетов с бюджетом;

– уведомление о дате получения справки об исполнении обязанности по расчетам с бюджетом.

Для подключения к системе ИОН необходимо оформить со спецоператором связи договор на услуги по подключению к системе представления налоговой и бухгалтерской отчетности по ТКС и предоставлению информационных услуг. Затем получить и установить на компьютер ключи ЭЦП налогоплательщика и сертификаты ключей той налоговой инспекции, в которой компания состоит на учете. Через три дня компанию подключат к системе ИОН в двух режимах – онлайн и оффлайн. Правда, режим онлайн доступен пока не во всех регионах России. В частности, по нашим данным, он есть в Москве и Подмосковье, Коми, Марий Эл, Удмуртии, Хакасии, Чувашии, Кемеровской, Курской, Омской, Тверской областях.

Но есть дополнительные условия для получения информации через ИОН. Они нигде не прописаны. Но так уж сложилось на практике. Во-первых, система ИОН становится доступна после того, как компания направит в инспекцию хотя бы одну декларацию в электронном виде через ТКС. Во-вторых, в информационной системе в инспекции должны быть правильно заведены «налоговые обязательства» компании. В-третьих, не должно быть задвоенных сведений о компании. Например, две разные компании заведены под одним ИНН (такое тоже бывает). В этих случаях приходится обращаться в ИФНС, чтобы выявить и устранить эти неточности.

Теперь расскажу подробнее о системе ИОН-онлайн. Для получения информации через нее пользователь, подключенный к системе, открывает на своем компьютере браузер MS Internet Explorer. Обратите внимание, что в других браузерах система может не работать. Затем в поисковой строке набирает адрес доступа к сервису ИОН-онлайн. Эти адреса для налогоплательщиков разных регионов отличаются, еще могут быть различия для спецоператоров. Адрес сообщат в сервисной компании при подключении системы.

При вызове сервис ИОН-онлайн проверяет сертификаты пользователя. Если компания сдала всю отчетность, то ей предоставляется возможность сформировать и отправить запрос. Если декларации вовремя не сданы, то система откажет в предоставлении информации.

Предположим, добро получено, тогда открывается окно системы ИОН в режиме онлайн.

В этом окне бухгалтер пишет реквизиты своей компании, а также тот период и тот налог, по которому он хочет получить выписку или справку. Выписку можно сформировать по одному налогу, а можно по нескольким. Для этого, установив курсор в поле «КБК», нужно, удерживая клавишу SHIFT, выделить курсором все КБК. Также система позволяет выбрать тот формат, в котором компания хочет получить отчет. Варианты – HTML, DOC, PDF, RTF. Мы рекомендуем выбирать RTF, как более удобный среди них для дальнейшей автоматизированной обработки.

После этого нажимается кнопка «Отправить запрос в инспекцию». Система обрабатывает запрос и формирует ответ, который присылается пользователю в течение нескольких минут.

Режим оффлайн отличается от онлайнового. Компания формирует запрос не в интернет-браузере, а в той программе, через которую она отправляет отчетность в налоговую инспекцию по электронным каналам связи. Запрос сохраняется, подписывается ЭЦП и отправляется в налоговую инспекцию. В ответ приходит квитанция о доставке запроса. Затем инспекция проверяет запрос на соответствие всем требованиям формата и по результатам проверки высылает еще один документ – протокол входного контроля. Этот протокол приходит в течение суток после отправки запроса. Если у компании нет просрочки со сдачей налоговых деклараций, то ей пришлют ответ на запрос в течение одного рабочего дня.

Оформление запроса в ИОН-оффлайн отличается от того, как он оформляется в онлайне. Также можно выбрать формат файла. Для ИОН-оффлайна лучше всего выбирать XML-файл. Эти файлы могут обрабатывать бухгалтерские программы, в частности «Баланс-2». В строке «Запрашиваемый налог» нельзя выделить сразу все налоги. Их приходится добавлять каждый отдельно с помощью кнопки «Добавить строку».

Как мы видим, работа с ИОН-оффлайн более длительная. Компания не может получить выписку или справку немедленно, ей приходится ожидать не меньше одного рабочего дня запрошенный документ. Но информация, полученная через оффлайн, всегда более актуальная. Так как ответ на запрос поступает с основного сервера налоговой инспекции. А для запросов системы ИОН-онлайн существует отдельный сервер. С основного сервера на этот отдельный сервер информация перебрасывается один раз в день.

Статья напечатана в журнале "Семинар для бухгалтера" № 4, 2011

Допустив небольшую переплату налога, бухгалтер, как правило, не беспокоится о последствиях, ведь в следующий раз он может перечислить меньшую сумму. На практике дело может обернуться недоимкой.

Допустив небольшую переплату налога, бухгалтер, как правило, не беспокоится о последствиях, ведь в следующий раз он может перечислить меньшую сумму. На практике дело может обернуться недоимкой.

О такой ситуации мы узнали из письма бухгалтера одной компании. Вот что он пишет:

«В 2009 и 2010 годах у нас возникла переплата по НДФЛ. Мы перечислили в бюджет сумму, превышающую фактически удержанный из доходов физических лиц НДФЛ. Она была зачислена на КБК налога на доходы физических лиц. Уведомлений о переплате по налогу от инспекции мы не получали.

В 2011 году, зная о переплате в предыдущие 2009 и 2010 годы, мы не доплатили НДФЛ на указанную сумму. В 2012 году налоговый орган предъявил нам претензии о неполной уплате налога за 2011-й.

Мы подали в инспекцию заявление на зачет суммы переплаты за 2009 и 2010 годы в счет оплаты 2011 года, но получили решение об отказе в проведении зачета. Отказ инспекция мотивировала тем, что согласно статье 226 НК РФ уплата налога за счет средств налоговых агентов не допускается.

Нам предложили доплатить недостающую сумму налога за 2011 год, а переплату вернуть, подав заявление на возврат.

Сумму переплаты за 2009 год инспекция нам вернуть отказалась, так как прошел срок возврата.

Заявление на возврат НДФЛ за 2010 год налоговый орган принял на рассмотрение.

Права ли инспекция? Можем ли мы вернуть переплату по НДФЛ за 2009 год и взыскать с инспекции проценты за пользование нашими денежными средствами?»

Описанная ситуация не единичная. Многие компании сталкиваются с такими же проблемами, что и автор письма. Попробуем разобраться, права ли налоговая инспекция и что делать нашему читателю.

ПЕРЕПЛАТА НДФЛ БЕЗ УДЕРЖАНИЯ НАЛОГАСогласно подпункту 1 пункта 3 статьи 24 НК РФ налоговый агент обязан правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять НДФЛ в бюджетную систему РФ на соответствующие счета Федерального казначейства.

Переплата, но не налогА если налоговый агент ошибочно перечислил в бюджетную систему РФ сумму, превышающую фактически удержанный из доходов физических лиц НДФЛ? По этому случаю есть разъяснения ФНС России (письма от 04.07.2011 № ЕД-4-3/10764 и от 19.10.2011 № ЕД-3-3/3432@ ).

Специалисты главного налогового ведомства считают, что ошибочно перечисленная сумма не является налогом. Ведь Налоговый кодекс не допускает уплаты НДФЛ за счет средств налоговых агентов (подп. 1 п. 3 ст. 24 НК РФ ).

Не зачет, а недоимкаТак как суммы такой переплаты не признаются налоговыми платежами, они не могут быть зачтены при последующей уплате НДФЛ. Поэтому претензии налогового органа о неполной уплате налога за 2011 год обоснованны. Наличие такой переплаты не освобождает налогового агента от обязанности перечислить в бюджетную систему РФ сумму налога, фактически удержанную из доходов физических лиц, выплачиваемых в более поздние сроки. На это указала ФНС России в письме от 04.07.2011 № ЕД-4-3/10764 .

В таком случае возникает вопрос: грозит ли компании штраф за неполную уплату налога и могут ли начислить пени за несвоевременную уплату НДФЛ?

Штраф. Инспекторы вправе привлечь налогового агента к ответственности в соответствии со статьей 123 НК РФ. За то, что НДФЛ в следующем периоде был удержан, но не перечислен в бюджет, с налогового агента могут взыскать штраф в размере 20% суммы, подлежащей перечислению.

Пени. Кроме того, налоговый агент будет обязан уплатить пени за несвоевременную уплату НДФЛ (ст. 75 НК РФ ). Пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате налога и определяются в процентах от неуплаченной суммы налога (п. 3 и 4 ст. 75 НК РФ ). Процентная ставка пени принимается равной 1/300 действующей в это время ставки рефинансирования Центробанка.

Что нужно сделать налоговому агентуВ случае ошибочного перечисления на КБК НДФЛ сумм, которые не являются налогом, организация должна перечислить текущий платеж НДФЛ в установленные сроки в размере фактически удержанных сумм.

В отношении переплаты у налогового агента есть три варианта:

Движение денежных средств между налоговым агентом и инспекцией показано на схеме 1 на с. 73.

Если налоговый агент излишне удержал НДФЛ с доходов физических лиц

Вернуть ошибочно перечисленные в бюджет суммы налога он должен в соответствии с порядком, установленным в статье 231 НК РФ.

Подробнее об этом читайте в статьях «Возврат излишне удержанного НДФЛ» («Зарплата», 2011, № 4) и «Возврат НДФЛ с помощью налоговой инспекции» («Зарплата», 2011, № 5).

Возврат переплатыПорядок возврата суммы, которая не является налогом, а ошибочно перечислена на КБК налога, в Налоговом кодексе не прописан.

Следуя разъяснениям ФНС России, изложенным в письмах от 04.07.2011 № ЕД-4-3/10764 и от 19.10.2011 № ЕД-3-3/3432@. при возврате ошибочно перечисленной суммы налоговый агент может руководствоваться порядком возврата сумм излишне уплаченного налога, установленным в статье 78 НК РФ (схема 2 на с. 74).

Рассмотрим каждый шаг возврата ошибочно перечисленной суммы подробнее.

Сверка расчетов по НДФЛ и данные о задолженности по другим налогамНаличие переплаты (сумм, излишне перечисленных на КБК НДФЛ ) выявляется путем сравнения сумм налога, подлежащего уплате за определенный налоговый период, с суммами, указанными в платежных документах того же периода, с учетом сведений о расчетах налогоплательщика с бюджетами (постановление ФАС Московского округа от 19.07.2012 по делу № А40-63772/11-20-270 ).

Согласно подпункту 5.1 пункта 1 статьи 21 НК РФ налоговые агенты имеют право на совместную с налоговыми органами сверку расчетов по налогам, а также на получение акта по ее итогам.

Заявление на проведение сверкиЧтобы воспользоваться своим правом и провести сверку расчетов, налоговый агент должен обратиться в налоговый орган с заявлением. К заявлению о проведении сверки расчетов нужно приложить документы, которые могут подтвердить факт переплаты. Такими документами могут быть:

Чем больше документов налоговый агент представит для сверки, тем вероятнее, что у инспекции не возникнет необходимости в проведении выездной проверки. На основании этих документов налоговый орган сможет выявить факт переплаты.

Образец заявления на проведение сверки расчетов смотрите на с. 76.

Сверка или выездная проверка?Налоговые органы обязаны осуществлять по заявлению налогового агента совместную сверку расчетов по налогам, сборам, пеням и штрафам (подп. 10 и 11 п. 1 ст. 32 НК РФ ).

Заметим, что нормы Налогового кодекса о проведении сверки легко могут быть реализованы в отношении налогов, которые организация уплачивает как налогоплательщик. Так, сумма налога, подлежащего уплате в бюджет, например НДС или налога на прибыль, изначально известна налоговому органу, поскольку налогоплательщик указал ее в соответствующей декларации. В ходе сверки стороны проверяют совпадение только сумм перечислений налога по платежным документам.

Инспекция обязана, но не может сообщить о переплате по НДФЛ

Налоговый орган обязан сообщить налогоплательщику о каждом ставшем известным ему факте излишней уплаты налога и сумме излишне уплаченного налога (п. 3 ст. 78 НК РФ ). На это инспекторам отведено 10 дней со дня обнаружения такого обстоятельства. Но, как видим, если речь идет о НДФЛ, ИФНС, как правило, не в силах самостоятельно выявить переплату, поэтому не может сообщить о ней налоговому агенту.

В отношении НДФЛ, прежде чем проводить сверку, налоговому органу следует определить сумму НДФЛ, подлежащую уплате в бюджет. Ведь она не задекларирована, поскольку это не предусмотрено налоговым законодательством.

Это значит, что налоговый инспектор должен за отчетный период посчитать НДФЛ, подлежащий удержанию с доходов каждого физического лица, в отношении которых организация является налоговым агентом. Даже при небольшой численности работников проверяемой компании и при наличии представленных налоговым агентом документов сделать это в ходе сверки весьма затруднительно.

На практике налоговый орган может проверить правильность исчисления и удержания налоговым агентом НДФЛ и соответственно размер переплаты только в ходе выездной проверки.

Однако статья 78 НК РФ не связывает право налогоплательщика (налогового агента) на возврат излишне уплаченных сумм налогов с проведением в отношении него выездной налоговой проверки (постановление ФАС Западно-Сибирского округа от 19.11.2010 по делу № А45-30212/2009 ). В связи с этим налоговому агенту следует быть готовым к тому, что заявление на проведение сверки расчетов по НДФЛ может инициировать выездную проверку.

Судьба декларации по НДФЛ для налоговых агентов

В мае 2012 года на рассмотрение депутатов Госдумы поступил законопроект № 83262-6. Он предполагал введение декларации по НДФЛ для налоговых агентов.

Однако 5 сентября 2012 года законопроект был официально отозван Правительством РФ, которое посчитало, что реализация его положений существенно усложнит налоговое администрирование НДФЛ и увеличит административные расходы.

Акт сверкиПредположим, что стороны обошлись только сверкой взаиморасчетов (без проведения выездной проверки). Представленных налоговым агентов документов оказалось достаточно для выявления суммы переплаты.

Результаты совместной сверки расчетов по налогам, сборам, пеням и штрафам оформляются актом. Форма акта совместной сверки расчетов по налогам, сборам, пеням и штрафам утверждена приказом ФНС России от 20.08.2007 № ММ-3-25/494@ .

Акт совместной сверки расчетов вручается (направляется по почте заказным письмом) или передается налоговому агенту в электронной форме по телекоммуникационным каналам связи в течение следующего дня после дня его составления (подп. 11 п. 1 ст. 32 НК РФ и письмо ФНС России от 04.07.2011 № ЕД-4-3/10764 ).

Если в акте зафиксирована переплата, у налогового агента появляется шанс ее вернуть.

Справка о состоянии расчетовПомимо акта сверки расчетов по НДФЛ, для проведения возврата переплаты налоговому органу необходима информация о задолженности организации по прочим налогам, в том числе по пеням и штрафам.

Такую справку инспекторы обязаны выдать по запросу налогового агента. Запрос может быть составлен в произвольной форме. Заметим, что без проведения сверки по остальным налогам и взносам сведения в этой справке будут базироваться на данных налогового органа.

Справка представляется (передается в электронном виде по телекоммуникационным каналам связи) в течение пяти дней со дня поступления в налоговый орган соответствующего письменного запроса налогового агента (подп. 10 п. 1 ст. 32 НК РФ ).

Заявление на возвратИмея на руках акт сверки расчетов по НДФЛ и справку о состоянии расчетов по остальным налогам, налоговый агент может обращаться за возвратом.

Заявление о возврате ошибочно перечисленных сумм налоговый агент может подать в течение трех лет со дня уплаты лишней суммы (п. 7 ст. 78 НК РФ ).

Норма пункта 8 статьи 78 НК РФ позволяет налоговому агенту в течение трех лет со дня уплаты денежной суммы предъявить инспекции обоснованные и потому подлежащие безусловному удовлетворению требования, не обращаясь к судебной защите своих законных интересов (Определение Конституционного суда РФ от 21.06.2001 № 173-О ).

Форма заявленияЗаявление на возврат ошибочно перечисленной суммы налоговый агент должен представить в инспекцию в письменном виде или направить в электронном виде с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи (п. 6 ст. 78 НК РФ ).

В заявлении необходимо указать, что налоговый агент просит вернуть не налог на доходы физических лиц, а ошибочно перечисленные в бюджетную систему РФ денежные средства.

Образец заявления налогового агента на возврат переплаты смотрите на с. 80.

В заявлении также нужно указать:

*Данный КБК применялся для перечисления НДФЛ с доходов физических лиц — резидентов РФ по ставке 13% в 2010 и 2011 годах. В 2012 году КБК 182 101 02010 01 1000 110.

Заявление должно быть подписано налоговым агентом или его законным представителем и заверено печатью организации.

Решение налогового органаИнспекция обязана принять решение по заявлению о возврате ошибочно перечисленной суммы в течение 10 дней со дня:

Сообщить о принятом решении налоговый орган обязан в письменной форме в течение пяти дней со дня его принятия.

Указанное сообщение инспекторы должны передать руководителю организации (его представителю) лично под расписку или другим способом, подтверждающим факт и дату его получения (п. 9 ст. 78 НК РФ ).

Проценты за пользование денежными средствами

Согласно пункту 2 статьи 78 НК РФ возврат суммы излишне уплаченного налога производится налоговым органом по месту учета налогоплательщика без начисления процентов на эту сумму.

Компания может взыскать с налогового органа проценты за пользование денежными средствами в соответствии с пунктом 10 статьи 78 НК РФ за каждый день нарушения срока возврата только в том случае, если инспекция приняла решение о возврате и не вернула ей ошибочно перечисленные суммы в установленный законом срок (постановление ФАС Западно–Сибирского округа от 19.11.2010 по делу № А45-30212/2009 ). Этот срок установлен пунктом 6 статьи 78 НК РФ — в течение одного месяца со дня получения заявления налогового агента.

ИФНС приняла положительное решениеЕсли принято положительное решение, налоговый орган должен направить поручение на возврат ошибочно перечисленной суммы в территориальный орган Федерального казначейства в течение 10 дней со дня получения заявления налогового агента о возврате.

Территориальный орган Федерального казначейства произведет возврат суммы налоговому агенту в соответствии с бюджетным законодательством РФ (п. 8 ст. 78 НК РФ ).

Однако при наличии у организации недоимки по иным налогам (это видно из справки о состоянии расчетов), а также задолженности по пеням или штрафам возврат будет произведен только после зачета суммы переплаты в счет погашения задолженности (п. 5 и 6 ст. 78 НК РФ ).

ИФНС отказалаИнспекция вправе отказать в возврате переплаты. Одним из оснований может быть пропуск срока обращения, который отсчитывается со дня перечисления денежных средств (п. 7 ст. 78 НК РФ ).

В рассматриваемой ситуации налоговый орган отказался вернуть компании сумму переплаты за 2009 год, так как, по мнению инспекторов, организация пропустила срок обращения за возвратом (три года). С решением налогового органа об отказе можно согласиться, но только в части возврата сумм, перечисленных по платежным поручениям, датированным ранее даты заявления о возврате. Но ведь последняя платежка о перечислении НДФЛ датирована 11 января 2010 года (уплата НДФЛ с выплат физическим лицам за вторую половину декабря 2009 года), значит, три года истечет только 11 января 2013 года.

Что можно сделать в данной ситуации? Имея на руках отказ налогового органа, компания вправе обратиться в арбитражный суд с иском о возврате из бюджета переплаченной суммы в порядке гражданского или арбитражного судопроизводства. В этом случае действуют общие правила исчисления срока исковой давности — со дня, когда лицо узнало или должно было узнать о нарушении своего права (ч. 1 ст. 200 ГК РФ ).

В суд только после отказа

Налоговый агент не вправе обратиться в арбитражный суд до обращения в налоговый орган. Президиум ВАС РФ считает, что это будет необоснованным переложением на суд обязанности инспекции по проверке документов налогового агента с целью установления наличия или отсутствия у него недоимки (постановление от 26.07.2011 № 18180/10 по делу № А19-7006/09-18-32 ).

Ограничительный перечень событий и фактов, когда налогоплательщик узнал или должен был узнать об излишне уплаченной сумме налога, законодательством не установлен, следовательно, определяется судом самостоятельно на основе анализа представленных в суд доказательств и их оценки (постановление Тринадцатого арбитражного апелляционного суда от 24.08.2012 по делу № А56-15179/2012 ).

Для решения вопроса определения времени, когда налоговый агент узнал или должен был узнать об ошибочном перечислении денежных средств, суды считают, нужно оценить совокупность всех имеющих значение обстоятельств, в частности следует установить:

Бремя доказывания этих обстоятельств в силу статьи 65 Арбитражного процессуального кодекса РФ возлагается на налогового агента (постановление ФАС Московского округа от 19.07.2012 по делу № А40-63772/11-20-270 ).

Анализируя судебные решения по возврату переплаты, можно сделать вывод, что в суд налоговому агенту для защиты своих интересов, возможно, придется обращаться неоднократно.

1 В данной статье этот вариант не рассматривается. — Примеч. ред.