Рейтинг: 4.5/5.0 (1906 проголосовавших)

Рейтинг: 4.5/5.0 (1906 проголосовавших)Категория: Бланки/Образцы

Фиксированными взносами признаются платежи, в обязательном порядке уплачиваемые предпринимателями, нотариусами, лицами, занимающимися адвокатской деятельностью. Каждый из индивидуальных предпринимателей, неважно какого рода деятельностью он бы ни занимался, уплачивает взносы на страхование в Пенсионный фонд нашей страны (ПФР) и Федеральный Фонд Обязательного Медицинского Страхования (ФОМС). Даже когда бизнес нерентабелен, либо доход имеет непостоянный характер, данные платежи ИП обязан внести.

Фиксированными взносами признаются платежи, в обязательном порядке уплачиваемые предпринимателями, нотариусами, лицами, занимающимися адвокатской деятельностью. Каждый из индивидуальных предпринимателей, неважно какого рода деятельностью он бы ни занимался, уплачивает взносы на страхование в Пенсионный фонд нашей страны (ПФР) и Федеральный Фонд Обязательного Медицинского Страхования (ФОМС). Даже когда бизнес нерентабелен, либо доход имеет непостоянный характер, данные платежи ИП обязан внести.

На начальном этапе у плательщиков может возникнуть путаница — куда перечислять данные взносы. Внесем ясность: они должны быть уплачены в Пенсионный фонд (а не в Налоговую инспекцию, как иногда предполагают те, кто впервые сталкивается с этой обязанностью). Даже если это взносы на обязательное медицинское страхование.

На практике часто можно встретить ситуацию, когда человек трудоустроен в какой-либо фирме и параллельно занимается собственным бизнесом. Как известно, каждый работодатель имеет обязанность перечислять платежи по страхованию за трудящихся в своей организации. В этом случае помимо этих перечислений работник должен вносить соответствующие суммы взносов за себя в вышеперечисленные фонды, но уже как ИП.

Самым простым способом формирования и сдачи отчетности по страховым взносам является этот сервис. Попробуйте, сервис работает бесплатно и позволяет в несколько кликов решить проблемы!

Что нового в законодательствеПоследние изменения в уплате страховых взносов:

Подробнее о изменениях вы можете посмотреть на следующем видео:

Порядок расчета, размер взносовИП без работников, как и в прошлом году, уплачивает только 2 платежа. Эта сумма немного повысилась и составляет в 2016 году 23 153,33 руб при доходе 300 000 руб. и менее в год (в 2015 году — 22 261,38 рубль). При этом уплата производится в ПФР и ФОМС двумя отдельными платежами. Квитанции об оплате следует обязательно сохранить. В случае, если годовой доход превышает 300 000 руб. помимо этой суммы возникает обязанность в перечислении 1% от суммы, превышающей 300 000 руб .

Размер страховых взносов за работников, трудящихся у ИП по трудовому договору либо по договору гражданско-правового характера, не изменился и как ранее составляет 30% от зарплаты.

В том случае, когда гражданин зарегистрировался в Налоговой инспекции в качестве индивидуального предпринимателя не с начала года, страховые взносы рассчитываются в индивидуальном порядке. Их величина становится меньше.

Фиксированные платежи в Пенсионный фондВ 2016 году размер фиксированных взносов в ПФР составляет 1613,04 руб. в месяц (т.е. 4839,12 руб. в квартал и 19 356,48 руб. в год). Напомним, что эта сумма платится только в том случае, если годовой доход ИП составил 300 000 и менее. В 2015 она составляла 18 610,8 рубля.

Разберем ситуацию, когда выручка от деятельности превысила данную сумму и составила 500 000 руб. Дополнительный взнос при этом составит (500 000 руб. – 300 000 руб. = 200 000 руб.)*1%= 2000 руб.

Фиксированные платежи в ФОМСРазмер фиксированного платежа в Федеральный Фонд Обязательного Медицинского Страхования равен 316,4 руб. в месяц (в пересчет за квартал это 949,21 руб. за год – 3796,85 руб.). Дополнительные взносы с выручки свыше 300 000 руб. в ФОМС не платятся. В 2015 он составлял 3650,68 рубля.

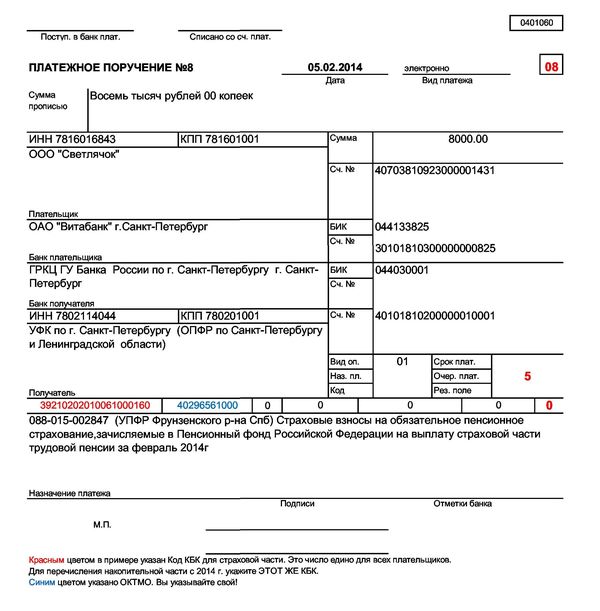

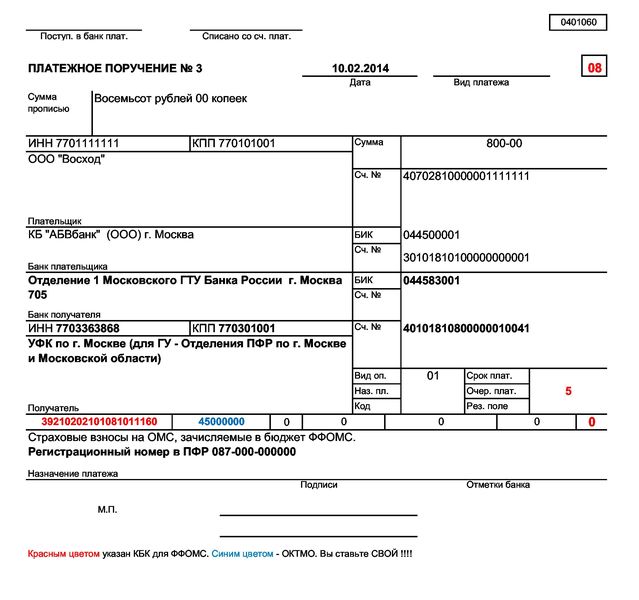

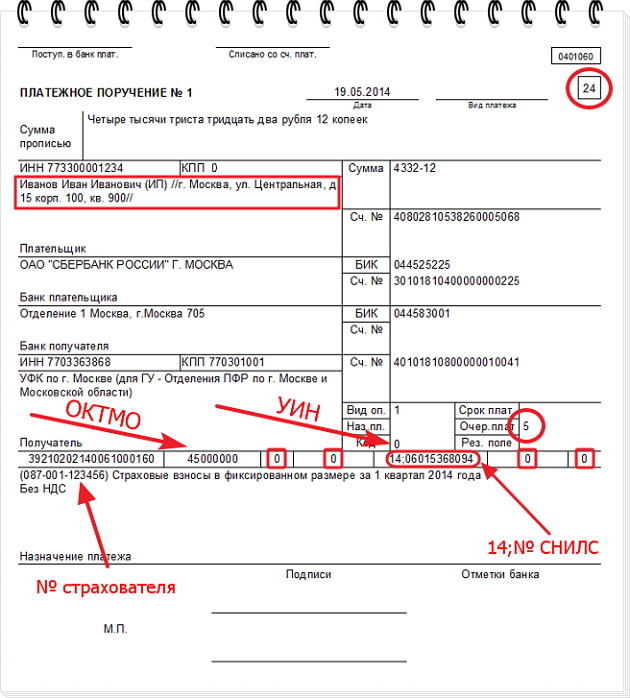

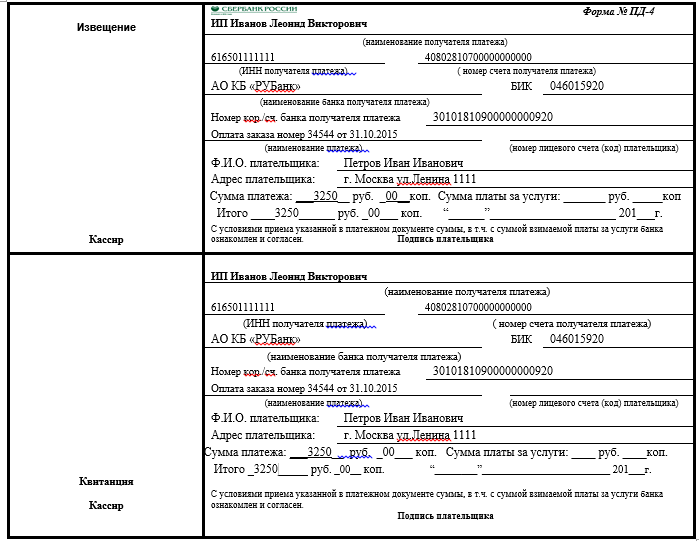

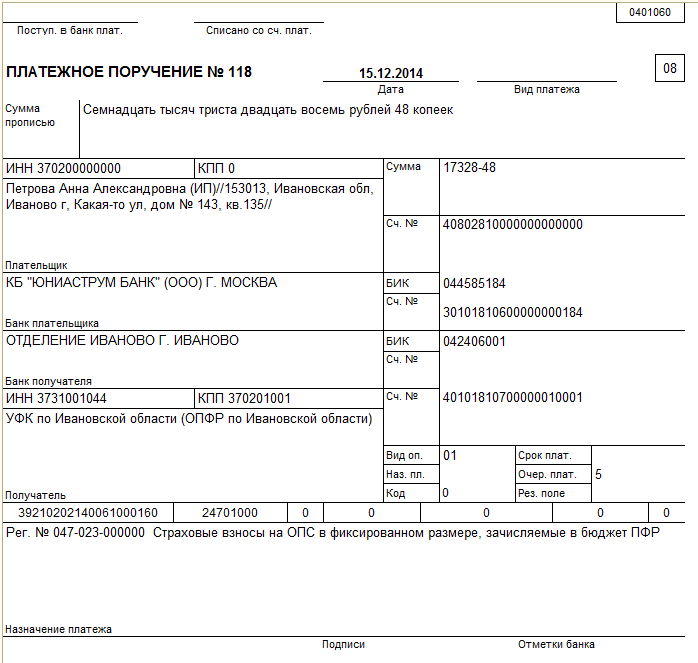

Совершить оплату взносов можно при помощи квитанции или платежного поручения. При выборе способа оплаты квитанциями они заполняются по форме № ПД-4сб (налог) либо по форме № ПД (налог). Такие квитанции принимаются к оплате в любом отделении Сбербанка. С помощью платежного поручения можно внести взносы, если у ИП открыт расчетный счет. При этом данный счет индивидуальный предприниматель открывает в любом подходящем для него банке.

Подробная информация о порядке закрытия ИП приведена здесь .

Сроки уплаты, предоставление отчетностиПериодичность уплаты страховых взносов индивидуальный предприниматель может выбрать самостоятельно. Платеж делается либо единовременно, либо частями (поквартально). В случае если применяется упрощенная система налогообложения либо ЕНВД, специалисты рекомендуют вносить сумму частями. В таком случае есть возможность ежеквартально уменьшать налог.

Платеж с суммы, превышающей 300 000 руб. разрешается внести до 1 апреля следующего за отчетным годом. Реквизиты для перечисления можно уточнить в отделении Пенсионного фонда своего города.

Как видно, дополнительный фиксированный платеж (1%) рассчитывается с доходов. Поэтому до 31 декабря его точная сумма за год будет неизвестна. Значит ли это, что его перечисление возможно только в следующем за отчетным году? Нет. Примером может служить ситуация, когда доходы ИП, например, уже в середине года превысили 300 000 руб. В этом случае дополнительный платеж рассчитывается и уплачивается на основании той суммы, которая уже известна .

Предприниматель сам выбирает, как он может уплатить дополнительный взнос: целиком сразу в начале следующего года (до 1 апреля) либо частями. Важно отметить, что фиксированные взносы (сумма основной и дополнительной части) за год не могут быть в 2015 году больше 148 886,40 руб (154 851,84 — в 2016 году) .

Итак, зная предполагаемые доходы в разные периоды года (учитывая, например, сезонность продаж или производства), ИП может уплачивать первую и вторую часть (с дохода >300000 руб.) тогда, когда ему будет выгоднее включить эту сумму в расчет налога.

Неуплата фиксированных взносов в сроки, установленные законом, влечет ответственность и взыскание пени в размере 1/300 исходя из ставки рефинансирования Центробанка за каждый просроченный день.

Не позднее 15 июня каждого года Налоговая инспекция передает данные о полученных доходах ИП в Пенсионный фонд. На основании этих сведений ПФР производит взыскание задолженности.

Отчетность по страховым взносам ИПЕсли индивидуальный предприниматель не имеет работников, с 2012 года отчетность по страховым взносам за себя он не сдает. Если у ИП есть работники, то он обязан отчитываться по взносам перед ПФР и ФСС.

Взносы и режим налогооблаженияВ случае, когда лицо, занимающееся предпринимательством, использует Упрощенную систему н/о или применяет ЕНВД, размер уплаченных платежей на страхование может значительно облегчить налоговую нагрузку.

ИП применяет УСН 6% В случае, когда ИП (не использующий труд наемных работников) применяет УСН 6% «доходы», он имеет полное право сократить уже рассчитанную сумму налога на величину квартальных страховых взносов в размере 100%. Это право применяется в том случае, если взнос фактически уплачен в текущем квартале.

В случае, когда ИП (не использующий труд наемных работников) применяет УСН 6% «доходы», он имеет полное право сократить уже рассчитанную сумму налога на величину квартальных страховых взносов в размере 100%. Это право применяется в том случае, если взнос фактически уплачен в текущем квартале.

Если предприниматель использует труд наемных работников, уменьшить налог в данном случае он может только на 50% от суммы взносов.

ИП применяет УСН 15%Если ИП без работников применяет УСН 15% (доходы – расходы), он вправе включить величину уплаченных взносов в «расходы». Нужно обратить внимание, что сам налог уменьшить он права не имеет, уменьшается только налогооблагаемая база.

Если предприниматель является работодателем, уменьшить налогооблагаемую базу он может только на 50% от суммы взносов.

ИП применяет ЕНВД Если предприниматель является плательщиком Единого налога на вмененный доход, он также может уменьшить налог на сумму фиксированных взносов. При этом они обязательно должны быть перечислены до окончания квартала и обязательно до сдачи налоговой декларации по ЕНВД.

Если предприниматель является плательщиком Единого налога на вмененный доход, он также может уменьшить налог на сумму фиксированных взносов. При этом они обязательно должны быть перечислены до окончания квартала и обязательно до сдачи налоговой декларации по ЕНВД.

Если он не имеет работников, то сумму налога можно уменьшить на 100% страховых взносов в текущем квартале. Если работники есть – только на 50%. Следует обратить внимание, что если сумма взносов за квартал превышает сумму налога, остаток по взносам к уменьшению на следующий налоговый период не переносится. Поэтому, если налог небольшой, целесообразно взносы делить поквартально.

Если предприниматель совмещает УСН и ЕНВД (условие – разные виды деятельности), доходы для расчета взносов по данным системам налогообложения суммируются.

КБК для выплатыПри формировании платежного документа следует особое внимание уделить коду бюджетной классификации (КБК). Они не поменялись с прошлого года, поэтому изменять их в программе учета нет необходимости:

Стоит учесть, что при указании неверного КБК платеж перечислен не будет. Чтобы убедиться, что платежи поступили, рекомендуется связаться с ПФР. Как правило, звонок перенаправляется специалисту, отвечающему за ИП без работников, который и подтвердит поступление платежа.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

В 2016 году работодатель уплачивает страховые взносы в размере 30 % от зарплаты работника:

Но для некоторых ИП и организаций предусмотрены пониженные тарифы.

Предельная база страховых взносов 2016С 2016 года установлены новые предельные величины базы для начисления страховых взносов:

• Плательщики по пониженным тарифам при превышении базы в 796 000 руб.

и 718 000 руб. взносы в ПФР и ФСС не платят.

• Предельная база считается нарастающим итогом с начала календарного года,

отдельно по каждому работнику.

• Если работник устроился не с начала года, то учитывается заработок только

у текущего страхователя.

— Ставка страховых взносов на случай временной нетрудоспособности и в связи с материнством, как уже выяснили, составляет 2,9 %, которая у льготников может быть ещё меньше (см. таблицу).

КБК в платёжном поручении — 393 102 02090 07 1000 160.

— Ставка страховых взносов на ОСС от несчастных случаев на производстве и профессиональных заболеваний составляет от 0,2 до 8,5 % в зависимости от класса профессионального риска осуществляемой деятельности.

КБК в платёжном поручении — 393 102 02050 07 1000 160.

Отчётность в фонды 2016С января 2015 года ИП и организации, у которых численность работников свыше 25 человек, сдают отчётность в ПФР и ФСС только в электронном виде с применением Усиленной квалифицированной электронной подписи. Днем представления электронной отчётности считается дата ее отправки.

На бумажном носителе отчётность сдаётся при количестве работников менее 25 человек. Подать её можно следующими способами:

С 2016 года добавилась новая ежемесячная отчётность в ПФР за работников по форме СЗВ-М.

Нажимайте на каждое интересующее поле инструкции, чтоб появилась подробная информация.

Отчётность по страховым взносам (ПФР / ФФОМС) сдаётся каждый квартал по форме РСВ-1 (новая форма от 04.06.2015 №194п). С января 2015 года новые сроки сдачи отчётности:

С 2014 года сведения персонифицированного учёта теперь нужно указывать в разделе 6 формы РСВ 1.

Также необходимо сдавать ежемесячно форму СЗВ-М не позднее 10 числа следующего месяца. В 2016 году первый раз сдать отчётность предстоит за апрель в срок до 10 мая. Смотреть образец заполнения .

Отчётность по страховым взносам сдаётся каждый квартал по форме 4-ФСС .

С января 2015 новые сроки сдачи отчётности:

Понравилась статья? Поделитесь с друзьями!

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Семинары17 февраля 2016

Индивидуальные предприниматели обязаны уплачивать «за себя» пенсионные и медицинские страховые взносы, а также вправе добровольно перечислять взносы на случай временной нетрудоспособности и в связи с материнством. Для расчета суммы взносов используется величина федерального МРОТ, установленного на начало года, за который уплачиваются взносы. На 1 января 2016 года МРОТ составил 6 204 руб. в месяц (см. «С 1 января 2016 года федеральный МРОТ составит 6 204 рубля »). Зная новый размер МРОТ, можно рассчитать точные суммы страховых взносов, которые ИП должны будут заплатить за 2016 год. Мы произвели необходимые расчеты и предлагаем ознакомиться с ними.

Материалы по теме

Минфин: страховые взносы, начисленные на выплаты членам совета директоров, уменьшают налогооблагаемую прибыль

Арбитражный суд: на стоимость форменной одежды для работников страховые взносы не начисляются

Минтруд: преобразованная организация не вправе включать в базу для начисления страховых взносов суммы, выплаченные работникам до реорганизации

Какие взносы платят ИП за работников и «за себя»Индивидуальные предприниматели обязаны уплачивать страховые взносы с выплат и вознаграждений, начисляемых, в частности, в пользу физлиц в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг (ч. 1 ст. 7 Федерального закона от 24.07.09 № 212-ФЗ, далее — Закон № 212-ФЗ).

Помимо этого, все индивидуальные предприниматели должны перечислять страховые взносы «за себя»:

Уплачивать данные взносы предприниматели обязаны вне зависимости от своего возраста и вида бизнеса. При этом не имеет значение, ведет ли ИП предпринимательскую деятельность и получает ли он от нее доход (см. «Минтруд напоминает: отсутствие у предпринимателя дохода не является поводом для того, чтобы не платить взносы »). Отметим также, что работа по трудовому договору в организации или у другого ИП не освобождает предпринимателя от обязанности платить страховые взносы «за себя» (см. «Минтруд: ИП, который трудится в организации по трудовому договору, все равно обязан уплачивать страховые взносы «за себя »).

Что же касается страховых взносов на случай временной нетрудоспособности и в связи с материнством, то их предприниматели платить не должны, но могут делать это добровольно (ч. 5 ст. 14 Закона № 212-ФЗ). Если ИП перечислит указанные взносы добровольно, то при наступлении страхового случая (например, болезни или декретного отпуска) он сможет получить соответствующее пособие за счет средств ФСС (ч. 6 ст. 4.5 Федерального закона от 29.12.06 № 255-ФЗ, далее — Закон № 255-ФЗ).

Взносы по страхованию от несчастных случаев на производстве и профзаболеваний за работников ИП-работодатели платят в общем порядке. А вот «за себя» взносы «на травматизм» перечислять не надо.

Показатели, используемые для расчета взносовВ настоящей статье мы рассмотрим только те взносы, которые предприниматели платят «за себя». Для расчета сумм страховых взносов, которые нужно перечислить в каждый из фондов, необходимо знать значения следующих показателей (ст. 14 Закона № 212-ФЗ, ст. 4.5 Закона № 255-ФЗ):

Величину платежа, которую ИП должен перечислить «за себя» за год, можно определить по следующей формуле (п. 1.1 ст. 14 Закона № 212-ФЗ):

Страховой взнос в ПФР за год = МРОТ х тариф х 12 месяцев + 1% от суммы доходов, превышающих 300 000 рублей

Как видно из формулы, размер страхового взноса в ПФР зависит от суммы годового дохода, полученного предпринимателем. Этот доход определяется по правилам Налогового кодекса (ч. 8 ст. 14 Закона № 212-ФЗ):

Если ИП использует более одного налогового режима, то полученные доходы суммируются. Размер годового дохода предпринимателя специалисты ПФР проконтролируют на основании данных, поступающих от налоговых инспекций (ч. 9 ст. 14 Закона № 212-ФЗ).

Приведем расчеты взносов в ПФР за 2016 год и сравним их с теми суммами, которые следовало заплатить за 2015 год. Также см. «Страховые взносы у ИП без работников: сколько потребуется заплатить в фонды «за себя» в 2015 году ».

Годовой доход меньше 300 000 рублейЕсли годовой доход ИП не превышает 300 000 руб. то величина пенсионных вносов, которую нужно перечислить за год, будет фиксированной.

Как видно, в 2016 году фиксированный размер страховых взносов в ПФР по сравнению с 2015 годом станет больше на 745,68 руб.(19 356,48 руб. – 18 610,80 руб.).

Годовой доход больше 300 000 рублейЕсли годовой доход ИП составляет более 300 000 руб. то дополнительно к фиксированной сумме в ПФР требуется перечислить 1% от суммы дохода, которая превышает указанную величину.

Пример 1

Предположим, что годовой доход индивидуального предпринимателя Иванова И.П. за 2016 год составит 840 000 руб. Поскольку эта величина превышает 300 000 рублей, потребуется заплатить дополнительный взнос. Превышение составляет 540 000 руб.(840 000 руб. – 300 000 руб.). Сумма дополнительного взноса будет равна 5 400 руб.(540 000 руб. × 1%). Всего в ПФР за 2016 год нужно перечислить 24 756,48 руб.(19 356,48 руб. + 5 400 руб.).

Законодатели предусмотрели максимальную сумму взносов, больше которой платить в ПФР не придется. Она также зависит от МРОТ, установленного на начало года. Максимальный размер взноса в ПФР за год можно определить по следующей формуле (подп. 2 п. 1.1. ст. 14 Закона № 212-ФЗ):

Максимальный взнос в ПФР за год = восьмикратный МРОТ х тариф х 12 месяцев

1% с суммы превышения 300 000 руб. но не более 148 886,40 руб.(8 x 5 965 руб. x 26% x 12 мес.)

1% с суммы превышения 300 000 руб. но не более 154 851,84 руб.(8 × 6 204 руб. × 26% × 12 мес.)

Таким образом, максимальная величина взноса в ПФР за 2016 год составит 154 851,84 руб. По сравнению с 2015 годом этот платеж увеличился на 5 965,44 руб.(154 851,84 руб. – 148 886,40 руб.).

Страховые взносы в ФФОМСРазмер страхового взноса в ФФОМС не зависит от дохода ИП. Фиксированный платеж за год можно рассчитать по следующей формуле (подп. 1.2 п. 1 ст. 14 Закона № 212-ФЗ):

Страховой взнос в ФФОМС за год = МРОТ х тариф х 12 месяцев

3 650,58 руб.(5 965 руб. × 5,1% × 12 мес.)

3 796,85 руб.(6 204 руб. × 5,1% × 12 мес.)

Следовательно, за 2016 год нужно будет заплатить в медицинский фонд на 146,27 руб.(3 796,85 руб. – 3 650,58 руб.) больше, чем за предыдущий год.

Страховые взносы в ФССКак уже говорилось, взносы в ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством уплачиваются только на добровольной основе. Чтобы начать платить взносы «за себя», ИП должен зарегистрироваться в качестве страхователя. Для этого нужно представить в ФСС по месту жительства заявление и копию документа, удостоверяющего личность (п. 12 Административного регламента, утв. приказом Минтруда России от 25.02.14 № 108н ).

Чтобы рассчитать величину добровольного взноса в ФСС за год, можно применить следующую формулу (ч. 2 ст. 4.5 Закона № 255-ФЗ):

Страховой взнос в ФСС за год = МРОТ х тариф х 12 месяцев

2 075,82 руб. (5 965 руб. × 2,9% × 12 мес.)

2 158,99 руб. (6 204 руб. × 2,9% × 12 мес.)

Как видно, годовая сумма добровольных взносов в ФСС по сравнению с 2015 годом увеличилась на 83,17 руб.(2 158,99 руб. – 2 075,82 руб.).

Если статус ИП получен или утрачен в течение годаОбязанность платить страховые взносы «за себя» возникает с момента государственной регистрации физического лица в качестве ИП и продолжается до момента исключения сведений о нем из ЕГРИП. Если статус ИП получен (или утрачен) в течение расчетного периода (года), то рассчитывать фиксированные пенсионные и медицинские взносы нужно только за период осуществления деятельности.

Иванова С.А. была зарегистрирована в качестве индивидуального предпринимателя 17 января 2016 года. Однако 20 сентября 2016 года она снялась с учета в качестве предпринимателя и была исключена из ЕГРИП.

За период ведения деятельности ее доход составил 980 000 руб. Добровольные взносы в ФСС Иванова С.А. не платила.

В приведенном примере статус ИП был получен и утрачен после начала расчетного периода. В такой ситуации при расчете взносов нужно иметь в виду следующее:

Размер страховых взносов в ПФР и ФФОМС за неполный месяц осуществления деятельности можно определить по следующей формуле:

Страховые взносы за неполный месяц = МРОТ на начало года х тариф / количество календарных дней в месяце х количество календарных дней ведения деятельности

Для расчета размера страховых взносов в ПФР и ФФОМС за каждый полный месяц осуществления деятельности можно применить следующую формулу:

Страховые взносы за полный месяц = МРОТ на начало года х тариф

Рассчитаем обязательные пенсионные и медицинские взносы исходя их условий приведенного выше примера.

Пример 2 (продолжение)

На начало 2016 года МРОТ составил 6 204 руб. в месяц. Тарифы страховых взносов в 2016 году следующие: в ПФР — 26 %, в ФФОМС — 5,1%. Взносы за январь и сентябрь рассчитаем пропорционально числу дней осуществления предпринимательской деятельности, а взносы за период с февраля по август — за каждый полный месяц.

Взносы ИП "за себя" - ставка 26% - статья 12 Федеральный закон от 24.07.2009 N 212-ФЗ.

maj2008 24 февраля 2016, 10:17

Добрый день. А разве ставка в ПФР не 22%. почему вы при расчете пишите 26% ?

Не вполне понимаю, почему из получившейся суммы нужно вычитать фиксированные взносы? В нашей статье приведена формула:

Страховой взнос в ПФР за год = МРОТ х тариф х 12 месяцев + 1% от суммы доходов, превышающих 300 000 рублей.

То есть, 1% от суммы доходов, превышающих 300 000 рублей наоборот нужно прибавить к фиксированному платежу. И в совокупности сумма взносов за 2016 года не может превышать 154851,84 рубль.

При этом Вы не поясняете как Вам уже сейчас удалось установить размер годового дохода за 2016 год? Вы за какой год взносы к уплате рассчитываете? Дело в том, что размер годового дохода за 2016 год можно будет определить лишь по итогам года (если, конечно, не идет речи о снятии ИП с учета в течение года).

Приказ Фонда социального страхования Российской Федерации от 26 февраля 2015 года № 59 "Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и порядка ее заполнения"

Приказ Фонда социального страхования РФ от 25 февраля 2016 г. № 54 "О внесении изменений в приложения №1 и №2 к приказу Фонда социального страхования Российской Федерации от 26 февраля 2015г. №59 "Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения".

. Приказ Фонда социального страхования РФ от 04 июля 2016 г. №260 "О внесении изменений в в приложения №1 и №2 к приказу Фонда социального страхования Российской Федерации от 26 февраля 2015г. №59 "Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения".

ПРАВИЛА уплаты страховых взносов лицами, добровольно вступившими в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

ОБРАЗЦЫ КВИТАНЦИЙНА ОПЛАТУ страховых взносов, пеней и штрафов по обязательному социальному страхованию

Квитанция о приеме местной администрацией от плательщиков страховых взносов - физических лиц денежных средств в счет уплаты страховых взносов, пеней и штрафов, администрируемых территориальными органами контроля за уплатой страховых взносов

ПОРЯДОК выдачи справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись(Приложение N 2 к приказу Министерства труда и социальной защиты Российской Федерации от 30 апреля 2013 г. N 182н);

Приказ ФСС РФ от 17 февраля 2015 г. N 49 "Об утверждении форм документов,применяемых при осуществлении зачета или возврата сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов в Фонд социального страхования Российской Федерации"

Приказ ФСС РФ от 20 июля 2015 г. N 305 "О внесении изменений в приложения № 2, 3, 4 к приказу Фонда социального страхования Российской Федерации от 17 февраля 2015 г. № 49 "Об утверждении форм документов, применяемых при осуществлении зачета или возврата сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов в Фонд социального страхования Российской Федерации"

Информация о порядке и условиях предоставления страхователям отсрочки(рассрочки) по уплате страховых взносов пеней и штрафов по обязательному социальному страхованию

Главная > Как оформить квитанции для квартальных платежей в ПФР и ФФОМС в 2016 году?

Как оформить квитанции для квартальных платежей в ПФР и ФФОМС в 2016 году?Добрый день, уважаемые предприниматели!

Часто бывает такая ситуация, что нужно срочно оплатить квартальные взносы по ИП в ПФР и ФФОМС. А квитанций для оплаты наличными под рукой нет.

Как быть в такой ситуации? Составлять их в ручном режиме в Экселе? Скачивать бланки из интернета?

Опять-же, если делать вручную, то сразу возникает множество вопросов:

Поэтому, гораздо удобнее воспользоваться замечательным онлайн-сервисом от самого Пенсионного Фонда России, который расположен на их официальном сайте.

Разумеется, если у Вас есть программа бухгалтерского учета, то такие платежки (и квитанции для оплаты наличными) легко формируются в таких программах. Но предположим, что нет у нас такой программы…

Важно: после 28-го марта 2016 года вид этой квитанции может измениться так как вводятся новые правила по их оформлению. Соответственно, картинки из инструкции могут различаться. Но суть должна остаться прежней: читаем внимательно инструкции сервиса от ПФР и внимательно заполняем данные по своему ИП.

А еще лучше сделать так: купите программу бухгалтерского учета, в которых эти квитанции обновляются разработчиками.

Еще один важный момент: этот сервис от ПФР постоянно развивается, поэтому со временем картинки в статье могут отличаться от того, что Вы увидите, когда будете самостоятельно составлять подобные квитанции. Поэтому настойчиво советую внимательно читайте все пункты и подсказки этого замечательного сервиса от ПФР!

Рассмотрим конкретную ситуациюПредположим, ИП без сотрудников решил заплатить обязательные взносы за себя за квартал в 2016 году.

Мы просто поделили годовые взносы на число 4 (количество кварталов в году)

Кстати, обратите внимание, что если 949 рублей 21 копейку (квартальный взнос в ФФОМС) снова умножить на 4 квартала, то получим 3796 рублей 84 копейки, что на копейку меньше, чем 3796,85, которые необходимо заплатить в ФФОМС. Поэтому в одном из кварталов 2016 года заплатите в ФФОМС 949 рублей 22 копейки, чтобы было ровно 3796,85 рублей.

Шаг №1: Заполняем квитанцию по квартальному платежу для ПФРПереходим вот по этой ссылке:

И видим страницу со множеством полей для заполнения вручную. Не пугайтесь, нужно аккуратно расставить «галочки» в нужных местах, и все получится.

Рассмотрим заполнение квитанции для «ИП Иванов Иван Иванович» из Москвы. Естественно, Вы должны заполнить свои реквизиты =)

Здесь крайне важно правильно расставить «галочки». Иначе не туда заплатите!

Мы выбираем следующие параметры (см. рисунок выше):

А в выпадающем списке в самом низу страницы выбираем «Взносы»

Ну, а дальше все просто. Указываем свои реквизиты для ИП:

Указываем сумму взноса в ПФР. В нашем примере ИП хочет заплатить взнос в ПФР за один квартал 2016 года. Вот эту сумму и напишем: 4 839 руб. 12 копеек.

Часто начинающие предприниматели теряются, так как не знают, где взять ОКТМО.

Ничего страшного, нажимаем на подсказку и узнаем ОКТМО при помощи специального сервиса от налоговиков:

Далее жмем на кнопку «Распечатать квитанцию» и оплатим ее в “СберБанке”.

Естественно, в нашем примере использованы фиктивные данные некоего Иванова И.И. Все совпадения случайны!

К сожалению, скриншот не очень хорошего качества. Но при печати на принтер – все хорошо видно.

Первую квитанцию для платежа в ПФР мы сделали, осталась последняя. Она предназначена для платежа в ФФОМС и формируется аналогично предыдущей.

Как это делается:

Снова идем по ссылке: https://www.pfrf.ru/eservices/pay_docs/ и расставляем наши «галочки» иначе! Будьте внимательны!

А в выпадающем списке в самом низу страницы выбираем «Взносы»

Естественно, в нашем примере использованы фиктивные данные некоего Иванова И.И. Вы должны указать свои данные!

И еще раз обращаю Ваше внимание, что нужно указать следующие данные по своему ИП:

Указываем сумму взноса в ФФОМС. Наш ИП хочет заплатить за один квартал 2016 года. Вот эту сумму и напишем: 949 рублей 21 копейка.

Далее жмем на кнопку «Распечатать квитанцию» и получите на примерно вот такую квитанцию, для оплаты в “СберБанке”

Внимательно все проверяем, идем в любое отделение «СберБанка» и оплачиваем наличными.

Кстати, обратите внимание, что с 1-го января 2016 г. изменились КБК (код бюджетной классификации) для таких платежей в ПФР и ФФОМСПоэтому, их тоже нужно проверить перед тем, как платить:

Если Вы внимательно посмотрите на примеры квитанции, то увидите, что они содержат два КБК:

А для чего тогда нужен третий КБК, который выделен синим цветом.

А он нужен для того, чтобы платить 1% от суммы, превышающей годовой доход в 300 000 рублей. То есть, если Ваш годовой доход за 2016 год составит более, чем 300 000 рублей, то придется платить тот самый 1%, о котором так часто говорится на этом сайте:

Для этого потребуется сформировать третью квитанцию аналогично двум примерам, приведенном выше, только при составлении квитанции в самом начале нужно будет выбрать другой тип платежа:

Важно: эти квитанции необходимо хранить! Дело в том, что если у налоговой возникнут вопросы, то Вы сможете им доказать, что обязательные взносы сделали.

И еще один важный момент!Начиная с 1-го января 2017 года произойдет передача приема этих платежей под управление налоговиков (ФНС). Соответственно, эта инструкция устареет после 1-го января 2017 года. Учтите этот момент, пожалуйста. Изменятся реквизиты, КБК, получатель платежей…

Но если Вы купите программу бухучета (настойчиво советую!). то все эти изменения будут учтены разработчиками таких программ. Вам лишь останется сформировать обновленные квитанции и не забивать себе голову лишней информацией. )

НапоследокКак видите, ничего сложно нет. Но если есть малейшие сомнения по поводу самостоятельного оформления таких квитанций или иных документов по ИП, то обращайтесь в специализированные компании, которые с удовольствием оформят Вам все документы.

Стоит это не так уж и дорого, а хлопот меньше.

Не забудьте подписаться на новые статьи для ИП!И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Пошаговые руководства для ИП на 2016 год: