Рейтинг: 4.2/5.0 (1812 проголосовавших)

Рейтинг: 4.2/5.0 (1812 проголосовавших)Категория: Бланки/Образцы

Как отразить больничный в 6 НДФЛ - примерприведен в нашей статье. Оформление больничного листа должно отражаться в налоговых регистрах несколько по иным правилам, нежели начисление заработной платы и иных выплат. Речь ниже пойдет о процедуре внесения в расчет таких сведений.

НДФЛ: срок уплаты по больничномуСогласно п. 1 ст. 217 НК РФ пособие по временной нетрудоспособности (ПВН) следует облагать подоходным налогом. Однако существует также норма, исходя из которой НДФЛ не удерживается из пособия по беременности и родам, несмотря на то, что больничный выдается и в этом случае тоже.

Все сроки, которые должен соблюдать работодатель при оформлении больничных листов и выплат по ним, определены в законе «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (п. 1 ст. 15).

В случае с больничным работник получает доход в момент выдачи пособия, то есть в очередной день выдачи заработной платы. В этот же день должен быть начислен и удержан НДФЛ.

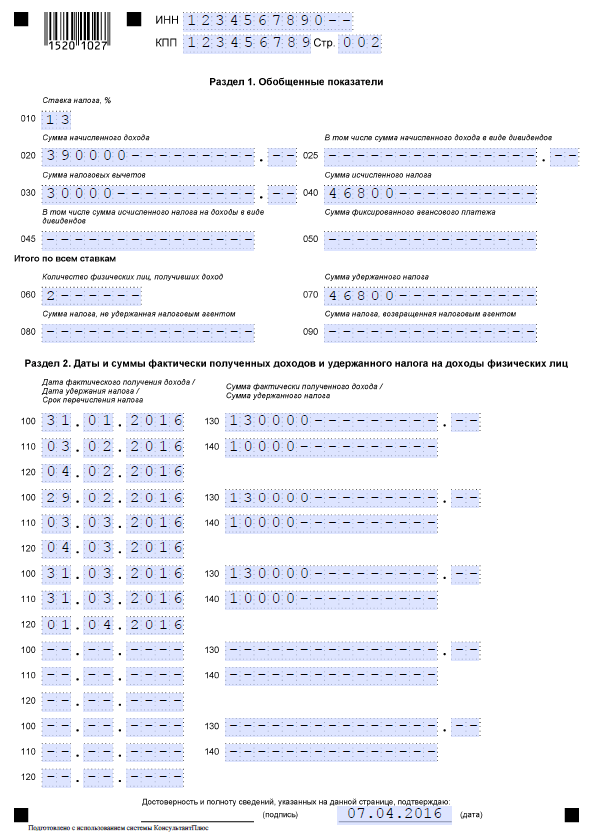

Как отразить больничные в 6-НДФЛУчитывая положения, приведенные в предыдущем разделе, составим таблицу, из которой видно, как отразить больничные в 6-НДФЛ .

ОБРАТИТЕ ВНИМАНИЕ! Строки 020, 030 и 040 в разделе 1 отчета 6-НДФЛ следует заполнять по тому доходу, который согласно ст. 223 НК РФ фактически получен в отчетном периоде.

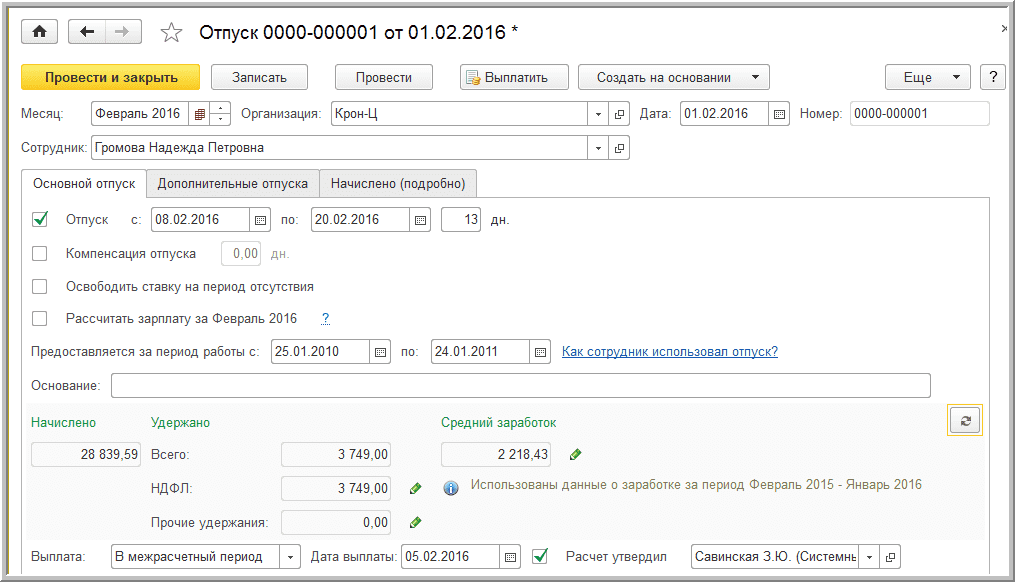

Аналогичным образом переходящим можно назвать больничный, если сотрудник не работал по причине болезни в прошлом квартале, а пособие будет получать в текущем. В таком случае возникает некая коллизия между бухучетом и учетом по НДФЛ. По бухучету ПВН будет начислено в одном квартале, а выплачено в последующем.

Однако, как мы видели выше, для 6-НДФЛ такой разброс недопустим. Для целей НДФЛ работник получает доход в момент выдачи пособия (можно говорить о начислении дохода). В этот же день должен быть начислен и удержан НДФЛ. Это означает, что при заполнении данной формы невозможны случаи, когда операции по начислению больничного пособия и его выплате будут разнесены по разным кварталам.

Работник компании отсутствовал на предприятии по болезни с 8 по 20 июня 2016 года. Вышел он на работу 21 июня и в этот же день отдал в бухгалтерию больничный лист.

В тот же день ему произведено начисление пособия в сумме 20 500 руб. Выплата была произведена в очередной день выдачи заработной платы — 4 июля.

Все действия бухгалтерии по отражению данной операции в 9-месячном расчете будут выглядеть так:

Примечание: Дата внесения НДФЛ — 1 августа, т. к. 31 июля — выходной.

Такой подход согласуется с последними разъяснениями налоговой службы.

ИтогиВыплаты по больничному отражаются в 6-НДФЛ в том отчетном периоде, когда больничный был фактически оплачен. Особенностью является то, что НДФЛ по таким выплатам перечисляется в бюджет в последний день месяца выплаты.

Получать уведомления о важных налоговых изменениях

Последние статьи© 2016. Nalog-Nalog.ru - бухгалтерские новости и статьи.

Датами фактического получения дохода в виде пособий по временной нетрудоспособности и удержания НДФЛ с данных сумм признается день выплаты по больничным листкам. Датой, не позднее которой должна быть перечислена сумма НДФЛ с пособий, признается последний день месяца, в котором произведена выплата. Приведем пример заполнения 6-НДФЛ в части больничного.

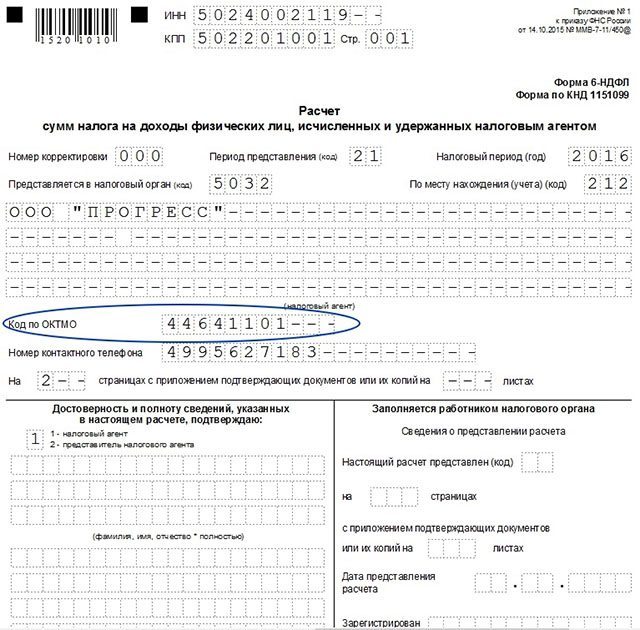

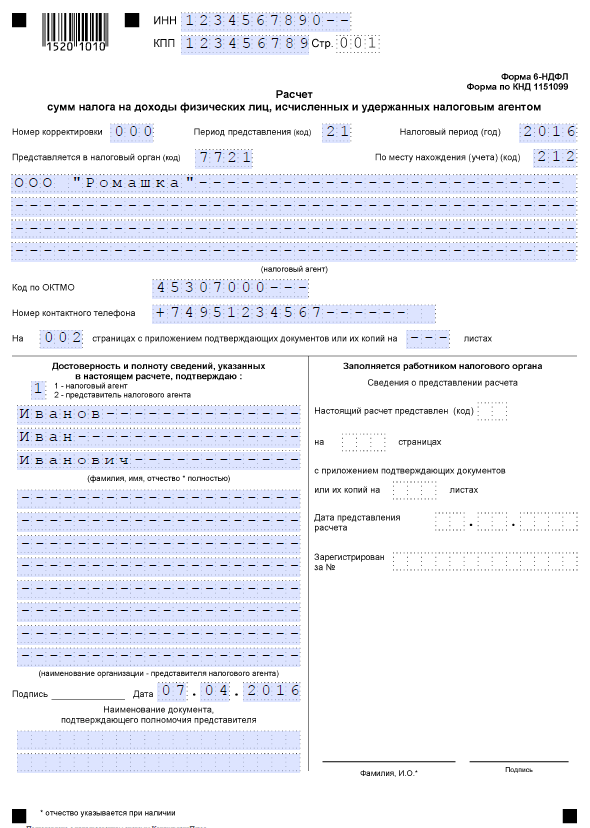

Налоговые агенты обязаны представлять в инспекцию по месту учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее — Расчет, форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@), за I квартал, полугодие, девять месяцев не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ).

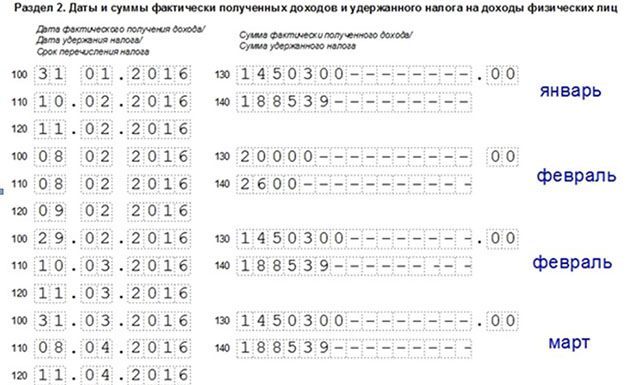

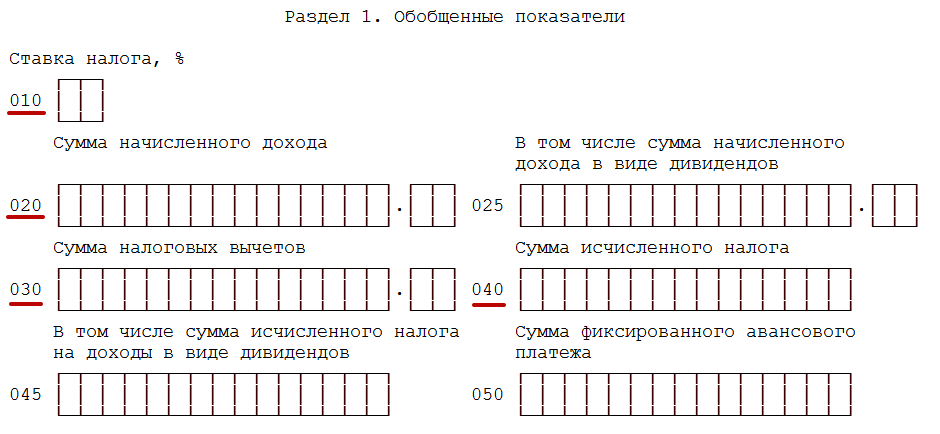

Порядок заполнения 6-НДФЛ. Раздел 1В соответствии с порядком заполнения 6-НДФЛ (далее — Порядок) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) в разделе 1 формы 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 3.1 Порядка).

Согласно пункту 3.3 Порядка в разделе 1 формы 6-НДФЛ указываются:

В разделе 2 формы 6-НДФЛ отражаются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога (п. 4.1 Порядка).

В соответствии с пунктом 4.2 Порядка в разделе 2 формы 6-НДФЛ указываются:

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100—140 заполняются по каждому сроку перечисления налога отдельно.

Отметим также, что в разделе 2 формы 6-НДФЛ за соответствующий отчетный период по строкам 100—140 отражаются только те операции, которые произведены именно в этом отчетном периоде. Операции, произведенные в предыдущие отчетные периоды, в данном разделе не отражаются (письмо ФНС России от 28.12.2015 № БС-4-11/23129@).

Больничные в 6-НДФЛДата фактического получения физическим лицом дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц при получении доходов в денежной форме (подп. 1 п. 1 ст. 223 НК РФ). Выплата пособия по временной нетрудоспособности является гарантией, предоставляемой работникам в соответствии с законодательством, и не связана с трудовой деятельностью работника. Пособие по временной нетрудоспособности не является частью оплаты труда (ст. 129, 183 ТК РФ; ст. 5, 6 Федерального закона от 29.12.2006 № 255-ФЗ; письмо Минфина России от 10.10.2007 № 03-04-06-01/349), поэтому в отношении определения даты получения дохода в виде пособия по временной нетрудоспособности следует применять именно положения указанной нормы Налогового кодекса (подп. 1 п. 1 ст. 223 НК РФ; письма Минфина России от 10.04.2015 № 03-04-06/20406, ФНС России от 24.10.2013 № БС-4-11/190790).

Исчисление сумм НДФЛ производится налоговым агентом на дату фактического получения дохода (ст. 223, п. 3 ст. 226 НК РФ). Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ) и перечислить суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ). Вместе с тем при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (письмо Минфина России от 01.02.2016 № 03-04-06/4321).

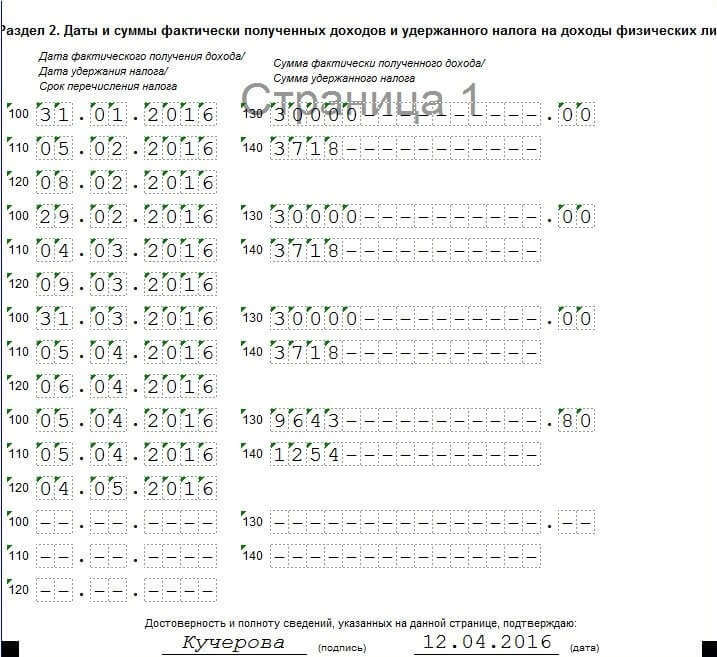

С учетом всего вышесказанного пример заполнения 6-НДФЛ будет выглядеть следующим образом.

Ситуация 1

Сотрудник представил листок нетрудоспособности 26.04.2016. Ему было начислено пособие по временной нетрудоспособности в сумме 10 000 руб. и выплачено 28.04.2016.

В форме 6-НДФЛ за полугодие указываются (здесь и далее исходим из предположения о том, что другие начисления и выплаты с января у организации отсутствуют):

- по строке 010 — ставка 13%;

- по строке 020 — 10 000 руб.;

- по строке 040 — 1300 руб. (10 000 руб. × 13%);

- по строке 070 — 1300 руб. (10 000 руб. × 13%);

- по строке 100 — 28.04.2016 (дата фактического получения дохода, определяемая в соответствии с подп. 1 п. 1 ст. 223 НК РФ, то есть день выплаты пособия);

- по строке 110 — 28.04.2016 (дата удержания НДФЛ с суммы пособия в соответствии с п. 4 ст. 226 НК РФ);

- по строке 120 — 04.05.2016 (налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты, но в связи с тем, что 30.04.2016 — это выходной день (суббота), на основании п. 7 ст. 6.1 НК РФ крайний срок перечисления налога переносится на 04.05.2016 (дата, не позднее которой должна быть перечислена в бюджет сумма НДФЛ при выплате пособия по временной нетрудоспособности)); также, на взгляд автора, не будет неверным указание в этой строке даты 28.04.2016, поскольку нарушения условия «не позднее последнего числа месяца, в котором производились такие выплаты» в этом случае не происходит;

- по строке 130 — обобщенная сумма фактически полученных доходов (без вычитания удержанного налога) в указанную в строке 100 дату (в данном случае 10 000 руб.);

- по строке 140 — обобщенная сумма НДФЛ, удержанного на дату, указанную в строке 110 (в данном случае 1300 руб.).

Ситуация 2

Сотрудник представил больничный 26.04.2016. Ему было начислено пособие по временной нетрудоспособности в сумме 10 000 руб. и выплачено 10.05.2016.

В форме 6-НДФЛ за полугодие указываются (см. рис. ниже):

- по строке 010 — ставка 13%;

- по строке 020 — 10 000 руб.;

- по строке 040 — 1300 руб. (10 000 руб. × 13%);

- по строке 070 — 1300 руб. (10 000 руб. × 13%);

- по строке 100 — 10.05.2016 (дата фактического получения дохода);

- по строке 110 — 10.05.2016 (дата удержания НДФЛ с суммы пособия);

- по строке 120 — 31.05.2016 (дата, не позднее которой должна быть перечислена в бюджет сумма НДФЛ согласно абзацу второму п. 6 ст. 226 НК РФ); автор полагает, что указание даты фактического перечисления НДФЛ (10.05.2016) также не будет ошибкой, поскольку условие «не позднее последнего числа месяца, в котором производились такие выплаты» не нарушается;

- по строке 130 — 10 000 руб.;

- по строке 140 — 1300 руб.

Ситуация 3

Сотрудник сдал листок нетрудоспособности 28.06.2016. Ему было начислено пособие по временной нетрудоспособности в сумме 10 000 руб. и выплачено 05.07.2016.

В этой ситуации указанные суммы отражаются уже в форме 6-НДФЛ за 9 месяцев:

- по строке 010 — ставка 13%;

- по строке 020 — 10 000 руб.;

- по строке 040 — 1300 руб. (10 000 руб. × 13%);

- по строке 070 — 1300 руб. (10 000 руб. × 13%);

- по строке 100 — 05.07.2016 (день выплаты пособия);

- по строке 110 — 05.07.2016 (дата удержания НДФЛ с суммы пособия);

- по строке 120 — 01.08.2016 (в связи с тем, что 31.07.2016 — это выходной день (воскресенье), крайний срок перечисления налога переносится на 01.08.2016 (дата, не позднее которой должна быть перечислена в бюджет сумма НДФЛ при выплате пособия по временной нетрудоспособности)); автор полагает, что указание даты фактического перечисления НДФЛ, если она приходится на более ранний срок (например, 05.07.2016) также не будет ошибкой, поскольку условие «не позднее последнего числа месяца, в котором производились такие выплаты» не нарушается);

- по строке 130 — 10 000 руб.;

- по строке 140 — 1300 руб.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыМы уже рассказывали про порядок заполнения 6-НДФЛ. приводили пример заполнения бланка для стандартных ситуаций. А сейчас рассмотрим 6-НДФЛ с 2016 года (пример заполнения) с больничным.

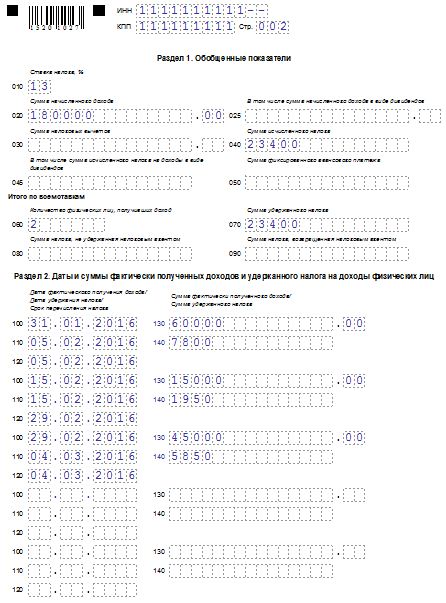

6-НДФЛ с 2016 года с больничным: раздел 1В разделе 1 - общие суммы доходов и НДФЛ. По каждой ставке НДФЛ раздел 1 должен быть свой.

Пособия по временной нетрудоспособности облагаются НДФЛ по тем же ставкам, что и заработная плата:

Поэтому для больничных пособий отдельные разделы 1 не нужны. Пособия будут указаны в составе сводных показателей раздела 1, заполненного для доходов с соответствующей ставкой НДФЛ.

По строке 010 приведите ставку НДФЛ, по которой с больничных удерживается НДФЛ. По строке 020 - общая сумма доходов, у которых дата получения (строка 100 раздела 2) пришлась на отчетный период.

По строке 030 — сумма налоговых вычетов, предоставленных в отчетном периоде. По строке 040 — сумма исчисленного НДФЛ.

Кроме того, в разделе 1 указывают количество физлиц, получивших доход, сумму НДФЛ, удержанного в отчетном периоде по всем ставкам, неудержанный и возвращенный налог (строки 060-090 раздела 1 ).

Подробнее о заполнении раздела 1 читайте статью «Порядок заполнения 6-НДФЛ с 2016 года ».

6-НДФЛ с 2016 года с больничным: раздел 2В разделе 2 нужно привести сведения о том, на какую дату у граждан возникали доходы, облагаемые НДФЛ, когда с этого дохода удерживался налог и в какие дни НДФЛ перечисляли в бюджет.

«Дата фактического получения доходов » (срока 100) для больничных – это дата, когда деньги выдали из кассы или перечислили на карту работника (подп. 1 п. 1 ст. 223 НК РФ ).

«Дата удержания налога» (строка 110). Согласно пункту 4 статьи 226 Налогового кодекса РФ, НДФЛ нужно удержать в день, когда доход выплачивается. Поэтому в ситуации с больничными дата по строке 100 и 110 раздела 2 совпадет.

«Срок перечисления налога» (строка 120). НДФЛ с больничных (включая больничные по уходу за заболевшими родственниками) платят не позже последнего числа месяца, в котором работник получил эти деньги (см. 6-НДФЛ с 2016 года пример заполнения с больничным). Такое правило в 2016 году появилось в пункте 6 статьи 226 Налогового кодекса РФ. Напомним, что в прошлом году НДФЛ с больничных пособий платили в общем порядке - не позднее следующего дня после выплаты.

Обратите внимание: по строке 120 указывают срок перечисления НДФЛ по налоговому законодательству. Когда последний день срока — выходной или нерабочий праздник, он сдвигается на ближайший рабочий день (п. 7 ст. 6.1 НК РФ ). Если по каким-то причинам заплатить налог вовремя компания не успела, на 6-НДФЛ это никак не повлияет.

По строке 130 - указывают сумму выплаченного работникам дохода, а по строке 140 - удержанный НДФЛ.

6-НДФЛ с 2016 года: пример заполнения с больничнымДопустим, работник получил 15 000 руб. больничных 20 сентября 2016 года. Получается, что дата получения дохода и дата удержания налога — 20 сентября 2016 года (строки 100 и 110 раздела 2 формы 6-НДФЛ).

НДФЛ с больничных в сумме 1950 руб. (15 000 руб. × 13%) нужно заплатить не позднее 30 сентября. Эту дату нужно указать по строке 120 раздела 2 формы 6-НДФЛ (см. образец ниже).

Фрагмент формы 6-НДФЛ с 2016 года (пример заполнения с больничным)

Датами фактического получения дохода в виде пособий по временной нетрудоспособности и удержания НДФЛ с данных сумм признается день выплаты по больничным листкам. Датой, не позднее которой должна быть перечислена сумма НДФЛ с пособий, признается последний день месяца, в котором произведена выплата. Приведем пример заполнения 6-НДФЛ в части больничного.

Датами фактического получения дохода в виде пособий по временной нетрудоспособности и удержания НДФЛ с данных сумм признается день выплаты по больничным листкам. Датой, не позднее которой должна быть перечислена сумма НДФЛ с пособий, признается последний день месяца, в котором произведена выплата. Приведем пример заполнения 6-НДФЛ в части больничного.

Налоговые агенты обязаны представлять в инспекцию по месту учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее – Расчет, форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ ), за I квартал, полугодие, девять месяцев не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ ).

Порядок заполнения 6-НДФЛ. Раздел 1В соответствии с порядком заполнения 6-НДФЛ (далее – Порядок) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ ) в разделе 1 формы 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 3.1 Порядка).

Согласно пункту 3.3 Порядка в разделе 1 формы 6-НДФЛ указываются:

В разделе 2 формы 6-НДФЛ отражаются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога (п. 4.1 Порядка).

В соответствии с пунктом 4.2 Порядка в разделе 2 формы 6-НДФЛ указываются:

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100–140 заполняются по каждому сроку перечисления налога отдельно.

Отметим также, что в разделе 2 формы 6-НДФЛ за соответствующий отчетный период по строкам 100–140 отражаются только те операции, которые произведены именно в этом отчетном периоде. Операции, произведенные в предыдущие отчетные периоды, в данном разделе не отражаются (письмо ФНС России от 28.12.2015 № БС-4-11/23129@ ).

Больничные в 6-НДФЛДата фактического получения физическим лицом дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц при получении доходов в денежной форме (подп. 1 п. 1 ст. 223 НК РФ ). Выплата пособия по временной нетрудоспособности является гарантией, предоставляемой работникам в соответствии с законодательством, и не связана с трудовой деятельностью работника. Пособие по временной нетрудоспособности не является частью оплаты труда (ст. 129. 183 ТК РФ ; ст. 5. ст. 6 Федерального закона от 29.12.2006 № 255-ФЗ ; письмо Минфина России от 10.10.2007 № 03-04-06-01/349 ), поэтому в отношении определения даты получения дохода в виде пособия по временной нетрудоспособности следует применять именно положения указанной нормы Налогового кодекса (подп. 1 п. 1 ст. 223 НК РФ ; письма Минфина России от 10.04.2015 № 03-04-06/20406. ФНС России от 24.10.2013 № БС-4-11/190790 ).

Исчисление сумм НДФЛ производится налоговым агентом на дату фактического получения дохода (ст. 223. п. 3 ст. 226 НК РФ ). Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ ) и перечислить суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ ). Вместе с тем при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (письмо Минфина России от 01.02.2016 № 03-04-06/4321 ).

С учетом всего вышесказанного пример заполнения 6-НДФЛ будет выглядеть следующим образом.

Сотрудник представил листок нетрудоспособности 26.04.2016. Ему было начислено пособие по временной нетрудоспособности в сумме 10 000 руб. и выплачено 28.04.2016. В форме 6-НДФЛ за полугодие указываются (здесь и далее исходим из предположения о том, что другие начисления и выплаты с января у организации отсутствуют): – по строке 010 – ставка 13%; – по строке 020 – 10 000 руб.; – по строке 040 – 1300 руб. (10 000 руб. x 13%); – по строке 070 – 1300 руб. (10 000 руб. x 13%); – по строке 100 – 28.04.2016 (дата фактического получения дохода, определяемая в соответствии сподп. 1 п. 1 ст. 223 НК РФ, то есть день выплаты пособия); – по строке 110 – 28.04.2016 (дата удержания НДФЛ с суммы пособия в соответствии сп. 4 ст. 226 НК РФ); – по строке 120 – 04.05.2016 (налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты, но в связи с тем, что 30.04.2016 – это выходной день (суббота), на основаниип. 7 ст. 6.1 НК РФкрайний срок перечисления налога переносится на 04.05.2016 (дата, не позднее которой должна быть перечислена в бюджет сумма НДФЛ при выплате пособия по временной нетрудоспособности)); также, на взгляд автора, не будет неверным указание в этой строке даты 28.04.2016, поскольку нарушения условия "не позднее последнего числа месяца, в котором производились такие выплаты" в этом случае не происходит; – по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания удержанного налога) в указанную в строке 100 дату (в данном случае 10 000 руб.); – по строке 140 – обобщенная сумма НДФЛ, удержанного на дату, указанную в строке 110 (в данном случае 1300 руб.).

Сотрудник представил больничный 26.04.2016. Ему было начислено пособие по временной нетрудоспособности в сумме 10 000 руб. и выплачено 10.05.2016. В форме 6-НДФЛ за полугодие указываются (см. рис. ниже): – по строке 010 – ставка 13%; – по строке 020 – 10 000 руб.; – по строке 040 – 1300 руб. (10 000 руб. x 13%); – по строке 070 – 1300 руб. (10 000 руб. x 13%); – по строке 100 – 10.05.2016 (дата фактического получения дохода); – по строке 110 – 10.05.2016 (дата удержания НДФЛ с суммы пособия); – по строке 120 – 31.05.2016 (дата, не позднее которой должна быть перечислена в бюджет сумма НДФЛ согласно абзацу второмуп. 6 ст. 226 НК РФ); автор полагает, что указание даты фактического перечисления НДФЛ (10.05.2016) также не будет ошибкой, поскольку условие "не позднее последнего числа месяца, в котором производились такие выплаты" не нарушается; – по строке 130 – 10 000 руб.; – по строке 140 – 1300 руб.

Сотрудник сдал листок нетрудоспособности 28.06.2016. Ему было начислено пособие по временной нетрудоспособности в сумме 10 000 руб. и выплачено 05.07.2016. В этой ситуации указанные суммы отражаются уже в форме 6-НДФЛ за 9 месяцев: – по строке 010 – ставка 13%; – по строке 020 – 10 000 руб.; – по строке 040 – 1300 руб. (10 000 руб. x 13%); – по строке 070 – 1300 руб. (10 000 руб. x 13%); – по строке 100 – 05.07.2016 (день выплаты пособия); – по строке 110 – 05.07.2016 (дата удержания НДФЛ с суммы пособия); – по строке 120 – 01.08.2016 (в связи с тем, что 31.07.2016 – это выходной день (воскресенье), крайний срок перечисления налога переносится на 01.08.2016 (дата, не позднее которой должна быть перечислена в бюджет сумма НДФЛ при выплате пособия по временной нетрудоспособности)); автор полагает, что указание даты фактического перечисления НДФЛ, если она приходится на более ранний срок (например, 05.07.2016) также не будет ошибкой, поскольку условие "не позднее последнего числа месяца, в котором производились такие выплаты" не нарушается); – по строке 130 – 10 000 руб.; – по строке 140 – 1300 руб .

Пример заполнения 6-НДФЛ

Марина Пивоварова. эксперт службы Правового консалтинга ГАРАНТ, аудитор

Елена Мельникова. рецензент службы Правового консалтинга ГАРАНТ, аудитор, член МоАП

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

© ООО "НПП "ГАРАНТ-СЕРВИС", 2016. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 107076, г. Москва, ул. Стромынка, д. 19, к. 2, internet@garant.ru .

8-800-200-88-88

(бесплатный междугородный звонок)

Отдел рекламы: +7 (495) 647-62-38 (доб. 3153), adv@garant.ru. Реклама на портале.Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Нередко возникает необходимость отразить в 6 НДФЛ больничный. Каких правил нужно придерживаться в этой ситуации – в нашей консультации.

Главный принципВ большинстве случаев бухгалтеры применяют общий порядок заполнения формы 6-НДФЛ. Он прописан в приказе налоговой службы № ММВ-7-11/450. Интересно, что как отразить больничные в 6 НДФЛ. в нем ничего не сказано.

Так вот: в расчете нужно показывать только те суммы по листкам, которые подпадают под подоходный налог. Все дело в контрольном соотношении, которому надо соответствовать при заполнении 6 НДФЛ с больничным .

ПРИМЕР

В строку 020 «Сумма начисленного дохода» бухгалтер внес пособие, с которого не берут подоходный налог. Это значит, что в строке 030 «Сумма налоговых вычетов» оно тоже должно появиться. В противном случае будет не соблюдено контрольное равновесие показателей.

Контрольное равенство, о котором мы ведем речь, выглядит так:

Строка 040 = Строка 010 ? ( Строка 020 – Строка 030 )

Вот эти графы в самом расчете:

Так что, имейте в виду: в графе 030 не должно быть места пособиям, с которых не уплачивают подоходный налог. Потому что их нет в списке вычетов, которые сюда включают согласно их утвержденному составу. Полностью с ними можно ознакомиться через приказ налоговой службы от 10.09.2015 № ММВ-7-11/387.

Что – показывать, а что – нетТеперь не сложно сообразить, какие выплаты по больничному в 6 НДФЛ должно фигурировать и нет (см. таблицу).

Выплаты за периоды недомогания. В т. ч. по уходу за больным ребенком, травма на работе, долечивание в санатории

Включить в расчет, т. к. они облагаются подоходным налогом

Не надо включать в отчет

Даты и срокиЧто касается даты реального получения дохода в виде больничного – это дата его перечисления. Ее показывают в строке 100 расчета. И она же – дата взятия НДФЛ (стр. 110). Напомним, что новые правила обязывают удерживать налог сразу после выплаты пособия.

Однако для срока передачи налога в казну действует отдельное правило ст. 226 НК РФ. Так, когда за месяц болело несколько сотрудников, НДФЛ по ним с листков нетрудоспособности можно вносить в казну одной суммой. Крайний срок – последнее число соответствующего месяца. Если это праздник или выходной, то вопрос с налогом можно закрыть на следующие ближайшие рабочие сутки.

Далее рассмотрим пример 6 НДФЛ с больничным. Допустим, что других выплат не было, и в сентябре на больничном находилось двое сотрудников.

Письмо Федеральной налоговой службы

№БС-3-11/553@ от 12.02.2016

Федеральная налоговая служба рассмотрела интернет-обращения по вопросам заполнения формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), и сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее - Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее - расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ "Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме".

В этой связи налоговые агенты начиная с отчетного периода первого квартала 2016 года обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода. В случае если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом отчетном периоде, то данная операция отражается в том отчетном периоде, в котором завершена.

Например, в случае если работникам заработная плата за март 2016 года выплачена 05.04.2016, а налог на доходы физических лиц перечислен 06.04.2016, то данная операция отражается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2016 года, при этом налоговый агент вправе не отражать данную операцию в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года. Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие 2016 года, а именно по строке 100 указывается 31.03.2016, по строке 110 - 05.04.2016, по строке 120 - 06.04.2015, по строкам 130 и 140 - соответствующие суммовые показатели.

Строка 100 раздела 2 "Дата фактического получения дохода" заполняется с учетом положений статьи 223 Кодекса, строка 110 раздела 2 "Дата удержания налога" заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 Кодекса, строка 120 раздела 2 "Срок перечисления налога" заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 Кодекса.

В соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Одновременно сообщаем, что на основании положений статей 21 и 24 Кодекса налоговый агент вправе обратиться в налоговый орган по месту своего учета для получения разъяснений по заполнению расчета по форме 6-НДФЛ с учетом конкретных ситуаций.

Действительный государственный советник Российской Федерации 2 класса С.Л.БОНДАРЧУК

Оформите подписку сейчас, и вы получите полный доступ к электронной версии журнала «Нормативные акты для бухгалтера».

6 НДФЛ Порядок Заполнения Форма Скачать

Бланк формы и порядок заполнения ФНС России утвердила приказом от 14.10.15 № ММВ-7-11-450@.

В строках 070 и 080 раздела 1 расчета 6-НДФЛ за первый квартал 2016 года проставляется «0».

В 6-НДФЛ за 2 квартал налог с выплаченной в апреле заработной платы отражается в строке 070 раздела 1.

Общая сумма начисленной за первые три месяца года заработной платы, а также исчисленная с такого дохода сумма налога отражаются в строках 020 и 040 раздела 1 расчета 6-НДФЛ и за первый квартал, и за полугодие.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются операции, которые произведены за последние три месяца этого отчетного периода. Если заработная плата до апреля не выплачивалась, то раздел 2 в форме 6-НДФЛ заполняется начиная с расчета 6-НДФЛ за полугодие 2016 года.

В 23-ей главе НК РФ нет нормы, разрешающей налоговым агентам с обособленными подразделениями выбирать филиал, через который они уплачивают налоги и представляют 6-НДФЛ.

Расчет составляетсяотдельно по каждому подразделению, вне зависимости от того, зарегистрированы они в одной ИФНС или нет.

Налоговые агенты, начиная с отчетного периода первого квартала 2016 года, обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняется на отчетную дату: на 31 марта, 30 июня, 30 сентября, 31 декабря.

В разделе 2 расчета за соответствующий отчетный период по строкам 100 - 140 отражаются те операции, которые произведены именно в этом отчетном периоде. Операции, произведенные в предыдущие отчетные периоды, в разделе 2 не отражаются.

- Раздела 1 "Обобщенные показатели" (Раздел 1);

- Раздела 2 "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" (Раздел 2).

Форма 6 – НДФЛ составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Отчетность 2-НДФЛ и 6-НДФЛ за работников подразделения (в том числе и подрядчиков) нужно сдавать в инспекцию по месту учета обособленного офиса.

Исключение предусмотрено для крупнейших налогоплательщиков.

За подрядчиков все сведения сдаются по месту учета в качестве крупнейшего налогоплательщика либо в инспекцию каждого подразделения. Платится налог по-прежнему по месту учета каждого обособленного офиса.

Пункт 2 статьи 230 НК РФ.

ФНСуточнила, что при обнаружении ошибки в КПП или ОКТМО. Вы должны представить в инспекцию два отчета 6-НДФЛ:

1) уточненный – с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

2) первичный – с указанием правильного КПП или ОКТМО.

Налоговая инспекция при этом не оштрафует, даже если ошибка исправлена после того, как истекли сроки сдачи формы.

За опоздание с расчетом по 6-НДФЛ предусмотрен штраф 1000 рублей за каждый полный и неполный месяц просрочки.

Если сдать бумажный отчет вместо электронного, то компанию оштрафуют на 200 рублей (ст.119.1 НК РФ и п. 1.2 ст. 126 НК РФ)

При численности физических лиц в компании до 25 человек, можно представлять сведения о доходах физических лиц и суммах исчисленного, удержанного и перечисленного НДФЛ на бумаге.

Требования к порядку заполнения формы Расчета

1.1. Расчет заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц.

1.2. Если показатели разделов формы Расчета не размещаются на одной странице, то заполняется необходимое количество страниц.

Поле "Стр." заполняется на каждой странице формы Расчета, кроме страницы 001.

а) исправление ошибок с помощью корректирующего или иного аналогичного средства;

б) двусторонняя печать Расчета на бумажном носителе;

в) скрепление листов Расчета, приводящее к порче бумажного носителя.

1.4. Каждому показателю формы соответствует одно поле. состоящее из определенного количества знакомест и в каждом поле указывается только один показатель.

Исключение - показатели, значением которых являются дата или десятичная дробь.

1.5. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест), год (поле из четырех знакомест), разделенные знаком "." - точка.

1.5. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест), год (поле из четырех знакомест), разделенные знаком "." - точка.

1.6. Для десятичной дроби используются два поля, разделенные знаком "точка". Первое поле соответствует целой части десятичной дроби, а второе - дробной части десятичной дроби.

1.7. Страницы имеют сквозную нумерацию. начиная с Титульного листа.

Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого левого знакоместа.

Номер страницы, имеющий три знакоместа, записывается для второй страницы - "002"; для десятой страницы - "010".

1.8. При заполнении полей используются чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели.

При отсутствии значения по суммовым показателям указывается ноль ("0").

1.9. Если для указания какого-либо показателя не требуется заполнения всех знакомест поля, в незаполненных знакоместах в правой части поля проставляется прочерк.

При указании десятизначного ИНН в поле из двенадцати знакомест показатель заполняется так: "ИНН 5024002119--".

Дробные числовые показатели заполняются аналогично:

- если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк.

К примеру, сумма начисленного дохода заполняется таким образом:

15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере "1234356.50" они указываются таким образом: "1234356--------.50".

1.10. Форма Расчета заполняется по каждому ОКТМО отдельно.

Организации - налоговые агенты, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение .

ИП, нотариусы, занимающиеся частной практикой, адвокаты и лица, занимающиеся частной практикой, указывают код по ОКТМО по месту жительства.

ИП, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением ЕНВД и (или) ПСН указывают код по ОКТМО по месту учета в отношении своих работников и указывают код по ОКТМО по месту своего учета.

1.11. На каждой странице Расчета в поле "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" проставляется дата подписания и личная подпись:

1.11. На каждой странице Расчета в поле "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" проставляется дата подписания и личная подпись:

- руководителя организации в случае подтверждения достоверности и полноты сведений в Расчете руководителем организации;

- ИП, нотариуса, занимающегося частной практикой, адвоката, в случае подтверждения достоверности и полноты сведений в Расчете индивидуальным предпринимателем, нотариусом, занимающимся частной практикой, адвокатом, учредившим адвокатский кабинет;

- представителя налогового агента в случае подтверждения достоверности и полноты сведений в Расчете представителем налогового агента.

1.12. Если Расчет подготовлен с использованием программного обеспечения. то при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест.

Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16-18 пунктов.

Заполнение Титульного листа

2.2. На титульном листе указываются:

- По строкам "ИНН" и "КПП" - для налоговых агентов - организаций - ИНН и КПП по месту нахождения организации согласно Свидетельству о постановке на учет в налоговой;

- Для налоговых агентов - физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговой по месту жительства ;

- Если форма Расчета заполняется организацией, имеющей обособленные подразделения. в этом поле после ИНН указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения;

- По строке "Номер корректировки" - при представлении налоговым агентом в налоговую первичного Расчета проставляется "000", при представлении уточненного Расчета указывается номер корректировки -"001", "002" и так далее;

- По строке "Период представления (код)" - код периода представления согласно приложению № 1 к настоящему Порядку; Приложение 1 к Форме 6 - НДФЛ.docx Скачать

- По ликвидированным (реорганизованным) организациям по строке "Период представления (код)" проставляется код периода представления, соответствующий периоду времени от начала года, в котором произошла ликвидация (реорганизация) до дня завершения ликвидации (реорганизации)

Например, при ликвидации (реорганизации) в сентябре в указанной строке проставляется код "53";

- По строке "Налоговый период (год)" указываются четыре цифры, обозначающие период (например, 2016);

- По строке "Представляется в налоговый орган (код)" - код налоговой, в который представляется Расчет (например, 7715, где 77 - код региона, 15 - код налогового органа);

По строке "По месту нахождения (учета) (код)" - код места представления Расчета налоговым агентом согласно приложению № 2 к настоящему Порядку; Приложение 2 к Форме 6- НДФЛ.docx

По строке "(налоговый агент)" указывается сокращенное наименование (в случае отсутствия - полное наименование) организации согласно ее учредительным документам.

Содержательная часть наименования (его аббревиатура или название, например, "Институт Миус" или "ООО "Павла") располагается с начала строки.

Содержательная часть наименования (его аббревиатура или название, например, "Институт Миус" или "ООО "Павла") располагается с начала строки.

Физическое лицо - налоговый агент указывает полностью без сокращений фамилию, имя, отчество.

Если фамилия двойная, то слова пишутся через дефис: Петров-Лукьянов Антон Егорович.

В строке "Номер контактного телефона" указывается телефонный код города и контактный номер,

в строке "На ___ страницах с приложением подтверждающих документов или их копий на ___ листах - количество страниц Расчета и количество листов документа.

По строке "Достоверность и полноту сведений, указанных в настоящем расчете, «подтверждаю» - в случае подтверждения достоверности и полноты сведений в форме Расчета налоговым агентом проставляется 1,

В случае подтверждения достоверности и полноты сведений представителем налогового агента проставляется 2, указывается фамилия, имя, отчество лица, наименование организации - представителя налогового агента.

В строке "Подпись _______ Дата" ставится подпись, число, номер месяца, год подписания Расчета.

В строке "Наименование документа, подтверждающего полномочия представителя" - вид документа, подтверждающего полномочия представителя налогового агента.

Заполнение Раздела 1 "Обобщенные показатели"

3.1. Здесь указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода.

3.1. Здесь указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода.

3.2. Если налоговый агент выплачивал физическим лицам в течение налогового периода доходы, облагаемые по разным ставкам, Раздел 1, кроме строк 060-090, заполняется по каждой из ставок налога.

Если показатели строк Раздела 1 не помещаются на одной странице, то заполняется нужное количество страниц.

Итоговые показатели по всем ставкам по строкам 060-090 заполняются на первой странице.

3.3. В Разделе 1 формы указывается:

Раздел 2 "Даты и суммы фактически полученных доходов и удержанного НДФЛ"

4.1. Здесь указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога, и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.1. Здесь указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога, и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.2. В Разделе 2 указывается:

Если в отношении различных видов доходов. имеющих одну дату их фактического получения, имеются разные сроки перечисления налога, то строки 100-140 заполняются по каждому сроку перечисления налога отдельно.

Порядок представления Расчета в налоговые органы

5.1. Расчет представляется налоговым агентом в налоговую лично или через представителя, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя.

5.2. Форма 6 – НДФЛ составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.