Рейтинг: 4.8/5.0 (1851 проголосовавших)

Рейтинг: 4.8/5.0 (1851 проголосовавших)Категория: Бланки/Образцы

Рейтинг: 0 / 5

Итак, учитесь Вы, например, заочно. Или Ваш ребенок учится очно, а Вы за него оплачиваете обучение. В этом случае можно вернуть себе в карман 13 % от суммы, потраченной на свое обучение или обучение ребенка. Вычет можно получить не более, чем за предшествующих три календарных года. Так определено в Налоговом кодексе Российской Федерации. Подробнее читайте далее.

Какие документы необходимо будет подать в налоговую инспекцию для получения вычета?1. Копию лицензии учебного заведения, заверенную печатью учебного заведения

2. Копии платежных документов, подтверждающих факт уплаты за обучение в конкретном году, в котором Вы хотите получить налоговый вычет.

3. Копию договора о платном обучении, в котором четко и ясно прописана стоимость обучения в конкретном году

4. Справку о доходах физического лица по форме 2-НДФЛ, которую выдает бухгалтерия вашей организации, в которой вы работаете. дело в том, что возврат 13 % от потраченной на обучение суммы происходит за счет уплаченного государству так назваемого подоходного налога.

5. Налоговая декларация по форме 3-НДФЛ за тот год, за который Вы хотите получить налоговый вычет.

Собственно о том, как заполнить декларацию, мы и поговорим далее.

Как заполнить декларацию по форме 3-НДФЛ для вычета за обучениеВкратце есть три варианата.

1. Заполнить декларацию вручную шариковой ручкой. Для этого нужно будет в вашей налоговой инспекции взять бланк декларации по форме 3НДФЛ или скачать бланк с официального сайта Федеральной налоговой службы www.nalog.ru или какого-либо бухгалтерского сайта. На этом варианте останавливаться не будем, так как, на мой взгляд, он вызовет больше вопросов, как-то: какой КБК указать, в какую строчку поставить ту или иную цифру и т.д.

2. Заполнить декларацию в Личном кабинете физического лица. Но здесь есть одно НО: нужно быть зарегистрированным в данном кабинете, для чего потребуется посетить налоговую инспекцию для получения логина и пароля. Может, кому-то так и будет удобнее, если, к примеру, кто-то уже зарегистрирован в Личном кабинете физического лица. Но мы перейдем к третьему варианту, на котором и остановимся.

ВАЖНО: недавно в Личном кабинете физического лица на официальном портале ФНС России появилась такая вещь, как неквалифицированная подпись. Проще говоря, неквалифицированная подпись - это разновидность электронной подписи, которая распространяется на налоговые документы, пересылаемые в налоговую инспекцию через Личный кабинет. При этом необходимость посещения самой налоговой инспекции отсутствует.

Таким образом, руководствуясь статьей, которую вы сейчас читаете, для заполнения декларации и отправки ее в налоговую инспекцию вам необходимо выполнить следующие действия:

1) заполнить декларацию прямо в личном кабинете на портале ФНС России ( www.nalog.ru );

2) на том же портале получить неквалифицированную подпись;

3) отсканировать перечисленные выше документы, необходимые для налогового вычета, на сканере для последующей отправки вместе с декларацией в налоговый орган;

4) подписать декларацию и сканы документов неквалифицированной подписью и отправить в налоговую инспекцию по месту жительства через личный кабинет;

5) наблюдать за ходом проверки вашей декларации прямо в личном кабинете.

Не забудьте заполнить и направить в инспекцию заявление на возврат переплаты (тоже в электронном виде без необходимости посещения налоговой инспекции и простоя в очередях).

Кстати, личный кабинет позволяет отправлять в налоговый орган еще много различных документов. Но это материал уже для другой статьи, которую я готов написать, если будут таковые пожелания в комментариях к данному материалу.

3. Для заполнения декларации уже давно используются программы с названием "Декларация-2014", "Декларация-2013", "Декларация-2012" в зависимости от года, за который вы хотите получить вычет.

Где скачать программу для заполнения 3-НДФЛГде же скачать указанные программы? И опять три варианта: на официалльном сайте www.nalog.ru. на сайте ГНИВЦ www.gnivc.ru или на данном сайте по ссылкам ниже.

Итак, далее нам необходимо установить программу. Установка элементарна: щелкаем два раза левой кнопкой мыши по программе установки, а в появившемся окне мастера установки читаем подсказки и щелкаем кнопку Далее, в конце нажимае Готово.

Далее запускаем пограмму двойным щелчком по соответсвтующему ярлычку с изображением декларации. После этого запустится главное окно программы, в котором мы последовательно заполняем пункты.

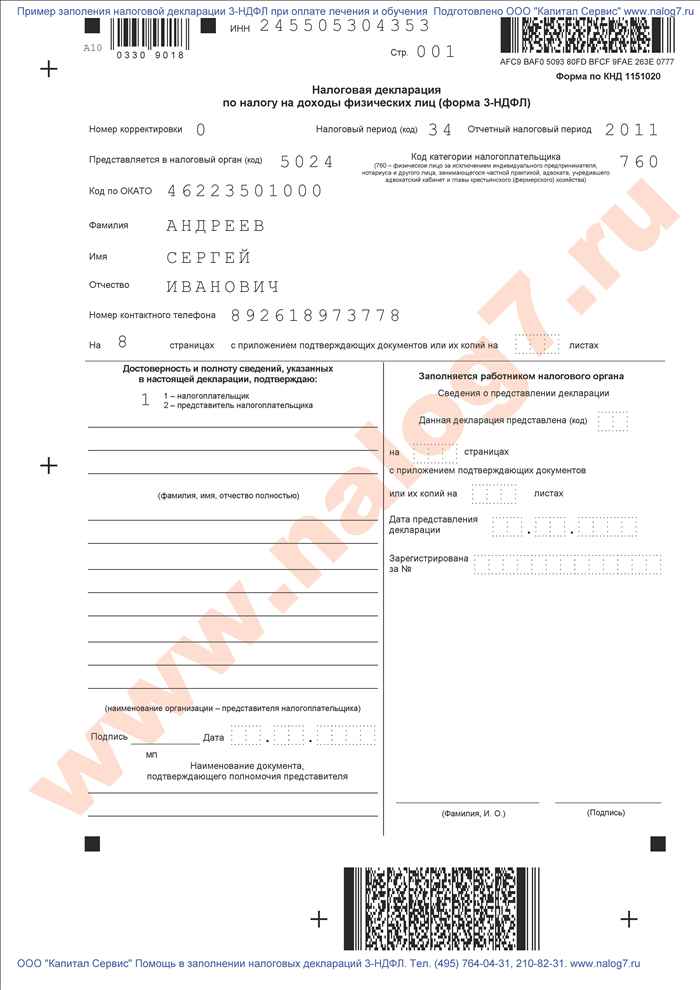

1. Тип деларации - 3-НДФЛ. Примечание: нерезидент - это не гражданин РФ, скорее всего не Ваш случай.

2. Номер инспекции - это четырехзначный код Вашей ИФНС по спрвочнику СОУН, первые две цифры совпадают с регионом вашего места жительства. Для Смоленска - это 6732 ИФНС России по г. Смоленску.

3. Номер корректировки - если за данный год вы подаете декларацию впервые, то указываем здесь ноль. Если вы что-то неправильно укзали в декларации и заполняете ее во второй раз, то указывате номер корректировки 1. Если будете заполнять третий раз, то укзываете номер корректировки 2 и так далее по возрастающей.

4. Признак налогоплательщика - здесь при заполнении для вычета за обучение Вы ставите Иное физическое лицо.

5. В графе " Имеются доходы " ставим галочку напротив пункта "учитываемые справками о доходах физического лица. "

6. Ну и в пункте " Достоверность подтверждается " ставим переключатель "Лично", так как гораздо проще подать декларацию самомтоятельно в налоговый орган, меньше будет заморочек.

Далее переходим на вкладку "Сведения о декларанте", где последовательно зполняем:

1. Фамилию, Имя и Отчетсво полностью.

2. ИНН - идентификационный номер налогоплательщика. Если не помните, можно узнать его прямо на сайте ФНС - www.nalog.ru - Узнать ИНН в сервисе "Узнай ИНН".

3. Дату и место рождения.

4. Сведения о гражданстве (643 - Россия).

5. Сведения о документе, удостоверяющем личность, в качестве которого выбираем паспорт гражданина РФ (код документа - 21).

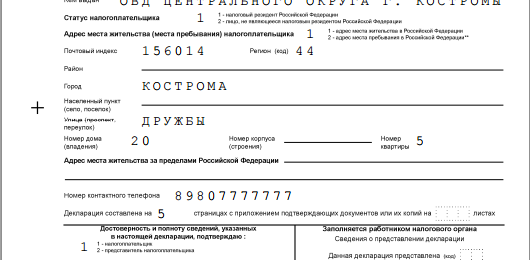

Далее щелкаем по значку домика и переходе к заполнению адреса места жительства.

На вкладке заполнения адреса места жительства необходимо указать ОКТМО. Для СМоленска - это 66701000.

Если Вы не знаете ОКТМО Вашего города, можете воспользоваться сервисом "Узнай ОКТМО" на сайте nalog.ru - Узнать ОКТМО. Ну и не забудьте указать Ваш номер телефона. Это может пригодиться, если инспектор камеральной проверки обнаружит ошибки в декларации или документах.

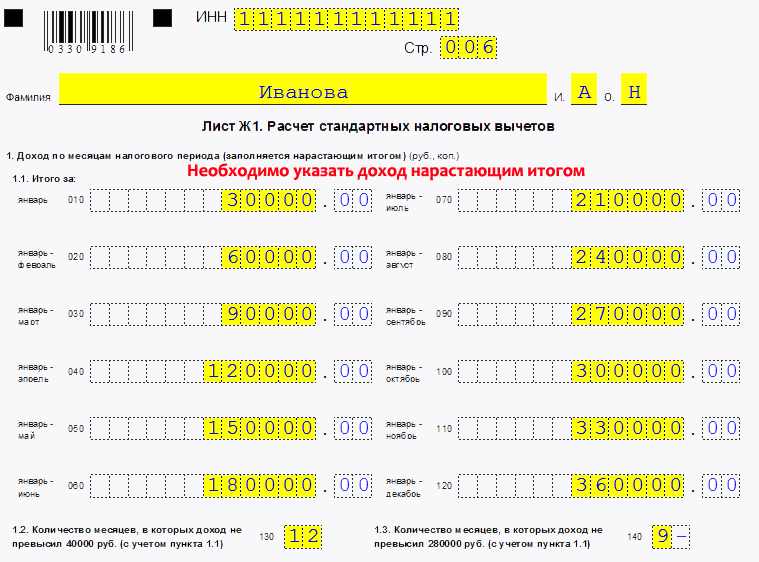

Далее переходим к разделу "Доходы, полученные в РФ". Делаем активной вкладку 13% и жмем кнопку со значком "+". В появившееся окно вносим сведения об источнике выплаты точь-в-точь как в справке по форме 2-НДФЛ с места работы. Сюда можно внести несколько источников выплаты в том случае, если Вы меняли место работы в течение отчетного года. Не забудьте проставить галочку напротив пункта "Расчет стандартных вычетов вести по этому источнику".

Далее жмем "+", который расположен ниже и вносим ваши доходы за каждый месяц согласно справке по форме 2-НДФЛ. Все коды доходов уже указаны в справке, запоминать их нет необходимости. Чаще всего это будет код дохода 2000 - заработная плата и 2012 - отпускные выплаты.

Не забываем заполнить пункты " Облагаемая сумма дохода ", " Сумма налога исчисленная ", " Сумма налога удержанная ". Эти суммы Вы также можете найти в полученной справке о доходах физического лица по форме 2-НДФЛ. В итоге у Вас должно что-то похожее на картинку ниже.

Ну а дальше дело остается за малым - переходим на вкладку "Вычеты", проставляем галочку " Предоставить социальные налоговые вычеты " и указываем сумму, потраченную на свое обучение или обучение ребенка.

Собственно, все. Процесс заполнения данных закончен. Остается лишь нажать кнопку "Сохранить", чтобы не пришлось начинать ввод данных с нуля в случае необходимости внесения изменений в декларацию после ее распечатки и сдачи в налоговую инспекцию. Теперь мы можем нажать кнопку "Просмотр" и увидеть, что у нас в в итоге получается.

Глядя на рисунок выше, Вы можете убедиться, что программа сама проставила КБК и рассчитала сумму к вычету 20700 * 0,13 = 2691. Остается только распечатать декларацию в двух экземплярах. Один экземпляр остается в налоговой инспекции, а второй у Вас на руках с проставленной датой приема в налоговом органе и подписью принявшего декларацию инспектора.

При подаче декларации не забудьте взять с собой необходимые документы, о которых я писал вначале данной статьи, а также заполнить заявление на зачет/возврат переплаты, в котром Вам потребуется указать номер Вашего банковского счета (например, номер зарплатного счета Вашей зарплатной карты), на котрый после камеральной проверки (срок камеральной проверки составляет 3 месяца) в случае принятия решения о подтверждении возврата будут перечислены деньги. О перечислении налоговый орган Вас уведомит письменно по почте.

В случае если что-то в данной статье осталось неясным, Вы всегда можете оставить комментарий. Удачи в сдаче декраций в налоговые органы Российской Федерации.

Добавить комментарий Налоговые вычеты предназначены для лиц, чей доход регистрируется по налоговой ставке в 13% (большая часть граждан). При неимении облагаемого дохода вычет не предоставляется, например, пенсионерам, чей заработок представлен только государственными выплатами, или предпринимателями, работающими в особом режиме.

Налоговые вычеты предназначены для лиц, чей доход регистрируется по налоговой ставке в 13% (большая часть граждан). При неимении облагаемого дохода вычет не предоставляется, например, пенсионерам, чей заработок представлен только государственными выплатами, или предпринимателями, работающими в особом режиме.

Как правило, физическим лицам и бухгалтерским фирмам необходимо иметь дело с 3 типами налоговых вычетов:

Также существуют и профессиональные вычеты, предназначенные для ИП, людей с контрактом ГПД, а также тех, кто получает прибыль в виде авторских выплат.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Это быстро и бесплатно !

Изменения в стандартных вычетах на 2016-2017 год В 2016 году был увеличен вычет от ежемесячного налога для лиц, на иждивении которых находится несовершеннолетний ребенок с инвалидностью или студент очного факультета до 24 лет, с инвалидностью первой либо второй группы.

В 2016 году был увеличен вычет от ежемесячного налога для лиц, на иждивении которых находится несовершеннолетний ребенок с инвалидностью или студент очного факультета до 24 лет, с инвалидностью первой либо второй группы.

До изменения размер составлял 3 тысячи. Остальные «детские» налоги остались прежними. Однако, был произведен перерасчет максимальной суммы общего дохода для получения вычета на ребенка. На текущий момент она составляет 350 тысяч рублей, вместо 280 тысяч, как было до изменения.

Вычет не предоставляется с месяца, на протяжении которого доход налогоплательщика перевалил за эту сумму.

Нововведения в социальных вычетах Главным изменением в уставе НДФЛ для физических лиц стало то, что социальный вычет с налоговой суммы теперь можно взыскать при помощи работодателя, не дожидаясь конца года .

Главным изменением в уставе НДФЛ для физических лиц стало то, что социальный вычет с налоговой суммы теперь можно взыскать при помощи работодателя, не дожидаясь конца года .

Весь процесс схож с аналогичной процедурой для получения имущественного возврата на работе. Физическому лицу, направившему средства на обучение или медицинские услуги, следует обратиться с свидетельствующим об этом факте документом и заявкой на получение вычета в районную налоговую инспекцию .

Он получит подтверждение о предоставленном возврате и направляет его, уже поправленное по форме, в отдел бухгалтерии компании-работодателя. Основываясь на этом работнику должен быть выплачен вычет с периода, когда он направил налоговые документы к управляющему организацией.

Прибыль с продажи недвижимого имущества освобождается от НДФЛ через 5 лет, начиная с 2016 года.

Это нововведение относиться к людям, сбывающим свое имущество. Ранее прибыль с продажи собственности физическими лицами (недвижимого в том числе) не подвергалась налогообложению, если до непосредственного сбыта имущество было у владельца в течение трехлетнего срока.

На данный момент данный период был увеличен до 5 лет. Однако, существует нюанс. Эта норма применяется только к собственности, приобретенной в пользование с начала 2016 г.

К примеру, вами была куплена 2-х комнатная квартира 20 января этого (2016) года. Спустя несколько месяцев вы приняли решение о продаже недвижимости. Общая стоимость дохода не будет обложена НДФЛ только если реализация будет осуществлена не раньше 2021 года.

При приобретении дома до 2016 года срок истекает всего через три года, по прошествии которых вам не придется выплачивать налог.

Процедура подготовки и оформление документовПри заявлении на налоговый вычет за оплату обучения придется заполнить форму 3-НДФЛ и направить ее в отдел налоговый службы своего района.

Приложить к декларации документы:

При подаче документов на вычет за медицинские услугу, вам, кроме формы 3-НДФЛ, придется предоставить следующие бумаги:

Оформление вычета от суммы, затраченной на покупку лекарственных препаратов, предусматривает:

Подача документа на вычет за добровольное мед. страхование предполагает:

Для ипотечного жилья понадобится:

После оформления 3-НДФЛ и всех прилагающихся документов начинается рассмотрение и вынесение вердикта о налоговом вычете.

Общие требования для заполнения декларации 3-НДФЛ и образцы за 2016-2017 годПеред подачей декларации в налоговую службу необходимо убедиться в правильности ее заполнения.

Образцы заполнения декларации:

Как быстро заполнить декларациюНа видео ниже приведены рекомендации, которые позволят заполнить декларацию по вычету буквально за две минуты.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Галина Соколова, ведущий эксперт журнала «Главбух»

В течение последних трех лет вы оплатили обучение или лечение? Или когда-то купили жилье? Тогда государство возместит вам часть потраченных средств. Но для этого надо подать в свою ИФНС декларацию по форме 3-НДФЛ. А еще такой отчет обязательно надо представить, если в прошлом году вы продали машину или квартиру. Перед вами инструкция, как заполнить форму в программе с сайта ФНС России.

В каких случаях понадобится сдать декларацию по форме 3-НДФЛОбычно все расчеты по налогу на доходы физлиц ведет компания, в которой вы трудитесь. Все предельно просто — вы получаете на руки зарплату и другие доходы уже за вычетом этого налога. И в бюджет он попадает без вашего участия. Отчитаться в инспекцию по НДФЛ — тоже задача работодателя.

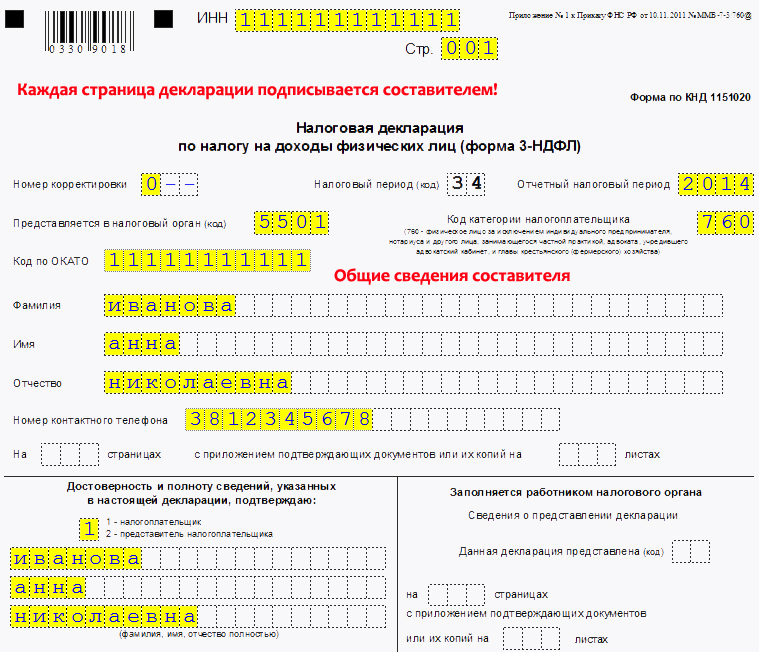

И все же есть ситуации, когда вам понадобится представить в ИФНС декларацию о доходах. Для этого вы будете использовать форму 3-НДФЛ (бланк для 2012 года утвержден приказом ФНС России от 10 ноября 2011 г. № ММВ-7-3/760@).

Во-первых, вы должны подать декларацию, если продали имущество, которое было в вашей собственности менее трех лет. Допустим, в 2012 году вы продали автомобиль, купленный годом ранее. Тогда Налоговый кодекс РФ, а именно пункт 1 статьи 228, требует платить НДФЛ с полученного дохода самостоятельно. А декларацию обязательно подать в инспекцию не позднее 30 апреля 2013 года.

Во-вторых, без декларации вам не обойтись, если вы решили воспользоваться социальным или имущественным вычетом. То есть вы хотите возместить из бюджета ту сумму налога, которая соответствует доходам, потраченным на обучение, лечение или на покупку собственного жилья.

Но вот совсем другая ситуация: вы вовремя не принесли документы в бухгалтерию на «родительский» вычет. То есть не сообщили в прошлом году или еще раньше, что у вас есть дети, на которых полагается стандартный вычет. В этом случае самим обращаться за возвратом переплаченного налога вам не придется. После того как год закончился, бухгалтерия сама пересчитает вам сумму НДФЛ и вернет излишки.

В тех случаях, когда вы возмещаете налог из бюджета, декларацию 3-НДФЛ вы можете подать в любое время, не привязываясь к 30 апреля. Главное не позднее чем через три года после того, в котором вы оплатили лечение, обучение. Жилищный вычет возможен и с более ранней покупки. Но только в отношении доходов, которые вы получили за последние три года.

С чего начать и как проще всего заполнить 3-НДФЛСразу подскажем: чтобы вы смогли заполнить декларацию, возьмите в бухгалтерии справку 2-НДФЛ. Запросите ее за тот год, за который вы собираетесь составлять декларацию.

Теперь что касается самой отчетности. Вы, конечно, можете взять бумажный бланк декларации по форме 3-НДФЛ из приказа ФНС России. И начать заполнять каждую строку самостоятельно. Но проще всего скачать с сайта ФНС специальную программу. Достаточно ввести через нее необходимые данные, и у вас будет файл с готовой декларацией. Останется лишь распечатать ее.

Итак, откройте в Интернете сайт ФНС России www.nalog.ru и скачайте «Программа “Декларация 2012”».

Заметьте: для каждого года здесь есть отдельная программа. Ведь законодательство постоянно меняется, потому и форму обновляют. В статье мы разберем, как заполнить отчет за прошлый год.

Итак, вы видите три файла. «Инструкция по установке» и «Аннотация» — это пояснения и требования к программному обеспечению. А вот как раз тот файл, который вам нужен, — InsD2012.exe. Скопируйте его и запустите.

Потом жмите «Да», «Далее», «Установить»… «Завершить». Программа окажется в памяти вашего компьютера, обычно на диске С в папке Program files, а ее ярлык («Декларация 2012») — на рабочем столе. Щелкните по этому ярлыку, и начнем вводить данные по разделам.

Прежде всего вам потребуется задать программе основные условия. В этом нет ничего сложного — воспользуйтесь схемой ниже.

* Здесь и в статье мы берем наиболее распространенную ситуацию. Гражданин не является предпринимателем, пробыл в России как минимум 183 календарных дня в течение года и получает доходы только в рублях.

Что занести в «Сведения о декларанте»Начальные условия вы ввели, наконец перейдем к разделам. Начнем с того, где вы укажете данные о себе — «Сведения о декларанте».

Выберите вверху значок «ящик с документами». Введите паспортные данные. Любой текст (в том числе фамилию, имя и отчество) печатайте в привычном виде. Скажем, свою фамилию — Кондратьев. Программа сама преобразует все буквы в заглавные.

Теперь ИНН — это идентификационный номер налогоплательщика, который состоит из 12 цифр. Его можно взять из свидетельства о постановке на налоговый учет (если вы его получали). Впрочем, поле «ИНН» можно оставить и пустым. Декларацию все равно примут.

Остальные четыре поля, по идее, лишь для ситуации, когда не указан ИНН. Но программа устроена так, что мимо полей «Дата рождения» и «Данные о гражданстве» пройти нельзя. Главный совет: вбивайте все данные точно так, как они записаны в вашем удостоверяющем документе (скажем, паспорте гражданина РФ). Пример записи для поля «Кем выдан»: ОВД «Войковский» г. Москвы код подразделения 772046.

Теперь щелкните на «домик» — надо ввести адрес. Вероятно, ваш адрес — по месту жительства. Адрес по месту пребывания — по сути, лишь для иностранных граждан, у которых нет постоянной регистрации в России.

Вводите адрес строго по удостоверяющему документу. Если в адресе нет, скажем, района, пройдите мимо. Прочерки в пустых полях не нужны. Если вы живете в Москве и Санкт-Петербурге, поля «Район» и «Город» не заполняйте. Номер телефона нужен с кодами, без пробелов и прочерков.

Какие суммы указать в разделе «Доходы, полученные в РФ»В верхней панели раздела «Доходы, полученные в РФ» есть три кнопки — это ставки НДФЛ по доходам резидента от источников в России. 13 процентов — наиболее частая ставка, 9 процентов — для дивидендов, 35 процентов — для редких доходов (например, для матвыгоды с процентов по займам). Сориентироваться по ставкам вам также поможет справка 2-НДФЛ.

Если кроме обычной зарплаты у вас никаких доходов не было, нажимайте там, где 13 процентов. И положите перед собой справку 2-НДФЛ — вы сейчас будете заносить суммы полученных доходов. Давайте сразу покажем на конкретных цифрах.

Пример 1. Заполнение раздела «Доходы, полученные в РФ»

У А. С. Кондратьева в 2012 году были лишь доходы, облагаемые НДФЛ по ставке 13 процентов. Он нажал на «13» и на зеленый «+» в меню «Источники выплат». И ввел сведения о компании, в которой работает — ЗАО «Альфа». Просто переписал их из раздела 1 справки о доходах (по форме 2-НДФЛ), которую взял в бухгалтерии. Еще у него были доходы от продажи автомобиля (бывшего в собственности менее трех лет). Еще раз щелчок на «+» и вбиваем Ф.И.О. покупателя — Иванов Петр Сергеевич. ИНН, КПП и ОКАТО обязательны лишь для организаций. Доходы надо вводить в разрезе каждого источника и месяца.

Кондратьев выделил вверху «ЗАО “Альфа”», нажал «+» в нижнем меню. И вбил данные из раздела 3 справки о доходах: код дохода, сумма дохода, месяц дохода. Для некоторых доходов здесь же надо указать сумму и код вычета. За январь Кондратьев получил зарплату (код 2000) — 20 000 руб. и вознаграждение по договору подряда (код 2010) — 4000 руб.; за февраль зарплату — 10 000 руб. и отпускные (код 2012) — 10 000 руб.; за март—декабрь зарплату — по 20 000 руб. ежемесячно. Общую сумму дохода программа считает автоматически. Данные для остальных полей берем из раздела 5 справки о доходах (см. рисунок ниже). Все это высветится потом на листе А декларации.

Второй источник — П. В. Иванов. Код дохода — 1520 (реализация иного имущества…). Сумма дохода по документам (по договору о купле-продаже) — 300 000 руб. Но есть право на имущественный вычет: либо фиксированный (250 000 руб.), либо в сумме затрат на покупку авто (подп. 1 п. 1 ст. 220 НК РФ). Последние составили 350 000 руб. поэтому Кондратьев выбрал второй вариант. Код дохода — 903, сумма вычета — 300 000 руб. (вычет не может быть больше дохода!). Облагаемый доход равен нулю (300 000 руб. – 300 000 руб.), исчисленный налог — тоже (0 руб. × 13%). Результат будет на листе Е декларации.

Где и какие налоговые вычеты отразитьСуммы полученных доходов вы перенесли. Теперь надо показать вычеты, на которые имеете право. А их три вида: стандартные, социальные и имущественный. Начнем по порядку.

Стандартные вычетыСтандартные вычеты по НДФЛ на самого работника с этого года остались лишь льготные — 500 или 3000 руб. Они для особой категории граждан, например для инвалидов.

Также есть вычеты на детей — 1400 или 3000 руб. на каждого ребенка (ст. 218 Налогового кодекса РФ). Такие дают, пока доходы с начала года не превысили 280 000 руб.

Пример 2. Как отразить стандартные вычеты в декларации 3-НДФЛ

Продолжим пример 1. У Кондратьева есть сын шести лет. Поэтому ему вычитали НДФЛ с зарплаты, уменьшенной на 1400 руб. (код вычета 114 в разделе 4 справки о доходах). Вверху раздела «Вычеты» он выбрал галочку с карандашом. И поставил отметки в первой строке и в поле «Вычеты на ребенка (детей)». А в поле «Число детей не изменялось и составило» — единицу.

Если детей трое или более, в поле «Число детей не изменялось и составило» поставьте двойку. А ниже — число детей, начиная с третьего. Для детей-инвалидов — отдельная строка.

Ваш ребенок родился в середине года? Уберите галочку в одной из этих строк. И вбейте количество детей в каждом месяце в нижней табличке. Если у вас есть право на удвоенный вычет (как у единственного родителя), отметьте это. Такое право было не во всех месяцах? Поставьте точку рядом со знаком вопроса и укажите месяцы, когда оно было.

Общая сумма стандартных вычетов должна отразиться в пункте 2.8 листа Ж1 декларации.

Социальные вычетыСоциальные вычеты бывают четырех видов. На обучение, лечение, взносы в счет будущей пенсии и на благотворительность (ст. 219 Налогового кодекса РФ).

Допустим, вы оплатили свое обучение на курсах повышения квалификации. Нажмите на значок «красная галочка» и введите сумму расходов в нужную строку. Вписываются ли расходы в лимит, программа определит сама. Лимиты бывают такие. 120 000 руб. — для вычетов на свое обучение, учебу братьев и сестер, лечение (кроме некоторых видов) и два «пенсионных». И 50 000 руб. — на обучение одного ребенка (для обоих родителей, попечителей или опекунов). Итог вы увидите потом в пункте 3 листа Ж2 декларации.

Имущественный вычетНайдите кнопку с домиком — она для вычета на покупку или строительство жилья (дома, квартиры, комнаты, доли в чем-то из этого). Либо на приобретение земли под дом или вместе с ним (подп. 2 п. 1 ст. 220 кодекса). Выберите свой вариант.

Учтите: в любом случае для вычета нужны договор и платежные документы. А при купле-продаже — еще и свидетельство о регистрации права собственности. При инвестировании его, как правило, заменяет акт о передаче объекта. Введите ниже дату одного из этих документов.

Вид собственности возьмите из свидетельства о регистрации права на объект. Если она долевая, вычет распределяют пропорционально долям, а если совместная (либо по документам, либо по закону) — как угодно по заявлению. Его дату укажите ниже.

В строке «Признак налогоплательщика» два варианта. Первый — «Собственник объекта». Но претендовать на вычет может и супруг(а) собственника. Даже если в свидетельстве о регистрации его (ее) имени нет. Ведь по общему правилу все купленное в браке является совместной собственностью.

Как поделить вычет, супруги решают сами, в заявлении.

Пример 3. Как заявить имущественный вычет

Продолжим пример 2. В 2012 году Кондратьев купил квартиру в г. Одинцове. В свидетельстве о регистрации стоит только его имя. Но поскольку он женат, в поле «Вид собственности» выбран вариант «Собственность общая совместная».

Вместе с супругой написано заявление о распределении 100 процентов вычета в его пользу. Дату этого документа (20 февраля 2013 года) Кондратьев указал ниже (см. рисунок выше).

Переходим к вводу сумм. Вычет равен сумме расходов на покупку или строительство (лимит — 2 000 000 руб.). Плюс проценты по целевым кредитам и займам (в том числе на рефинансирование).

Цифру для поля «Стоимость объекта (доли)» возьмите из договора. Если собственность общая, укажите сумму своей доли или части. В расчет берите лишь расходы, которые оплачены и подтверждены документами. Это относится и к процентам. Где взять данные для остальных полей, смотрите в таблице ниже.

Расходы по покупке (строительству) жилья

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыКаждый любитель авто однажды приходит к решению продать машину. В данной ситуации закон обязывает граждан уплачивать налог с реализации имущества в размере 13% от стоимости сделки. Подготовка отчётности порой оказывается непреодолимым препятствием для добросовестных налогоплательщиков.

Как же и в какой срок заполнить 3-НДФЛ при продаже машины? Всегда ли требуется производить уплату налога?

Обстоятельства, при которых сбор уплачивать не нужно.В соответствии положениями п.17.1 ст. 217 НК РФ и п.4 ст.229 НК РФ, налог обязаны уплачивать только те граждане, у которых в собственности автомобиль менее 3 лет. Лицо, владеющее транспортным средством более 3-х лет, полностью освобождается от уплаты налога и подготовки отчётности.

Также от уплаты сбора освобождены автомобилисты, которые продают машину дешевле, чем купили. Данный факт необходимо подтвердить документально:

Однако в случае продажи авто в ущерб, отчётность подавать всё равно придётся.

Кроме того, налоговое законодательство даёт возможность гражданам воспользоваться налоговым вычетом и уменьшить размер взноса на сумму не выше 250 тысяч рублей. В реальности это значит, что при выручке с продажи, равной 250 тысяч рублей или менее, уплачивать денежные суммы в ИФНС не нужно.

Срок, установленный для подачи декларации.Ст. 229 НК РФ обязывает граждан подавать документацию не позднее 30 апреля года, который следует за отчётным периодом. То есть, если машина была реализована в 2014 году, то подать отчётность следует до 30 апреля 2015 года. Оплатить сумму налога необходимо до 15 июля года, когда подавалась декларация.

Если форма 3-НДФЛ была представлена с опозданием, то нарушителю могут назначить следующие виды наказания:

Перед заполнением формы следует подготовить необходимые документы для 3-НДФЛ:

Форма отчётности состоит из 23 листов, однако для налогоплательщика заполнение 3-НДФЛ при продаже машины сводится к подготовке всего 6 листов :

При подготовке формы следует принять во внимание следующее:

Сегодня гражданам предоставлена возможность воспользоваться бесплатной программой «Декларация», которую можно найти на официальном сайте ФНС России. Для этого следует:

Раздел Итоговые суммы по источнику выплат редактировать не требуется.

Налогоплательщики, впервые заполняющие отчётность, могут использовать образец декларации, который имеется на стенде инспекции либо в ПК для клиентов данной организации. Также в налоговом органе можно увидеть пример заполнения формы. Также пример заполнения формы вы можете скачать по ссылке в конце этой статьи.

Видео: Подробная инструкция самостоятельного заполнения 3-НДФЛ при продаже машиныПодготовка налоговой документации требует некоторых знаний и опыта. Важно не только вовремя уплатить налог, но и правильно с точки зрения закона оформить отчётность. В связи с этим властями была разработана и бесплатно предоставлена в пользование программа, призванная помочь гражданам исполнить свой долг перед государством.

Декларация 3-НДФЛЗа период, подлежащий отчетности в части налогообложения по НДФЛ, принимается календарный год. Такое правило соответствует требованиям ст. 216 Налогового Кодекса РФ. В этой связи физическим лицам, чьи доходы подлежат данному виду налогообложения, следует в 2015 г. представить заполненную декларацию формы З-НДФЛ за предшествующий отчетный интервал времени (2014 год). Конечный срок подачи документа – последний день апреля 2015 года, что определено пунктом 1 статьи 229 Налогового Кодекса.

Существует категория плательщиков налога (статьи 227, 227-1, 228 НК), представление декларации в орган налогового учета для которых является обязательным. К ней относятся:

Расчет налоговых взносов в определенный бюджет вышеперечисленная категория плательщиков осуществляет самостоятельно, что закреплено ст. 225 НК. Налог на доходы за отчетный срок 2014 года должен быть выплачен до 15.06.2015 г.

В оговоренных законом случаях декларацию о доходах представляют и граждане иностранных государств, работающих по договору найма у предпринимателей-физлиц, при наличии патента. Граждане других государств могут быть освобождены от обязательства налоговых платежей если:

Пунктом 3 статьи 228 Налогового кодекса определено, что представление декларации по расчетам НДФЛ обязательно для налогоплательщиков, получивших в отчетном периоде:

Бланк декларации 3-НДФЛ скачать (Размер: 596,5 KiB | Скачиваний: 7 791)

Инструкция по заполнению декларации 3-НДФЛ скачать (Размер: 899,5 KiB | Скачиваний: 3 569)

Образец заполнения 3-НДФЛ для индивидуальных предпринимателей (ИП) скачать (Размер: 144,0 KiB | Скачиваний: 1 213)

Образец заполнения бланка 3-НДФЛ при продаже квартиры скачать (Размер: 399,6 KiB | Скачиваний: 1 706)

Образец заполнения 3-НДФЛ для налогового вычета при продаже квартиры скачать (Размер: 412,8 KiB | Скачиваний: 1 331)

Устарел бланк или статья? Пожалуйста нажми!

Как самостоятельно и без ошибок заполнить декларацию 3-НДФЛ за продажу машины в 2015 г.Продажа автомобиля – проблема, с которой рано или поздно сталкивается любой автомобилист. И если в прошлом году вам пришлось расстаться со своим «железным конем», то самое время узнать, как заполнить налоговую декларацию 3-НДФЛ на продажу машины в 2015 году, в какие сроки ее подать и всегда ли необходимо это делать?

В прошлом 2014 году вам пришлось продать свой автомобиль. Что ж, согласно ст. 229 Налогового Кодекса РФ вы обязуетесь подать в налоговые органы по месту регистрации декларацию о доходах. В соответствии с п.1, ст.224 НК РФ налоговая ставка на доходы физлиц-налоговых резидентов РФ, полученные от продажи автомобиля, равняется 13 %. Но в большинстве случаев выплачивать сумму налога целиком не требуется. Почему?

Особенности налогообложенияСогласно п.17.1 ст. 217 НК РФ, а также п.4 ст.229 НК РФ при нахождении автомобиля в собственности более 3-х лет физлицо полностью освобождается от уплаты налогов и необходимости подачи декларации в ФНС. Не придется выплачивать налог и в случае, если вы владели автомобилем менее 3-х лет, но продали его дешевле, чем приобрели (пп.2 п.2 ст.220 НК РФ). Но для этого вам потребуется подтвердить понесенные при покупке расходы. Сделать это можно двумя способами:

Как бы то ни было, вы можете лишь уменьшить налогооблагаемую сумму, но заполнить и подать декларацию все же придется.

Налоговые вычетыСт. 220 НК РФ (в ред. ФЗ № 212 «О внесении изменений в ст. 220 НК РФ» от 23 июля 2013 года) устанавливает размер налогового вычета при продаже имущества (кроме недвижимости) в размере не более 250 000 рублей. Это означает, что каждый налогоплательщик-резидент РФ имеет право уменьшить размер налоговой базы на указанную сумму.

Рассмотрим два примера применения налогового вычета:

Пример 1: Владелец автомобиля Hyundai Getz продал его в 2014 году за 230 000 рублей. Таким образом, НДФЛ = (230 000 – 230 000) * 0,13 % = 0 (в декларации 3-НДФЛ потребуется указать код вычета (расхода) – 906).

Пример 2: Владелец автомобиля Mercedes-Benz A-Class продал его за 940 500 рублей. Значит, НДФЛ = (940 500 – 250 000) * 0,13 % = 89 765.

Следовательно, если стоимость автомобиля не превышает суммы налогового вычета, вам не придется выплатить ни рубля!

Сроки уплаты налога на доходы физлицСроки предоставления налоговой декларации по форме 3-НДФЛ установлены п.1, ст. 229 НК РФ. В этой статье сказано: предоставить декларацию налогоплательщик обязуется не позже 30 апреля года, который следует за периодом отчетности. Следовательно, за продажу автомобиля в 2014 году вам необходимо отчитаться не позже 30 апреля 2015 года. Обратите внимание: если вам необходимо выплатить налог на полученные доходы, сделать это следует не позже 15 июля года, последовавшего за периодом отчетности.

Период заполнения декларации 3-НДФЛ при продаже автомобиля в текущем году – с 1 января по 30 апреля 2015. Для тех, кто не успел подать ее своевременно, предусмотрено несколько вариантов наказания (согласно ст. 119 НК РФ):

При неуплате налога вы также рискуете, ведь действуют такие штрафы (согласно ст. 122 НК РФ):

Ст. 119 НК РФ также определяет минимальную сумму штрафа, которая не может быть менее 1000 руб. Поэтому не забывайте подавать декларацию вовремя!

Особенности заполнения декларации 3-НДФЛБланк 3-НДФЛ состоит из 23 листов. Но это не повод отчаиваться, поскольку физлицам предстоит заполнить только 6 из них! Перед началом заполнения помните: опечатки и исправления недопустимы, все листы должны быть аккуратно скреплены без повреждения штрих-кода, и каждый из них следует печатать отдельно (двусторонняя печать не приемлема).

Итак, вам предстоит заполнить следующие листы:

Разобраться со всеми нюансами этого непростого процесса вам поможет пример заполнения декларации 3-НДФЛ за 2015 год при продаже машины, который вы можете скачать по этой ссылке. С его помощью вы сможете без проблем и ошибок заполнить декларацию, подать ее вовремя и спать спокойно!

Сохраните и поделитесь информацией в соцсетях:

Образец заполнения 3 ндфл при продаже акцииОтправлено через 34 минут

Заполнение 3-ндфл при продаже2 п. 1 ст. 220 НК РФ при условии, что ранее имущественным налоговым вычетом, предусмотренным данным подпунктом, не пользовался. Ранее Минфин занимал иную позицию По договору мены человек получает в собственность новую квартиру, в связи с чем несет фактические затраты в виде стоимости передаваемой квартиры, а также доплаты разницы в цене (если стоимость передаваемой квартиры.

Бесплатные примеры и образец заполнения декларации 3-ндфл 2013, не смотря на то, что Федеральная налоговая служба внесла изменения в декларацию 3-ндфл за 2013 год, изменения эти касаются в основном перехода с использования кодов окато на коды октмо и штрихкодирования листов. По способу заполнения декларация 3-ндфл не изменилась, не изменилось, по сравнению с прошлым годом, и.

Вам придется заплатить налог от суммы продажи, с учетом имущественного налогового вычета на сумму 250 000 рублей в следующем размере: ( )1319 500 рублей. Этот вариант подойдет в основном для тех, кто не может документально подтвердить свои расходы (т.е. Сумму покупки автомобиля например, не сохранился договор купли-продажи. В декларации код вычета (расхода) 906. 2 Вариант.

Декларация по форме 3-НДФЛКак заполнить декларацию о доходах от продажи акций

С проблемой составления декларации по 3-НДФЛ при продаже акций сталкиваются очень много людей, так как количество граждан, которые играют акциями на бирже самостоятельно или при помощи биржевых брокеров уже впритык набралось до миллиона. И в прошлом году как раз произошел большой откат акций, рынок не раз лихорадило, и общество начало фиксировать прибыль, поглощая акции либо меняя их на другие.

Что нужно сделать при составлении декларации по 3-НДФЛ в связи с получением доходов от продажи акций

Как известно, составлять декларацию должны не только те, кто избавился от ценных бумаг, а именно продал дачу, квартиру, машину или сдал их в аренду.

Существует несколько способов правильно составить декларацию о налогах.

Но какой бы вы вариант не выбрали в любом случае нужно начинать роботу с ознакомления с документами, что подтверждают ваши доходы. Продали акции - вам понадобится документ брокерской компании формы 2-НДФЛ.

Ели вы составляете декларацию самостоятельно, придется ознакомиться с бухучетом и правилами наложения налогов на физических лиц. Знания на этот счет можно найти, проштудировавши Налоговый кодекс.

Дальше стоит обзавестись бланком декларации (форма 3-НДФЛ). Его можно найти на официальном сайте налоговой службы, или приобрести в магазинах канцтоваров, или же получит в налоговой инспекции.

Люди с опытом советуют не бояться огромного количества бумаг декларации - не все придется их заполнять. Если вы отчитываетесь про доходы от продажи акций, то нужны одни листки декларации на другой случай другие.

Компьютер в помощь тем, кто составляет декларацию по 3-НДФЛ в связи с получением доходов от продажи акций

Второй способ подойдет уверенным владельцам компьютеров. Им составлять декларацию по 3-НДФЛ в связи с получением доходов от продажи акций

будет гораздо проще, при установке специальной программы. Скачать ее можно бесплатно с официального сайта налоговой службы. В этом случае вам не придется вникать в специальные формулы, даже не понадобиться калькулятор, надо будет всего лишь внести нужные данные о себе и о своих доходах в нужные сроки. Но может возникнуть проблема с указанием ставки, по которой налаживается налог на все ваши доходы. Как бумажный бланк, программа предоставит вам на выбор 9, 13 и 35%. Ставка на налог от продажи акций составляет 13%.

Третьим и самым простым способом составить декларацию, будет обратиться к профессионалу, но, конечно, за отдельную плату. Тогда вам не придется вникать в финансовые расчеты и законы Налогового кодекса. Сегодня интернет, а также информационные стенды насыщены различными объявлениями о помощи в заполнении документов. Часто подобные фирмы находятся недалеко от налоговой.